1989年,吉列公司股价约为42美元,总市值(包括可转换优先股)约46亿美元,净利润约2亿美元,市盈率约23倍。吉列当时发行了一种可转换优先股,年利息为8.75%,并可以以每股50美元转换为普通股票,强制赎回期限为10年。

巴菲特用伯克希尔的资金买入了6亿美元的吉列可转换优先股,而没有买入普通股。巴菲特认为投资可转换优先股,在任何条件下都能确保安全,当公司业绩不佳或股票价格下降时,能够收回成本并得到8.75%的股息,若公司的股票表现良好,也可以转换成普通股而获利。在1989年,为什么巴菲特买入了吉列的可转换优先股而没有购买其普通股票,可能与吉列当时的股价高有关,约25倍市盈率可能不符合巴菲特的安全边际原则。

巴菲特认为自己对吉列所在的剃须刀行业有比较好的了解,能够对未来做一个合理的预估。他将吉列与可口可乐并举,认为吉列与可口可乐是当今世界上最好公司中的两家,吉列的品牌和品质造就了竞争优势,不可战胜。一方面,吉列剃须刀的价格便宜,平均每年的用量不多,顾客对价格不敏感,不会为了便宜一点而选择品质和品牌更低的产品,因此用户黏性强;另一方面,由于用户不会随意更换剃须刀品牌,因此吉列的新一代产品也会很快被顾客接受。

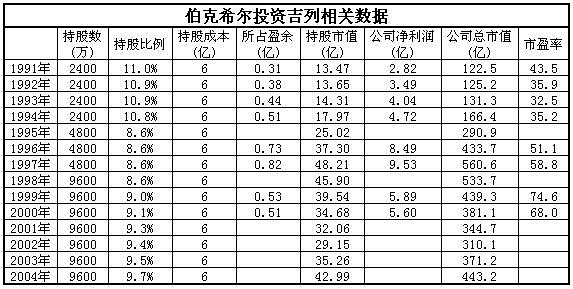

1991年,吉列公司提前赎回可转换优先股,巴菲特只好在4月1日将可转换优先股转换成普通股,到年底,伯克希尔持有吉列股票的总市值为13.47亿,是购买成本6亿的2.25倍,收益率为125%。

1991-1997年,吉列的净利润从2.82亿增长至9.53亿,年均增长率为22.5%,公司市盈率和股价都快速上升,市盈率在这期间皆维持在30倍以上,在1997年底更是达到了58.8倍。在这期间,伯克希尔持有的吉列股票市值从13.47亿增长至48.21亿,年均增长23.7%。

1996年,吉列以78亿美元收购了电池生产商金霸王,该笔收购代价过高,对吉列的公司价值产生了负面影响。

1998年,吉列在海外的收入出现下滑,公司利润开始下降,对金霸王的收购也没有产生预想的效果。1999年,新任CEO迈克尔.霍利上任,吉列加速下滑,市场占有率、利润、股价皆向下走,包括巴菲特在内的吉列董事会迅速采取行动。2000年10月,任职仅一年多的迈克尔.霍利被迫辞职。2001年2月,空降CEO詹姆斯.基尔茨走马上任,以善于控制成本著称的基尔茨逐步扭转了局面,利润开始增长。

到2004年底,吉列的总市值为443亿,仍然低于1997年底的高点560亿。

2005年,宝洁以总价570亿美元收购了吉列,其中60%换股,40%现金。巴菲特选择了换股,每股吉列股票换0.975股宝洁股票,换股后共持有9360万股宝洁股票,并以约54元每股的价格追加了3.4亿美元购买宝洁的股票,总持股数为1亿股,总投入成本为9.4亿美元,持有股票的年底市值为57.88亿。

。。。。。未完

目前正在写的《巴菲特投资案例集》准备在年底出版,案例只在博客和雪球上发部分内容,敬请谅解。

序言: 网页链接

注:版权所有,引用刊登请注明出处。

$格力电器(SZ000651)$ $九阳股份(SZ002242)$ $宝洁(PG)$ $伯克希尔哈撒韦(BRK.A)$ $云南白药(SZ000538)$ $东阿阿胶(SZ000423)$