一、2021年光伏产业链复盘

1、股价走势复盘

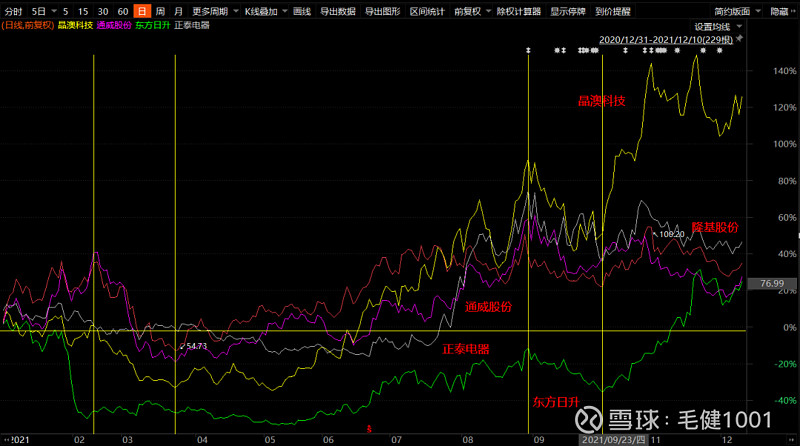

设备最好,组件辅材次之,光伏产业链整体上涨。年初,通威股份、隆基股份硅料、硅片等企业受益于上游价格上涨,股价上涨。而东方日升、金辰股份、奥特维等组件企业、组件设备企业却因为受成本冲击股价下跌,晶澳科技硅片产能较大,与正泰电器一起股价维持不变。2月中旬开始,通威股份、隆基股份、晶澳科技股价开始调整。3月下旬,1-2月光伏新增装机数据公布后,光伏板块迎来整体性上涨,组件设备企业涨幅最高,硅片设备次之,光伏胶膜、光伏玻璃、光伏电站、硅片、硅料、组件、电池。9月,光伏板块迎来一波调整。10月中旬,光伏电池和组件由于上游价格趋稳、业绩预期好转迎来爆发性上涨。

图:主要光伏企业2021年股价走势

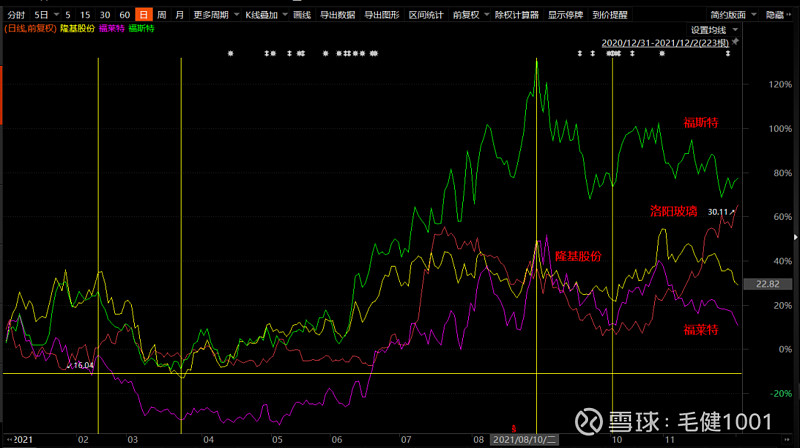

图:主要光伏企业2020年股价走势

2、产业链复盘

2021年中国光伏产业链呈现五个特征:疯狂扩产、产量增长、大幅涨价、装机下滑、硅片降价。

全球光伏产业链的格局为:中国进口多晶硅,出口硅片、电池片和组件。由于容配比因素的存在(约为1.2),光伏装机功率高于光伏组件使用功率。2020年中国进口多晶硅料10.1万吨,出口光伏组件78.8GW。以每公斤多晶硅料切片62片175mm厚的166mm方硅片,72片功率450w计算,全球产量52.5万吨硅料可以生产硅片203.44GW,中国产量,中国生产及进口的多晶硅料可以生产硅片191.04GW。因而,2020年硅片企业库存多晶硅料可以生产29.74GW硅片。

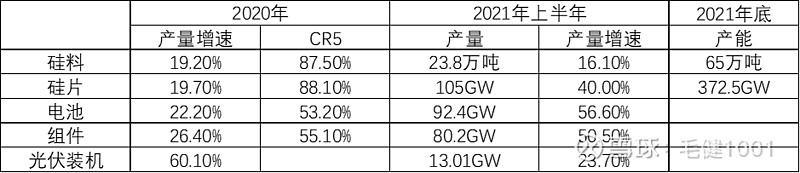

表:2020年全球光伏产业链格局

表: 2021年中国光伏产业链格局

硅片引领光伏产业链疯狂扩产。据北极星太阳能光伏网不完全统计,2021年上半年硅片、电池片、组件端扩产总规模达到390.4GW,投资总额超716.58亿元。其中, 硅片扩产规模达222GW,电池片扩产规模109.9GW,组件扩产总规模58.5GW。

中国光伏组件产量快速增长。在1-2月光伏新增装机3.25GW,与去年同期相比增加2.18GW的刺激下,中国光伏企业大量增产。硅片库存使得中国2021年上半年在硅料增速仅为16.1%的情况下,得以维系硅片40%的增速,并且由于硅片2020年产量基数较高,得以支持电池片56.6%和电池组件50.5%的增速,远高于2020年组件26.4%的增速。

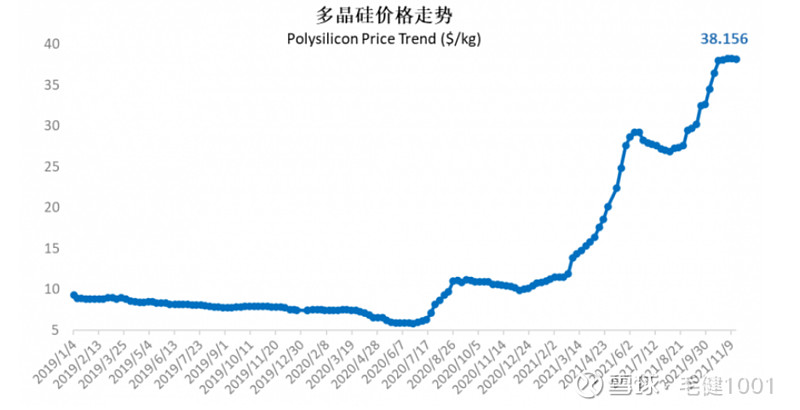

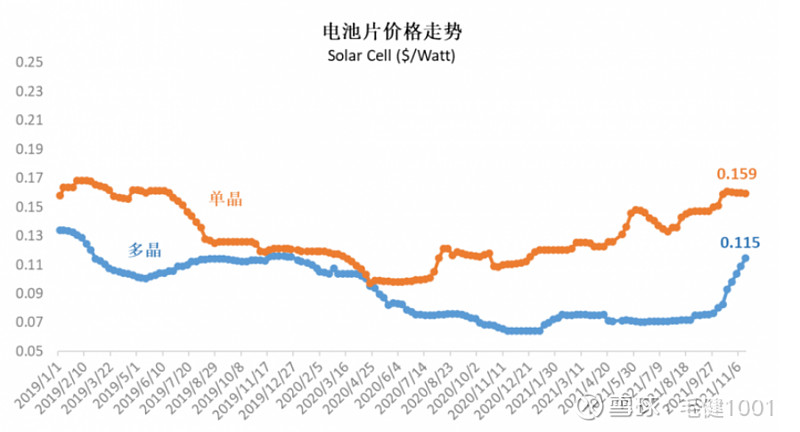

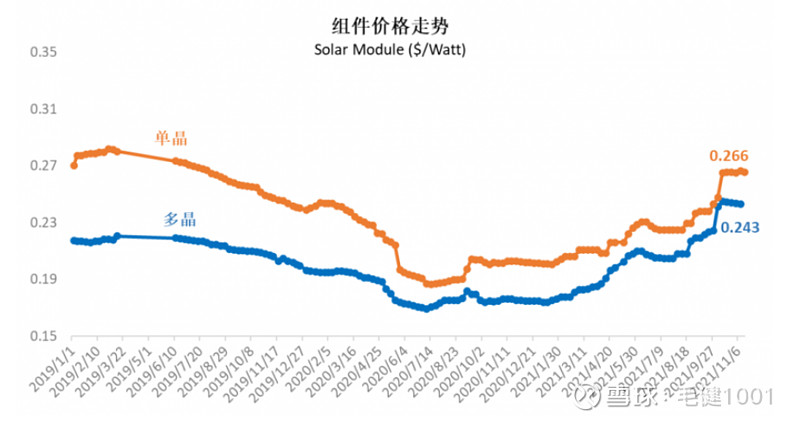

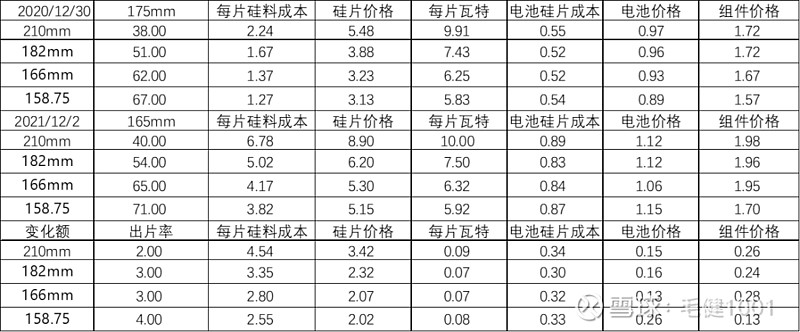

硅料价格大幅上涨。2021年中国光伏企业尤其是硅片企业扩产带动硅料价格大幅上涨,并凭借市场议价权向下游电池片、组件传导。硅料价格从2020年12月30日的85元/kg(致密料),一路上涨至2021年12月2日的271元/kg,涨幅高达281.82%。硅片价格上涨了60%左右,电池片和组件价格上涨了15%左右。

表:2021年光伏产业链价格变化

组件价格上涨使得光伏发电回报率下降,中国光伏装机增速随之下滑。1-10月光伏新增29.31GW,仅比去年同期22.87GW多出6.44GW。10月装机3.75GW,更是不及去年同期的4.17GW。虽然全球能源危机使得海外光伏装机增速可能超越2020年,2021年1-10月,中国光伏组件出口量持续上升,并且较2020年同期上涨30%,高于2020年全年18.3%的增速。乐观估计,2021年全球光伏组件需求量可能增长20%至196GW,但仍远不及中国组件产量增速,形成光伏组件产量相对过剩的局面。

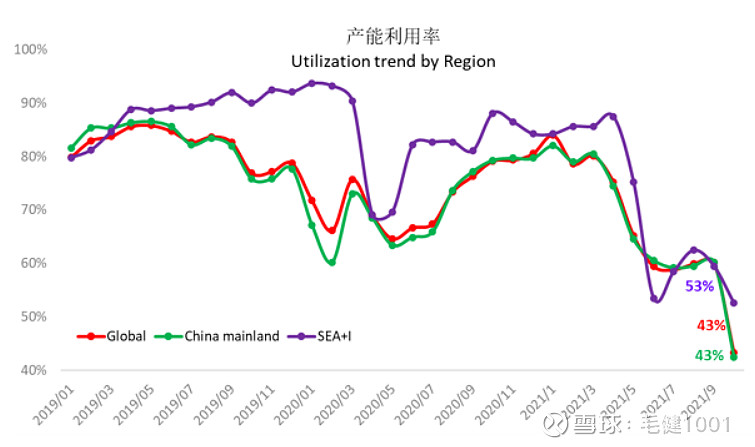

需求不足导致电池片产能利用率快速下降。2021年10月,光伏组件在上游价格坚挺的情况下率先开始降价。随着可变成本进一步提升和组件库存持续增加,全球电池开工率快速下跌到43%,并通过需求向上传导到硅片环节,硅片于11月开始降价。虽然组件价格已开始下降,但成本仍远高于去年,2020年11-12月27.32GW的抢装潮恐难再现。

二、2022年下半年硅料价格走势有望回落

2021年底全球多晶硅料产能65万吨,在薄片化下,每公斤多晶硅料切片62片165mm厚的182mm方硅片,72片功率540w计算,满产可以生产硅片263.25GW,在容配比不变的情况下,可满足全球光伏装机在2022年增长34%。也就是说,除非全球光伏装机大幅增长,全球硅料产能在2022年足以满足装机需求,硅料降价是必然事件。2022年上半年硅料企业新增有效产能有限,且部分硅片企业已与硅料企业签订长单,以锁量不锁价的方式预订多晶硅产量,预计2022年上半年,硅料仍将处于紧平衡状态,价格或将保持高位。2022年下半年,硅片价格战或使得部分硅片企业调整战略,在库存挤压下减少硅片产量和硅料需求量,硅料价格有望开始回落,缓解硅片降价对硅片企业的压力。

三、硅片市场将迎来新一轮出清,长期利好头部企业

全球硅片市场集中度较高,隆基、中环双雄争霸。2020年,全球生产规模前十的硅片企业总产能达到227GW,约占全球全年总产能的91.7%。硅片CR5占比由2019年72.8%快速提高至88.1%,提高了15.3个百分点。其中,隆基股份在硅片行业市占率为43%,中环股份市占率为26%,二者合计占比达到69%。

硅片大尺寸化,新势力崛起。当前正处在光伏硅片向大尺寸方向演进的换挡期,主流硅片制造商纷纷制定了向182或210等大尺寸硅片演进的技术方向。但是,头部的硅片供应商存量产能规模大,在市场转向的时候调头难度也相应地增加,给新势力们提供了弯道超车的机会。两一方面,隆基和中环向下游电池片和组件环节渗透,形成了与硅片客户——电池片或组件厂商的竞争关系,不再单纯的上下游关系让市场亟需独立第三方硅片供应商。

硅片产能即将潮涌。2021年底预计隆基股份产能达到105GW,中环股份为85GW,晶科能源产能33GW,晶澳科技产能30GW,上机数控旗下内蒙弘元产能30GW。前五企业产能合计283GW,超越2020年全球产能。前十企业产能合计367.3GW,增长61.8%。

中环股份全面展开进攻,隆基股份面临挑战。硅片市场的战争不是从11月隆基降价开始的,而是从2020年硅片企业抢夺硅料并抬高硅料成本开始的。2021年上半年硅片企业利润很大一部分就是来自2020年的低价硅片存货。高成本在需求不足、价格下降时意味着巨额亏损。5月份中环股份曾率先降价,隆基股份选择维持原价。但是由于下游需求较好,中环股份的攻击落空,8月重新涨价。中环股份12月2日新增M10硅片报价,165mm厚为6.15元/片,较隆基股份同规格硅片低0.05元;G1硅片报价5.1元/片,较隆基股份同规格硅片低0.02元;M6硅片报价5元/片,较隆基股份同规格硅片低0.32元;同时新增超大硅片218.2mm,报价9.22元/片。中环股份以G12硅片为主,G1、M6、M10的低价硅片将诱导其他硅片厂商跟进,给隆基股份2022年的业绩形成一定压力。但是,硅片、电池片、组件的一体化生产使得隆基股份具有较强的抗风险能力(更多内容详见《从光伏组件行业的技术升级方向与龙头更迭的历史寻找下一个投资标的》)。本轮价格战隆基股份纵然收获不及中环股份,也依然能维持较高的市场份额。

图:隆基、中环硅片价格对比

隆基、中环不是你死我活。本轮价格战的目标不是击垮隆基或者中环中的某一方,电池片和组件企业不会允许一家硅片企业独大并垄断定价,也不可能只留下隆基和中环两家企业,付出的代价太高。而市场门槛又决定了未来依然会有其他企业进入硅片行业。硅片行业的市场格局将和DRAM芯片类似。

光伏行业产能周期性过剩是常态,长期利好头部企业。全球光伏行业经历过2011-2012年以及2018年等多轮深度调整,产能呈周期性过剩格局。由于行业进入壁垒不高,每当行业存在利润空间时,就会有新企业进入,在位企业也大幅扩张产能,供过于求引发价格大幅下降。2018年隆基产能由2017年底的15GW扩张至28GW,并连续降价10次,将单晶硅片P型M2 180μm厚度硅片从2017年12月26日的5.4元/片降到了10月22日的3.05元/片,逼近二三线硅片厂商硅片生产成本。隆基硅片有品牌和质量优势,二三线硅片厂商需要在这一价格上再降低0.3-0.4元/片才有竞争力,成本控制能力则使得隆基股份能维持一定盈利,最终奠定了隆基股份成为硅片乃至光伏行业龙头的地位。在集成电路发展历史上,DRAM数次大幅降价,但三星电子正是依靠逆势扩张产能形成的规模优势和技术优势,获得并巩固了存储器芯片领域的龙头地位。隆基、中环这一轮降价,硅片市场将迎来新一轮出清,进一步提高硅片行业的市场集中度,利好头部企业。双良节能、宇晶股份等新势力除非有雄厚的资本支持亏损并逆势扩张产能,否则恐将像DRAM市场一样,不得不将硅片产能出售给头部企业。

四、硅片降价利好下游企业

电池片产业集中度相对不高,设备投资高,盈利能力不稳定。不高的产能利用率叠加相对上下游较低的产业集中度,使得电池片企业面临较为激烈的市场竞争,议价能力弱。在下游需求上升导致上游产品价格上涨时,下游组件及终端电站的需求弹性较大、价格弹性较小,下游组件厂商可以对电池的压价、采购放缓、不拿货,电池片厂商难以有效进行成本转嫁,毛利受到挤压。因此,晶澳科技由电池片龙头转型成为一体化组件企业。在需求下滑开工率不足时,设备折旧无法得到有效分摊,也会导致盈利能力下降。正因如此,虽然,硅片价格涨幅高于电池片价格涨幅,2021年上半年电池片产量仍高于组件产量。爱旭股份2020年上半年、2020年全年、2021年上半年电池片毛利率分别为9.64%、14.5%、5.13%。

硅片降价利好下游企业。硅片价格下降利好电池片企业,但电池片企业仍需让利组件企业。2021年组件价格涨幅高于电池片价格涨幅不是由于组件企业盈利能力提升了,而是因为铝边框、玻璃等非硅成本上升。随着硅片价格下降,组件企业也有望受益。

2022年全球光伏装机有望加速增长。影响光伏装机的主要因子有电力价格和组件等系统成本。由于海外油企投资仍然相对不足,2022年全球能源预计维持紧平衡,电力价格提升利好海外装机,而中国电力市场化改革也将促进中国光伏装机增长。组件价格下降进一步提高了光伏电站的投资回报率,全球光伏装机有望加速增长。

五、2022年看好电池片企业

设备企业难有惊喜。2021年光伏企业大量扩产,设备企业受益最多。但随着光伏装机不及预期,企业扩产将趋于谨慎,2022年难有惊喜,设备企业新增订单或大幅下滑。决定设备企业业绩能否超预期的将是其成本控制能力和生产进度。

硅料企业业绩存在下滑风险。虽然硅料市场竞争格局较好。但是,倘若硅片企业的需求大幅下降,多晶硅价格有可能在2022年下半年快速下滑,迫使硅料企业控量保价。因而,2022年硅料企业业绩存在一定程度的下滑风险。

硅片企业受到价格战冲击。2022年硅片企业将在价格下降和成本维持高位下受到双重挤压,龙头企业虽然仍能维持一定盈利,但业绩可能有所下滑,需要回避。

损益同源,硅片降价电池片企业受益最大,组件次之。电池片、组件、光伏装机均受到硅片价格上涨的冲击,但是电池片企业受到的冲击最大,因而硅片降价电池片企业受益最大。组件企业2022年可能仍受到铝价上涨的影响。光伏电站在组件价格较高时可以选择暂缓装机,业绩增速受到影响,但成本不会因为不装机而提升,受到的冲击相对较小。

光伏逆变器有望受益装机增长。在光伏系统中,逆变器的成本不到5%,却是发电效率的决定性因素之一。随着2022年全球尤其是中国市场光伏装机加速增长,光伏逆变器企业有望受益。

光伏玻璃等组件辅材依然看好。2021年组件辅材由于装机下滑需求受到一定冲击,2022年将受益于组件产量加速增长。但由于组件库存的存在,受益程度可能不及光伏逆变器。

六、技术更迭影响长期行业格局

短期来看,龙头企业受益于规模优势。但是,光伏行业是一个技术进步更新速度较快的行业,长期行业格局存在发生巨大变化的可能。Firstsolar一度是全球第一,但因为选择薄膜太阳能电池而不是晶硅电池,随着晶硅技术进步、成本下降,只能依靠美国政策保护固守本土市场。在大多数厂商只看短期选择多晶硅片的时候,隆基股份基于长期战略,确立专注单晶科技的发展战略。2006年,隆基成立宁夏公司,致力于单晶硅棒的研发和制造(晚于天合光能,但天合光能未能坚持单晶硅片业务,主攻组件)。2014年,全行业有1300条电池产线,1200条电池产线是多晶。2017年,凭借单晶替代多晶的大势,隆基超越晶科,占据国内光伏组件市场出货量第一,全球第七。2020年隆基跃居全球第一。当前,光伏产业面临182与210硅片尺寸之争、HJT与TOPCON电池技术之争、单玻组件与双面组件之争,选择错误且未及时纠正就可能在市场竞争中落败。

除了技术进步之外,投资决策失误和价格战也可能导致龙头企业跌倒。无锡尚德因高位囤积多晶硅导致破产被收购,英利以低价保市场导致负债高企、被迫重组。