受教育分期逾期率上升影响,海尔金控旗下海尔云贷的教育分期产品“学易贷”近期开始紧急收缩。

开甲财经从多个教培机构了解到,积极抢占教育分期市场的海尔云贷“学易贷”2022年二季度遭遇逾期和坏账上升困扰,开始大幅收缩放贷规模。某家全国布局的教育培训机构渠道负责人告诉开甲财经,6月份以来,海尔云贷“学易贷”放贷不再像以往那么“积极“了。以前,“学易贷”的审批速度很快,通常半小时就能放款,最慢的也会在一两个小时内放款。但最近,“学易贷”贷款审核和放款速度越来越慢,从一开始的1-2天,到后来的3-5天。

另一家培训机构部门负责人也反映了类似现象。海尔云贷“学易贷”正在快速收缩,他们曾询问过为何放款越来越慢,海尔云贷回复称,资金有限,每天限量放贷,没放款的需要耐心等候。该负责人对这一说法不置可否。他表示,这只是海尔云贷的表面说辞,在此之前,海尔云贷从来没有出现过“资金短缺”问题;此前,海尔云贷工作人员在推广“学易贷”时火力很猛,声称公司与各大银行都有授信协议,且能得到海尔集团的支持,不会出现资金短缺问题。

上述培训机构负责人告诉开甲财经,海尔云贷收缩贷款可能与疫情期间教育分期逾期率上升有关。本来教育分期逾期率较低,但今年一、二季度,受疫情反复影响,他所在机构的学员逾期行为增长较多。

开甲财经拿到的一份海尔云贷“学易贷”资料显示,“学易贷”可分期数3-12期,分期费率3期3.1%,6期5.1%,9期6.8%,12期8.5%,分期额度在1000元-3万元之间。申请学员年龄在19-50岁之间,仅需提供身份证正反面照片和手机号即可。海尔云贷推广资料强调称,“学易贷”采用线上审核,秒批复,无电核。

有培训机构向开甲财经表示,“学易贷”分期费率比较贵,为了吸引学员报名,有时培训机构会替学员承担分期手续费,但一般只限于3期以内,超过3期则要学员自行承担。

在学员退费方面,海尔云贷“学易贷”提供的政策是,资金到账7天内退费无手续费,超过7天退费需收取3%手续费;学员逾期要求退费,培训机构需积极配合;贷款学员逾期超过30天,机构需要回购退费。

表面看,海尔云贷“学易贷”退费政策非常合理,但现实情况并没有这么简单。

在新浪黑猫投诉上,与海尔云贷有关的投诉达373条,其中大多涉及“学易贷”诱骗贷款或退费难问题。开甲财经注意到,数百名“学易贷”贷款学员投诉称,他们被培训机构诱导,通过“分期付款”(实际是海尔云贷分期贷款)支付学费,要求退费时遭到培训机构和海尔云贷互相推诿扯皮。也有在校学生称,培训机构明知学生身份,仍然以“助学金”的说法欺骗学生申请海尔云贷。

在学员发现被误导贷款并要求退费时,培训机构和海尔云贷往往踢皮球,拖延处理,导致很多学员贷款逾期。例如,一名学员在支付了3期费用后,发现培训机构说的“分期付款”竟然是小贷公司贷款。在反复提出退费要求后,培训机构给出的方案是:除了3节课的费用463元外,还需要扣除综合服务管理费1320元以及违约金748元,扣除此前已经支付的三期分期费用,该学员还要向培训机构缴纳331.65元才能解除合同。

开甲财经计算后发现,该学员实际贷款金额8800元,分期12期,每期偿还本息约733元。退费前,他只上了3个课时,为此他付出的代价是2531元。但是,按海尔云贷所谓的退费政策,超过7天退费,学员只需要缴纳3%的手续费。按8800元贷款计算,学员仅需要缴纳264元。

企业贷款资产质量恶化

公开资料显示,重庆海尔小额贷款有限公司(海尔云贷)隶属于海尔金控旗下的重庆海尔云链科技有限公司,海尔云贷成立于2014年3月,注册资本为19.25亿元人民币,注册地重庆市渝北区,法定代表人王艳波。海尔小额贷款是首批获准在全国范围内经营的互联网小额贷款公司之一,海尔金控对海尔小额贷款间接持股比例79.94%。

重庆海尔云链科技有限公司旗下除了海尔云贷外,还有江西海纳融资担保有限公司、陕西海富融资租赁有限公司以及重庆海创云链数字科技有限公司等子公司,但其小额贷款业务主要通过海尔云贷进行。2020 年,海尔云链科技业务当期投放贷款93.15亿元,期末业务余额79.06亿元;2021年1-3月末,海尔云链科技业务当期投放32.31 亿元,期末业务余额78.22亿元。

而截至2020年末,海尔小额贷款业务余额为77.04亿元,这一数字与海尔云链科技的贷款余额基本接近。这也意味着,海尔云贷是海尔云链的主要收入和盈利来源。

2018年-2020年,海尔云链营业收入分别为15.76亿元、18.05亿元、12.77亿元;2021年一季度,海尔云链实现营业收入2.86亿元。海尔云链的营业收入来源包括利息收入、手续费及佣金收入以及保费,其中,利息收入占比最大,2020年和2021年一季度,利息收入分别占比68.7%和91%。

2018年-2020年,海尔云链净利润分别为1.83亿元、3.50亿元、3.57亿元;2021年一季度,海尔云链净利润为1.75亿元。

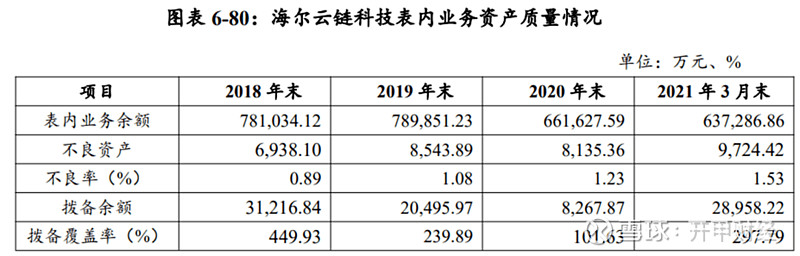

海尔金控披露数据显示,2018-2020 年末,海尔小额贷款业务不良率为0.95%、1.42%和 1.16%。2018-2021年一季度末,海尔云链科技表内贷款业务不良率从0.89%上升至1.53%,增速较快。

海尔金控解释称,这主要是因为2018年前,海尔云链科技贷款业务资金主要投向民营实体经济,且集中在以大型企业为核心的产业链业务中,以核心企业保证类贷款为主。在宏观经济增长放缓、金融去杠杆、部分行业周期性低谷的形势下,海尔云链科技贷款业务受到了市场经济周期影响,小部分客户发生了债务违约。

联合贷款中变相“自我兜底”

开甲财经注意到,受坏账上升影响,海尔云链2018年后开始压缩企业贷款规模,同时向个人消费贷款转移。2018年-2021年三月末,海尔云链表内企业贷款余额分别为31亿元、39.22亿元、19.05亿元、14.79亿元;同期,表内个人贷款余额分别为47.09亿元、39.77亿元、47.11亿元、48.93亿元。

截至2021年一季度末,企业贷款在海尔云链整体贷款规模中占比仅23%,个人贷款占比则上升至77%。

海尔云链的实际坏账率可能高于其对外披露的数字。公开信息显示,海尔云链有相当部分逾期贷款通过转让方式转移到表外。根据海尔金控2021年年报,其子公司重庆海尔小额贷款有限公司2021年将逾期贷款对外转让,分期收取的债权转让款在长期应收款列示,并按截至2020年12月31日尚未收到的债转款余额的2%计提坏账准备。

此外,在海尔云贷与银行的联合贷款业务中,海尔云贷通过海尔云链及其他关联公司提供担保的方式为可能的坏账兜底。2020年4月,重庆海尔小额贷款有限公司与工商银行重庆市分行签订《联合贷款合作协议》,根据协议,天津滨海正信资产管理有限公司将承担逾期债权资产回购义务。

然而,天津滨海正信不过是帮助海尔云贷联合贷款逾期资产的代持方而已。2020年5月21日,海尔金控子公司重庆辉科诺企业管理有限公司与滨海正信公司签订《委托收购服务协议》,约定辉科诺公司委托滨海正信公司代为收购工行联合贷款相关逾期债权资产,重庆海尔云链科技有限公司和海纳融担公司就辉科诺公司向滨海正信公司缴纳的风险保证金义务提供差额补足担保。

兜兜转转,最终仍然是海尔云贷变相为其联合贷款“自我兜底”。

2020年初,《商业银行互联网贷款管理暂行办法》征求意见稿曾明确要求,商业银行不得接受合作机构直接和变相的风险兜底承诺。在后来发布的暂行办法中,虽然没有再提这一条,但也指出,互联网贷款业务涉及合作机构的,商业银行应当独立对所出资的贷款进行风险评估和授信审批,并对贷后管理承担主体责任。

此外,《暂行办法》要求,商业银行不得接受无担保资质和不符合信用保险和保证保险经营资质监管要求的合作机构提供的直接或变相增信服务。商业银行不得因引入担保增信放松对贷款质量管控。