很多人想一夜暴富,其实我也想,我也不想努力了,只是我很清楚,人长得丑,也不强壮,所以不会有富婆看上我,只能好好努力,不断学习,提高个人能力,让自己有能力去赚取认知部分的金钱,今天就写一下如何在债市上稳扎稳打,蛮牛向上。

一、转债投资的逻辑:

1.转债投资,我认为就是在追求稳步向上的收益,因为追求稳,必然舍弃速度,那些追求快感的人,并不太适合转债投资,心急吃不了热豆腐,好饭不怕晚,耐心等待就好。

2.转债投资,就是为了赚取确定性差价,这个确定性差价源于95%以上的转债都是以强赎为结局,也就是我们买在130元以下,大概率会赚钱,只要我们在130元以下买入,130元以上卖出,大概率是会赚钱的,当然这是理论,实际上,我们一定要看着价格来买卖,而非只是以130元作为买入和卖出的标准。

3.股票投资,有炒作妖股的可能性,一般上的妖股就是价格低,市值小的;事实上,转债也有炒作妖债的可能性,而妖债的炒作一般是转债剩余规模小,转债价格不太高,所以我们也可以基于炒作逻辑进行部分持仓,只是小盘债的涨跌无法精确预测,很可能会大起大落,回撤的可能性非常大。

4.股票在某一阶段,可能有突然爆发的可能性,而这个突然暴发极有可能带动了转债的大涨,我们完全可以赚取中间的波动差价,赚取这个波动差价就足够了。

5.转债投资,有个好处在于既有债性,也有股性,正股大跌的时候,转债在相对低价的话,尤其在100-110左右的时候,就不会跟着正股大跌了,正股大跌之后,就有了下修的可能性,下修之后,正股反转上涨,这个时候转债却能跟上正股的涨幅,可以说下修条款是一个非常美妙的发明。

二、如何投资转债:

1.正股分析能力:

我认为投资转债,需要一定的报表分析能力和其他事项提取能力,这个分析能力并不要求你有多厉害,但是你需要抓到重点,也就是要学会排雷,下面详细说一下如何简单排雷:

①大股东股票质押率,我认为股票质押率超过30%,就有做坏事的嫌疑,当然如果是为了配债而临时质押股票,这个因素需要剔除在外,高质押率的股票比如鸿达、蓝盾、正邦、花王。

②应收账款(含合同资产、长期应收款)占比过高者,尤其是超过30%,最好要远离,因为占比过高有暴雷风险,也说明公司的竞争力很弱,需要赊销才能卖出去,比如文科、绿茵、岭南、侨银。

③公司的固定资产和在建工程占比过高需要远离,尤其是超过70%,或者在建工程的金额远远大于目前现有的固定资产金额时,可能说明公司在盲目扩张,或者在造假。

⑤公司的无形资产、商誉、长期待摊费用占比超过10%时,很大可能就是虚增资产,或者有掏空公司的嫌疑,当然部分高新企业的无形资产占比高是可以理解的,但是一定要找到对应的证明,比如各种专利、技术发明等,绝大部分商誉都是没有意义的,除非收购的对象真的有核心技术,且这个技术能够给公司带来长期且稳定的收益,如果收购对象持续不怎么赚钱或亏钱,大概率就是在掏空公司,比如广汇。

⑥公司有非常多的长期股权投资、其他权益工具投资、其他非流动金融资产、投资性房地产、可供出售金融资产、持有至到期投资,尤其是长期股权投资、其他权益工具投资都是跟公司主业无关时,说明公司不专注于主业,说明公司经营没有方向或者主业已经不赚钱了,绝大部分大公司都死于跨行业(行业上下游不算跨行业),尤其是多行业,因为管理层不可能是全面型人才,更不可能面面俱到,毕竟跨行如隔山,一个卖猪肉的养猪我可以理解,一个水电工说去开医药公司我就无法想象。

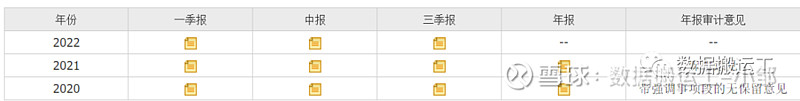

⑦公司审计报表被审计出具非标准意见时,也就是说连审计都觉得这份报告很假时,你又凭什么觉得它的报表是真实的呢,比如搜特。

⑧公司频繁大金额融资时,而这个时候公司说自己特别赚钱,赚钱特别轻松,且远远比同行优秀,这种大概率就是骗钱造假的,你见过一个赚大钱的老板会一直缺钱还一直拉投资者入股的吗,我想大概率是没有的,因为这种情况通常存在于庞氏骗局中,比如猪矛。

⑨大股东和管理层频繁减持,连大股东和管理层都在减持,你凭什么觉得公司有很大的发展前途和股价低估呢,大股东和管理层知道公司的所有情况,他们肯定比我们更清楚所有细节和经营情况,连他们都不看好公司,你又凭什么看好呢,又是凭感觉吗,投资不是谈恋爱,如果跟投资谈恋爱,大概率你是失财又失身,赔了夫人又折兵。

事实上,还有很多坑,只是这些坑远远没有上面的坑大。

2.转债分析能力:

学会分析转债的基本面,这个基本面就是转债的各种资质。

①去衡量当前的价格,一般来说,如果能在到期收益为正的价格下买入,就算你持有到期也不会发生亏损,当然这里指不违约的情况下,所以到期收益为正是一个分界线,按目前来说,一般的转债到期赎回价在110-115元,加上利息,一般在115-120元,也就说是一般在115元以下买入,相对来说较为稳健,具体情况需要具体分析。

②是否能下修,是否有足够的下修空间,是我们判断这个转债未来下跌空间和上涨空间的指标之一,如果这时候的转股价值非常低,但受净资产限制无法下修,这个时候的转债只是一个纯债,投资的意义也就不大了,比如重银、蓝帆。

③一般来说,利息越高、到期赎回价越高、剩余时间越短、剩余规模占流通市值越大,公司想要强赎转股动力越强,比如侨银。

④只要正股基本面没有太大问题,转债没有硬伤,在到期收益为正的价格下买入,坚定持有,大概率你是能赚到钱的。

三、投资转债的核心能力:

1.就算你有了分析正股和转债的能力,我也不认为你掌握转债投资的核心能力,因为分析正股和转债的能力只是投资转债的辅助能力,真正的核心能力是耐心和信心,转债投资,很多时候是考验一个人对强赎的信念,只有对强赎的信念不怕,坚定持有,大概率你是能赚到钱的。

2.正股有涨跌,转债也一样有涨跌,不可能你每次买入就马上涨,很可能会持续阴跌,虽然每次下跌的不多,但看到绿色就相当难受,总想卖出,最大的可能性就是你买入后一直下跌,后面涨到回本了,就马上卖出,也有很多人看到一直下跌,就受不了割肉离场了。

3.其实大部分转债下跌是相对有限的,大部分债跌到105元就跌不动了,尤其是到期赎回价较高的转债,是很难跌破110元的,也就是说我们在105元-115元买入,就算到期赎回,也一样可以赚钱,在这个价格区间买入,你需要做的就是等待,等待风气,等待花开。

4.当然,我个人投资转债并不局限价格在105-115元,一般来说我设定的买入价格在105-135元,偶尔有临时低估的转债,我也会在105元或者135元以上买入,但这种情况极少能遇见。

5.一般的投资者,学会分析正股大概的基本面和转债资质后,就可以选择在105-115元区间布局转债了,这就足够了。

四、如何减低投资风险:

1.分散投资:

①.谁也不能保证自己的分析一定是对的,就算自己分析是对的,也不代表我们看到的信息是对的,比如财务报告,有很大的人为因素,这个因素有主观的也有客观的,主观的是公司管理层可能存在蓄意修改报表的可能,客观的是公司经营参与者和财务工作人员个人能力的问题导致报表不准确,事实上我认为绝大部分报表都体现了管理层和财务人员的意志,因为我就是一个从事财务十几年的工作者。

②.为了减少自己判断失误的风险,也为减少公司遭遇黑天鹅的风险,所以我们的投资要尽量分散,让我们的投资有一定的抵抗能力,而我个人认为我的抵抗能力是一次性损失10%的本金,所以我把单个投资标的的仓位上限设为10%,也就是说我再看好某个标的,仓位都会控制在10%以下,这样一次性损失了10%,也不至于对我造成致命打击。

③.有人说转债不可能违约,因为历史上没有任何一支转债违约,但是历史没有不代表未来没有,况且A股转债历史并不长,且样本并不多,不足于反映未来的情况,再说未来的竞争格局充满了未知数,我认为公司破产的可能性是非常高的,所以分散投资对我们来说是一个非常好的选择,我认为搜特、正邦充满了不确定性。

④.正常情况下,持仓标的在30-50个为佳,如果资金量特别大,也不能超过60个,因为数量太多会分散你的注意力,也会降低标的的质量和性价比,按目前450多支转债中找到10%的合适转债,也不算太难,但是如果你持有超过100支,那么你的收益会被市场平均,也很难获得超额收益。

2.低价潜伏:

①.投资转债,千万别追涨杀跌,只做低价潜伏,这个低价指105-115元,或者到期保本价以下。

②.在板块、某支转债相对冷清的时候入场,这个时候大概率你能拿到性价比较高的筹码,也就是花最少的资金买最多的份额。

③.对于小盘债,很难等到到期保本价,那么我们可以适度放宽一点,这跟个人对回撤空间承受有关,我个人能承受15%的回撤程度,所以我可能在相对高价买入,因为我知道未来大概率会继续炒作,不怕成本高一点,怕的是没有机会买入,这一点大家一定要注意。

3.板块分散:

①.板块分散有个好处,就是为了防止某些板块长期没有受到市场炒作,导致转债长期不涨,这个时候持有心态是非常不好的,如果做到板块相对分散,过去热门且经常炒作的板块要侧重布局,那么持有心态会好很多,我认为比较热门板块是汽车,包含整车、配件,未来医药医疗也会反复炒作。

②.因为板块相对分散,不管炒作到哪个板块,不管板块怎么轮动,你都会有收获,这个时候的投资信心会不断被激发,也就不会被某些转债阴跌所影响,能够持续产生正面心态非常重要,这非常有利于培养你的耐心和毅力,同时你的资金也在不断轮动,提高资金利用效率。

③.当然,不能在板块炒作非常热的时候进仓,需要在热度退去的时候再入场,这个时候大概率你在捡带血的筹码,而带血的筹码才可能是便宜的筹码。

4.不要偏见:

①.很多人会对某些债、某些板块带着固有的偏见或者有色眼镜,比如很多人特别喜欢概念多的转债,而那些没什么概念的转债一律不持有,这事实上是不对的,因为任何概念,都是市场炒作出来的,而非这个概念就天生存在的。

这里举个例子:

大中转债,正股是做铁矿的,我们都认为铁矿是夕阳行业,没有发展前景,不会有好的未来,殊不知,最近蹭上了锂矿概念,导致最近炒作的十分热,当然我在上市没有买它,并非是板块问题,而是在于转债的资质,也就是极其苛刻的下修条款,如果下修条款不是这样的话,大概率我会买入了,当然我也带了偏见,这个偏见就是看了下修条款没有考虑其他因素。

②.当然,相对而言,正股的概念越多,未来炒作的可能更大,在同等的情况持有概念更多的转债,大概率来说会更好。

③.只要价格够低,有足够的性价比,就算正股没有太多的概念,也是可以持有的,毕竟公司也很可能随时去蹭概念,目前市场充满了这种到处蹭概念的公司,当你持有的标的较多的,也是非常可能遇到这种风口的,所以只要有耐心,总有一天好运会落到你头上。

5.躲避雷区:

除了要有公司基本面分析能力、转债资质分析能力外,还需要有避开以下雷区。

①不要买入任何有瑕疵的转债,包括但不限于ST股对应的转债、转股价值低但无法下修、下修条件极其苛刻但正股基本面非常普通,ST比如起步、花王,无法下修比如银行债,瑕疵转债比如广汇、搜特、正邦、天创。

②.最好避开公司有大量的闲余资金、属于大型国企或者著名私企、转债利息及到期赎回价极低,一般这种公司很可能大量的资金去做各种理财,这种公司很可能只是为了白嫖,历史上此类转债有格力转债、九州转债、广汽转债、航信转债。因为本身很有钱,只是想拿更低的手续费来白嫖而已,这种债一般是没有下修历史的,因为跟还钱相比,它更在乎股权稀释,比如海澜。

③.不要持有任何临近强赎的转债,这个临近指触发强赎条款11天之后,因为这个时候只要自己稍不留意,就可能强赎了,另外一般满足强赎条件10天之后,正股和转债都有一定的回落趋势,这是因为市场也给了强赎预期,这个例子太多了。

④.任何转债投资,都应该是分公司的猪肉,如果公司没有肉可言,只是一块骨头,我们就没有必要啃骨头了,好股烂债,好债烂股,但是这个烂股一定是五花肉,虽然有点肥腻,但依然有肉可吃。很多不能理解什么叫有肉,在我看来就是公司肯下修、肯让利、肯出力,使用各种办法下修、发布利好,通常来说是连续性的,我个人不喜欢那种臭水沟的转债,比如国祯、众兴、铁汉、大族、大业等。

⑤.原则上,不投资剩余时间少于一年的转债,这部分债大概率来说都是铁头,比如海印、洪涛,拖到最后还钱了,对公司、对转债持有者都是严重的伤害,杀敌八百,自损三千,这种公司不是蠢就是过于自负,但这种公司在A股上比比皆是。

文章所述的可转债,均为案例使用,不作为投资建议,投资有风险,入场需谨慎,请独立思考。

著作权归作者所有。商业转载请联系作者获得授权,欢迎喜欢的朋友转发分享。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

祝投资愉快。$广汇转债(SH110072)$ $搜特转债(SZ128100)$ $海澜转债(SH110045)$ #雪球星计划# #可转债# #下修# @今日话题