投资如树,茁壮成长

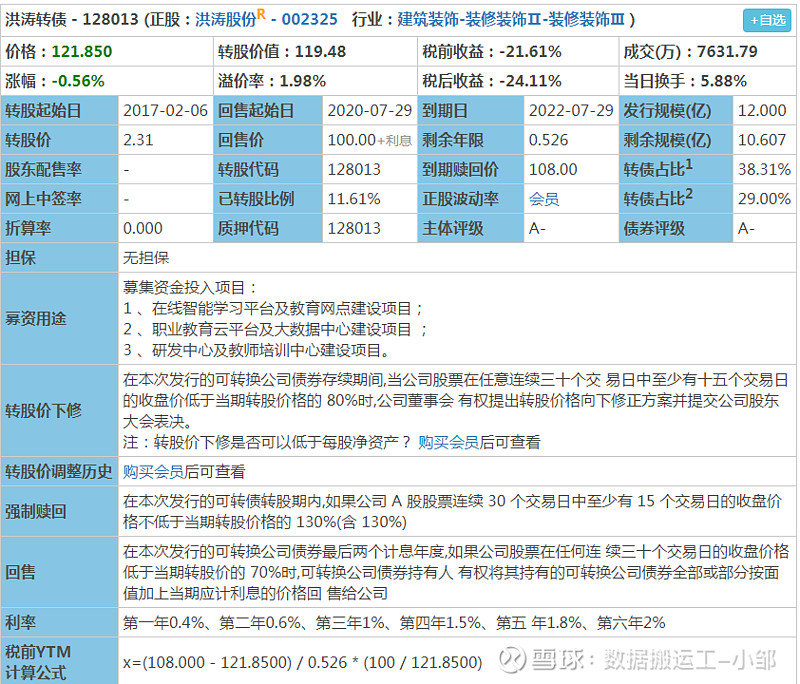

目前进攻型且有一定防守的平衡性(可转债根据风险分类分为进攻性、平衡性、防守型,进攻性可转债体现为价格高于130且体现股性,防守型则价格在110元且体现债性,防守型则价格为110-130且同时具有债性和股性双重特征)、低溢价率的可转债不多,而洪涛转债算是一个较好的投资标的(但溢价率较高),下面详细分析一下洪涛转债的套利空间;

一、公司的基本情况

深圳洪涛集团股份有限公司主营业务是承接酒店、剧院会场、写字楼、图书馆、医院、体育场馆等公共装饰工程的设计及施工。主要产品为装饰、设计、职业教育、学历教育等。近年来,本公司共获得鲁班奖13项、全国建筑工程装饰奖39项(获奖数行业内第二)、国家优质工程银质奖6项;获得省市优质工程奖100余项;获得各类设计大奖200余项;获得各类社会荣誉200余项.其中,2008年度公司获鲁班奖3项、全国建筑工程装饰奖12项,获奖数量在全国建筑装饰企业中排名第一。

目前商业运营、文化娱乐及房地产均受到疫情的严重影响,且房地产受住房不炒的政策影响,导致房地产相关产业受到巨大影响,导致公司业绩不好,股价低迷,在疫情情况没有改善和国内外整体环境变好之前,公司的业绩也不会有太好的表现,加之新建房产的减少,也会严重拖累公司业绩。

二、财务简要分析

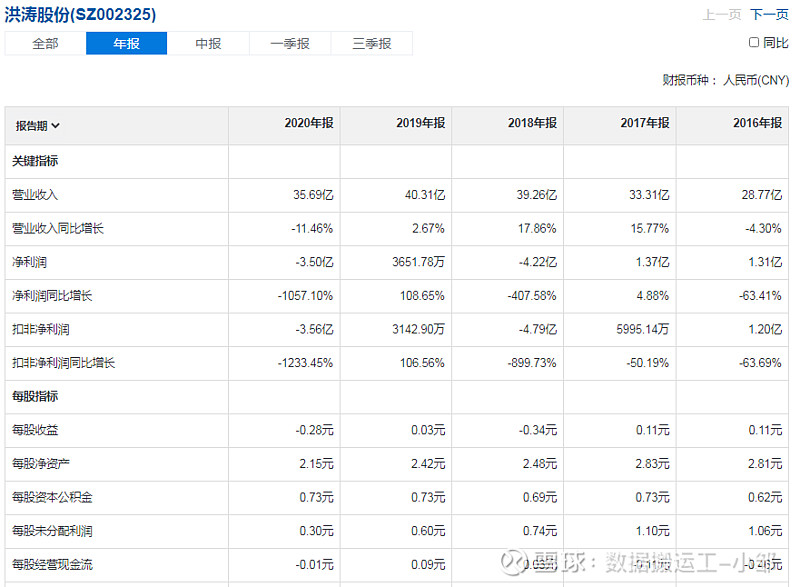

收入与净利润

数据来源于雪球(以下数据未说明来源的均为雪球)

2016年收入是下降的,2017-2018年是恢复增长,2019年增长减缓,2020年是大幅下降,这是房地产受政策影响后,开工率降低,新地产减少,作为地产产业链中的一环,必然深受影响;而疫情也加重了影响程度;赚的钱还不够一年亏损,2019年看起来有操控利润的倾向,可能是为了避免戴帽子(st),大概率2021年会使用非常规手段使得公司盈利;

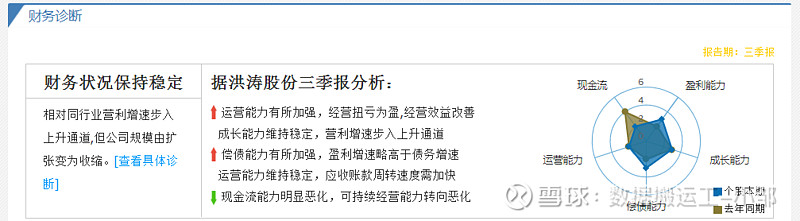

盈利能力和运营能力分析

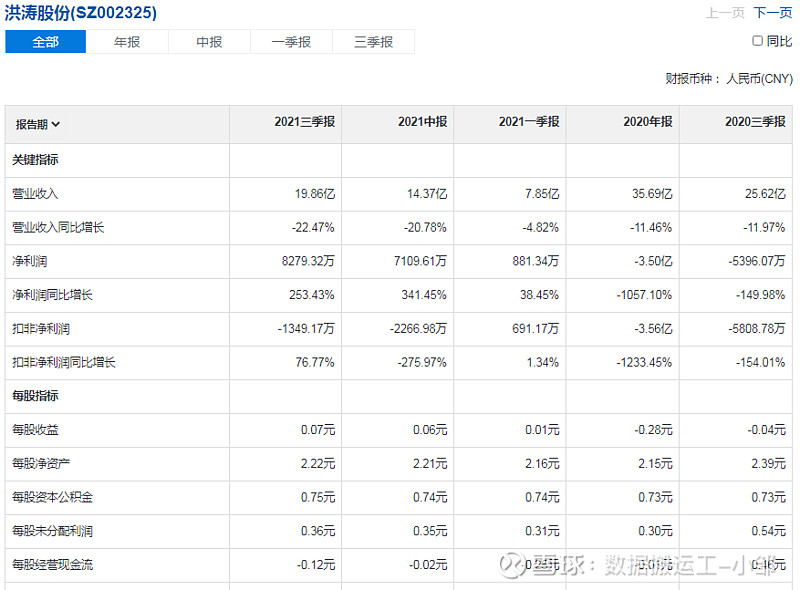

2021年前三季度,收入大幅下跌,说明疫情和房地产政策严控的双重打击下,公司情况不容乐观,但奇怪的事竟然盈利,且净利润较大,但扣非净利润为负数,大概率是人为调整了利润,2021年全年也会盈利;

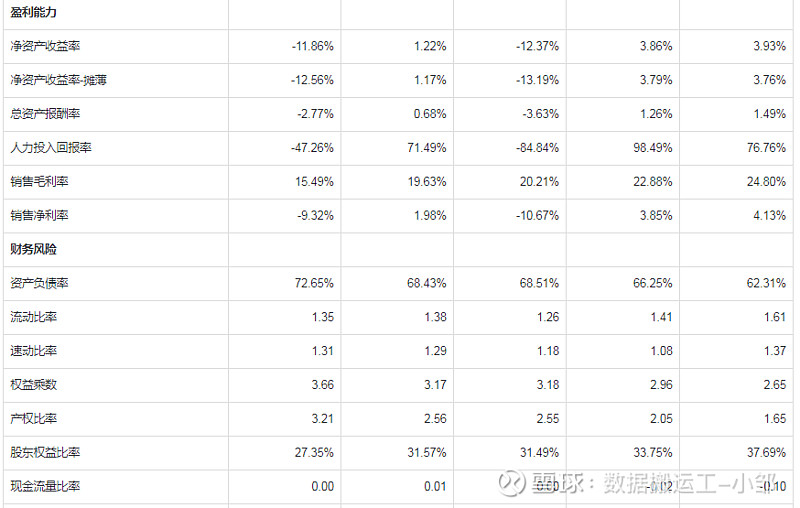

ROE是一塌糊涂,不值得分析;毛利率逐年下降,说明行业竞争加大,行业利润降低;资产负债率一直在60%以上,且逐年上升,情况越来越差,偿债风险非常大;

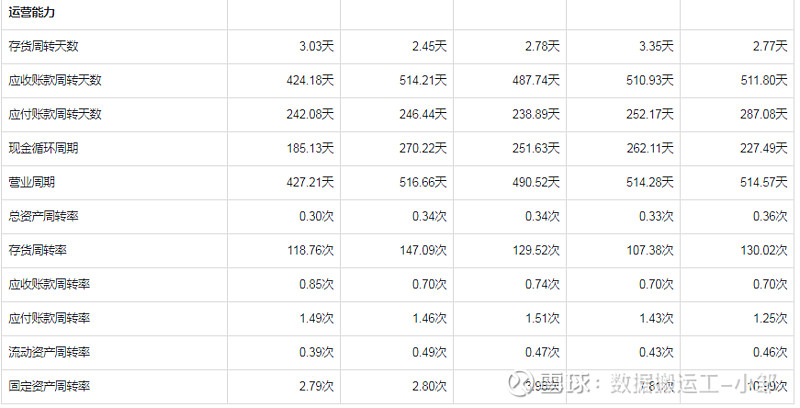

整体变化不大,但应收账款周转天数在2020年变化较大,可能跟应收政策有关;

数据来源于同花顺-财经

应收预付占总资产34.31%,有应收暴雷风险,固定资产占总资产的10.74%,为轻资产运行,但一旦发生债务风险,将无资抵债;

有息负债为38.71亿,有息负债占总资产比率达39.58%,有非常大的偿债风险,短期的有息负债总额达37.93亿(含可转债),而现有准货币资金只有6.56亿,有非常大的资金断裂的风险,短期内偿债压力非常大;

现金流能力明显恶化,可持续经营能力转向恶化;

数据来源于同花顺-爱问财

不管是利润还是经营性现金流亦或者是净利润现金含量,都难以直视,利润质量非常差,所谓的净利润利润几乎都是有非经营性损益创造的,同时造血能力不足,处于非常危险的阶段;

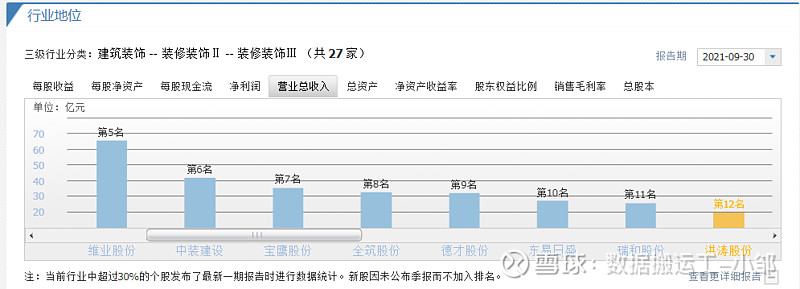

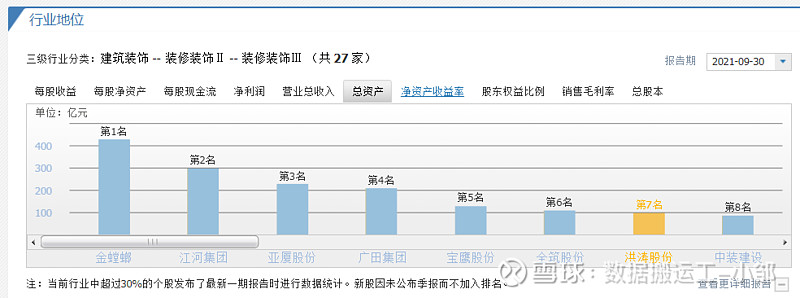

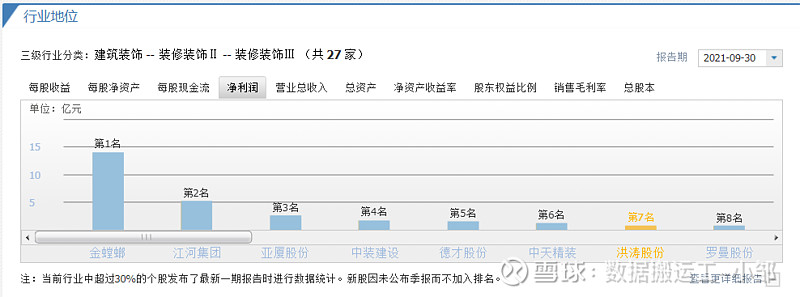

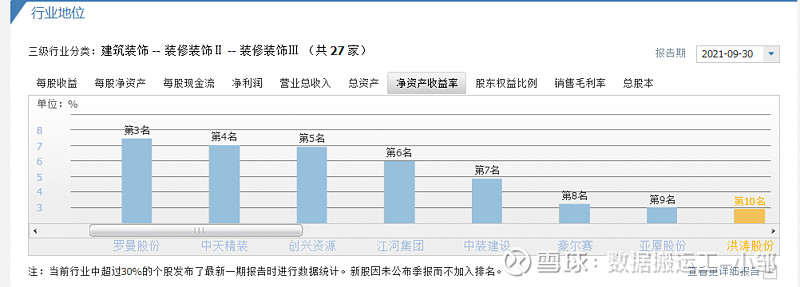

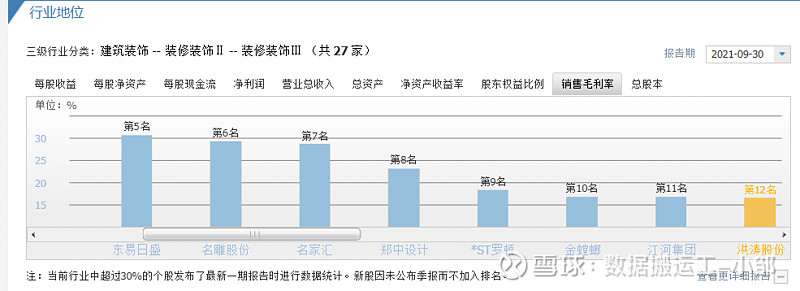

三、行业地位-竞争力分析

整体而言,在装修装饰细分行业,公司处于中等地位,表现普通,就行业整体而言,公司没有任何亮点,不值得长期投资,也不值得短期投资,加上是房地产产业链,不属于国家推荐行业,反而受到国家打压,前景无亮![]() ,故此,公司在行业无地位,行业不受待见,何其凄惨;

,故此,公司在行业无地位,行业不受待见,何其凄惨;

四、估值

数据来源于亿牛网

因为是亏损,导致市盈率为负数,无参考意义;

五、可转债情况

数据来源于集思录

目前转股价值为119.48,可转债价格为121.85,溢价率为1.98%,非常低,几乎跟正股一致,这是因为投资者对正股没有信任,不给预期值,但考虑可转债有一定安全性,才略有一丁点溢价率;发行规模12亿,剩余规模12.607亿,规模一般,大部分未转股;回售起始日:2020-07-29,到期日2022-7-29,还有半年,转债占比达29%,占比很高,2021年前三季度报显示准货币资金为6.56亿,有息负债为38.71亿,有很大的偿债压力,公司转股的动力非常高;

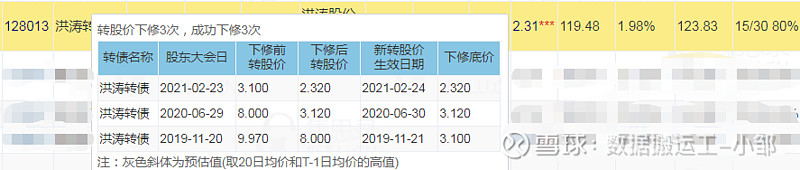

洪涛转债曾三次下修,每次下修间隔半年多,说明正股持续下跌,但公司转股意愿强烈,希望下修后能促进转股;

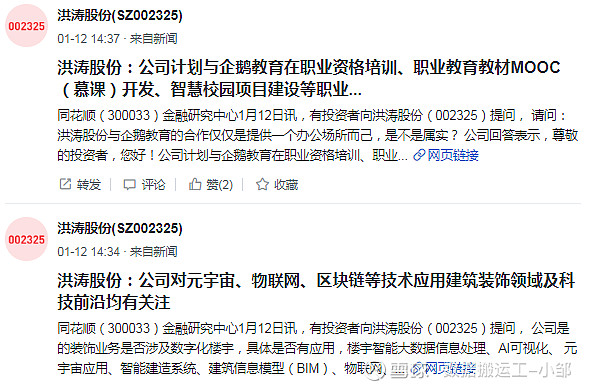

洪涛一直在发布利好消息,奈何市场根本不受用,股价一直无法上涨,足以证明公司迫切希望强赎转股;目前正股的弱势,可能是大股东并无出手或者没有强力干预,但留给大股东的时间不多了;

因满足强赎需要一个月左右,发布强赎后需要一个月时间,也就是给洪涛的时间不到4个月了,按4个月内到达强赎条件,可转债价格大概率能达到135元,目前价格121.85元,上涨幅度为10.8%,也就是大概用不到4个月的时间,收益率为10.8%,年化收益率32.4%,在目前大盘一直在横盘时期,年化收益这么高已经非常不错了,值得一试;

以上是盈利分析,那么是否可能达不到强赎转股条件呢,我们一样不要去剔除最低的可能性,下面按无法强赎转股的情况来分析;

七、套利失败分析

如公司不想办法拉升正股促进可转债转股的办法,考虑没有业绩支撑的正股想要半年内(实际可用时间不超过4个月)自然上涨8.81%,不太现实,不下跌都难上加难;公司只能到期赎回,按赎回价108元计算,税后收益率为-12.68%,也就是损失半年的时间,每张可转债亏损15.45元,在我看来,低风险高收益,完全可以参与套利;

当然,也没有时间可以下修了;

如果公司想要实现在回售价附近转股,大概率可转债持有者不愿意转股,毕竟正股并非安全,可能宁愿亏一点也要公司赎回,但公司根本无力回售10.6亿的可转债,以我为例,宁愿不转股,也要给所有可转债发行者看看,不愿做一点牺牲而白嫖我的钱,我就让你把真金白银吃进去的再给我吐出来;当然在我看来,公司是不愿意这样赌的,毕竟我赌输了就输12.68%,就算本金所有都亏了,我也能承受得起(单个投资仓位绝不超30%,洪涛仓位约10%);而公司赌输了,可能戴ST帽子,甚至可能引发退市,相信大股东不会选择鱼死网破,毕竟强赎是双赢,到期赎回是双输,再说了,历史上到期赎回的并不多,比例不到5%,且到期赎回的都是有钱的主,但洪涛不是;

到期无法还钱的概率非常小,毕竟违约的代价太大,整体风险可控,大股东不至于为了10亿放弃公司,肯定会想尽办法挽救目前的局面,如果顺利强赎后,也算是公司暂时躲过一次危机,参考湖广、吉视,大概率大股东会拼命博一回;

八、买卖条件

目前可转债的价格在120元左右,可以买入,达到135元可以卖出,但可能时间需要1-2个月,大概率不会超过3个月,毕竟时间不多了;如遇转股价值达到130元后,正股下跌,可转债也可以在130以下买入,但是要参考溢价率,超过125元时,溢价率不要超过1%,以上操作大概率是可以转到钱,且赚钱的时间较短,正股相对不安全,且转债溢价率较低,为安全性考虑,不建议持有正股,转股后,正股可能一地鸡毛;

投资者最大的风险就是:他们不明白自己买入的到底是什么。我希望大家,都明白自己在买什么,投资什么,可能有哪些风险有哪些收益。

同时,入市有风险,投资有风险,请谨慎决策,凡事无绝对,诸事有例外,保障本金的安全是投资的第一要素,也是投资的核心,时刻保持一颗敬畏市场之心,切勿贪婪、切勿张狂、切勿过度自信自大。切记!切记!切记!

授之以鱼不如授之以渔,下面为可转债知识相关链接:

第一章可 转债基础知识

第一节链接:网页链接

第二节链接:网页链接

第三节链接:网页链接

第四节链接:网页链接

第五节链接:网页链接

第六节链接:网页链接

第七节链接:网页链接

第二章 可转债关键条款

第一节链接:网页链接

第二节链接:网页链接

第三节链接:网页链接

建议按顺序观看,这样更容易理解,另外建议多次观看,掌握细节,关注不迷路,欢迎转发;

为更好的分享知识,也去领略可转债的魅力,制作了相对应的套利分析文章链接,以便阅读。

历史可转债套利分析文章有如下:

上市可转债价格预估文章有如下:

潜伏配债分析文章:

正股全面分析文章:

可转债价格预测:

可转债打新盘点:网页链接

文章所述的可转债,均为案例使用,不作为投资建议,投资有风险,入场需谨慎,请独立思考。

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。 $洪涛转债(SZ128013)$ $洪涛股份(SZ002325)$ $湖广转债(SZ127007)$ #可转债# #可转债继续疯涨# #可转债大饼#