1.转债行情回顾

a)2020年2月24日至2020年02月28日,股市和可转债市场在新冠疫情逐渐席卷全球的背景下,迎来了大幅调整。上证综指下跌-5.24%,深证成指下跌-5.58%,中证转债下跌-2.01%。涨幅最高的三支转债分别为尚荣转债、英科转债、振德转债,涨幅分别为36.73%,32.75%,14.54%。

b)可转债成交额共计803.97亿元,较前一周805.26亿元基本持平。上周最新的市场余额加权转股溢价率在最后一个交易日迅速升至40.64%,纯债溢价率则与市场一同调整,收于33.96%。

c)风向标转债现价120.50,该价格上周一开始便持续回落,近期高低信用评级转债间的估值差由于新冠疫情对海外市场造成的冲击,有再次扩大的趋势。

2. 待上市转债情况

a)上周柳药转债于2月24日上市,恩捷转债于2月28日上市。

b)截至2020年2月29日,待发行可转债共计267只。目前,已发行但未上市的可转债共有7只,发行规模合计达78.05亿元,其中盛屯转债发行规模达23.86亿元,下周暂无新转债上市。目前证监会已核准批文的可转债共37支,证监会发审通过的可转债共13支,其余210家仍在排队。

3. 转债正股基投资价值分析

量化陶吧根据估值水平、盈利能力和成长能力对所有可转债对应的正股的投资价值进行评分。根据综合评分结果,当前正股最具投资价值的三支转债分别为明泰转债、富祥转债、华夏转债。

4. 转债条款触发情况

截至上周有触发强赎条件进度的可转债共计24支,其中泰晶转债、长信转债、特发转债、凯龙转债、东音转债共5支可转债的强赎已达100%触发。启明转债、旭升转债、圣达转债、洲明转债、中装转债、圆通转债、星源转债、利欧转债正在或即将进行强赎。广电转债、百合转债、科森转债不进行强赎。

5. 可转债投资建议

量化陶吧对已发行可转债的理论价格进行了计算,结果显示,目前仅15只转债未被低估, 整个转债市场的市场价格总体低于理论价格。其中振德转债、模塑转债、鸿达转债、汽模转2等低估最为严重。

1、 转债市场行情

1.1 规模及成交情况

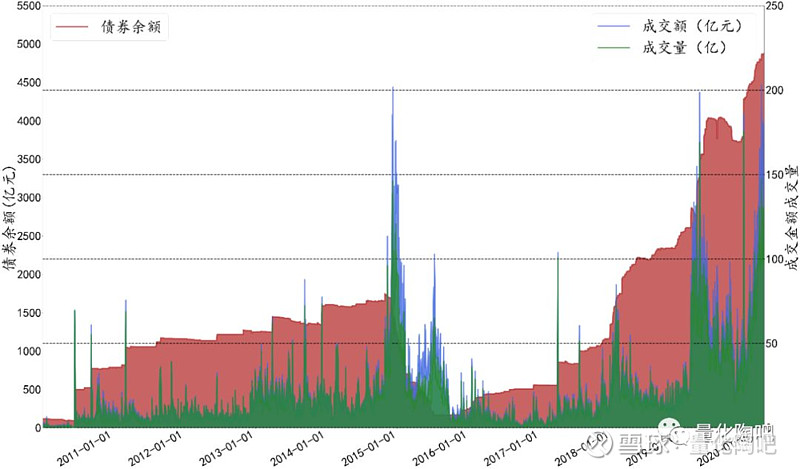

上周转债市场热度依旧,余额继续创新高,成交金额及成交量较前一周基本持平。上周成交金额共计803.97亿元。2月28日单日可转债成交金额为179.69亿元,成交量130.93亿。

1.2 市场价格分布

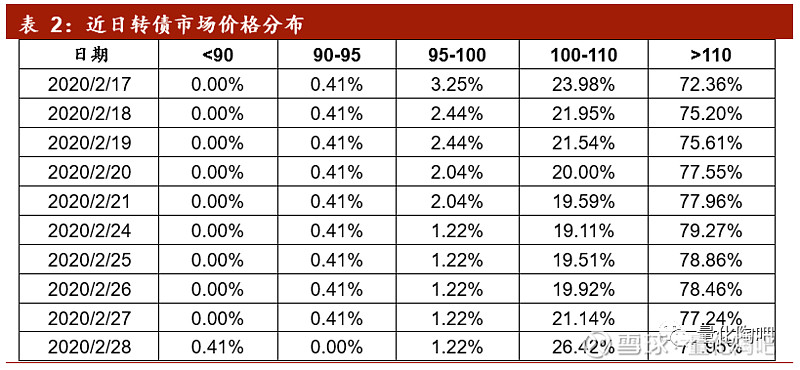

下图中蓝色由浅至深分别代表从低至高的不同转债价格带,在当日所有正在交易的转债的占比。结合中正转债指数可以看到,在转债市场火热时,低价转债数量会迅速减少,市场将会以中高价位转债为主。由下图我们可以看出,上周转债价格分布以100元以上为主,占比达到98.37%。

1.3 转股溢价率

转股溢价率衡量可转债的股性,平价则代表可转债的转股价值。通常来说,股市上涨时转股溢价率下降,平价上升,可转债股性增强。由总体走势来看,转股溢价率与平价呈反方向变动。上周股市上证综指大跌-5.24%,加权转股溢价率则反向回升,最终收于40.64%。

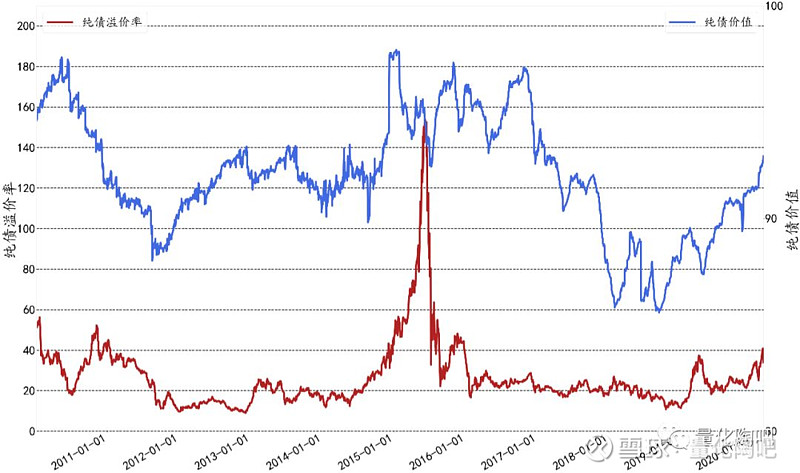

1.4 纯债溢价率

纯债溢价率衡量可转债的债性,通常与转股溢价率呈反方向变动关系。2015年牛市期间,由于可转债股性显著大于债性,纯债溢价率达到历史高点。随着2018年股市下跌,可转债债性逐渐加强,纯债溢价率下降,表现出较好的抗跌特性。上周A股市场在最后一个交易日大幅下挫,纯债溢价率也因而在最后一个交易日迅速回落至33.96%。

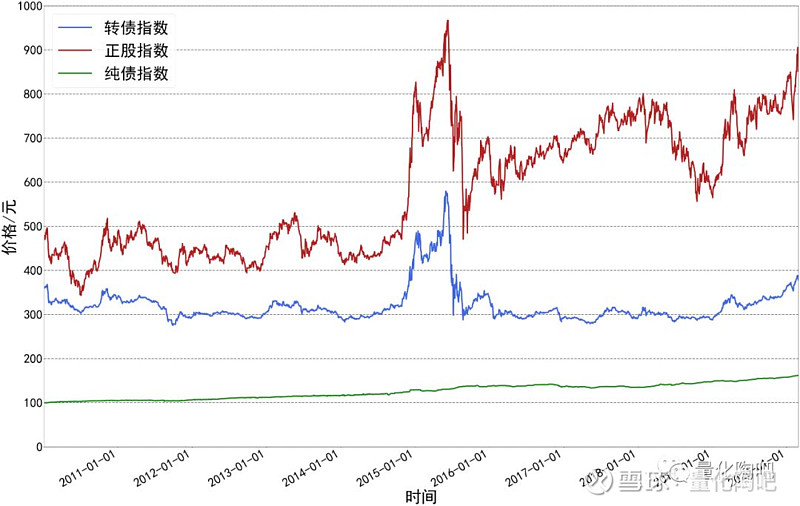

1.5 转债、正股、期权、纯债指数

为了更好的研究转债的股性以及转债相对正股波动的变化,量化陶吧编制了转债正股指数供投资者参考。如下图所示,从2015年底开始,两个指数分化较大,转债相对正股价格波动较小,而纯债指数的变动则极其平缓。上周转债指数、正股指数以及纯债指数均有较大回落,与前一周首个交易日基本持平。

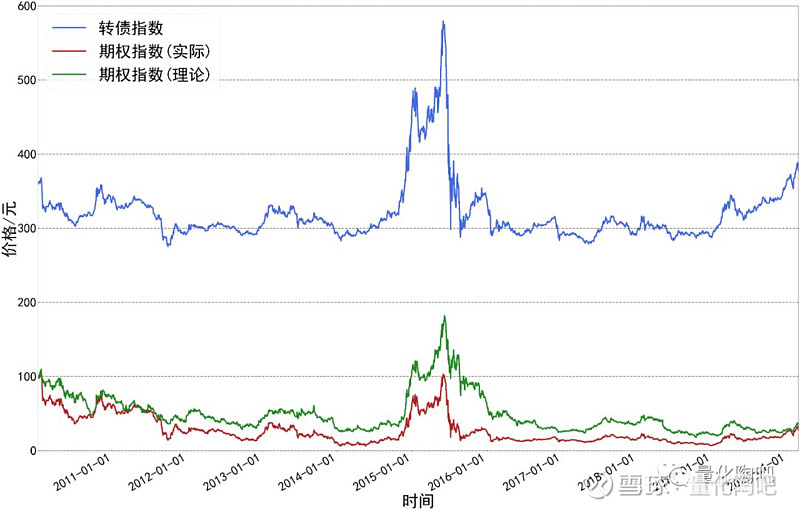

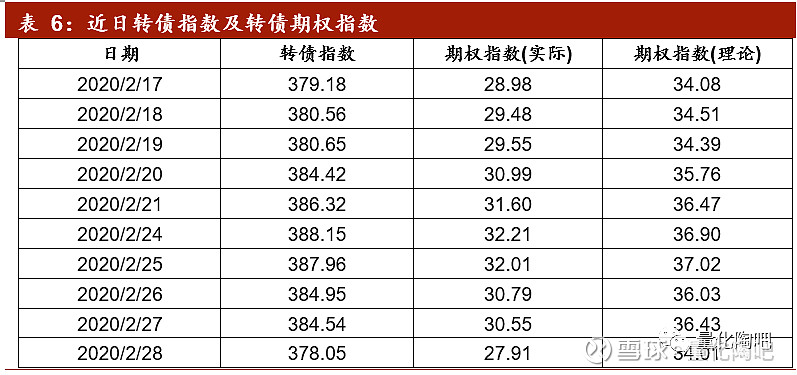

用简单的成分定价法定价可转债时,转债价格可拆分为债底和期权价值的组合。我们用BS模型计算的转债内涵期权价值编制了转债理论期权指数,用转债价格减去债底作为转债的实际期权价值并编制了转债实际期权指数。

总体而言,理论期权指数高于实际期权指数,且转债指数与转债期权指数总体走势趋同。上周转债指数、理论期权指数与实际期权指数均有所回落。

1.6 转债市场的整体估值水平

表7给出的是不同信用评级下平价为100的转债用回归定价法得到的估值,后面我们都将虚构一张平价为100的转债,以此为风向标来刻画市场的估值情况。通过这张表格我们可以看出,近期转债估值不断创新高,可转债投资者对AAA级转债相对更加青睐,其估值比整体估值高出3元左右。

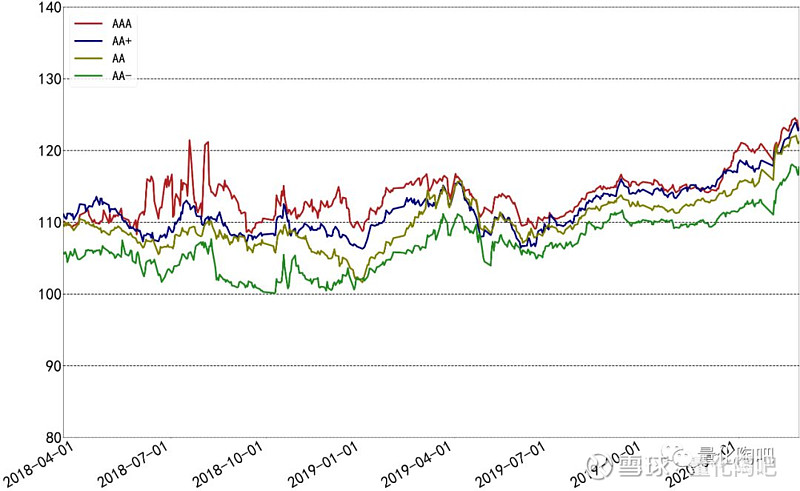

以平价为100的转债作为风向标,我们每天通过转债整体数据得出的回归函数为它定价,得到该转债价格的历史走势(参考下图),以及历史走势的统计行描述。有了该风向标,我们可以非常直观的判断:上周转债估值水平在周一创出新高后便开始回落,其中高信用评级相对低信用评级转债的估值更加坚挺,表明在新冠疫情扩散至海外的背景下,投资者的风偏好有所下降,开始回避风险。

图7数据的空缺部分是由于当时转债数量低于6支,缺乏回归意义,我们对这些交易日进行了剔除。

与此同时,我们还可以得到不同信用评级下风向标转债的价格走势(图8),有了这一走势图,我们可以很清晰的识别信用评级在不同时段对转债价格的影响。由于2018年之前转债的数量较少导致通过评级分组回归的方法不能实现,我们只从2018年3月开始跟踪分组风向标转债的价格走势,可以得出结论:随着新冠疫情在海外的情况变得严峻,近期高低信用评级转债间的估值差有再次扩大的趋势。

2 待发行转债情况

截至2020年2月29日,待发行可转债共计267只。目前,已发行但未上市的可转债共有7只,发行规模合计达78.05亿元,其中盛屯转债发行规模达23.86亿元,下周暂无新转债上市。目前证监会已核准批文的可转债共37支,证监会发审通过的可转债共13支,其余210家仍在排队。

可转债及可交换债最新进度变化包括:

1. 上周柳药转债于2月24日上市,恩捷转债于2月28日上市。

3. 弘信电子可转债获股东大会通过。

4. 嘉友国际可转债获董事会预案通过。

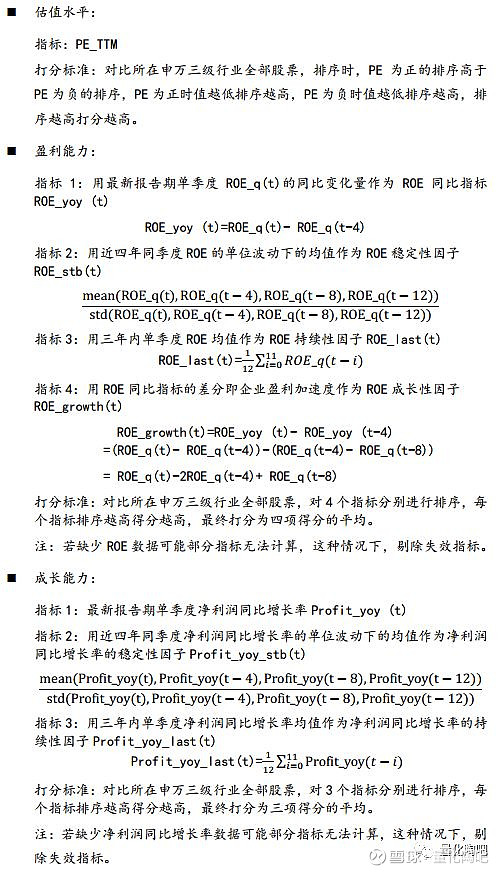

3、 可转债对应正股打分(月度更新)

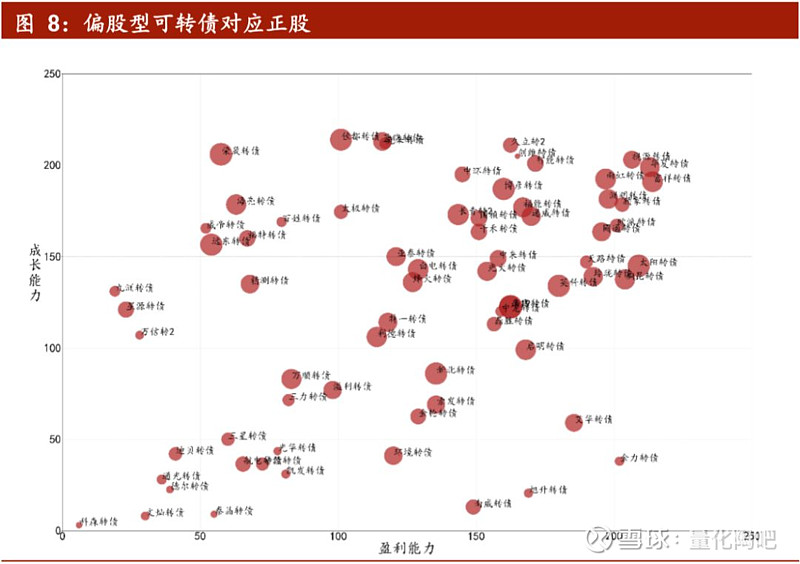

为了更好得研究和对比可转债对应正股的投资价值,我们根据每周最后一个交易日的正股财务和估值指标对正股进行打分和评价。根据正股评分结果,上周正股最具投资价值的三支转债分别为明泰转债、富祥转债、华夏转债。

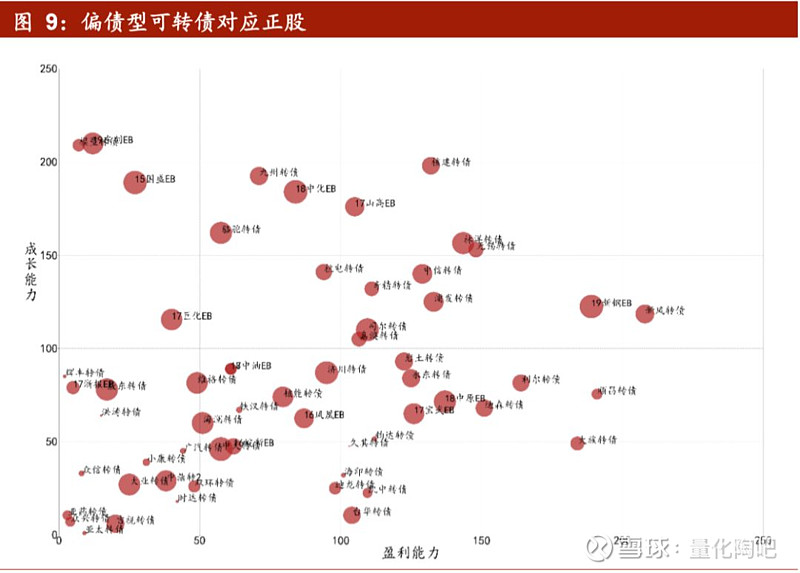

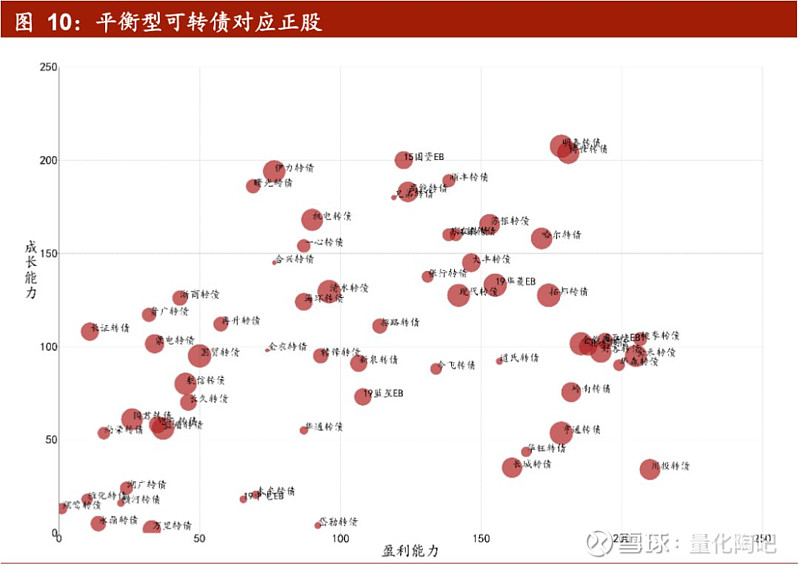

可转债分为偏股型、偏债型和平衡性三类,根据可转债对应正股表现所做气泡图如下,其中横坐标表示盈利能力、纵坐标表示成长能力、气泡大小代表估值水平,越靠近右上角且气泡越大、代表评分越高(注:平价>130的可转债在图中剔除)。

4 转债条款触发情况

4.1 下修

直至2020年2月29日,有触发下修条件进度的可转债累计82支,其中已完成进度的共39支,相比前一周有所减少。

4.2 回售

直至上周,触发回售条款的为15国盛EB,进度为100%;航信转债本年度的回售已完成。

4.3 强赎

截至上周有触发强赎条件进度的可转债共计24支,其中泰晶转债、长信转债、特发转债、凯龙转债、东音转债共5支可转债的强赎已达100%触发。启明转债、旭升转债、圣达转债、洲明转债、中装转债、圆通转债、星源转债、利欧转债正在或即将进行强赎。广电转债、百合转债、科森转债不进行强赎。

5 转债回售收益率情况

直至上周,回售收益率排名前三的可转债/可交换债分别为辉丰转债、17山高EB、亚药转债,对应的回售收益率分别为23.22%,6.13%,5.00%。目前,回售收益率超过3%的可转债/可交换债共计4支。

6 转债理论价格

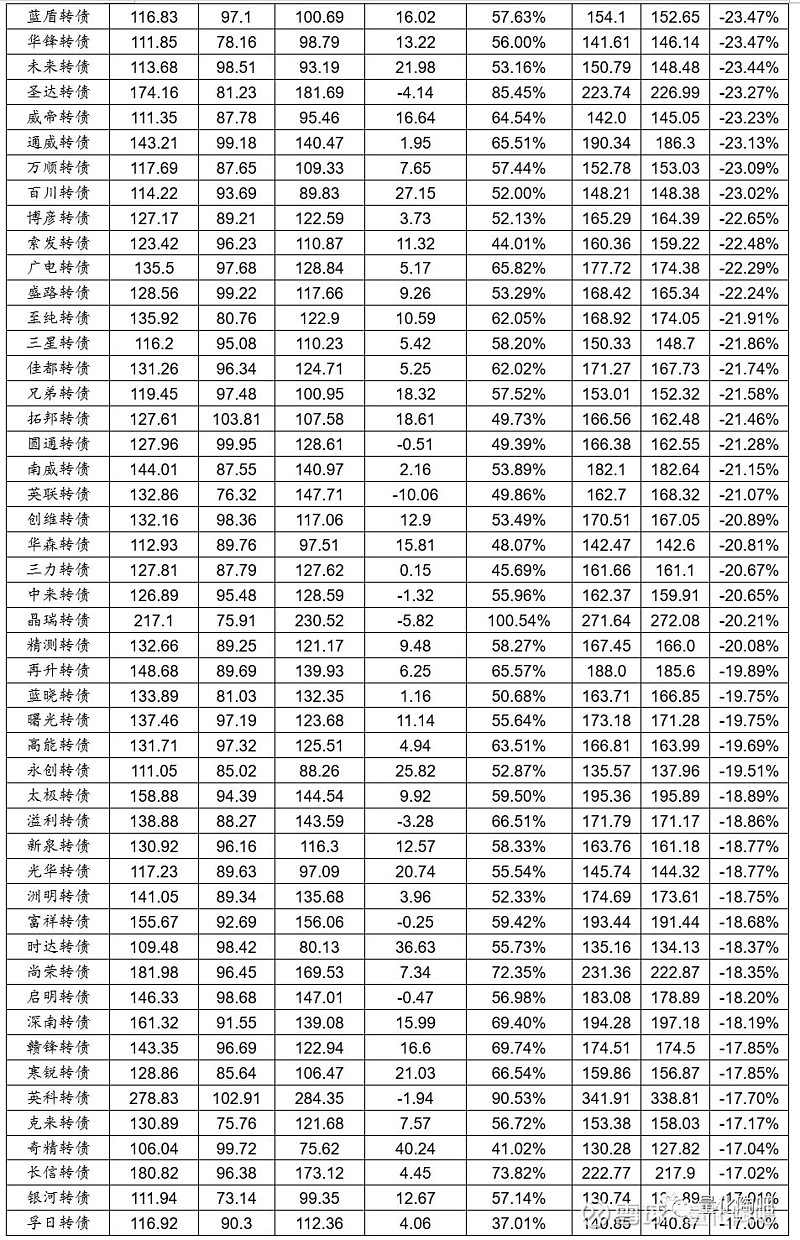

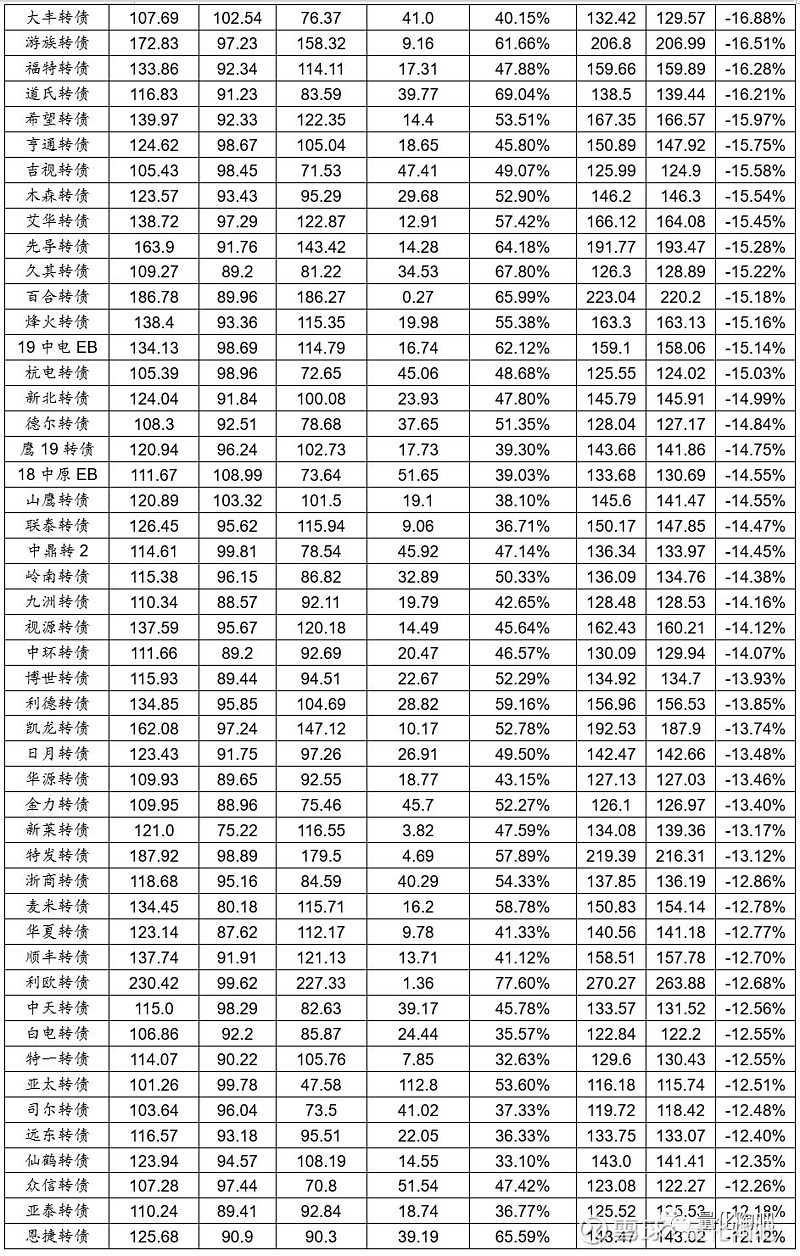

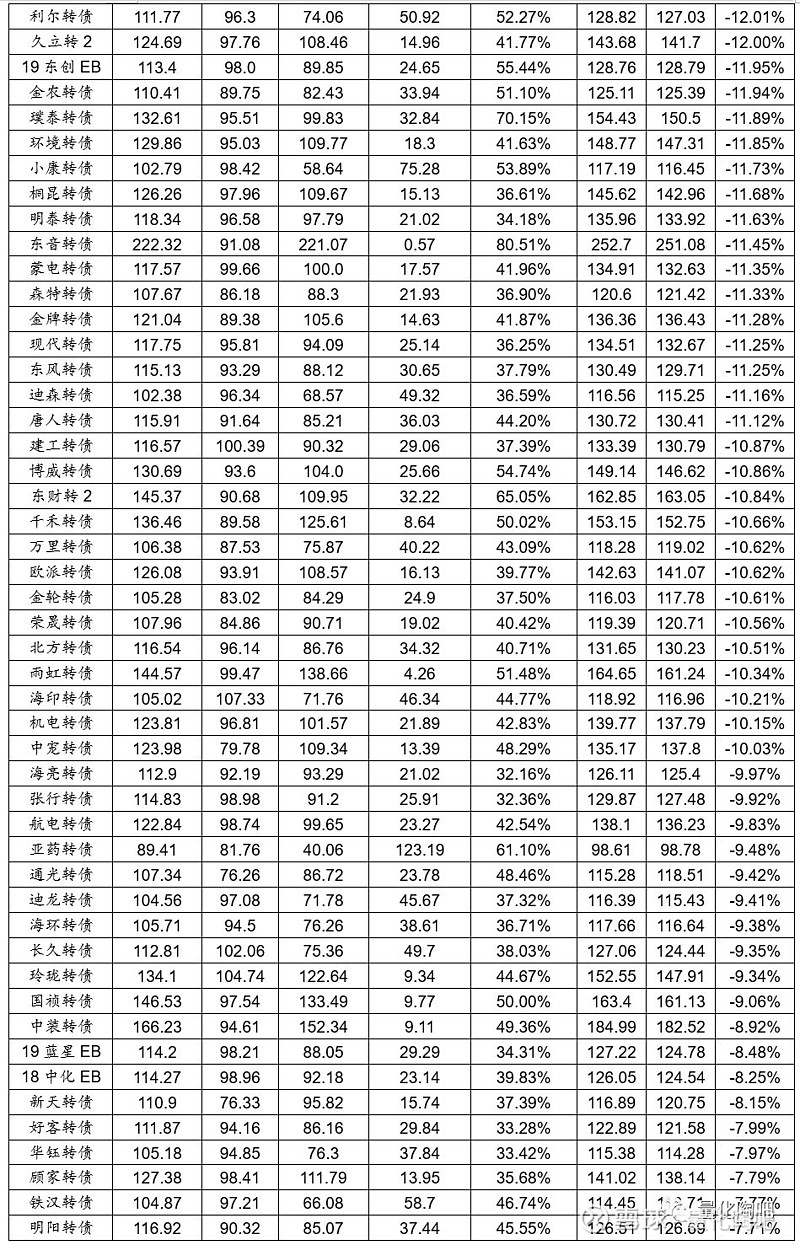

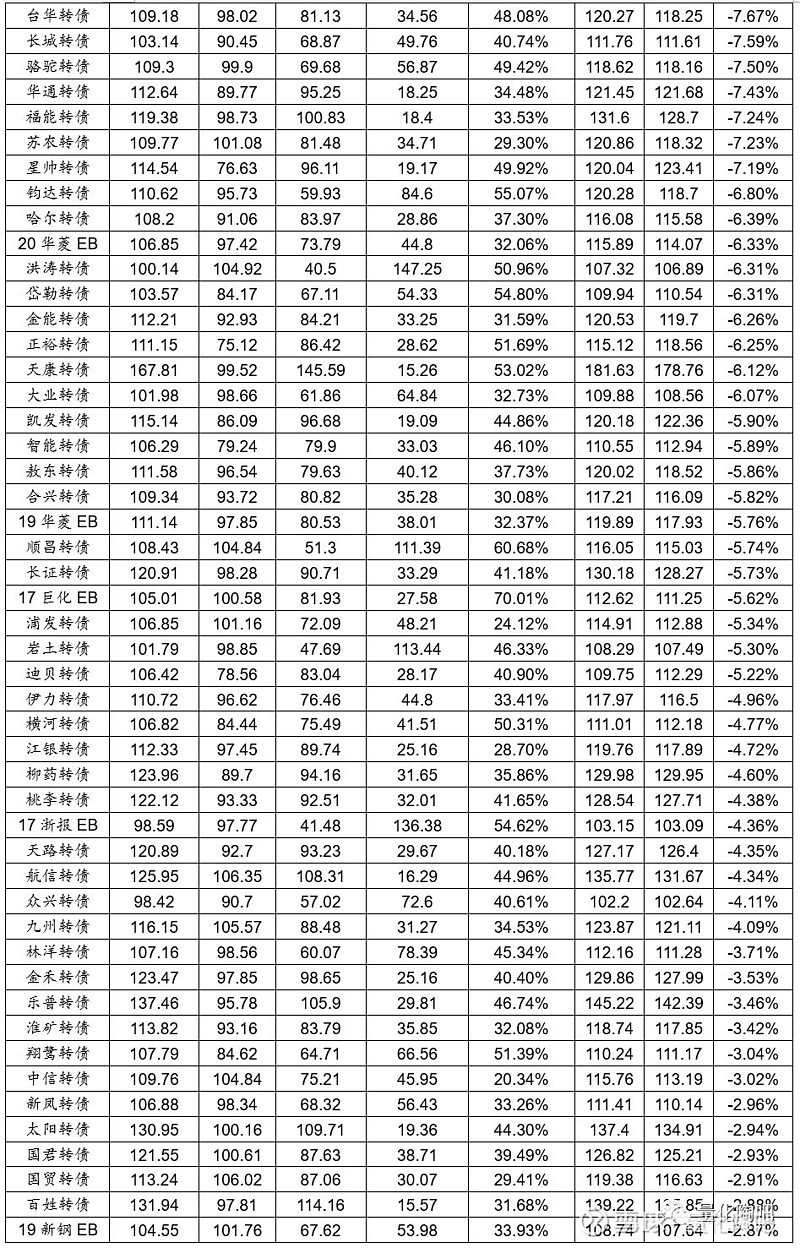

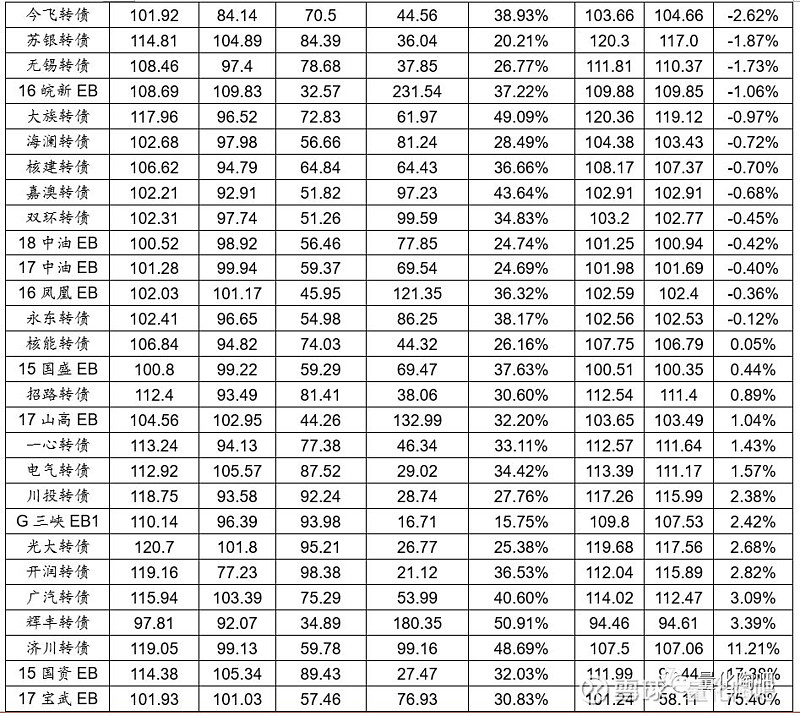

对已发行可转债的理论价格计算的统计结果如下。根据我们计算的理论价格,上周15只转债未被低估,与前一周持平,转债市场维持热度。其中振德转债、模塑转债、鸿达转债、汽模转2等低估最为严重。

注:价格低估比例=(转债实际价格-我们理论价格)/ 我们理论价格

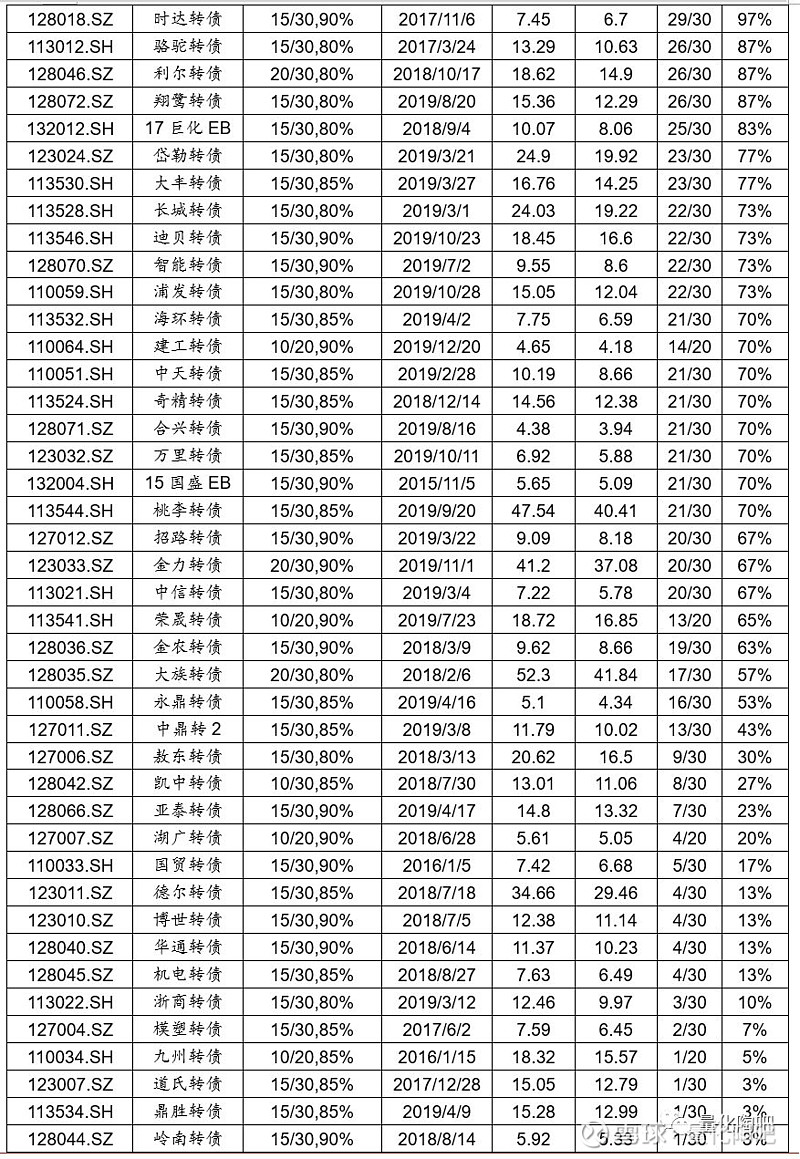

7 转债组合推荐

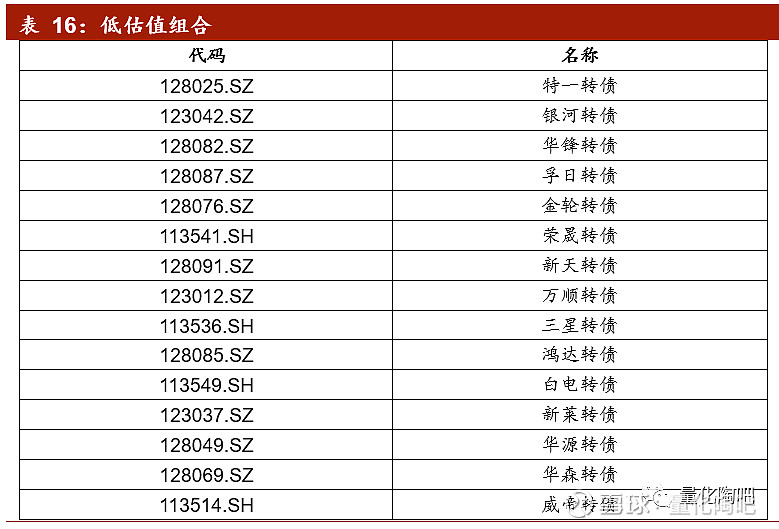

7.1 低估值组合

本周低估值组合如下:

注:上表中的“低估值”由排序差值模型确定。

7.2 高转股概率组合

本周高转股概率组合如下:

注:上表中的转股概率由模型确定

7.3 推荐组合

本周推荐组合如下:

推荐组合是由三因素打分模型得到,其中三因素分别为:估值、盈利能力及转股概率。