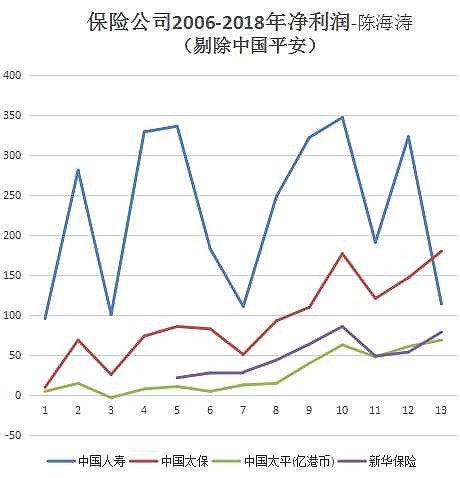

前几天在我的雪球专栏用几张图说明了保险行业市场格局,今天对比寿险公司利润释放,寿险保单由于平均交多年,存在大量的费用前置,新的寿险公司一般要亏六七年,看全行业利润榜单时,盈利的只是头部几家,这个行业先发优势和规模效应很明显,头部几家利润释放相差也很大。

以中国平安为例,讲如何横向对比

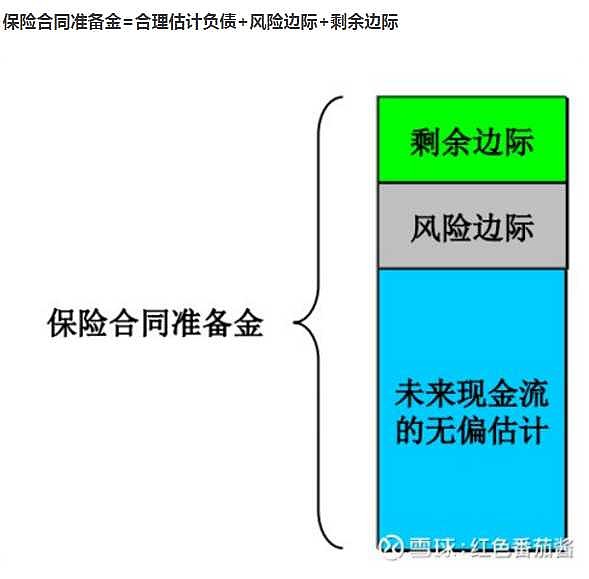

平安会先用剩余边际摊销来计算利润,这对很多人难理解,剩余边际就是考虑了承保的各种风险与费用以后还能赚到的。

用剩余边际摊销计算利润会等于用财务报表计算利润。

剩余边际来自保险合同准备金,因为一些保险公司没有公布剩余边际,我采用统一的财务报表来对比,这里面按照传统的行业采用收入减开支等于利润的方式。

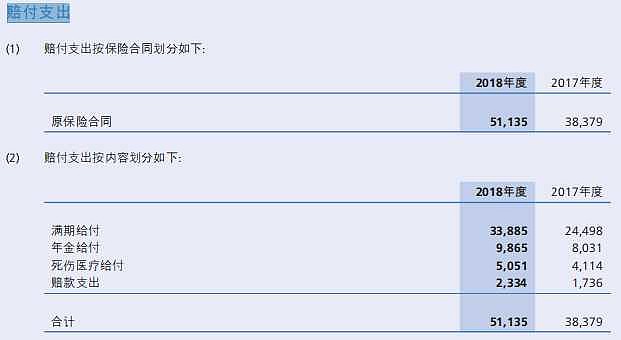

把平安的赔款及保护利益分拆开如下。

将寿险公司主要收入与开支开始列表对比,将平安主要开支项相加后除以寿险原保费得出右侧一个比例,平均在50%出头,剩余的保费一是藏到保险责任准备金了,里面包含了剩余边际作为未来的利润来源,二是释放到利润里面去了,另外再加上每年的投资收益,所以平安利润丰厚。

中国太保

中国太保这个比率跟中国平安差不多,所以这些年的利润比较稳健增长,对投资收益依赖小。

中国人寿

伤害来自对比,前几天发的文章看到国寿利润十几年没增长:

原因如下,退保金与赔付太高了,退保全高主要因为银保渠道保费高,银行储户不小心签名变保户,没沟通到位,一些人会陆续退保。赔付高说明保单卖得便宜或对客户好,但自己主要靠投资收益才能赚到利润,此外,国寿还常有减值或其他损失,做国寿的股东就不太好了。

国寿,前两年已经砍了银保渠道,已减少做恶,骗了大量农民家庭把存款变保单,我家及亲戚大面积中招过,以后对保户赔付多,以后这样承担大量国民保障作用,尤其对农民,也算是将恶补过。

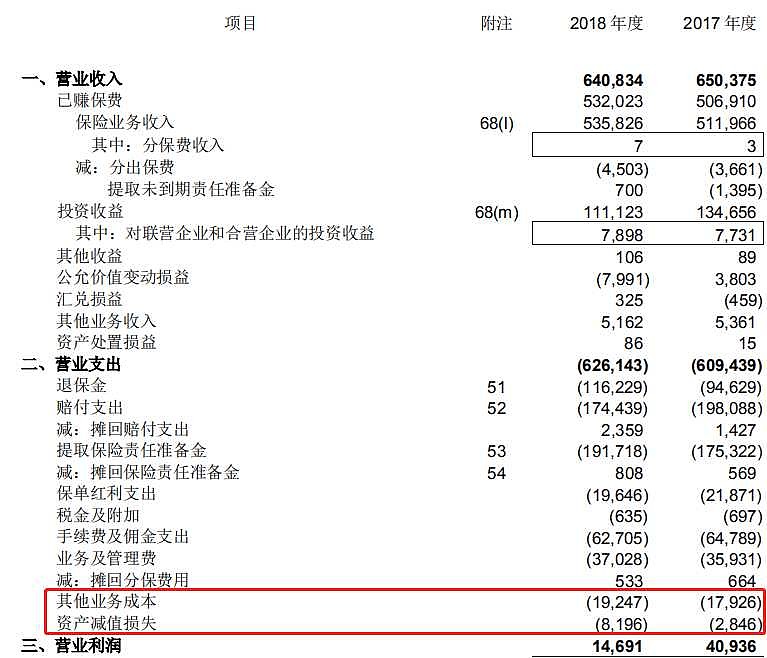

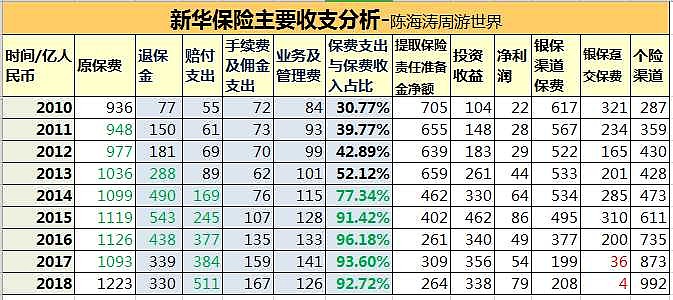

新华保险

2007-2009年新华保险被保监会接管过,2009年汇金接手,目前内涵价值用了更保守的11.5%折现率,港股pev才0.6,到底便不便宜呢?

新华保险真的哀其不争,退保金与赔付支出好惨的,占比最高,详情如下。

唯一亮点是这两年大刀阔斧把银保渠道趸交(就是骗存款为保单的)从300亿砍到4亿了,不过国寿、新华、太平都是这两年才狠心转型的,落后太保5年,落后平安有10年。

新华保险有没有投资价值?看看未来转变吧,我觉得目前没有,中国人寿也没有.

中国太平

看中国太平让我挺痛苦的,这公司叫中国太平控股,历史悠久,以前叫中保国际,只持有太平人寿50.05%股份,2013年重组,向太平集团购买后持有太平人寿70.1%股份,所以2013年一些指标飙升。

另外有财险、再保险、海外多个区域子公司业务,这些却做得很小,花样很多。

最后还用繁体字和港币做单位,中间有切到人民币做单位,还有关键指标的名字跟其他的公司不同,我就单独做了一张表,口径稍有不同,逻辑一样。

横向对比这个保费收支,很漂亮,保费增长很快,开支控制的好。

再细看保费,代理人每月人均产能1w多(每月新单金额)太厉害了,是平安(每月7k多)的2倍,保费市场份额倍增,在2013年重组以后,个险渠道保费及首年保费都大增,太漂亮,成长性太好了。

而且目前中国太平h股才0.4pev,我找@大湾汇价投俱乐部 的朋友聊,太平销售了50%左右的长期储蓄险,交费1-9年的占比60%左右,例如太平卓越智臻年金保险,让客户1-5年交几万、几十万元,然后以后长期分红给付。

这种险种会短期做大保费流水!!!那这些险种让太平到底能不能赚到钱,还需要观察,我对太平没看得太清楚,暂时也不敢买,这些产品激进,好像是为了保费的中短期业绩,销售大量性价比高储蓄型的保单,对公司长期利益帮助多大需测量。

好的,总结一句:

$中国平安(SH601318)$与$中国太保(SH601601)$可以利润释放稳健,有投资价值;

$新华保险(SH601336)$与中国人寿过往十几年做得较差,勉强60分吧;

中国太平挺特别,看起来挺便宜,但是我还不能放心,还需研究,打算以后参考@流水白菜 的文章找找原因,以及多看太平的产品。

本来我想买一点中国太平和新华保险,分析完了以后还是只持有中国平安与中国太保,参见我雪球上的A股和港股组合。

注:本文可能有偏见,而且只是一个角度,不能因此推荐股票。