2022开年不久,国际国内均经历了不同层面的动荡,当然也包括这轮异常惨烈的“中概危机”。不断接受并适应“变化”,几乎是每个个体或群体难以回避的。虽然大多数时候人们抗拒被动的接受变化。

中概股的价格走势已然脱离基本面,但只要股市不关门,企业经营持续向好,相信中国资产仍然会有重新被接受的一天。在我们对大资金流向、或市场情绪剧烈波动无能为力的时候,企业经营如果持续稳健,或许是最有效的一剂安慰。

那么,就以“变化”为主题,小结一下$拼多多(PDD)$ 拼多多2021年的变与不变吧。

一,财务变化:代表不了未来

1,变:降增速,显利润

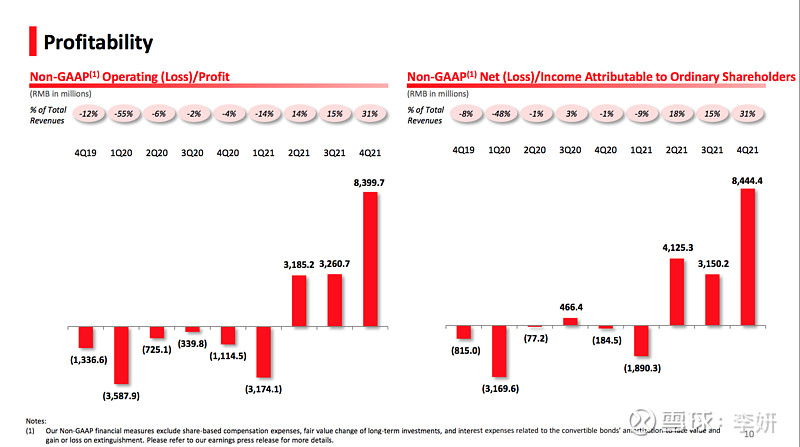

2021年四季报,拼多多业绩最突出的变化是交出了历史性的利润规模。第四季度调整后归属普通股股东的净利润规模高达84.4亿元人民币,Non-Gaap 净利润率高达31%,远超市场预期。

四季度利润暴涨,主要是营销费用的缩减以及一次性费用抵减所致。

四季度拼多多毛利润规模为207亿元人民币,同比增长37.9%,环比增长38.6%,增长主要有自营业务占比下降和一次性费用抵减的影响,毛利率为76.1%。

四季度市场营销费用率为113.7亿元人民币,同比下降23%,营收占比为41.7%,过去高峰时营销费用占比曾超过100%。

在降低投放的同时,拼多多增速明显放缓。四季度总收入为272.3亿元人民币,同比增长3%,环比增长26.6%。其中,线上营销服务收入为224.3亿元人民币,同比增长18.5%,环比增长25%;佣金收入为47.2亿元人民币,同比增长108.3%,环比增长35.9%;自营商品销售收入为8167万元人民币,同比下降98.5%,环比下降0.5%,占总体收入的0.3%。排除自营部分影响,收入同比增速为28%。

不过,该公司四季度的收入增速和利润率水平,大概率是不会长期持续的,对此,熟悉拼多多一贯风格的投资者应该不会意外。主要原因是该公司持续强调仍处在发展早期,尤其是农产品战略处于投入阶段,以及综合考虑当下国内互联网竞争环境变化的影响等。

2,不变:核心追求客户忠诚度

在营收和利润走向变化的同时,不变的是与客户忠诚度和满意度相关的指标。

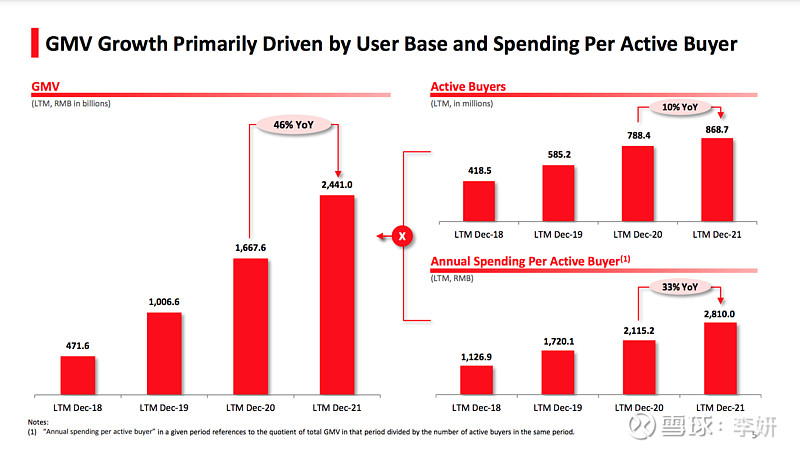

GMV的增长速度,最能反应用户对平台商品供应能力或者丰富程度的满意度,有没有持续提升,但跟活跃买家数的增速结合起来看会更有价值。

拿仅有的年度数据来看,2021年全年拼多多GMV总额为2.44万亿元,同比增长46%;2021全年活跃买家数8.69亿,同比增长10.2%。GMV增速大幅超过活跃买家数增速,说明老用户在平台的消费金额在不断上升。2021年的平均每用户消费金额ARPU为2810元,同比去年的2115元上升了32.8%,同样能反应该问题。

GMV、活跃买家数和ARPU的变化,反映了平台整体用户忠诚度在2021年持续提升,不过上述数据也有信息盲区。比如,ARPU数值的提高,一方面有来自老用户消费金额提升的影响,另一方面也受新用户增长对整体ARPU的摊薄影响。新任管理层陈磊接棒后弱化了公司的短期增长策略,依据现有数据是很难推测去年ARPU提高700元,受上述两个因素影响的比重。

因此,财报数据也只是一定程度上代表短时期的经营结果,更何况财务结果并不能与公司的业务执行在时间上保持一致,它甚至是严重滞后的,比如新获取的用户转化为忠诚用户可能需要1年,再比如农产品战略的投入很有可能在5年后才会取得突破性进展。

所以在上部分结尾处我强调了该季度的营收和利润水平仍然存在很大的变数,它既不代表拼多多已经触及增长天花板,也不意味着这家公司今后将专注于“印钞”,如果非要代表点儿什么的话,或许也只能强化一下股东信心,说明假如真到了增长瓶颈的那一天,拼多多“躺平”也能赚取不错的利润。与此短期财务数字变化相比,深化对公司战略变化的理解和执行能力的观察,或许更有价值。

二、战略上:转折的一年

1,变化:重营销的风格在变轻

回顾起来,2021年是拼多多转折的一年,去年3月,黄峥宣布了董事会批准其辞去董事长的消息,陈磊接任后,拼多多在战略上发生了明显转折,其中最重要的就是逐步降低高增长在公司整体战略中的权重。

以2021年为界,之前的拼多多铆足精神向前冲,创新了包括微信裂变、电视广告轰炸、百亿补贴等令人眼花的战术,实现了平台用户规模和市场规模高增长,不断刷新外界对这断商业奇迹的认知。而作为旁观者的我们,感觉像是观看一场精彩的体育或电竞赛事,惊险而又刺激。

新任管理层接手后,事情发生了变化,2021年,在抖音快手争相抢占电商广告市场份额的战役不断升级,淘特和京喜为新获客加大推广和补贴力度的这一年,拼多多转头冲向了另一个方向---农产品。该战略所处的环境没有激烈的角逐,没有看官紧张刺激的情绪,相反传递的是长跑者所需要的沉稳和冷静。

该战略调整带来的是2021年拼多多销售及市场费用的缩减,以及研发投入的加大,包括百亿农研计划等。2021年,拼多多销售及市场费用448亿元,同比增9%;同期研发费用90亿元,同比增30%;与此同时销售费用占营收比重,也由高峰时的超过100%,降到了目前40%的水平。

一年时间,已经足够我们区分两任管理层不同的战略风格。注意,这种鲜明的转折,肯定不能被简单归纳为两任管理层对公司未来发展走向的不同判断。转变背后起决定因素的是,此前以高增长为核心的战略,在拼多多用户达到8亿规模后的边际成本问题。下个季度用户规模会走向8.9亿还是8.6亿,看上去就像是一个面子工程,如果为此付出比以往再多的代价,也无法掩盖告别少女时代的事实,改变努力的方向活出智慧和优雅或许更好。

2,不变:以深耕用户需求为评价标准

不管战略怎样变,我们发现拼多多从未离开“用户需求”这个核心。

无论是过去高增长阶段,用户在对“低价”渴望和对“正品”的迫切中长期纠结,还是现阶段为用户尚未被很好满足的农货需求铺路,拼多多都是以用户满意度为最终评价标准。陈磊接任后每个季度的电话会议,无论被问及对竞争、增速、农产品战略投入等相关问题,他的回答几乎都能绕回到以“用户满意度”、“用户需求”为标准,体现了管理层对深耕用户需求这一目标的坚持未变,我甚至认为这比此前公司自己总结的“Costco+Disney”概念,更容易被理解和接纳。

品质提升、品牌上行、质优价廉、农货的履约体验改善、平台信任度提升等等,这些尚未被完全满足的需求,正是拼多多努力的方向。 从结果上反观,拼多多的商品质量,尤其是农产品品质和履约保证有了明显进步,平台在农货品类上建立的心智不断被深化,有越来越多的品牌商家开始接受拼多多平台,来这里开店,用户的年均消费金额也持续上升,无论在商品评价页面还是在外部社交平台上,拼多多的口碑有明显提升。

三,竞争:最强大的对手永远是自己

最后来说说,中国互联网发展史上永远绕不开的话题,竞争。

国内电商领域的竞争长期以异常激烈的态势存在,即使是最强大的阿里,从未有过高枕无忧的时刻,这家企业长期以“战斗力强大”闻名。在这样一个高度竞争的市场,非但没有因竞争致使全行业亏损运营,比如团购、共享单车、长视频等等,相反却不断吸引强大的平台不断加入,整个线上消费市场的天花板在竞争中不断被抬升,反映了国内消费市场的潜力真的是难以想象的大。

如今无论淘宝京东拼多多等垂直电商,抖音快手短视频电商,再到微信等社交渠道的各类微商,以及本地生活服务美团,各大平台各自占据着各自的山头,从不同的场景切不同层次的消费需求。线上消费市场的红利期被喊了很多年要到头了,实际上却不断向上突破。

拼多多成长在这样一个高度竞争的环境中,主战场是来自阿里的强攻,副战场是短视频和美团的虎视眈眈。

外部战争环境一直在变,但不变的是拼多多把自己看做最强大的对手,这是理解拼多多在2021年电商市场竞争升级的一年,收缩营销开支,重投农业及科技决策的关键。

和对手竞争,赢得的是短期的市场热情,而和自己的未来5-10年赛跑,很有可能会赢得用户对平台的长期信任。

农产品是众多品类当中数字化程度偏低的一个,它的线上消费体验尚未被很好的满足,却存在强烈的需求。2021年,拼多多促进农业数字化的战略稳步执行。

在产业链条下端的消费环节,拼多多搭建了一个能有效地将消费者需求与全国农产品相匹配的平台,让农户赚得更多的同时消费者获得更新鲜、更实惠的农产品,平台上农产品质量和消费评价有明显改善,与此同时平台对农产品作出了“零佣金”承诺。

在农业上游,拼多多正在推广农业技术的应用,助力农户增产,去年的首届“多多农研科技大赛”上涌现了包括自动化作物监测、应对气候条件变化的程序化动态调整、以及自动化灌溉等经济实用的技术,已经在团队的帮助下实现商业化,应用于全国的草莓主产地,例如辽宁、安徽以及云南。

人才上,拼多多的另一个农业战略重点是激励并赋能更多的年轻技术人才投身到农业之中。在农产品战略执行一年以来,已经有越来越多年轻的农业创业者选择在拼多多上创业,拼多多平台上的95后“新新农人”数量已从2019年的2.97万和2020年的8.57万,增长到2021年10月底的超过12.6万。

上述执行成果,是拼多多顶住外部竞争压力,不断挑战自我和改进用户体验的一些正向反馈。不过这也只是一些初步的反馈,听上去并不惊人,如何用技术赋能农业在包括生产、消费、履约链条上的多个环节,是一个需要长期耐心投入过程。抵住外部竞争的诱惑,在更难的道路上修行,并取得初步的成果,本来就是一件相当不容易的事,想象孩子的同学拼命上补习班时你的心理活动是?竞争无处不在。

陈磊在Q4电话会议中对该季度增速放缓回应时称,“收入增长有明显的放缓,在某种意义上说明平台没有非常好的满足用户需求,用户需求是多元化的,用户需求是不断变化的,但收入的增长在未来依然是可以做得非常好的”。 农产品战略是解决平台长期增长问题的一个重要途径,同样是基于平台用户体验考虑的,但这里我更想强调的是,陈磊对该问题的思考角度,恰好也是拼多多将自己视为对手的一个体现。

(声明,数据来源于公司财报及业绩说明会,文章内容均为个人观点,不具投资建议)