$阿里巴巴(BABA)$ 截止9月份季度业绩呈现出增速放缓、利润承压的迹象,集团季度总收入同比增29%,至2007亿元人民币,Non-GAAP净利润同比降39%,至285亿元人民币,并下调全年业绩预期,市场恐慌随之而来。实际上阿里的境况并没有表面看上去那么悲观,该季度利润下滑的主要原因是公司加大了对部分核心业务产品的补贴及投入,目的为夯实长期发展根基。

对此,市场似乎并未能给与充分认可,股价波动足以反映市场的态度。“投资未来”的说法,确实被诸多公司用做“万金油”,可信度打折,但结合国内电商发展和竞争环境发生剧烈变化的背景来理解,我认为阿里此番调整是极为必要,且具备调整能力的。

这篇文章将围绕两条线索进行拆解:第一条线是从财务角度说明阿里9月份季度业绩,并非如表面上看起来这么悲观;另一条线将结合国内电商环境变化,分析阿里进入“投入期,挖掘长期价值”的合理性。

一,收入增速放缓受宏观和竞争环境变化影响

1,核心电商业务收入增速下滑与国内消费疲软走向一致

作为国内最大的互联网平台型企业和最大的电商平台,阿里的业务线较为复杂,根据阿里不同的身份定位,我们需要寻找不同的数字依据,有必要先花一些笔墨对其进行梳理。

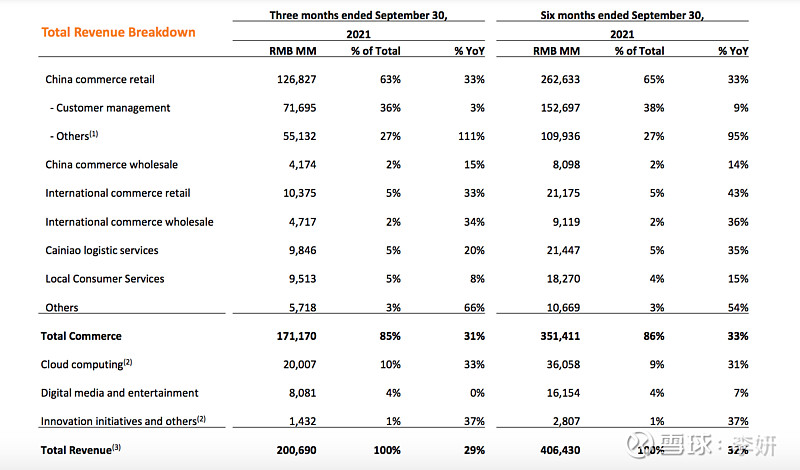

电商、云计算、文娱、创新业务四大板块的收入占比分别为85%,10%,4%和1%。当中,电商和云计算业务贡献了集团近期主要收入增速。

再往下分,电商业务分国内零售、国内批发、国际零售、国际批发、菜鸟物流、本地生活服务几部分。

当中,“国内零售”业务又是核心中的核心,即是集团目前的主要利润来源,又承担着集团估值的基本盘;即包括淘宝天猫平台型产品,又包括高鑫零售、天猫超市、盒马、天猫国际等自营型产品,它们是电商领域市场成熟度最高、竞争最为激烈的部分。三季度该业务在总收入中占比为63%,贡献1268亿元人民币收入,同比增速为33%。

9 月份季度,阿里集团收入同比增长 29%至 2007亿元人民币,增长主要就是由最为核心的“国内零售”业务及云计算业务所驱动。

集团自 2020 年 10 月起合并高鑫零售,排除并表影响,9月份季度集团收入同比增长 16%至 1804 亿元,国内电商业务增速为14%。由于市场对该季度业绩的质疑声音主要集中在,阿里核心电商业务的市场地位和盈利能力是否出现转折,这篇文章将主要围绕阿里的电商定位进行分析,其互联网平台定位将不作为本文分析重点。

以阿里的市场份额和业务基数为前提,放在国内当前宏观环境和消费疲软的环境中来看,阿里核心电商业务14%的收入增速,依然是不错的。

据国家统计局网站消息,1—9月份,全国网上零售额91871亿元,同比增长18.5%。其中,实物商品网上零售额75042亿元,增长15.2%,占社会消费品零售总额的比重为23.6%。不过三季度增速较前几个季度出现放缓趋势,三季度全国社会零售商品总额同比上升5%,实物商品网上零售额同比增速为8%,上年同期为19%。

2,竞争环境变化,现阶段抢市场比变现更重要

国内电商行业竞争激化发生在最近3-5年间,下沉市场、农产品品类、社区电商、短视频带货,不断打破原有竞争格局,同时也是电商市场的增量价值的主要来源。但不得不承认,在这些领域,阿里所处的竞争形势不如原有业务那么有利。为此阿里也在产品运营策略上不断做出调整,通过加大推广和补贴等手段,竞争用户。

之所以说竞争的是“用户”,原因在于对于电商行业来说,如果能通过良好的服务实现用户沉淀,可以长期为平台贡献价值。在综合了包括阿里在内的主要电商平台的数据,均可以得到一个结论,用户在平台的年均花费,会随用户的留存时间而不断增长。前提是,平台能够为用户提供包括品类丰富性、信用体系、支付、物流等诸多服务在内的保障。

因此,在下沉市场、农产品、社区电商以及视频电商这些尚未成熟、高度竞争的领域,阿里现阶段的目标是不断获取用户和培养用户习惯,但前期,收入上的反馈会滞后于用户增长数据。加大对它们的投入,正是在换取新市场培育成熟后的未来增长。

目前这些进入核心投入规划领域的产品,在获取用户和市场上已取了初步进展。针对下沉市场,淘特年度活跃买家数达2.4亿;针对食品和生鲜品类,淘菜菜结合社区电商的运营方式,已扩张到200多个城市,GMV季度环比增速超150%。淘特和淘菜菜产品,对于阿里捕捉下沉市场用户消费需求,和获取未来在农产品品类和社区电商模式带来的增量市场价值,具有重大意义。

二、利润下滑,因为投入加大且将持续加大

1,财务上,主要因为对部分产品的投入加大

a)核心电商业务盈利能力不降,包含淘特、淘菜菜等关键领域投入加大是主要变量

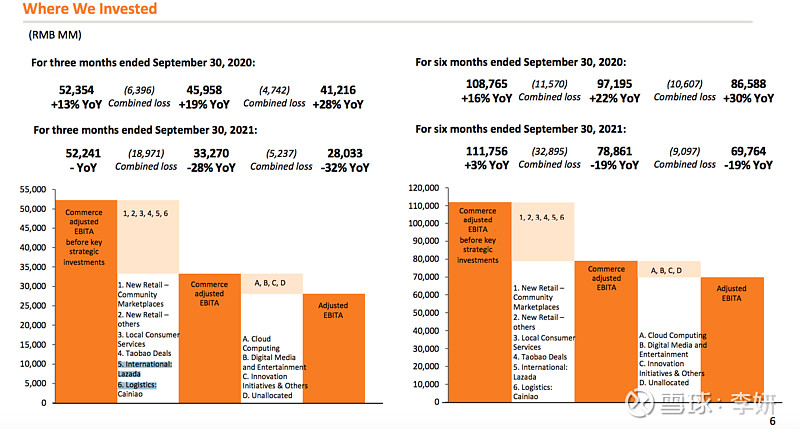

从纯财务的角度,投资者主要关心核心电商业务的盈利能力是否发生了变化。CFO给出了一组剔除关键投入领域影响的调整后EBITA数据,来消除市场疑虑:

如图,排除新零售、本地生活服务、社区电商、淘特、Lazada、菜鸟等“关键投入业务”亏损,阿里核心电商业务在9月份季度的调整后EBITA利润(Commerce adjusted EBITA before key strategic investments)规模为522亿,与上年同期的524亿基本持平,说明核心电商业务的盈利能力仍然很强。

如将上述“关键投入业务”所产生亏损考虑在内,阿里核心电商业务的EBITA同比降低28%,至333亿元人民币。“关键投入业务”该季度共计产生190元亏损,较上年同期的64亿元亏损大幅增加。

再进一步叠加包括云计算、文娱、创新业务等电商以外其他业务的52亿元亏损(上年同期为亏损47亿元),集团调整后EBITA 同比下滑32%至280亿元人民币。

b)并表高鑫零售,拉低利润率

除了关键领域投入加大外,高鑫零售并表也是本季度利润率下滑的主要原因之一。

排除股权奖励支出影响,该季度集团营收成本占总营收比重由上年同期的54%,提升至63%,主要是并表高鑫零售业务影响,由于商业模式不同,自营业务与平台业务成本结构和利润率情况悬殊,自营业务占比上升对集团的财务结构产生影响;排除股权奖励支出影响,销售及市场费用营收占比由上年同期的9%,提升至13%,主要因包括淘特、淘菜菜、饿了么、Lazada等关键领域投资及补贴加大所致。

综上,9月份季度集团调整后EBITA margin为14%,较上年同期的27%下滑。

2,增长思路变化,不局限于流量变现,投入基础设施以获取长期增长

在仔细听完业绩说明会之后,我认为最重要的一个信息点是,张勇提出了,“未来增长模式将不再局限于将流量变现,而是通过对供应链的优化、基础设施改善来实现”。

国内电商格局不断进化,衍生出不同的产品形态,成熟的支付、物流、商品供应链,让任何人、在诸多场景下可以顺利的开展电商业务,在淘宝、拼多多、京东、美团之外,商品交易遍及社交网络、视频娱乐、社群等多个场景。早年间阿里通过投资(比如投资微博)和采购流量的方式,将交易集中到淘宝来完成,试图建立绝对的交易中心,已成为历史。

同时,线上消费领域的行业性增长,也建立在物流、视频媒介、技术算法等基础设施不断成熟的基础之上。电商领域最近的一次品类扩张,发生在上下行商品需求打通之后,物流基础设施的效率再度升级;移动网速升级则奠定了短视频直播媒介发展成熟的基础,继而出现了视频带货为消费市场创造的增量价值;云计算、大数据、推荐算法领域的高速创新与应用,使得商品推荐越来越精准,数字化重新定义和扩展了用户的消费需求……

即使这些交易,已经不再如十年前那样,最终汇集到淘宝中心完成,因基础设施和供应链不断完善所带来的市场增量价值,也足够阿里长期消化并实现长期增长的目标了。而阿里长期以来在消费领域建立了强大的心智,产品并不容易被颠覆,相对于其他分散的流量中心,阿里在消费市场的生命力也相对稳定和长远。从早年间的微博带货、朋友圈微商,到如今的抖音快手带货,若想长期分食消费市场价值,得先保证产品本身不被颠覆。

从这个角度来看,阿里称其将围绕内需,加大对包括物流、云计算在内的技术设施投入,为集团实现长远可持续发展打下坚实基础,是十分有道理的。

物流基础设施建设方面,截至9月30日,菜鸟网络运营超过300万平方米的跨境仓库以支持跨境物流,菜鸟乡村驿站则覆盖欠发达地区超过1000个县和乡镇,提升物流效率和体验,日均处理的包裹量同比增长超过280%。

云计算方面,阿里对技术研发持续投入,云计算收入同比增33%。在刚刚举办的2021年云栖大会上,阿里云发布了第一款自研CPU芯片倚天710,将在阿里云数据中心部署应用;还发布了自研服务器磐久、第四代神龙架构、服务器操作系统龙蜥等多款创新产品;阿里云在海外市场也获得高速增长,过去三年,阿里云海外市场规模增长10倍以上,已是亚洲规模最大的云计算平台。

此外,阿里还宣布将在2025年之前投入1000亿元落实十项行动,聚焦科技创新、经济发展、高质量就业及弱势群体关爱等,并与广大客户和伙伴搭建绿色和可持续的新商业生态。

从片面追求增速到追求质量,我认为这也恰好预示着国内电商市场接下来的增长,将很大程度上依托基础设施的进一步完善,不仅仅是阿里,各大电商平台,都将通过投入基础设施建设和供应链完善的方式共同创造增量市场价值,而非局限于在存量市场上执着于流量层面的进一步竞争和消耗。阿里作为国内最成熟的数字平台,在数字基础设施的布局和技术储备上,目前来看在国内市场是极具优势的。而阿里的这种优势积累,有望在未来的季度中,厚积薄发地显现出来。

(声明,数据来源于公司财报及业绩说明会,文章内容均为个人观点,不具投资建议)