小米集团对雷军等董事在上市前三年不计薪酬成本,却在上市财务数据截止后授予雷军巨额价值股票作为其对公司所作贡献的回报。该做法有悖于收入费用的会计配比原则,大大高估了小米上市前的实际盈利能力,同时也提醒投资者重视双重股权构架下内部人控制导致的代理问题。

陈欣/文

在香港“同股不同权”的新规于2018年4月30日生效后,小米集团迅速于5月3日向港交所提交了上市申请,有望成为受益于该制度上市的第一家新经济公司。根据招股说明书,小米通过双重股权架构设置了具有10份投票权的A类股份和1份投票权的B类普通股。执行董事、董事会主席兼首席执行官雷军与联合创始人、总裁林斌分别持有4.3亿和2.4亿股A类股份。假设可转换可赎回优先股全部转换为B类普通股,小米已发行14.2亿股B类股份,其中雷军和林斌各持有2.3亿股和3912万股。在公司已发行20.9亿总股本中,雷军持有的股份占比为31.4%,林斌则占13.3%。如计入ESOP员工持股计划1.9亿未行权期权,总股本则为22.8亿。

据媒体报道,仅在创办八年后,小米的IPO估值可达1000亿美元。这意味着B类普通股的价值将在40美元每股之上。

双重股权架构利弊待观察

针对美国上市公司的研究发现,双重股权结构可导致代理问题加剧。随着内部控制人的表决权与现金流权差异加大,CEO的报酬会变高,公司现金对外部投资者的价值变低,资本性支出为小股东增加的价值变小,且损害小股东价值的收购活动变得更频繁。

但双重股权结构在一定情况下也可能给股价等方面带来积极影响。比如,具备双重股权结构的公司可能为了向市场展示其降低代理成本的决心,而增加现金分红水平,减少公司自由现金流。有研究发现,与同股同权的公司相比,同股不同权的公司向股东派发的现金股息率更高。

港交所主席李小加认为引入不同投票权架构一定会牺牲投资者保护是一个误解,该制度事实上丝毫没有削弱目前的上市制度为小股东提供的保护。

为了避免该制度造成内部人控制,损害外部股东利益,港交所将欲采纳同股不同权的公司限制为:上市最低预期市值不得少于400亿港元;如果预期市值低于400亿港元,则需在最近一个财政年度盈利10亿港元以上。按照新规,仅有担任董事的自然人可以持有不同投票权的股票,持股比例不能低于10%且不得高于50%;在公司上市后不得提高不同投票权比例;不同投票权不可超过普通股投票权的10倍;普通股股东需起码占投票权的10%。

通过双重股权架构,雷军的投票权超过50%,对小米形成实际控制。小股东只能在表决修改公司章程大纲或细则、任免与选举独立非执行董事、委任或撤换核数师、公司主动清盘或解散等少数重大事宜时,能通过强制性的一股一票制对雷军形成牵制。尽管2004年之后在美国上市的主要高科技公司大多采用同股不同权的控制形式,但香港与美国具有不同的制度背景,投资者保护力度也不如美国,双重股权结构会带来怎样的利弊还有待观察。

优先股划为金融负债导致巨亏

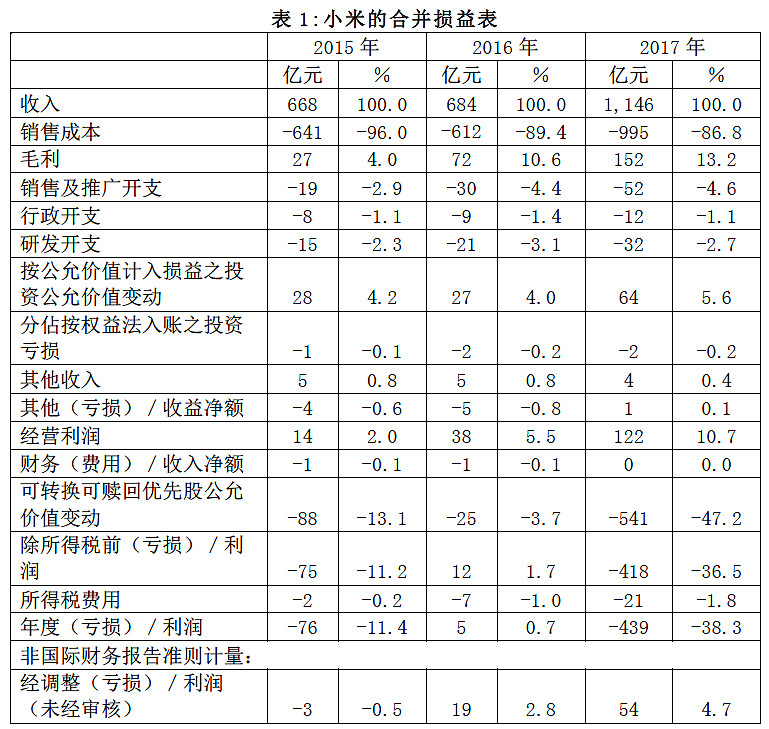

2017年小米的营业收入为1146.2亿元,较2016年增长67.5%,但公司当年净利润为亏损438.9亿元,且净资产为-1272.1亿元,令投资者难以理解。

小米报表的异常主要是由于:可转换可赎回优先股具有按变动对价而非固定对价转换为普通股的权利等特征,按照国际会计准则(IFRS)的规定被划分为金融负债,需要按公允价值计量并将其变动计入当期损益。小米2017年业绩快速增长,但作为金融负债其优先股的公允价值对应增加540.7亿元,引发巨额亏损和净资产大幅下降。

2017年末小米的可转换可赎回优先股的公允价值高达1614.5亿元,而公司从2010年起陆续发行优先股的原始公允价值不到100亿元。仅此一项会计科目的影响就造成小米1500亿元以上的累计亏损。

因此,小米希望强调扣除优先股等因素影响后实现的122.1亿元经营利润。

小米上市时优先股会自动被转换成普通股,此后就不会继续产生此类亏损。然而,优先股公允价值变动带来的巨额储备负值不会随之消失。在小米产生足够未来利润来弥补储备缺失前,公司恐怕将缺乏使用现金分红来回报投资者的手段。

学术界对于该项会计准则规定颇有疑议,认为此类账面亏损有悖于经营情况,且缺乏经济实质,不仅会误导投资者,还会对未来利润分配造成不当干扰。

经调整后核心利润不高

许多公司披露将非现金损益和一次性损益的影响剔除后的Non-IFRS利润,其目的是为了避免投资者受一次性损益的干扰,能更好地理解主营业务的情况。

小米在2017年438.9亿元亏损的基础上加回540.7亿元优先股公允价值变动、9.1亿元以股份为基础的薪酬费用、238万元的无形资产摊销,并减去57.3亿元投资公允价值增益净值,得出53.6亿元经调整后的Non-IFRS利润。小米1000亿美元的估值为该利润指标的118倍。

然而,员工的股权激励费用尽管以非现金形式存在,但会在未来摊薄公司股权而对股价形成长期负面影响。小米这样的高科技公司采用期权等股权激励措施已成为常态,股权激励费用也非一次性费用。因此,计算小米的核心利润仍应扣除9.1亿元股权激励费用,得出小米2017年的核心净利润为44.5亿元。1000亿美元的估值对应于小米2017年143倍的核心净利润。

上市前激励费用未异常增加

小米于2011年5月建立股权激励计划,开始大量向员工、董事和顾问授予以股份为基础的薪酬。截至小米提交上市申请前的最后可行权日期,公司共向5000多名员工授出2.4亿股每股面值为0.000025美元的B类股份购股权及受限制股份单位。但不少媒体也质疑小米给员工发放大量期权的做法是否有意在上市前压低工资、减少费用来粉饰业绩?

首先,以期权为主的股权激励导致员工收益曲线为凹形,也就是说随着公司价值的上升,员工收益上涨得更快。有了期权员工会更努力地工作,并减少对当下现金薪酬的需求。这也是高科技公司常用的手段。

其次,招股说明书披露小米以股份为基础的薪酬开支已经被分摊至对应年份的销售及推广开支、行政开支、以及研发开支中,与现金薪酬一样会增加费用、减少利润。以此来看小米的会计处理并无问题。

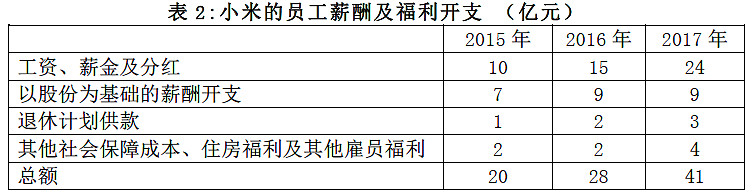

最后,小米在2015-2017年期间以股份为基础的薪酬开支分别为6.9亿元、8.7亿元和9.1亿元,给员工的薪酬及福利开支分别为20.3亿元、28.3亿元和40.5亿元(见表2),以股份为基础的薪酬开支占比分别为34.0%、30.8%和22.5%。这说明小米在早期为了增强对优秀员工的吸引力倾向于多给股权激励,而在临近上市的2017年反而授予较少,并不存在上市前多发期权等激励的现象。

股权激励手段多

小米共使用了三类股权激励手段,分别是期权、限制性股票和小米发展基金。

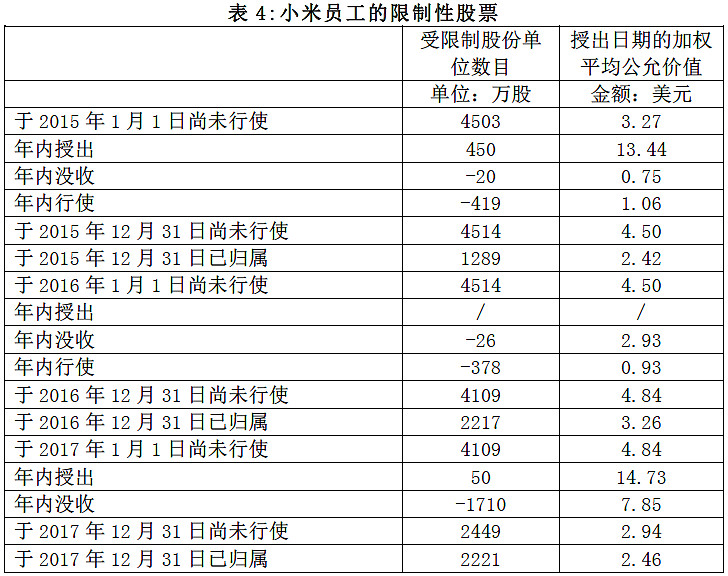

表3显示小米在2015-2017年度分别以3.32美元、3.44美元和2.26美元的平均行权价授予了1209万份、1734万份和3194万份购股权。通过Black-Scholes期权定价模型可以计算出期权价值和每年授予期权的总价值,并在服务期内各年摊销对应期权激励费用。

小米根据行权价格、当时股票的公允价值、无风险利率、预期波幅和预期年期等指标,计算出2015-2017年度授出期权的加权平均公允价值分别为10.35美元、10.78美元和16.33美元。

此外,小米在2015年以13.44美元的加权平均公允价值授予了450万股受限制股份,在2017年以14.73美元的平均价又授予了50万股(见表4)。同样,受限制股份授予价格与当时股份的公允价值之间的差额也被分摊至对应服务年份的费用中。

小米发展基金只邀请部分员工参与。如果员工在投资后的五年内离职,仅能收取初始投资的本息;而投资后待满五年,员工可成为基金权益持有人。此后员工离职时可要求小米按公允价值回购股份。在2015-2017年度,小米利润表中分别确认了6910万元、5737万元和1.0亿元来自小米发展基金的股权激励费用。

截至2017年末,小米未行权的期权为1.9亿份,平均行权价为1.05美元;其中可行权的期权有1.5亿份,平均行权价为0.37美元。小米已解锁的限制性股票为2221万股,平均买入价格为2.46美元;未解锁的股票有2450万股,平均成本为2.94美元。按照40美元每股的IPO价格测算,仅未行权的期权就可给员工带来74亿美元的收益;而限制性股票又能带来约14亿美元的回报。

而这些给员工的回报并不需要在小米的薪酬费用中全部得到体现。小米过去三年以股份为基础的薪酬开支一共才24.7亿元人民币,这就是小米大量采用股权激励带来的好处。只要其股权的公允价值迅速提升,将在员工中创造出大量千万富翁。

薪酬开支或大幅低估

2015-2017年这三年期间雷军等小米董事的酬金均为零。如董事们不需获取薪酬回报,可降低管理费用,这对小米和外部股东来说当然是好事。但事实似乎并非如此。

作为雷军对小米所作贡献的回报,小米于2018年4月2日向其控制的Smart Mobile Holdings按0.000025美元发行了约6400万股B类普通股,这将导致2018年二季度和全年有大额以股份为基础的薪酬开支。以40美元每股的价格测算,该酬金的价值约为25.6亿美元,约合人民币162.8亿元。

且不谈小米在上市前授予雷军如此巨额薪酬是否合理。如果小米将此笔费用在2018年一次摊销,当年可能将继续亏损,但也可避免对之后公司业绩带来长期负面影响。

按照收入费用的会计配比原则,如果该此笔支出是为了回报雷军对小米所作的贡献,就应该与此前的营业收入对应,体现在前几年的股权激励费用中。而小米决定在提交IPO的财务数据截止后再确认相关费用,大大低估了上市前的董事薪酬费用,可能误导投资者对公司真实盈利能力的判断。

2010年-2014年期间小米的营业收入共1000亿元左右,而2015-2017年期间的营业收入约为2500亿元。如果按照营收在过去八年期间来分摊该笔薪酬费用,大约70%会分摊在过去三年中,而其中仅2017年就要分摊30%以上,对应股权激励费用可能超过50亿元。

盈利尚难匹配高估值

虽然小米是全球第四大智能手机制造商,但公司并不想让市场将其仅定位于此,而是将自身定义为以手机、智能硬件和IoT(物联网)平台为核心的互联网公司。

小米董事会通过决议将整体硬件业务,包括智能手机,IoT及生活消费产品的税后净利润率上限设为5%。其目的是通过硬件产品带来互联网业务的获客,打造小米生态圈。2017年小米的整体毛利率仅为13.2%,硬件产品的毛利率均不到9%,主要依赖毛利率高达60.6%的互联网服务带来未来利润的增长空间。

该模式从运营资本管理的角度来看可持续带来现金。2015-2017年期间,小米的现金循环周期指标不断改善,从2015年的-20天减少为2017年的-38天。然而,公司的经营性现金流在2017年仍流出近10亿元。

对比起来,苹果公司已构建类似生态圈,毛利率和净利率分别高达38.3%和21.6%,但仍主要通过iPhone、iPad和Mac等硬件盈利,其2018年中报中iTunes软件及服务营业收入占比仅为11.82%。

小米的商业模式较为独特,现金储备充裕,2017年成长较快。但公司未来盈利水平的快速增长仍存在风险,即使有所盈利短期内也难以向股东分红。

投资者在对小米进行估值时应重视“同股不同权”构架下内部人控制导致外部股份价值折让的问题,也应考虑其巨额股权激励费用与核心盈利能力之间的真实关系。

编者按:陈欣先生现为上海交大上海高级金融学院会计学教授,长期从事会计与资本市场、公司财务及证券投资策略等方面的学术与应用研究,撰写发表了数十篇学术论文和近百篇关于资本市场的分析文章,并曾在世界银行、中国人民大学、中欧国际工商学院、麻省理工学院、奥胡斯大学、上海交通大学安泰经管学院、云南省发改委等机构工作或访问。欲查阅陈欣教授更多精彩内容,可关注作者公众号:Financial_Weekend