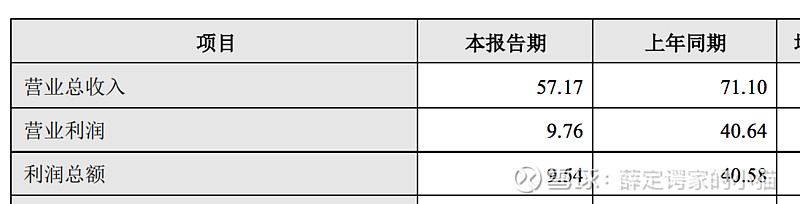

$分众传媒(SZ002027)$ 发布业绩快报,2019 年上半年,公司实现营业收入 57.17 亿元,同比下降 19.59%;实现归属上市公司股东净利润 7.76 亿元, 同比下降 76.82%;加权平均净资产收 益率为 5.57%,较去年同期减少 22.67%。

公司在一季度报中披露的上半年归属于上市公司股东的净利润区间为7.4亿-11亿之间,实际净利润基本是贴着预计下限滑过。

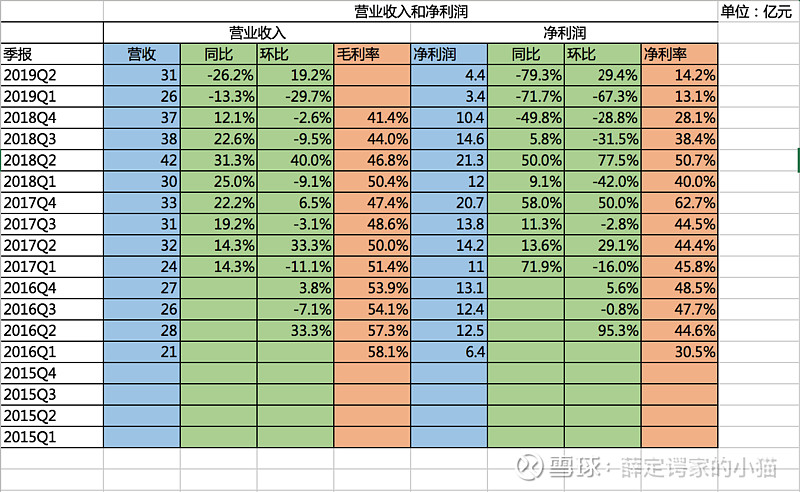

拆开来看,二季度营业收入为31亿,同比下降26.2%,净利润为4.4亿,同比下降79.3%,对照16-18年的一季度和二季度的营收环比,目前情况依然不乐观。

公司给出的业绩下滑原因主要是以下三点:

1)受宏观经济影响,2019 年上半年中国广告市场需求疲软,叠加公司自身客户结构调整的影响,导致报告期内公司营业收入下滑;

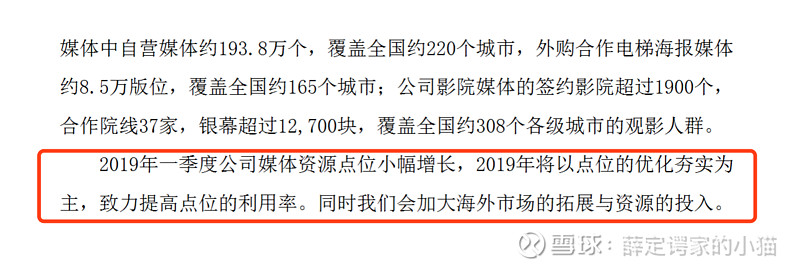

2)公司自 2018 年二季度起大幅扩张电梯类媒体资源,导致公司 2019 年上半年在媒体资源租金、设备折旧、人工成本及运营维护成本等同比均有较大幅度增长;

3)报告期内客户回款速度普遍放慢,导致账龄结构恶化,风险增加,故公 司的信用减值损失的计提和拨备也相应增加。

问题1):营收下滑除了市场需求疲软还是其他原因吗?

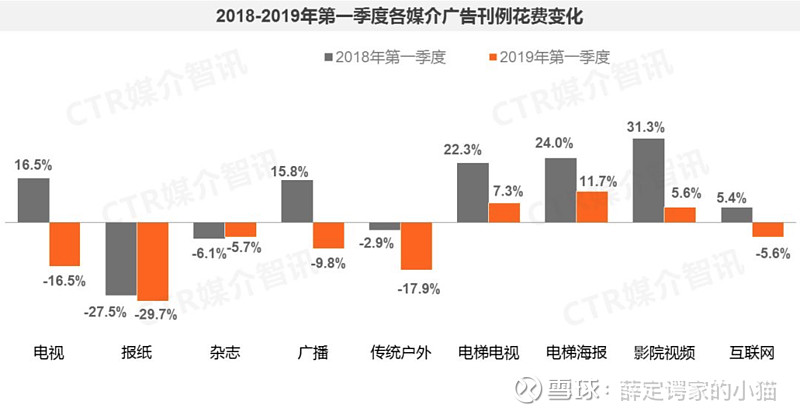

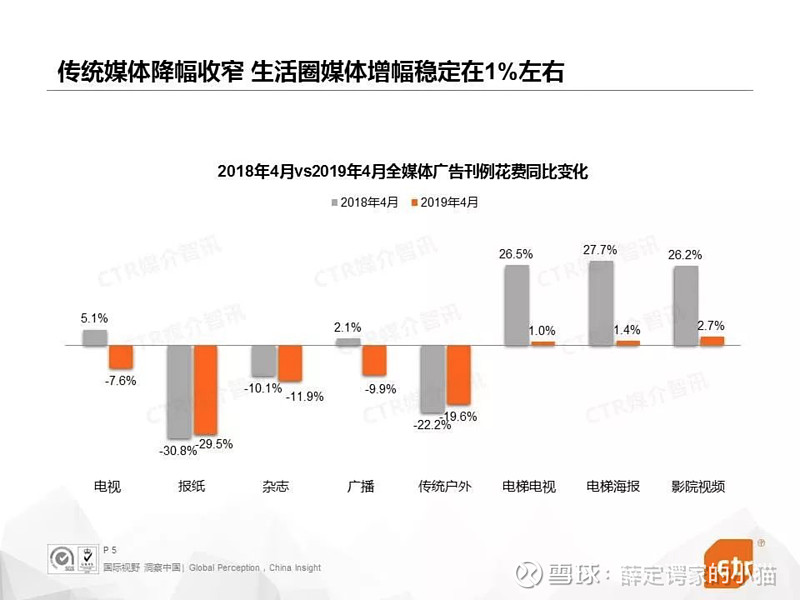

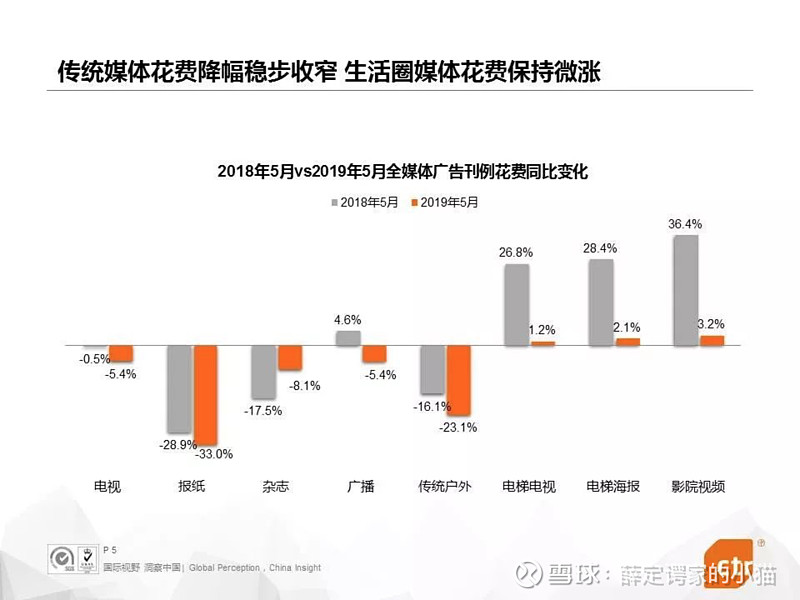

由于没找到上半年和6月份广告市场的数据,我们可以看到1-5月份广告市场的总体数据。

第一季度中国广告市场整体下滑11.2%,但是电梯媒体和影院视频依旧保持着小幅的增长

4月份和5月份也保持1%-3%的稳定增幅

虽然没有6月份的数据,但是1-5月份电梯媒体的广告刊例花费还是保持个人数增长的,但是分众一季度和二季度的营业收入同比分别为-13%和-26%,同时分众的电梯类媒体资源点位数由 2018 年一季度末的160万个增加至 2019年第一季度末276万个,说明市场占有率出现比较大幅度的下降。

这不得不令人思考一个问题,分众的护城河是否足够宽?

问题2):行业竞争是否导致媒体点位的租赁成本持续增长?

公司Q2的营业收入为31(57-26)亿,营业利润为5.5(9.76-4.26)亿,又因为

营业利润≈营业收入-营业总成本+其他收益

公司的其他收益主要是政府的财政补助,其中2018Q1为1.7亿,2018Q2为3.6亿,2019Q1为2.4亿,假设2019Q1的其他收益等于2018Q2的3.6亿

则营业总成本=营业收入+其他收益-营业利润=31+3.6-5.5=29.1亿

营业总成本主要由营业成本+三项费用+税金及附加,由过去5年的数据看,三项费用率在20%左右

税金及附加不到1个点,加其他资产损失等,毛估估按30%计算,则

营业成本约等于29.1*70%=20.4亿

一季度的营业成本为16.6亿,二季度营业成本为20.4亿,这意味二季度的营业成本增长了23%,为什么?

公司在4月26日披露的投资者关系活动记录中表示,今年主要以优化点位为主,说明媒体点位不会出现大规模的扩张

同时过去几年的数据可以看出,媒体租赁成本一般占营业成本75%左右

是不是租赁成本大幅增长导致营业成本的增长?如果是,是否由同业竞争导致?还是回到前面的问题,分众护城河够宽吗?