财报发布之前建的仓,第二天一起床,惊喜的发现……收获跌停板一枚![]()

稍微安抚一下我那悲痛欲绝的心情,分享一下建仓的理由,方便日后复盘。

提前声明一下:我不是芯片领域的专业研究者,以后也变不成专业的。以下看法全部基于我个人有限的知识和理解,再加上我已建仓,按照屁股决定脑袋定理,下文必然充斥各种错误与偏见,如果因此对你产生误导,本人概不负责,多谢多谢!![]()

一、12代是个分水岭

12代酷睿(桌面版)预计在月底之前上市,CEO基辛格宣称这一代产品可以终结AMD过去几年的领先优势——像这种恬不知耻的自吹自擂,咱们当然只能听听而已。

不过,基于目前已经泄露的评测信息,相对于ZEN3的同档竞品,单核显著领先、多核基本追平应该还是靠谱的,虽然时间上其实是落后了一整年。

就是说,起码在ZEN4推出之前,英特尔总算是摆脱了被ZEN3压制的局面,无论单核还是多核,终于可以和对手平起平坐了——作为昔日霸主,这话听着还真是有些凄凉。

不过,很多人可能都忽略了一个问题,12代酷睿追上AMD的,并不仅仅是多核性能而已。

从制程工艺的角度来看,10nm的“intel 7”在晶体管密度上,和ZEN3目前使用的TSMC 7nm工艺,基本上算相同水平的(见下图)。ZEN4预计在明年2-3季度推出,使用TSMC的5nm工艺,而英特尔这边对应的7nm的“intel 4”目前预计是在2023年上半年,如果两家都没有delay的话,我们基本可以说,制程方面,AMD依旧领先,但领先优势已经被拉近在了12个月以内,而IPC方面英特尔向来是不虚的,13、14代酷睿对上ZEN4,至少可以保持一个交替领先、互有胜负的状态。而英特尔作为IDM,产能相对Fabless一直还是有优势的(疫情期间特别明显)。

简而言之一句话,CCG这边,与对手的身位基本拉平,可预见的未来,被再次拉开的概率不大(好吧,这话可能不应该说得太满……),这是买入英特尔最基本的一个底气。

制程是基础,制程兴则万事兴。按照英特尔自己的宣传口径,未来4年制程一年一升级,到2025年的18A重夺兵器榜上第一名……这事儿可不可信,我也不知道。但就已经达成的这部分成果来看,我愿意投给“大致追得上”一票。至于超越TSMC,咱们听听就好。

可能有人会问,为什么AMD不直接一步到位,譬如明年直接上最新的3nm,彻底把英特尔打倒在地,岂不美哉?

嗯,首先,制程和架构是相关联的,不是随时想改就能改的,其次,从成本的就角度,AMD毕竟不是水果,寒酸的PC厂商们,实际上是玩不起类似M1 MAX的那种“钞能力”的。这个话题比较大,以后有时间单聊吧。

二、Xe是个免费CALL

HPG的独显应该是在明年初上市,关于Xe这条线,外界的质疑其实比较多:在CPU陷入苦战的局面下,独显业务去挑战Nvidia和AMD的胜算有多大?

这个事儿分几个方面来看:首先英特尔的核显其实是很大的一块业务,单算装机量的话,体量远超过英伟达和AMD的总和,当然这东西主要是面向于低端和低成本的用户,真正的玩家和商业用户肯定不能指望核显。但我们要理解一个问题,核显业务其实是英特尔对英伟达和AMD的一种卡位,是对这两家独显业务的市场规模的一种限制,这是从战略角度的意义;其次,核显业务既然不能丢,那么就面临技术的升级和进一步发展的问题,Xe的推出,其实不应理解成开了一条新的业务线,更多的是在核显方向上自然的延续和升级。

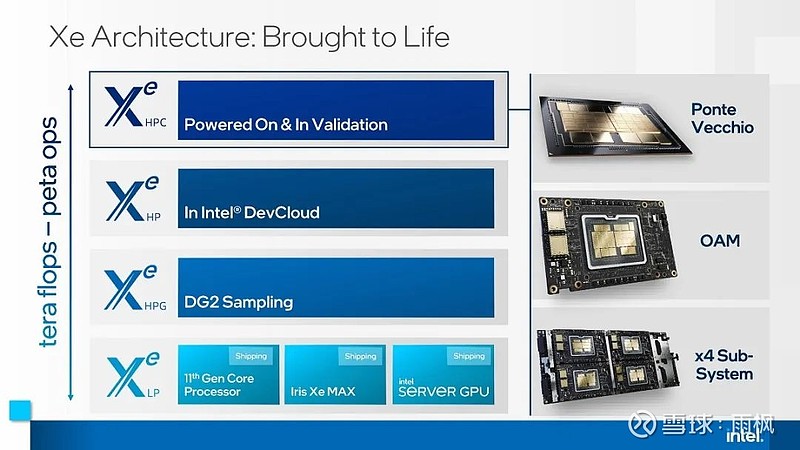

大致上,Xe业务线可以分为两块(其实人家分得更细,我这里简化了一下):面向于个人消费者/游戏玩家的HPG和面向于高性能计算/AI等的HPC,前者对应的是Arc锐炫品牌,给臭打游戏的准备的东西;后者目前已知的是那个面向专业市场的怪物“Ponte Vecchio”,我自己理解是打算跟英伟达的高性能计算产品竞争,针对的是专业级市场。

对于这部分业务的前景,我是这么理解的:首先在消费者市场,不存在失败的概念,只是说能做到哪一步的问题,就像前面说的,退一万步,核显本身也需要不断升级对吧?技术投资总归不会打水漂,在中低端独显市场上,英特尔很有希望成为有竞争力的第三极;而中高端产品方面,冰冻三尺非一日之寒,想在旗舰级产品上撼动英伟达肯定是想多了,但那又怎么样呢?毕竟这件事上,英特尔其实没什么可输的,打下的每一寸地盘,其实都是增量,是白赚的。

至于专业的高性能计算方面,一言以蔽之,路还很长,现在只是刚刚开了个头。

整个Xe业务,最让我感兴趣的事情其实是说,在目前英特尔的市值里,你觉得Xe占了多少?

我个人的观察,基本上……不存在。这是被资本市场所无视的一张CALL,如果失败了,英特尔本身付出的成本其实是很有限的,但万一要是成功了……参考英伟达的估值,打个几分之一,不过分吧?

三、芯片代工那点事儿

首先有个坏消息,格芯应该是娶不回来了。格芯虽然没有顶尖的制程工艺,但是在代工领域还是个有一定姿色的半老徐娘,打打边鼓还是可以的。不过没有就没有,毕竟不是什么生死攸关的事情,对英特尔尖端制程的迭代没有任何影响。

英特尔代工业务最基本的一个逻辑是,按照中美目前的关系,美国不敢把所有鸡蛋都装在台积电一个篮子里,毕竟篮子下面这个筐没准哪天就被收复了。这样,就必然要重新扶持本土的芯片制造业,而在美国本土,具备扶持价值的目标,一眼望去,就只剩下英特尔这根独苗了。

所以,这其实是无比确定的一个事情。带来的坏消息是说,未来几年,资本开支都会是让股东们心惊肉跳的数字,说不定会缩减分红/回购什么的,取消也不是没可能。好消息则是,英特尔会有充足的资金和耐性去扩充产能,甚至在未来很多年可能都不会是瓶颈。

这里展开聊两句,我们知道台积电目前执尖端制程之牛耳,而它的最新制程的核心客户,目前其实主要就APPLE一家。很多人不太理解一个问题,最尖端的制程,必然是需要高昂的前期成本的,而目前的趋势,制程的提升,并不必然带来单个晶体管的成本的下降,台积电需要先找几个有钱人(水果和曾经的海思)先帮自己把制程跑下来、成本收回来,然后再给那些不是那么有钱的客户上量使用,后者譬如AMD、高通、联发科……别笑,相对于水果和海思,后面这几家都算穷人。

之前英特尔相对于台积电,最大的劣势在于,先进制程的客户就只有自己的芯片设计部门,无法通过外部代工把制程的研发成本进一步摊薄,而现在的状况,首先英特尔自己会进入代工领域,制程的成本有外部客户帮忙摊销;其次台积电失去了海思之后,真正愿意为最先进制程买单的其实也就只有苹果一家(明年或许再加上高通),这其实是双方重新再平衡的一个过程。

总之,虽然过程当中免不了一波三折,但英特尔启动代工业务的核心逻辑还是清晰的,而目前的外部政治经济环境,其实也支持他们的这个选择。能不能如基辛格许诺的那样,在2025年重新达成制程工艺的领先,说实话谁也不敢打包票,但只要不出现第二次10nm的滑铁卢,即使进展没有那么顺利,代工业务的前景,也仍然还是比较光明的。甚至之前被嘲讽的那句,重新吸引苹果(成为代工客户),或许并不只是一句戏言而已。

四、ARM的狼来了……已经很久了

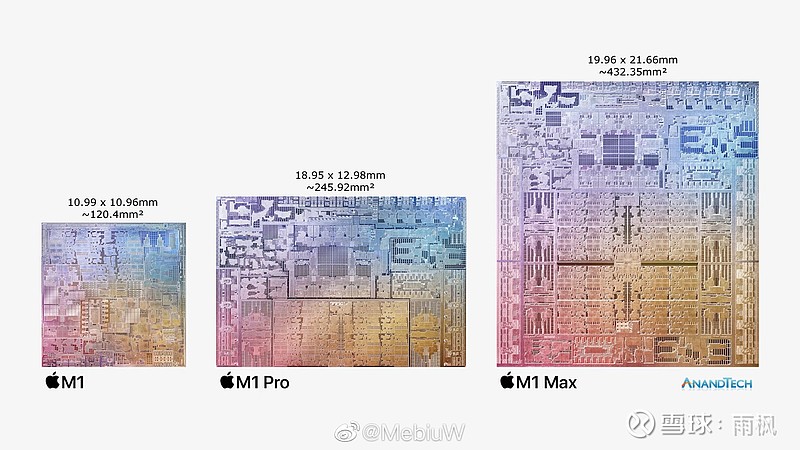

先说说最近被捧上天的水果M1 MAX芯片的事情。一言以蔽之,东西肯定是好东西,性能强、能耗低,各种牛叉。但我要说的是,苹果的芯片设计团队并不掌握什么天顶星科技,亮眼表现的背后,最新制程工艺加持下的570亿晶体管、432平方毫米的芯片面积,晶体管数量是英伟达3090显卡的一倍,大家可以自己估算一下,这东西如果放在公开市场上出售,每片的价格大概会是多少?

所谓的力大砖飞,不外乎如此。何况这还是苹果芯片设计团队多年功力积累下来的结晶。

实际上,苹果淌出来的这条路,依赖于:强大的资金投入、有钱的客户(为高价产品买单)、长时间的技术积累以及封闭可控的软件生态,缺一不可。

我想说什么呢?很简单,苹果的M1是个特例,不可复制。PC阵营的这帮战五渣,联想惠普戴尔……有一个算一个,谁都没有本事沿着水果这条路复制一遍。M1虽好,对英特尔以及AMD来说,更像是别人家孩子的故事,跟自己并没有多大关系。

所以首先在CCG这边,ARM对PC业务的挑战其实影响不大……

然后是服务器端,真正的挑战在这边,像亚马逊、阿里云这些玩家,如果铁了心扶持ARM去替代x86,对英特尔来说是不是麻烦很大?

没错,是很麻烦,但你要理解的是,这是个必然的、长期的麻烦,而不是明天起来房倒屋塌那种麻烦。

在服务器端面对的市场环境当中,规模本身的扩张和供应商的逐渐分化都是不可避免的大趋势,蛋糕越来越大,分蛋糕的人越来越多,这两件事不是英特尔自己可以控制的。无论是来自x86体系内部AMD的竞争压力,还是来自于异构的ARM和RISC-V的挑战,丧失一部分市场份额是难以避免的状况。

但,会出现雪崩吗?会出现长期的负增长么?我认为不会。

要理解一个问题,服务器端有服务器端的软硬件生态,就像Mac虽好,但不可能一夜之间颠覆Windows的江山一样,作为服务器端市场的垄断者,别人要挖英特尔的墙角当然可以,但这是一个十分缓慢的过程,无论是制程方面的恢复元气,还是Xe架构在高性能计算方面的加持,英特尔既有技术实力、也有充裕的时间和资源去一点点的稳固阵脚、结硬寨打呆仗,挑战当然很多,但并没有什么理由说一定会失败。

至于有些一知半解的自媒体高喊着ARM优于x86、英特尔必然会被取代什么的,嗯,纯属浪费口水,不说也罢。

总之,来自ARM的威胁是客观存在的,过去如此、未来也一样。但在纷繁复杂的现实世界,面对急速变化的市场需求,简单的认为某个指令体系必然会取代另一个体系,有些过于想当然了。

五、一点屁股决定脑袋的总结

总之,虽然刚建仓就惨遭套牢,我仍然认为,英特尔最坏的时期已经过去了,未来两年,好消息会比坏消息更多,CPU业务止血回升,图形芯片、代工业务的估值会逐渐释放出来。除此之外,FPGA、Mobileye的表现都有值得说的地方,篇幅有限,就不展开了。

坦白说,芯片是个特别专业的领域,我以上所列的看法,肯定有很多是不靠谱甚至完全错误的,这并不奇怪。作为外部投资者,我们永远都不可能比某个行业的从业者更了解那个行业本身。

不过换个角度来说,市场上大多数投资者,其实对这类问题都存在着各种各样的认知错误,我对这笔投资的信心,并不是基于我比任何专业人士更懂得芯片行业(这是不可能的),而是在整个观察过程里,对于英特尔的未来前景,我看到了太多明显的偏见和情绪化的意见。对基本面的整体理解,和对这些偏见的持续观察,使我得到一个看法:这其中存在着能够被辨认和把握的投资机会。

作为散户,我们有可能仰仗的,一定不是专业知识和认知方面的绝对优势,而是对某种特定的认知差的识别和利用。乐观和悲观本身都没有错,但没有事实为依据的乐观和悲观,必然会变成其他人的收益来源。

目前,英特尔市值2000亿出头,而AMD有1400亿,抛掉现金资产,从业务构成和营收、利润情况来看,这俩的估值里肯定有一个是有问题的。

我的看法到底是不是正确,等待时间给出答案吧。$英特尔(INTC)$ $美国超微公司(AMD)$ $台积电(TSM)$