郑重声明:我并未持有茅台,短期内也没有买入的打算。本文仅仅是从商业模式和盈利能力进行探讨,而从这两方面来看,贵州茅台是A股站在最顶尖的存在,并且无人可与之并肩!但是,贵州茅台的股价从底部已经上涨10倍,目前TTM市盈率37.5倍,估值已经不便宜了,因此对茅台不熟悉的人千万不能贸然买入。

在A股市场,最近几年大家普遍认为白酒行业是最好的生意之一(也许这个之一也可以去掉),特别是过去几年以白酒为首的消费白马业绩和股价双双奋蹄疾奔,更加强化了这一观点。时至今日,我们可以不买白酒股,毕竟白酒股普遍不便宜了,但如果因心生妒意而肆意诋毁,或者依然对白酒行业停留在一知半解的水准,就实在不应该了。那么茅台酒这门生意到底有多好呢?我们一起来看看。

一、茅台为什么这么强?

关于这个问题,其实原因已经被大家讲烂了,但我这里仍然有必要再讲一遍,主要有以下几点:

1、茅台在高端白酒的品牌优势实在是太过强大。如今说到白酒,大家最最认可的品牌一定是茅台,而由于茅台产能有限(产量只占我国白酒总产量的0.5%以内),高端酒留下的空间,居然也让五粮液和泸州老窖赚的盆满钵满。实际上茅台并没有刻意采用所谓的饥饿营销,而是真真切切的由于高品质的产能有限,无法供应市场海量的需求(无论是囤货或消费),导致遭到哄抢。(如今出厂价969元,京东零售价3000元)

2、与绝大多数行业不同,白酒的存货是时间越长反而越值钱,正所谓“酒是陈的香”。这一点绝对是事实,不提许多拍卖会上几十年珍藏的茅台以天价卖出,就说说我身边的事吧:记得很多年前,我爷爷因家里摆喜酒而多买了半缸杂酒,存放了大半年后,原本浑浊的白酒,居然变得清澈透亮,看起来提升了两个档次!存货时间越久反而越值钱,这一点绝对是整个白酒行业无与伦比的竞争优势之一,毕竟有许多公司最头疼的问题就是如何处理存货。

3、白酒代表着一种源远流长的文化,所以这个行业很难有新崛起的强势品牌。借用巴菲特的一句话:“给你1000亿,你能铸造一个比茅台更强势的白酒品牌吗?”算了,没人会给我1000亿,所以还是别想这个问题了![]()

纵观最近十多年以来,虽然有江小白、老村长等白酒品牌异军突起,但终究只是停留在低端市场玩耍。因此,这些有着悠久历史的老牌白酒企业,拥有相当强大的品牌(和文化)壁垒,而毫无疑问享有“国酒”美誉的茅台是其中受益最大的。

接下来说一个市场很少提及的因素:

4、茅台实际上拥有白酒业内相对较好的管理层。说到这一点,有些朋友必定会嗤之以鼻,认为茅台不过就是占据了好赛道和国酒的名头,管理层不过就是坐享其成,根本没什么作为嘛!其实不然,对比一下几大白酒企业就可以知道,五粮液、泸州老窖、洋河股份、老白干等等都或多或少的出现过旗下子品牌过多过杂的情况,而茅台一直以来聚焦于“茅台酒”大单品,长久以来的坚持才换来了独一无二的品牌影响力。

二、茅台与其他白酒行业的对比

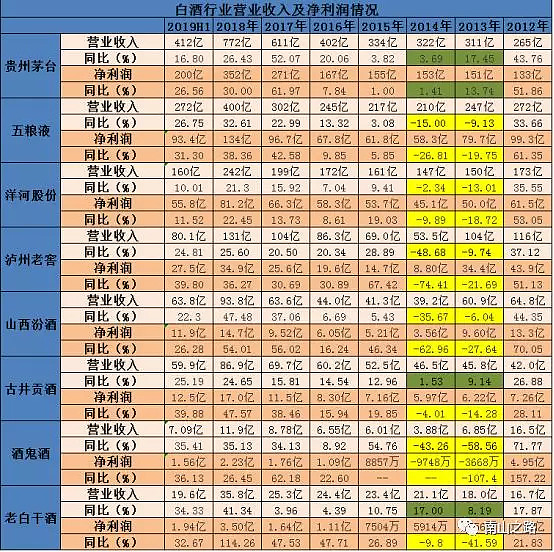

大家都知道白酒行业好,而贵州茅台则是好上加好,但是好到什么程度呢?我这里将茅台与主要的其他7家主要白酒公司五粮液、洋河股份、泸州老窖、山西汾酒、古井贡酒、酒鬼酒、老白干酒进行对比,可以更加直观的观察。主要观察指标是营业收入、净利润、净利率、毛利率、净资产收益率。

1、营业收入及净利润对比:

2018年茅台营业收入为772亿,净利润352亿(可怕的净利率!),其余7家白酒企业总营收1001.4亿,总净利润287.53亿,平均净利率也高达28.7%,我认真的想了想,还有任何一个行业能够达到如此高的净利率吗?没有!所以说从盈利能力来看,白酒行业还真的就是A股最好的赛道!但是必须要说的是,股价普遍已经不便宜了。

顺道多说一句,2019上半年,洋河营收净利仅略高于10%,并且看起来颓势难改,这是以管理层高效而著称的洋河今年股价涨幅远低于行业平均水平的最重要原因了,市场先生并不傻。

茅台相比同行业有绝对的优势,净利润甚至比其他所有白酒上市公司净利之和还要高!PS:未列入表单的企业,净利润之和肯定不到70亿。这种情况要怎么理解呢?这就相当于茅台是白酒这个超级赛道上最彪悍的跑车!而其他许多优秀的公司,再强也不过是普通高速或国道上的超跑。

同时观察过去7年的营业收入和净利润对比可以发现,在全行业深陷反腐风暴和塑化剂危机的2013-2014年时,尽管茅台在反腐风暴中首当其冲被指为“腐败酒”,但是那两年营收净利均实现正增长的,8家中只有茅台达到了,行业龙头老大的优势展现的淋漓尽致。而在未来白酒行业遇到可能的全行业危机时,能够激流勇进的企业,更可能是哪家?显然也是茅台了。

2、毛利率、净利率、净资产收益率对比:

从毛利率来看,茅台长期维持在91%以上的变态级水准。2016年-2017年毛利率出现年度环比小幅下滑的情况,主要是由于系列酒在2016年营业收入增长91.86%,在营收中份额达到5.47%,而系列酒毛利率2016年仅53.55%(2017年62.75%,2018年71.05%),远低于茅台酒93%左右导致的,同时也可以看到,系列酒的毛利率也在快速提高,已经接近于五粮液与洋河股份的毛利率水平。

从净利率来看,茅台的净利率同样保持在50%以上的超高级别,同样由于系列酒在2016年开始大幅增长,净利率出现了小幅下滑。相比而言,五粮液、洋河保持在30%以上,泸州老窖2019上半年净利率增长至34.69%,山西汾酒、古井贡酒、酒鬼酒这几年在20%左右,老白干酒不足10%的净利率在其他行业有可能就是龙头老大的水准了,但是在白酒行业,实在不够看的。

净资产收益率而言,贵州茅台依然一骑绝尘,平均达到30%以上,而其他7家公司在15-25%之间,酒鬼酒显然受“塑化剂危机”影响太深,在2013、2014年甚至还产生了亏损,直到2018年ROE方才缓慢提升至10.7%。

整体而言,茅台91%以上的毛利率、50%以上的净利率、30%以上的ROE都大幅高于同行业7家优秀公司(这7家2018年平均毛利率72.71%、净利率22.97%、ROE为20.75%)。即使是行业内除开茅台以外的7家公司的平均毛利率、净利率及ROE,综合来看基本上也可以秒杀任何行业平均水平,甚至许多行业的龙头公司单独拎出来,也完全不能相提并论。

而茅台单独拎出来看,从盈利能力来比较,用“俯视众生”这个词语来形容是完全不过分的。不过需要再次提醒的是,现在茅台TTM市盈率已经高达37.5倍,真的不算便宜了。

三、茅台与11大行业龙头公司对比

这里,用茅台对比11大行业的龙头,中国平安、海天味业、格力电器、伊利股份、恒瑞医药、长江电力、招商银行、潍柴动力、万华化学、中国神华、爱尔眼科。仍然是比较净利率、毛利率、净资产收益率这三项衡量盈利能力的关键指标。

2018年11个龙头(去除平安、招行)平均毛利率为47.62%,平均净利率为21.34%,平均ROE为23.44%;再回顾一下白酒行业去掉茅台的7家主要企业,2018年平均毛利率72.71%、净利率22.97%、ROE为20.75%,有没有发现前者其实还不如后者?主要是毛利率水平差距巨大。

那么把茅台单拎出来是什么情况?仍然以2018年为例,茅台毛利率91.14%、净利率51.37%、ROE为34.46%,其他11个龙头里,毛利率最高的是恒瑞医药的86.6%,净利率最高的是长江电力的44.21%,ROE最高的是万华化学的36.82%(万华作为典型的周期股,2018年处于周期顶峰),但即使如此,就算将其余11个龙头的毛利率、净利率、ROE最高值作为组合,与贵州龙头进行对比,居然也是不如茅台的,这是多么可怕的存在!难怪有许多人说,A股只有两家公司,一家是茅台,一家是茅台以外的所有公司。

在这里,我还想再接着谈一下茅台的管理层。有些人认为,茅台的管理层只要是个傻子也能当好,我赞同;但是茅台管理层的位置,“聪明人”却真的未必就能当好。为什么这样说?

首先,前面已经讲到了,白酒行业有许多公司都倾向于对贴牌品牌数量大扩张,导致产品线混乱,导致管理和销售上存在太多不必要的摩擦成本,而且也模糊了消费者的认知,降低了品牌价值。十几年前的五粮液就是非常典型的例子,而茅台始终聚焦于茅台大单品,最终将行业龙头的地位抢夺而来。这种事,傻子往往有韧劲可以坚持,而聪明人却喜欢贪功冒进,很难做到。

其次,许多聪明能干的管理层,往往也是野心勃勃之辈,总是倾向于多元化做大企业的规模,而结局往往是悲惨的。比如说上过中学教材,曾以管理而著称的海尔集团,历史上曾进军黑电、IT、移动通信等数十个领域,导致海尔的利润率仅为1%左右,引发董事长张瑞敏的感叹:“海尔的利润像刀片一样薄。”而靠茅台酒赚钱无数的茅台管理层,能够忍住不胡乱收购,进军其他行业,背后所忍受的诱惑比其他企业管理层大了无数倍。

其实,对比茅台和现如今管理层受到普遍赞誉的格力,会发现这样一个问题:在精细化管理和营销上,茅台肯定是远远不如格力的;但是茅台选择高度聚焦的战略,相比格力谈不上多么成功的多元化尝试,其实明显更胜一筹。也就是说,在管理的大战略上,茅台其实比格力更强。这里多说一句,我个人认为,由于格力占据了空调这样一个如此之好的赛道的绝对领先位置,选择更大比例分红并且更专注于空调行业,其实对股东更加有力。

最后总结一下,茅台所处的白酒行业拥有历史铸就的“文化”所形成的强大品牌壁垒,很难有新势力能建立一个新兴的高端白酒品牌,而茅台在高端白酒领域又拥有绝对的权威,所以这就注定了茅台具有强大的定价权,这也是其高毛利、高净利的根本来源。

对比白酒同行,茅台在盈利能力上有强大的优势,对比其他各大行业的龙头,茅台依然拥有绝对的优势。造就这种优势背后的原因,除了本身行业赛道好,品牌影响力更大外,茅台管理层选择“不为”的大智慧,也是很重要的一点。

当然了,不管多么好的企业,买的太贵了最后收益往往也不会有多好,贵州茅台目前37.5倍的市盈率,就很难说是一个便宜的价格,连合理也说不上。而且,随着茅台股价不断大幅上涨,看好茅台的声音也是越来越大,认真分析茅台风险的文章,非常罕见,持有和准备买入茅台的投资者,应该引起警觉了。

@今日话题 @Ricky@木鱼敬畏 @静气 @不明真相的群众 @蠢蛋儿 @林奇法则 @南侠赵云 @雪球达人秀 @雪球征文 @价值小股东2016 @格隆汇@闲来一坐s话投资@雪球达人秀 @雪球征文 @江涛

全文首发公众号“南山之路”,欢迎关注。这里只有真正有料的干货,是纯粹的投资思考和交流之乐园