主要观点:当下的头部地产股的性价比很高

这周在群里聊了比较多的地产,做了一个认知的整理,觉得地产股存在比较显著的投资性价比。

一 数据与事实的对比

从估值水平上,当下的地产股的估值明显很低。

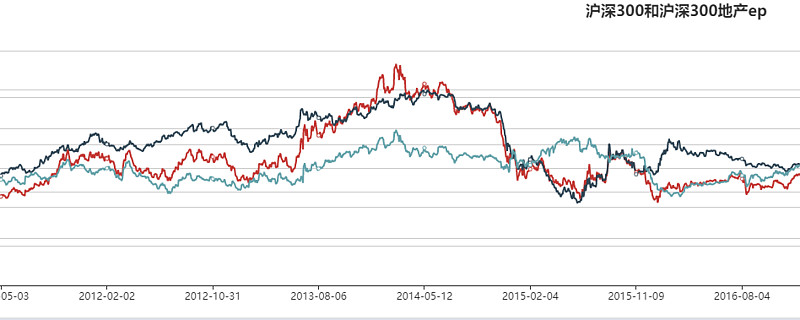

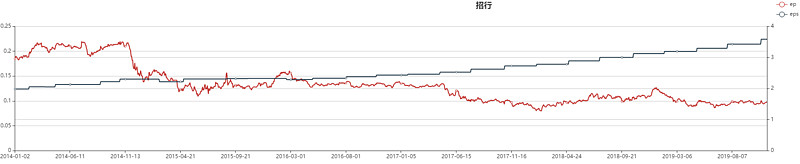

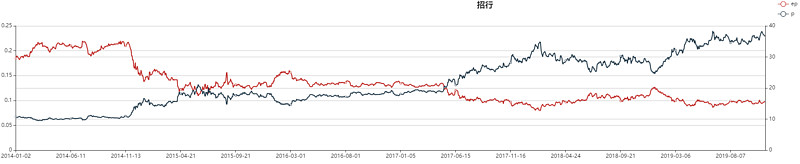

横向比较看,沪深300地产指数(以下简称300地产)的估值相对沪深300处于历史极值位置(绿线)。

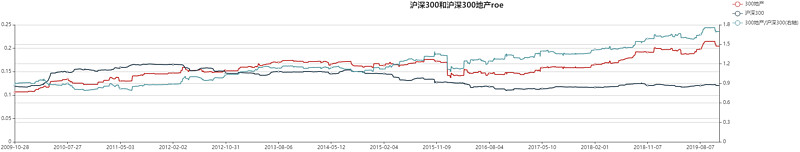

而ROE也显然处在明显相对更高的位置(绿线)。

纵向看300地产的ep和bp都处于历史的高位。

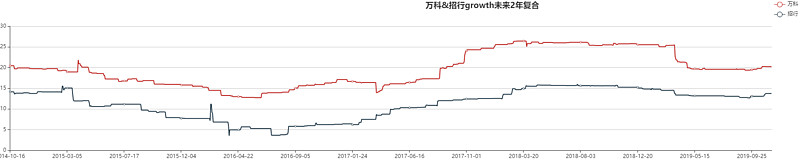

考虑未来盈利增长的估值

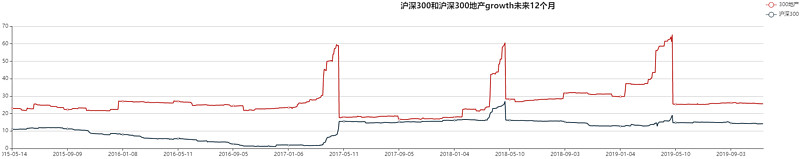

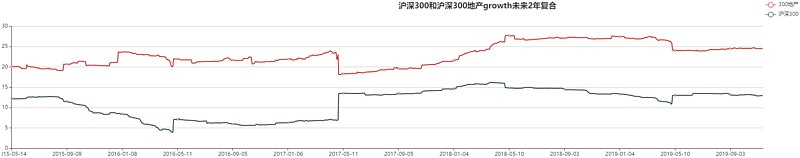

无论是考虑未来12个月还是未来2年的复合盈利增长,300地产均显著持续地高于沪深300.

在显著更高增长和显著更低估值的情形下,地产股具有明显的性价比。

二 逻辑与分析

如果不考虑其他因素,仅考虑数据,显然300地产会具有很大的投资价值。但是市场并不认可,那只能是市场认为在未来,地产的利润或者资产会有很大问题。否则的话,只能说市场定价错误了。

那么市场是怎么认为的?如果说按照盈利预测的一致预期数据,地产股在未来出现利润出问题的现象,现在是不存在的。未来2~3年,按照一致预期数据,地产股基本上能保持20%的盈利增长。而由于地产的结算是滞后的,这些未来盈利的增长在很大程度是已经完成销售的,而只是没有进入结算变为报表利润的。所以一致预期的预测的可信度实际上是很高的。

如果我们不谈数据,其实也可以从逻辑上讨论大家普遍担忧的几个问题

地产的整体不增长问题

从房住不炒的角度来看,或者从城镇化的角度来看。大家会担心未来这个行业不再增长。如果市场能认同未来房地产市场的总量不再增长,但是能维持现有的水平的话。那么这个情形下,其实房地产股其实都不会差。因为现在的行业集中度很低,在存量的市场里面,大企业会获得集中度的提升,这个市场份额的增长就可以让企业获得很好的增长。而大部分的上市房企,相对未上市的地方的小地产商,已经有巨大优势了。如果是上市公司中的头部企业,这个优势会更加明显。

房价的下跌问题

大部分房地产企业,其实就是购入土地开发卖房的业务。除了使用比较大的金融杠杆外,这和其他的制造型企业差别不大。房价下降就是产品价格下降,会影响毛利率。但是房价的下降,也会影响地价,这其中会有个传递过程。作为一个大型的房地产公司,有不同时间段不同地域不同产品滚动开发,就整体而言,如果不是短期的全国性的房价暴跌,是不存在很大的存货价格下跌风险的。即使是全国性的长期房价下行,那么也会让地价同样下行。而且在这个下行过程中,大量的小企业会承受不住而倒闭,从而减少供应,让大企业会获得更强大的上下游谈判力。

其根源是大型专业房企,有更低的资金成本,更大的缓冲体量,更专业的运作能力,这些最终会体现为更高的毛利率。在行业下行周期里面,低毛利率的小企业退出,产能出清,头部企业获得持续增长。

周期的往复

地产的问题,根本是个周期问题。这是一次下行周期的集中度提升过程。过去在很多行业都已经演绎过了行业不增长而头部企业持续成长的案例。地产相对其他周期性行业更有优势的是,集中度更低;即使在下行周期,其产品的价格的真实下跌风险其实要小的多。

三 以招行和万科来看历史

现在的地产其实很像5年前的银行。过去赚了很多钱,行业长期增长看淡,市场厌恶,担心资产质量或者房价下跌,给与极低估值,而且股息率都很不错,上市公司进行真金白银的分红。

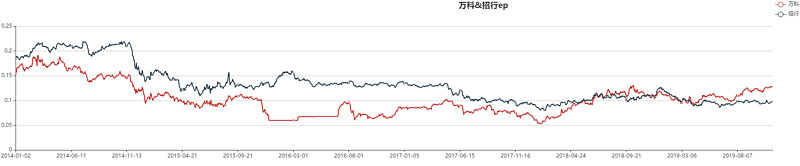

我们以这两个行业的代表,招行和万科的历史来进行回顾,来看看历史是怎么演变的。

从2014年以来,招行的EPS持续增长从1.98上升到3.58(盈利上升了55%),EP也0.1847下降到了0.0973(估值上升了90%),出现了双升的局面,而价格大概上涨了240%(均未计算分红,如计入更高)。也就是说当时在5.5倍左右的PE,且行业长期前景不好,但是头部企业还能有10%左右的增速下取得了很好的效果。

但是万科比招行的ep增长要好(估值提升的少),这主要体现在最近2年。

这就是说现在的万科相比曾经的招行,现在的地产相比曾经的银行,可能是一次更大的价值扭曲。

四 闲谈

在群里聊天的时候 TC-NW 同学说了地产的基本面是好于银行的,仅从数据的验证来看,确实如此。但是现在地产的估值扭曲甚至高于银行。全市场的价值风格和成长风格的扭曲,现在也处于一直不断创历史新纪录的情况。市场的偏好和价格变化我们无从评价,但是价值的所在和和最终的回归,是我们相信的。持有价值的资产,即使是估值不回来,拿eps的增长足够高的股息率其实也已经足够。

最后感谢TC-NW以及群里面其他小伙伴的有价值的讨论。