华创地产研究团队感谢您的关注与支持!

袁豪 鲁星泽 曹曼 邓力

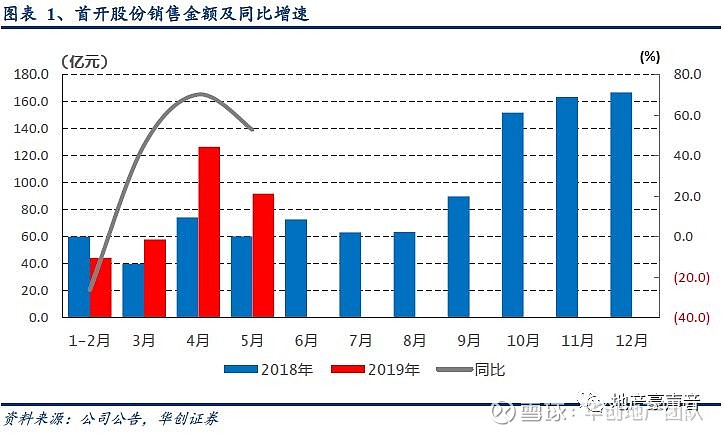

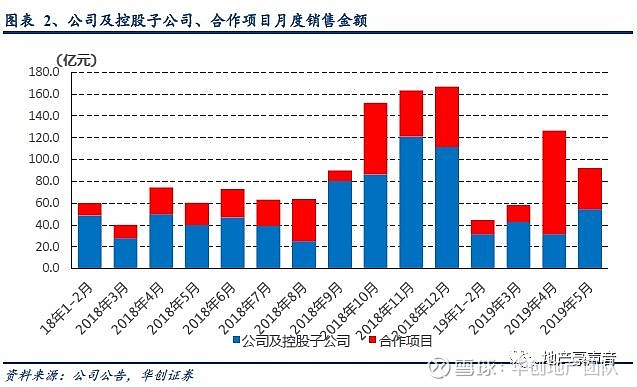

6月10日,首开股份公布5月销售数据,5月实现签约金额92.2亿元,同比+52.8%;实现签约面积32.5万平方米,同比+30.4%;1-5月累计实现签约金额321.4亿元,同比+36.9%,累计实现签约面积115.6万方,同比+28.7%。

1 5月销售额92亿元、同比+53%,1-5月累计销售321亿元、同比+37%

5月公司实现签约金额92.2亿元,环比-27.2%,同比+52.8%,涨幅较上月下降17.5pct,大幅高于克尔瑞主流50房企5月单月平均同比+17.0%;实现签约面积32.5万平米,环比-21.6%,同比+30.4%,涨幅较上月下降22.7pct,表现优于我们高频跟踪的45城5月成交面积同比+7.6%;销售均价28,363元/平米,环比-7.1%,同比+17.1%。1-5月公司累计实现签约金额321.4亿元,同比+36.9%,完成年初销售计划31.8%;累计实现签约面积115.6万平方米,同比+28.7%。累计销售均价27,806元/平米,较18年均价上涨4.2%。鉴于公司土储75%位于强一二线城市,并且京内土储占比总土储31%,在当前一二线市场韧性较强背景下,预计19年全年去化或超预期。

2 5月拿地36亿、同比+9%,拿地/销售额比39%,拿地稳健、略转积极

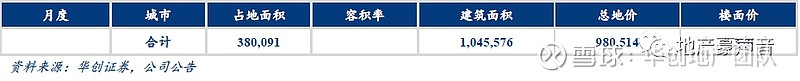

5月公司在温州、福州、珠海3城共获取3个项目,对应新增建面61.6万平米,同比+500.2%;对应总地价35.6亿元,同比+9.1%,拿地额占比销售额38.6%;平均楼面价5,776元/平米,较18年拿地均价-69.4%,主要源于公司5月拿地城市能级有所下降。1-5月公司共获5个项目,新增规划面积104.6万方,同比+109.3%;对应地价98.1亿元,同比+2.5%;平均楼面地价9,378元/平米,同比-51.0%;拿地额占比销售额30.5%,拿地均价占比销售均价33.7%。公司1-5月拿地整体较为稳健,但5月开始略转积极,并注重成本可控。

3 北京国改重要标的,积极探索多元化激励机制、京内国资整合优势突出

18年以来,北京市政府接连出台国改三年行动计划及配套文件,北方华创股权激励计划获批,电子城股权激励草案出台,北京国改推进速度明显加快。而一方面,首开股份曾先后推出过两轮现金激励方案,属于国企中较早探索多元化激励机制的企业,可以说公司天生具备市场化改革基因;另一方面,公司在总资产、净资产、营业收入和净利润等各项指标上面均遥遥领先于其他北京国资房企,赋予其在14家北京国资房企的横向整合中拥有明显优势,近期首开集团合并房地集团也或预示整合的开始,公司有望进一步扩充京内优质土储。

4 投资建议:销售持续靓丽,拿地略转积极,维持“强推”评级

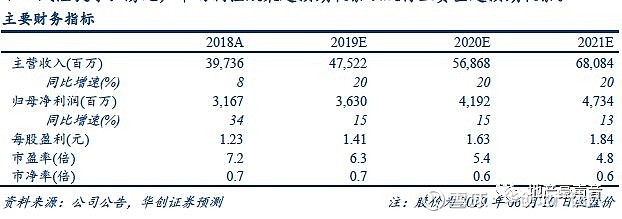

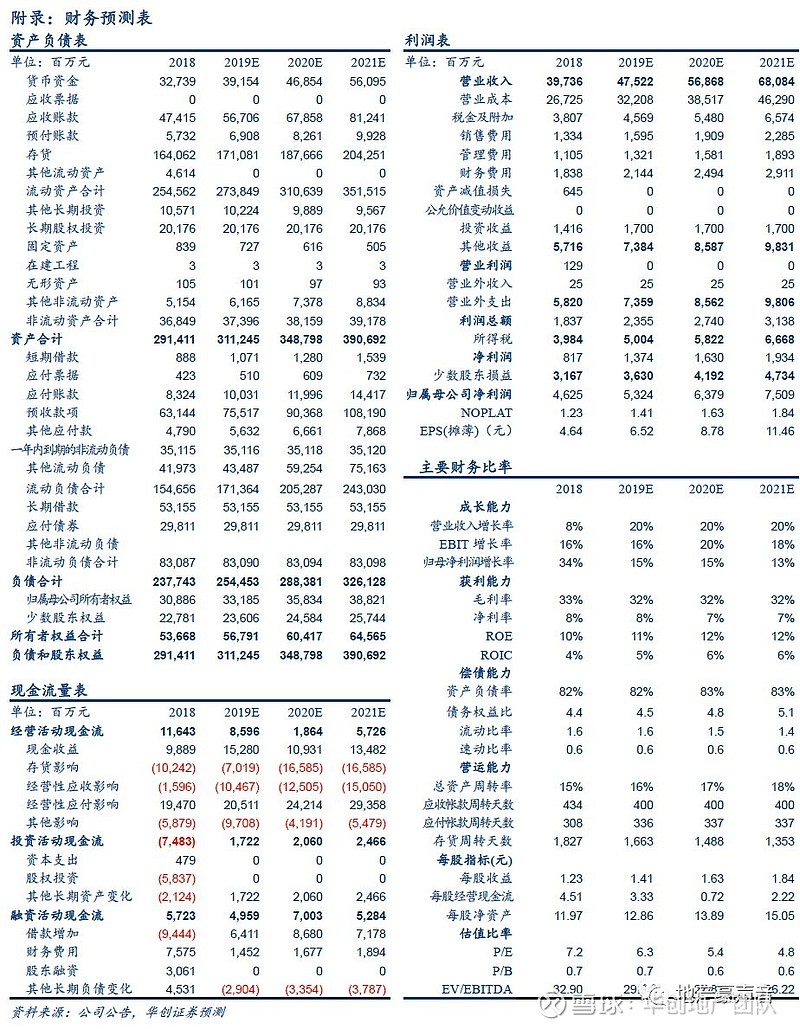

首开股份作为北京市属国资房企,在北京国改加快背景下,依靠较为丰富的激励计划经验及京内国资整合中的显著优势,将是京国改重要标的;公司自2007年重组上市之后积极变革,深耕北京、并积极京外扩张,推动销售快增,成为国内首家千亿地方国资房企;目前公司布局以强一二线为主,并属北京土储之王,一二线成交复苏赋予其较强销售弹性。我们维持公司2019-20年每股收益1.41、1.63元,对应19年PE为6.3倍,NAV折价达55%,按19年目标PE9.0倍,维持目标价12.67元,维持“强推”评级。

5 风险提示:房地产市场调控政策超预期收紧以及行业资金超预期收紧。

关键词:华创地产小组重点报告系列

关键词:华创地产小组重点报告系列

《2017年房地产投资策略: 周期淡化,资产为王》(16/12/07)

《2017年房地产投资策略: 周期淡化,资产为王》(16/12/07)

《房地产及产业链对GDP的影响分析:大比重却小贡献,弱市下维稳为先》(17/01/06)

《对于H股地产大涨及A股地产逻辑的思考:周期未完、城市分化,看好一二线资源和强三线开发》(17/02/09)

《对三四线城市成交持续性的分析: 当鬼城不再,强三线逆袭,料量价齐升》(17/02/28)

《对三四线城市成交持续性的分析2: 棚改货币化为本轮三四线热销的核心驱动力》(17/03/29)

《北京等楼市政策点评:看淡调控的老生常谈吧,请重视棚改的投资主旋律》(17/03/30)

《国家设立雄安新区点评: 雄起京津冀,安定百姓家,未来值期待》(17/04/05)

《房地产16年年报及17年1季报分析:行业基本面不差,但配置已降至历史新低》(17/05/02)

《三年棚改新规划点评:三四线短期棚改逻辑中期化,三四线住宅需求、下游消费和上游投资都将受益》(17/05/25)

《H股房企大涨及对A股房企影响分析:棚改货币化及集中度提升赋予龙头房企增量空间》(17/05/31)

《对房地产行业集中度的分析: 规模效应加剧、集中度大增、强者更强》(17/06/05)

《对反常周期下龙头房企的优势分析:集中度快增、MSCI纳A,龙头基本面和估值双双提升》(17/06/22)

《对房地产小周期的深度研究-周期反常、经验失效,重构投资逻辑》(17/07/03)

《对房地产投资的定性及定量研究-土地及低基数推动Q3投资增速或超10%》(17/07/13)

《蓝光发展首次覆盖-雄踞西南谋全国,改弦更张助成长(强烈推荐)》(17/08/18)

《房地产行业2017年中报分析:业绩高位放缓、利润率改善,预收锁定率再提升(推荐)》(17/09/03)

《北辰实业首次覆盖-资源优质、业绩反转,京国改优质标的(强烈推荐)》(17/09/12)

《长效机制猜想:实为住房制度改革,并重在长效和稳定(继续看多龙头)》(17/11/13)

《2018-20年房地产行业展望:供给盛世已至,龙头风鹏正举》(17/12/11)

《新城控股深度报告-秉持无周期拿地,铸就快周转典范(强烈推荐)》(18/03/23)

《风鹏正举系列之万科A:三十载行业领跑,九万里鲲鹏展翅(强烈推荐)》(18/04/04)

《房地产政策研究专题:人才新政加速户籍城镇化,推动购房需求释放、体量客观》(18/05/10)

《房地产2018中期策略:行至水尽处,坐看云起时》(18/05/23)

《非标专题:非标压缩总量影响可控,融资集中度提升更值关注》(18/06/13)

《风鹏正举系列之保利地产深度:积极变革启征程,鹰击长空薄云天(强烈推荐)》(2018/07/05)

《风鹏正举系列之中南建设深度:中流击楫,南山可移(强烈推荐)》(18/07/23)

《风鹏正举系列之融创中国深度:融汇九州挥洒宏图,创业四海鸿鹄志展(强烈推荐)》(18/08/09)

《房地产行业2019年投资策略:寒夜将尽,曙光在前》(18/11/22)

《房地产周期复盘研究专题:周期轮回,踏雪寻梅》(18/12/25)

《居民杠杆率空间研究专题:城镇化决定加杠杆空间,极限支撑需求中枢12亿平》(18/12/25)

《风鹏正举系列之招商蛇口:聚萃招商百年积淀,力铸蛇口卓越之道(强烈推荐)》(19/01/25)

《风鹏正举系列之金地集团:坚守核心城市,提效赋能、谋局未来(强烈推荐)》(19/01/30)

《风鹏正举系列之阳光城:雨后阳光,梦想绽放(强烈推荐)》(19/02/22)

《首开股份深度报告:首家千亿地方国资房企,北京国企改革重要标的(强烈推荐)》(19/03/12)

《估值深度:政策改善、信用宽松,突破行业估值枷锁》(19/03/22)

《绿地控股跟踪报告:量质齐升的低估巨头,深度收益长三角一体化(强烈推荐)》(19/03/27)

《旭辉控股深度报告:十八舞象,行者无疆(强烈推荐) 》(19/04/01)

《房地产2019年中期策略:回归本源,拾级而上》(19/05/03)

《物业管理深度报告:朝阳行业,黄金时代》(19/05/16)

华创地产研究团队

—-—-华创地产研究期待您的关注与支持!—---

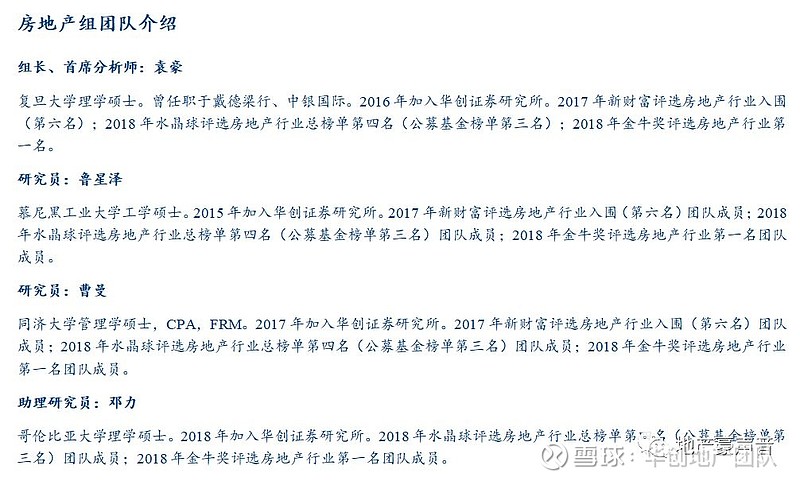

袁 豪 房地产行业 首席分析师

复旦大学理学硕士

曾任职于戴德梁行、中银国际

2016年加入华创证券研究所

鲁星泽 房地产行业 研究员

慕尼黑工业大学工学硕士

2015年加入华创证券研究所

曹 曼 房地产行业 研究员

同济大学管理学硕士,CPA,FRM

曾任职于上海地产集团

2017年加入华创证券研究所

邓 力 房地产行业 研究员

哥伦比亚大学理学硕士

2018年加入华创证券研究所

13918096573

13918096573

18390086688

13816593032

19928735949

长按二维码关注