为了探讨中国私募基金行业发展面临的新机遇及新挑战,由深圳市私募基金协会、私募排排网主办,广发证券、华西证券联合主办的第十四届中国私募基金高峰论坛于2020年6月18-19日在深圳福田香格里拉大酒店隆重举行,本届高峰论坛以“向新而生·向好而行”为主题,集结诸多国内各类顶尖资产管理机构掌门人及业内知名大咖、资深研究人士共赴盛宴!

图:森瑞投资管理有限公司董事长林存

深圳市森瑞投资管理有限公司董事长林存先生发表了主题为《医如既往,药牛十年》的精彩分享,以下为演讲实录:

大家好,我是森瑞投资的林存。森瑞投资是一个专门做医药医疗投资的私募基金,在过往的十年中,一直在这个赛道上。因为大家总觉得医药投资太复杂,而且就买一个方向,会不会风险太大?尽管我们这些年来写了上百篇的文章,上了数不清的路演,但在疫情之前我们受认同度并不高,尽管我们的业绩已经很好。

举个例子,前两年在一个券商的种子基金风投会上,我们费尽了劲,他说我们成交量太小,就把我们枪毙了。疫情来了,好像该轮到我们了,其实我们的业绩早几年就在起步,医药股在过去20年一直是成长白马股最多的摇篮,近十年也是涨幅最好的。今天的题目是十年,但只是一个约束,医药的牛市可能会超过十年。

这是一些优秀的医药上市公司的累计涨幅,前三名累积涨幅都是300倍的水平,完全可以和茅台媲美。茅台上市以来也只涨了接近300倍。医药十年涨幅榜中,哪怕是最小的也有15倍,而茅台在过去十年的涨幅是19倍。有人告诉我,我们的数据做得有点粗糙,还有好几个股票如果都放上来,那么茅台过去十年的涨幅还不如医药的前十。

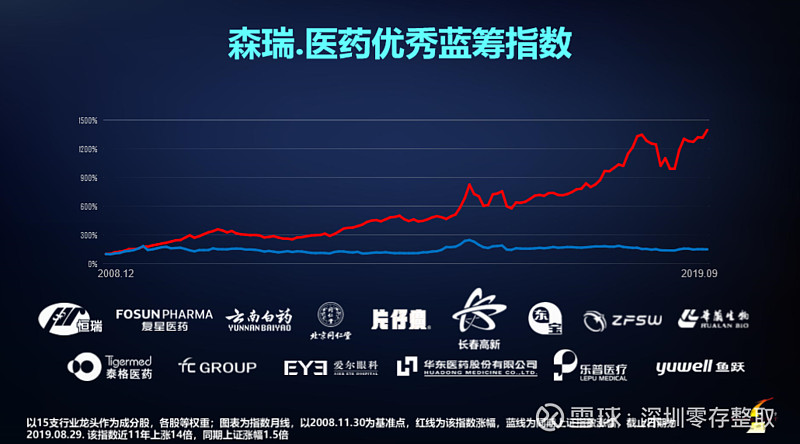

为什么医药股可以涨这么多,而大家又没有注意呢?由于医药股的分类比较多,为了统计和观察进一步说明医药的多个子方向都存在大牛股,森瑞试图用过去十年的数据给大家做一下梳理。我们模拟了一个指数来追溯,把几个重要的子行业,比如说化学制药中的恒瑞、复星,中医药中的白药、同仁堂,器械中的乐普、鱼跃等一共15个票做一个等权重的组合,做成一个指数追溯十年,大家都知道上证指数在过去的十年中是原地踏步的,甚至还负了一百点。可是这15个票的组合,过去十年中竟然涨了14.5倍。你真的没有听错,就是涨了这么多。而且我们入选的个股都是非常知名的,而且是流动性非常充沛的大型蓝筹公司。医药板块,在它的每一个细分领域同样存在各种各样像茅台一样的成长公司。

医药为什么能够这么牛?过去十年、二十年这么牛,未来的十年还会不会继续的牛下去呢?听听我们的逻辑,主要有五点:

第一,人口结构变化。特指老龄化,大家都知道老龄化会越来越严重,但很多人没有仔细算过帐,为什么?因为从1962年到1975年之间,中国人口出生率每年平均在2500到2700万人。连续12年,一口气出生了3亿人口,直到1975年计划生育。去年人口出生才1500万人。这3亿人目前年龄,就是45、46岁到58岁左右,在十年后是55到68岁,很显然他们都是老龄化的主力。

第二是需求刚性。这批人目前都事业有成,有房子有车。在未来的十年中,由于很多种疾病跟年龄都是必然挂钩的,比如说心血管、肿瘤等等大型疾病,必然带来一个非常迫切的医疗卫生需求。

第三是创新驱动。《我不是药神》深深的使我们感觉到当我们的救命药被别人捏在手里的时候是多么的被动,随着国内对仿制药进行国家集采之后,没有创新的医药公司是没有前途的。所以这些年中,几乎有上千项的立项,各种各样的药品,器械都在像雨后春笋一样的排队,三期临床,二期临床,一期临床,多如牛毛。未来大量的新产品都会上市,都会造福于人民的健康。

第四,什么是寡头?医疗行业都有一个特性,大公司越来越大,小公司很难成长。大家自己去药店买药都知道,医药代表推销的都是杂牌子,可心理惦记的是大公司。同时由于医药研发的复杂性,投入的资金非常的巨大,而且周期也非常长,一个药品动辄5到10亿,6到8年甚至是10年的研发周期,对于小型企业是非常吃紧的。越是有资金和有研究能力的大公司,往往能够胜出,小公司可能走在一半的路上就被大公司收购。美国市场上战后50年,7大医药工业巨头,累计涨幅已经达到1千倍。而在美国市场上千亿美金以上的公司大约有30个,其中40%是来自于医药医疗行业,很显然医药领域一定是一个不断寡头垄断的趋势。

第五,疫情驱动。这次新冠疫情可能会持续很多年,三年五年都止不住。各国的政府,在他们的医药医疗的开支上,在未来五年中一定是持续增加的。那么对全球的医药公司,其实都是利好。

因此,在这么多因素的共同促动下,医疗行业,医药行业未来的发展可能会迎来更加黄金的岁月。过去十年、二十年已经很好了,但是未来十年,我们认为会更好。

医药投资相对复杂,我们的选股策略该怎么制定?第一是重医轻药。我们尽量做减法,很多人觉得要不就是仿制药,要不是高端药,一个太LOW,一个太复杂。其实在我们做投资的时候,我们还恰恰就是尽量回避药品类,重心会放在医疗类,这样相对起来研究得会更简单。当然,我们会错过一些品种,但刚入门的朋友,或者是对医药医疗觉得研究太复杂的话,就完全建议大家少做药品,多做医疗。

第二要考虑到目前的国内市场究竟是进口货多,还是国产货多。特别是有些领域,比如说高端的抗癌的药品和各种器械,前些年几乎全被外资垄断。听着很高端,但进入2020年代以后,这个局面一定会大大的改观,越是原来外资占得多的,我们在未来十年,越可能是国产的医疗公司、器械公司、药品公司发力的领域。国产替代在医药医疗领域,一定是主旋律。

第三支付能力。很多是社保买单的,所以我们尽可能要从医药的消费上,自己买单的产品线上去寻求黑马。比如说这些年来,刚才说过的像爱尔眼科,眼科手术是自己买单的,欧普康视的OK镜是给儿童治疗近视,是家长买单的。长春高新是给儿童成长增高的,也是家长买单的。智飞生物带领的宫颈癌疫苗是各位女性自己买单的,还有大量的这种现象。凡是自己买单又很受欢迎的,那几乎和茅台一个味,都是消费品属性,一样都特别容易出牛股,而且都是大牛股,十倍起步。

第四是强者恒强。越是赛道被验证得非常优秀,确定性高,这样公司的涨幅往往是数年内以十倍计。一走出来就可能是五年十年以上,一旦发觉了这样的牛股,切忌尽量捂得长一点,要专注,要狠狠的坐上去,不轻易撒手。

具体的领域在哪里?给大家推荐几个:CXO、创新药、器械、疫苗、专科服务和其他类消费。其中CXO就是药品研发服务外包,还有创新药、器械、疫苗这四个领域,典型的带有创新的属性。

医药研发外包,CXO,CDMO究竟是什么?这是一个医药创新的衍生品,医药公司在研发新药的时候,为了使自己的项目推进得更快,需要有其他的研发单位进行协助,包括在早期的药物发现、研究、试制、合成,到中期的安全性评价,到后期的临床、服务、总结、申报等等,整个产业链上需要第三方的公司协助。整个国际药厂开发的需求,相关的服务配套也在向中国转移。

这里有两点,第一点是因为人才成本的优势,这是医药领域的一个高端领域,在国外一个医学的硕士、博士,薪水一个月可能大几千到1万美刀,但在中国只需要1万人民币左右,研发成本很显然差别就非常的明确。为什么国际的医药巨头不去越南、不去菲律宾呢?因为他没有这个人才福利,按照教育能力,中国正在进入一个典型的工程师红利的阶段。无论是在通讯还是在核电,还是在医药的研发领域,我们有大量的人才,越南的劳动力便宜,可是懂医药吗?有这么多医学博士、硕士吗?这个产能非我莫属。中国一个市场就有14亿人口,某一种病的分析,可能振臂一呼,卖一个广告说给待遇高一点,呼啦啦就来一千人,这个药厂就很高兴,效率多高,临床效率就大大提高了。CXO行业在过去两三年中,在无数的场合,我们都认为是一个医药长虹的重要赛道。

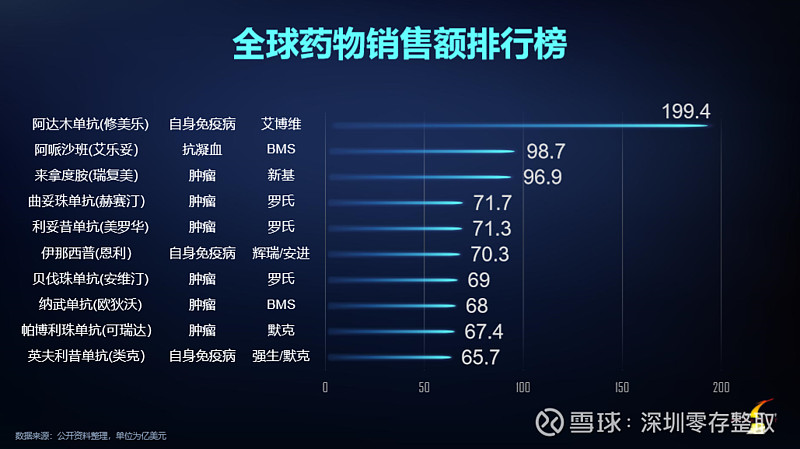

第二是创新药。可能大家对创新药没什么概念,因为各种抗癌药、各种靶向药,一堆的名词,我们尽量的去繁为简。为什么创新药最重要?这是一个医药的销售全球排名榜,几乎都是一些生物制药,而且有6个以上跟肿瘤相关的,他们的年销售额都是以几十亿甚至百亿美金来计算的。可是大家知道吗?我们的中医药市场全年、全国销售量大概是6—7千亿人民币。也就是说世界流行的几个创新药,前10名已经占到中国人最爱的中医药的整个市场,可见创新药是发展方向,是真正能够做大蛋糕的方向。所以,为什么中医药这几年在股票市场上似乎是哑火了呢?确实大方向不在我们这里,风口不在我们这里,我们可能只是某一个适应症,某一个公司因为某种事件有了一定的契机,比如说跟疫情相关的涨起来了,但是整体来说中医药反而是被限制了,因为太多的是辅助性的效果,而真正解决大病的是创新药。

刚才说的是国外,其实中国的医药企业正在奋起直追,这些公司在近一两年的过程中,其实已经有很多药都已经获批了,而且在逐步逐步的推向市场。几乎凡是一个优秀的产品入市,马上就可以带来巨大的需求满足。

我是学金融的,也是君安出身的,不是学医药,但为了做好医药,我们最爱交的朋友就是各类的医生、主任。深圳一个三甲医院的肿瘤科主任给我的一个案例,一个52岁的肝癌患者,很明显扩散,按照以往的经验,基本上可以叫家属去做准备了,但当他使用了最新的PD-1的治疗后,四个半月中使用了6个周期的PD-1,有了极大的缓解,这不叫痊愈,还会犯。现在他的生活质量大大改善,这个医生跟我说,拍着胸脯说这种状况出去旅游一点问题没有,完全可以带瘤生存,但是这个药一年20万。

接下来讲器械。创新不是指药品上创新,器械也有一大堆的创新,比如说大型的医疗设备上,CT、核磁,PET等等,前些年清一色都是进口货,一个CT机,一个核磁动不动两三千万,因为中国人没有。但随着我们自己在医疗器械、大型设备上的进步,像迈瑞等等,这个价格就大幅度的下降。同样我们现在不仅在不断的国产替代进口,而且还走向了全世界。特别是像迈瑞,大家知道这次新冠疫情,不仅是呼吸机,各种监护仪,还有各种各样的设备走向了全世界,而且全世界对中国医疗器械的品牌认知度不断的在提升。

中国的医疗设备经过这次疫情以后,不断的走向世界。而我们在其他的高端器械领域,比如说高值耗材,中国也拿出了自己的可降解支架,也拿出了药物球囊,也拿出了很多很多的高端器械,像华大的基因测序仪,现在正在猛烈的冲击着国际的厂商。未来的医疗企业一定是一片非常广阔的蓝海。在美国市场上,有大约40%的千亿美金的公司都是医药公司,但我更想说的是,在美国的医药涨幅榜中,医疗企业公司反而是排第一位,超过了创新药,因为它的研发相对来说效率会更高一些,创造奇迹的几率更高一些。因此大家从这个时候,从二零年代研究医疗器械,未来十年我们一定有很多的惊喜。

疫苗。今年的疫苗特别的火,其实我们做疫苗很早,对新冠疫情的相关疫苗倒是觉得现在还早。很多优秀的创新疫苗已经开始创造价值了,比如说宫颈癌疫苗,九价的覆盖率那么高,保护率那么强。同样我们还有新的、自己的全球首发的品种,比如说针对肺结核的EC试剂与微卡疫苗,既能够保护又可以治疗,同时13价肺炎已经有一家落地,另外一家在申报,还有一家在15价肺炎结合疫苗上正在进行三期的临床,这些项目统统是有广阔市场的大型项目。

至于新冠疫情是必须要说的,但目前以所掌握的数据只能看到进度。可能大家很喜欢新冠疫苗,一旦成功,那么它的股价一定是原子弹,没错。康希诺以前搞定了埃博拉病毒的疫苗,所以大家对他的期望特别高,去年35块钱,今年一下子到285,闪电一般的速度。但不管怎么说,我们对疫苗现在都只是推进的过程,大家去关注,去研究,现在没有人定论,究竟能不能成功,如果谁要能够有把握成功,那肯定是国家特等奖。

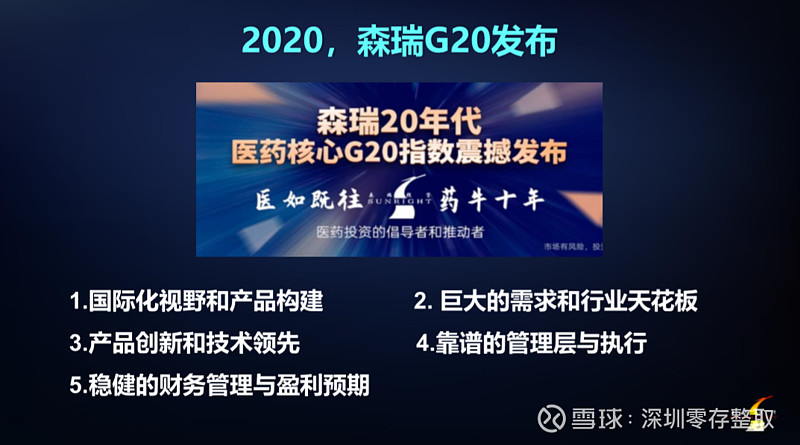

刚才给大家讲了很多的医药医疗,大家不一定都是干医药医疗的。那么能不能说得再简单一些,更加方便理解?我们也想了很多的方法,特别是追溯十年,找了15个行业的精英票,结果也不错。因此我们森瑞就在2020年元旦推出了医药行业指数,这个在所有的私募里面是唯一的一个推行业指数的,港交所做医药指数和现在的创新药ETF都晚于森瑞G20。

G就是立足于伟大,Great,我们要求这个公司一定要有国际化的视野和产品的构建,他追求的未来一定是广阔的行业天花板,药品也好、服务也好、器械也好,一定是未来多少亿级的人所需要的,这样的公司可以无限的涨。其次他的创新能力和技术优势,在一个细分领域中一定要具有优势,而且是孜孜不倦、不断成长。一定要研发强,管理又好,财务又好,而且附带另外一个条件,就是市值要大,流动性要强。现在森瑞管的规模不到20亿,有一天管100、200亿的时候怎么办?能不能今天早上50亿的单,可以闭着眼全部搞进去,而且不影响我的成长能力,不影响我将来的业绩增速。我经常说医药的成长能力很高,很多公司年均的增速都是30、50,如果这些医药行业好好守住,几年下来都是大有可为的。

在几个赛道上选了20个票,我们花了几个月的时间,G20一个权重5%,还对外提出了一点,就是十年不修改上述成分股关。哪怕是哪个爆了雷,退了市也不改,综合考虑森瑞展望未来十年的风向。我们在创新药方向上,要综合考虑流动性以及管理能力。三个赛道上,有的是检验,有的是心血管,有的是综合监护仪、IVD,影像等。生物制品非常好推,都是最优秀顶尖的公司,长春高新,康泰和智飞。

最推崇的CXO领域,因为都很优秀,我们只能做一些取舍,在最大市值的药明康德、药明生物,这是一家公司的两个产品事业部,一个偏大分子,一个偏小分子。还有泰格和凯莱英,一个是后端的临床,一个是CDMO。在服务上这三个票是有争议的,但我们觉得也该拿出来。爱尔眼科,大家觉得这是一个超级白马,但为什么有争议?估值很高,一百多倍。阿里健康,我们觉得背靠阿里集团,在药品零售等等方面有很多的发展空间, 5个月股价已经1倍多了。唯一一个五个半月以来亏损的票是美年健康。可能大家觉得现在经过盖章门事件以后正处于低迷期,但我们看体检行业,从老百姓的生活需要,体检行业一定还是会蓬勃发展的,而且现在也被阿里参股,所以我们认为还是存在机会的。

这就是我们的G20,G20从元旦运行到现在5个半月以来,截止到昨天的涨幅是48%,上证指数是跌,而全指医药大概只有20几个点,很显然我们的森瑞G20指数,指导性还是非常强的。我们入选G20的时候,推荐G20的元旦那天,当时的流通总市值是2.05万亿,到昨天为止正好达到3万亿,我们预计十年以后,这一批股票的整个组合的总市值一定会向5万亿、10万亿方向发展。

森瑞作为一个医药基金,给出一个预言,现在整个市场最大的板块是银行,但我们认为在未来的5到10年中,医药板块一定会把银行板块拉下马,成为第一大市值的板块。因为老龄化、创新药的需求等,弦外之音是不太看好银行的每年几个百分点的增长。其次,目前在千亿以上的医药公司有8个,恒瑞4千多亿,迈瑞3千多亿,一共8个,我们觉得大约5年时间就可以达到20个以上,以后还不知道有多少。现在百元以上的医药股大约有20多个,如果不考虑将来送股的问题,那么百元以上的股上百个一点都不出奇,而且会出现几百元的股票,上千元的股票。医药股中一定会出现万亿市值的。

很多投资人说这个时候我是买房还是买股票?买股票是买茅台还是买医药?如果说深圳的平均房价十来万,用五年的角度来看,平均涨到15、20万挺辛苦的,而且还容易带来更大的危机。买股票,你不能乱买,确实很多牛人都是钟情于茅台,我不是说茅台不好,但是如果讲究特性,我们认为茅台永远就一个味儿,你敢改配方吗?你敢改味道吗?你敢改商标吗?你敢改包装吗?不敢。但是医疗医药领域天天都在创新,每一个创新就迎来新的市场空间,所以我们是医药医疗投资的坚定的拥护者。未来的5到10年中,一定有很多很多你都没有见过、没有想过的医药创新品种,我们叫做新势力,大批量的涌现,现在在哪里我不知道,但是一定会来到。

最后我们要讲一下情怀,森瑞的信仰是我爱中国,越爱国,国越对你好。为什么这么讲?因为很多投资人,挣的钱就是交易,没有去想中国的国运会走到哪一天,没有去想我们的老百姓会富裕到什么程度,没有认真想我们上市公司的老板是上了市、赚了钱,拿了钱就走?还是有一部分老板就想做中国的制造、中国的创造?不敢说每个人都有这么高的情操,但是中国绝对不缺优秀的企业家,不缺优秀的产品,不缺优秀的赛道。美国人老想把我们这个也压住,那个也压住,那是不可能的,因为中国人太努力了,在各个赛道上我们都在出成绩。你不爱国,所以你不把中国的公司想着他有伟大的未来的时候,你投资能做好吗?所以,先爱国,这个国就一定会对你更好。

这是我们公司的司训,我炒股票30年, 1998年进了君安,高中二年级炒股票,但不断成长。我提出了这几条,我们的投资一定要围绕着价值,要植根于此,虽然路上很多的困难,什么金融海啸,熔断都经历过,但我们要有一颗坚强的心,要看到未来才能成长。同时,我们要兢兢业业的研究,森瑞在医药这条赛道上已经用了十年研究,未来我们不会改这条赛道,就聚焦于此,做自己的专业,用真诚携手明天。

今天的演讲到此结束,谢谢大家!

原文来自私募排排网整理