单抗药物深度报告:大时代来临

抗体圈 2018-10-21

全球市场发展迅速

单抗药物凭借其高靶向性可直达病变细胞,具有减少正常细胞受损、减少副作用的独特 优势, 广泛应用于临床。单抗药物在全球生物制药中所占市场份额从 2000 年的 10 %增长 至当前的约 50%, 是现代生物制药行业中占比最大、增长最快的细分子行业。

截至 2017 年底, FDA 合计批准上市销售的单抗药物达 77 个, 2017 年销售额合计 1061 亿美元,较 2016 年上升超过 20%。

2017 年, 单抗药物在全球十大畅销药品排行榜上占据 7 个席位, 7 个产品销售额合计高 达 656 亿美元。

其中,阿达木单抗以 189 亿美元销售额遥遥领先, 连续第 6 年稳居全球 畅销药榜首。

其他上榜的单抗药物包括自身免疫疾病用药依那西普、英夫利昔单抗,抗肿瘤用药利妥昔单抗、曲妥珠单抗和贝伐珠单抗, 以及眼底疾病用药阿柏西普, 销售额均超过 70 亿美元。

近年来,新获批的单抗数量呈现爆发式增长, 特别是在 2017 年共有 15 个产品获 FDA 批 准上市,达到历史新高。

新产品中不乏表现优异的药物, 其中, 阿柏西普(Eylea) 和纳武单抗(Opdivo) 分别于 2011 年和 2014 年底上市后放量迅速。

2012-2019 年, 6 个重磅单抗专利相继到期,为生物类似药打开机会大门。

单抗生物类似药在中国、印度、韩国、俄罗斯等非规范市场较早获批, 但直到 2013 年 9 月,欧洲才首 次批准了单抗生物类似药(英夫利昔单抗),截至 2018 年 10 月, 欧洲共批准了 21 个单 抗生物类似药。

相比欧洲,美国 FDA 对生物类似药则显更为谨慎,直到 2016 年才批准 首个单抗生物类似药(英夫利昔单抗)。截至 2018 年 10 月, FDA 共批准了 7 个单抗生物 类似药。目前在欧美规范市场获批的单抗生物类似药都集中在销售额排在前列、专利已 过期的 6 个重磅品种。

生物类似药的上市正迅速抢占原研药的市场份额。 Remsima 是英夫利昔单抗原研药 Remicade 的单抗生物类似药,也是首个在欧洲市场上获批的单抗生物类似药。

自 2013 年在欧洲上市以来,原研厂家 Merck 在欧洲市场的销售额在 2015-2017 年呈现下滑趋势。 反观英夫利昔单抗类似药 Remsina, 2017 年销售额达 4.19 亿美元, 同比增长 118%, 市场 份额也从 2016 年的 13%增长到 33%。

在非规范市场,生物类似药给原研药带来的冲击更甚,如当俄罗斯本土企业 Biocad 研发 的利妥昔单抗生物类似药于 2014 年 4 月在俄上市后,原研药 Rituxan 在俄销售额当年即 迅速下滑 70%,次年继续下滑 47%。 生物类似药凭借其相似的质量和疗效,以及优惠的 价格,有望迅速抢占原研药的市场份额。

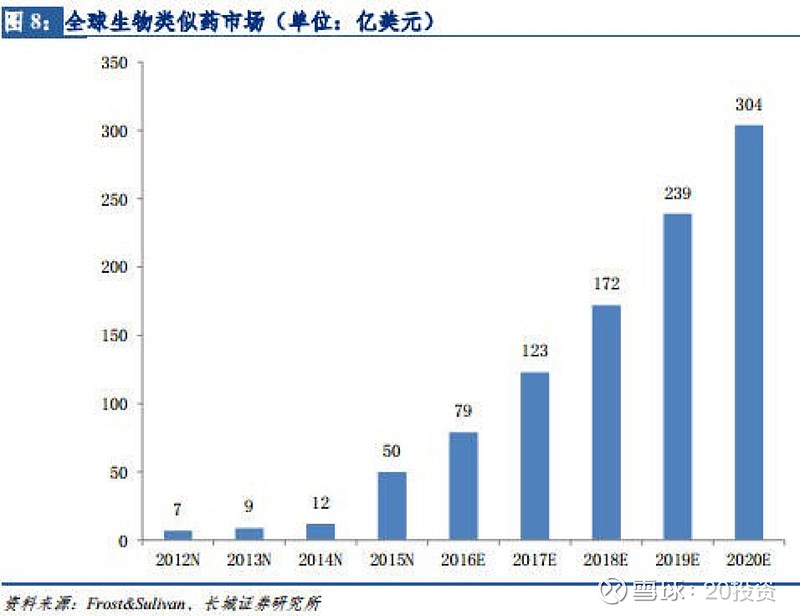

生物类似药使药企、政府、 患者共赢,全球市场预计在 3 年内突破 230 亿美元。 英夫利 昔单抗 Remsima 在欧洲上市 4 年时间,整体市场份额已达到 33%, 在个别国家如挪威、 瑞典的市场份额已超过 80%。 据统计, 2015 年,德国、英国、意大利、荷兰、比利时 5 个国家因使用 Remsima 替代原研产品,共为政府节约医疗费用 7736.7 万欧元。

有 7561 名本无经济能力负担高价原研药的患者现可以接受相对便宜的生物类似药治疗。 生物类 似药受到各国政府的支持,药企研究热情高涨, 全球生物类似药市场预计在 3 年内突破 300 亿美元。

医保目录撬动国内市场, 需求释放

17 年 2 月国家新版医保目录首次纳入 2 个单抗品种:

单抗药物卓越的疗效经国外多年临床检验获得普遍认可, 国内专家也多次提议应 把单抗药物纳入医保报销范围。 人社部接纳建议, 于 2017 年 2 月 24 日公布了新 版医保目录, 首次将 2 个单抗药物纳入目录,分别是重组人 II 型肿瘤坏死因子受 体-抗体融合蛋白和巴利昔单抗。

重组人 II 型肿瘤坏死因子受体-抗体融合蛋白又名依那西普, 用于治疗类风湿性 关节炎、强直性脊柱炎、银屑病等自身免疫性疾病。国内上市的产品除了原研药 恩利,还有 3 个国产品种。 巴利昔单抗用于治疗肾移植排斥反应, 目前国内仅有 诺华的原研药舒莱在售。

8 个单抗被纳入 17 年医保谈判目录, 6 个产品谈判成功:

针对单抗治疗效果显著但价格昂贵的现状,人社部在 2017 年 4 月 14 日发布的《关 于确定 2017 年国家基本医疗保险、工伤保险和生育保险药品目录谈判范围的通 告》中,将 8 个单抗产品纳入谈判药物目录(共 44 个),其中有 5 个为抗肿瘤用 药, 2 个为治疗湿性老年性黄斑变性用药, 1 个治疗克罗恩病(自身免疫病的一 种)。

7 月 19 日,人社部公布谈判结果,有 6 个单抗药物谈判成功被纳入医保目录, 进口品种有罗氏三大抗肿瘤单抗和雷珠单抗,国产品中有康柏西普和泰欣生。

谈判成功产品平均降幅为 40%,其中曲妥珠单抗降幅最大达 66%,按照每个疗程 14-16 针来计算,在降价进医保前,患者全部自费费用约为 32-36 万元,降价后 按照自费 20%来计算,患者自费费用仅不到 2.5 万元,极大的减轻了患者的经济 负担。

经统计, 8 个纳入医保的单抗药物在 2018 年上半年的销售数量和销售金额, 多 实现了较快的增速,特别是销售数量, 贝伐珠单抗实现了 2.67 倍的迅猛增长, 治疗恶性肿瘤的泰欣生、曲妥珠单抗和利妥昔单抗销量增长均超过了 1 倍。

18 年抗肿瘤药医保谈判,西妥昔单抗成为第 9 个进入医保目录的单抗药物

10 月 10 日, 国家医疗保障局发布《关于将 17 种抗癌药纳入国家基本医疗保险、 工伤保险和生育保险药品目录乙类范围的通知》,将阿扎胞苷等 17 种谈判药品纳 入医保目录乙类,其中包括西妥昔单抗。迄今,共计 9 个单抗药物纳入医保目录。

相关政策利好激发企业的研发热情。

2016 年 2 月 26 日, CFDA 发布《总局关于解决药品注册申请积压实行优先审评 审批的意见》,旨在加快具有临床价值的新药和临床急需仿制药的研发上市,解 决药品注册申请积压的矛盾。单抗药物具有明显临床优势,特别是治疗恶性肿瘤 一类是临床急需,属于优先审评审批行列,未来有望加速上市。

2017 年 4 月 18 日,人社部就“医保目录动态调整机制”公开征求意见建议,未 来符合临床需求和医保基金承受能力的新上市药品将有望通过动态调整纳入医 保,而不需要等到 5-8 年一次的新医保目录出台。受政策利好影响,制药企业研 发动力十足, 参与单抗研发的企业数量逐年攀升。

我们统计了现阶段主流单抗药物的研发进展和申报现状, 进展最迅速的为按照 1 类新药申报的 PD-1 抑制剂,目前已有 4 家企业提交上市申请,其中,君实生物 申请的首个适应症为黑色素瘤,恒瑞、信达、百济神州申请的适应症均为霍基金 淋巴瘤。

此外,多个生物类似药也有企业提交上市申请,如百奥泰和海正药业递 交了阿达木单抗的上市申请,复宏汉霖、三生制药、齐鲁制药分别递交了利妥昔 单抗、曲妥珠单抗、贝伐珠单抗的上市申请。 预计到今年底,将会有多款国产重 磅单抗药物上市, 国内单抗市场有望全面爆发。

以“恩利”为例,早上市的产品先发优势显著。 原研药恩利是安进生产的抗体融合蛋白 药物,用于治疗类风湿性关节炎、强直性脊柱炎等自身免疫疾病。恩利于 2010 年获批在 国内上市, 2017 年样本医院销售额 522 万元。

中国市场上目前已有 3 个国产的恩利生物类似药上市销售。 中信国健的“益赛普”早于 2006 年获批, 早于原研药 4 年时间上市, 领先抢占中国市场。上海赛金和海正药业的“强克”、“安佰诺”分别于 2011 年和 2015 年获批上市。

根据江苏省 2018 年 3 月 2 日公布的最新中标价格,益赛普的价格仅为进口产品的 30%左右, 先发地位再加上价格优势,使得益赛普在其同类产品中处于绝对领先 地位。 根据 PBD 数据库样本医院用药情况统计, 2017 年益赛普的市场份额已达 86%。

四类单抗在国内最具发展前景

我们认为,在国内具有发展前景的单抗药物应具有如下一个或几个特征:

1)重大疾病用药, 对应适应症在国内发病率和致死率均较高,市场空间大;

2)临床疗效显著好于其他 治疗药物;

3)政府指导扶持用药;

4)全球销售额大的重磅药物;

5) 在全球有一定的销 售额且销售增速大的新药;

6)已过或将过专利期的药。

根据以上条件,我们筛选出四大 类单抗药物,分别为:罗氏三大重磅抗肿瘤药、 自身免疫疾病用药、眼底疾病用药、以 PD-1/PD-L1 为靶点新药,并对其国内外市场和国内临床研究进展进行了梳理。

三大重磅抗肿瘤药

抗肿瘤单抗生物类似药即将在欧洲上市。 利妥昔单抗是第一个通过 FDA 认证的抗肿瘤单 抗药物,可全面提高患者总生存率,仅伴随极小的毒副作用,近几年销售额保持稳定。 原研药 Rituxan 在美国和欧洲的专利分别于 2018 年和 2015 年到期。

2017 年 2 月,韩国 生物制药公司 Celltrion 的仿制药 Truxima 获得 EMA 上市批准,适应症包括原研药的所有肿瘤适应症,是欧美规范市场上唯一获批的单抗生物类似药。 Truxima 目前还没有上市销 售, Celltrion 公司表示该产品定价将会比原研药便宜 30%-40%。

非规范市场已有利妥昔单抗生物类似药上市, 对原研药市场冲击巨大。 在非规范市场, 印度的制药公司 Dr. Reddy’s 早于 2007 年推出首个利妥昔单抗生物类似药。

俄罗斯 Biocad 公司的利妥昔单抗类似药也于 2014 年在俄罗斯获批上市,对原研药在俄市场造成了很大 的市场冲击, Rituxan 当年销售收入同比下降 70%,第二年销售收入继续同比下滑 47%。 生物类似药凭借高性价比可快速抢占原研药的市场份额。

利妥昔单抗的适应症为非霍基金淋巴瘤。 根据《Cancer statistics in China, 2015》的数据, 我国每年新增淋巴瘤发病人数约为 8.82 万,其中约有 91%属于非霍奇金淋巴瘤。

其中利妥昔在中国获批适应症弥漫性大 B 细胞淋巴瘤与滤泡性淋巴瘤所分别占 30%与 25%。 这 部分患者中又有 98%的概率表达 CD20 阳性,经过下表计算我们可以估算出我国每年利 妥昔是需求人数,总市场空间可达 37 亿元人民币。

曲妥珠单抗的适应症为乳腺癌和胃癌。乳腺癌居我国女性恶性肿瘤发病率首位,根据 2017 年中国肿瘤登记中心数据, 2014 年我国乳腺癌新发病例约 27.9 万,并以每年 2%左右的 速度递增。 其中约 15%-20%的患者存在 HER2 基因的扩增及其编码蛋白的过表达。

根据 赫赛汀药品说明书的用药剂量指导以及中国女性平均体重(57.3kg,国家卫计委 2015 年 数据)测算,患者人均每年使用数量约 14-16 瓶(440mg/瓶),降价进入医保后单价为 7600 元/瓶,总市场空间可达 68 亿元人民币。

我国是胃癌高发国家,发病率仅次于肺癌,发病人数和死亡例数均约占世界的 50%。根 据 2017 年中国肿瘤登记中心数据, 2014 年我国胃癌新发病例为 41.0 万,其中约 15%患 者 HER 表达呈现阳性。 根据赫赛汀药品说明书的用药剂量指导以及中国人平均体重 (61.8kg,国家卫计委 2015 年数据)测算,患者人均使用数量约 16 瓶(440mg/瓶),降 价进入医保后单价为 7600 元/瓶,总市场空间可达 75 亿元人民币。

贝伐珠单抗的适应症为结直肠癌和肺癌。 结直肠癌是我国高发恶性肿瘤,我国每年新发 病例约 37.6 万。

50%的患者会面临复发和转移,有报道指出中国人群转移性结直肠癌患 者中,约 40%存在 KRAS 基因突变,约 3.2%存在 NRAS 基因突变,约 5%存在 BRAF 基因 突变,所以约有 48%转移患者适用安维汀。

根据安维汀药品说明书的用药剂量指导 5mg/kg, 每 2 周用一次药, 中国人平均体重 61.8kg,则患者每年使用数量约 78 瓶(100mg /瓶), 进入医保后单价为 1998 元/瓶,总市场空间可达 140.7 亿元人民币。

肺癌是我国发病率和死亡率均排在第 1 的恶性肿瘤,每年肺癌新发病例约 73.3 万。约 80% 的肺癌患者是非鳞状非小细胞肺癌。而在非小细胞肺癌患者中,进入晚期或者发生转移 的比例约为 30%。,根据安维汀药品说明书的用药剂量指导 15mg/kg,每 3 周用一次药, 用药不超过 6 周期,患者人均用药量约为 56 瓶(100mg /瓶),总市场空间可达 197 亿元 人民币。

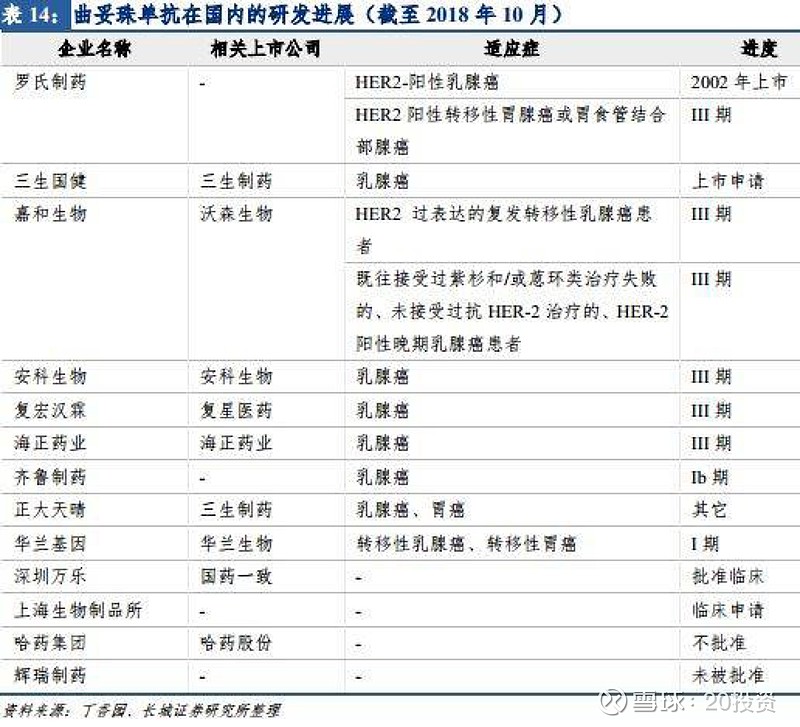

我国多家企业申报研发,进展不一。 针对罗氏三大重磅抗肿瘤药, 国内现有多家国产企业已申报临床或正在进行临床试验。

利妥昔单抗已经申报上市的有复宏汉霖(获优先审评),进入临床三期的企业有信达生物、神州细胞、海正药业;曲妥珠单抗已经申报上市 的有三生制药,进入三期临床的企业有复宏汉霖、嘉和生物、安科生物、百奥泰生物、 海正药业;贝伐珠单抗申报临床的有齐鲁制药,进入三期临床的企业有安科生物、信达 生物、沃森生物、天广实、山东博安、百奥泰生物、复宏汉霖、华兰生物、恒瑞医药、 正大天晴。

三大自身免疫疾病用药

TNF-α抑制剂类单抗是国际上类风湿性关节炎的首选治疗药物。 阿达木单抗、依那西普、 英夫利西单抗均属于 TNF-α抑制剂产品, 用于类风湿性关节炎、强直性脊柱炎等自身免 疫疾病。 2017 年全球销售额分别为 189、 83、 78 亿美元,位于全球畅销药排行榜第 1、 2、 6 位,位于全球畅销抗类风湿药物市场前三位。 这 3 个药物代表的抗 TNF-a 生物制剂已 经在国外成为类风湿性关节炎、强直性脊柱炎及银屑病性关节炎的首选治疗方案。

但在国内,因治疗费用过高且多不在医保范畴内,导致国内市场增长缓慢,国内市场的 销售额远远落后于国际市场。 阿达木单抗、依那西普、英夫利西单抗 2017 年样本销售额 分别约为 1800 万元、 1600 万元、和 1.67 亿元。

阿达木单抗与依那西普都于 2010 年批准 进口,英夫利西单抗 2006 年获批进口,由于批准进口时间早于上述两款同类药物,市场 也相对较大。虽然此次英夫利西单抗也被纳入医保谈判目录,但限用于克罗恩病,最终 没有谈判成功,将保持原价。

自身免疫疾病类单抗药物后续增长潜力大,但市场竞争非常激烈,目前是 3+3+2+6 格局。 国内类风湿性关节炎、强直性脊柱炎患者约各有 500 万人, 此前由于生物制剂价格太贵 且大多数地区都没有被纳入医保的因素,仅有极少数患者会使用生物制剂, 渗透率不到 0.2%。

鉴于中国渗透率较全球市场为低,后续的市场增长潜力还很大。 按照益赛普的价 格和疗程来计算,若有 1%的患者选择使用益赛普进行治疗, 其市场可达 67 亿元。 但目 前国内已经有 3 个进口品种和 3 个国产品种, 2 个品种提交上市申请, 还有 6 个国产品种 已进入临床 III 期, 市场竞争异常激烈。

眼底疾病用药

年龄相关性黄班变性(AMD)可分为干性(非新生血管性)和湿性(新生血管性)两种, 湿性占 AMD 总发病数不到 20%,却造成了 80-90%的不可逆中心视力丧失,是导致老年 人失明的重要疾病之一。 国际市场上,诺华生产的治疗湿性 AMD 的雷珠单抗早于 2006 年上市,销售额持续攀升。 2011 年,拜尔的阿柏西普上市,与雷珠单抗形成竞争关系。 阿柏西普和雷珠单抗都是 VEGF 抑制剂,通过抑制血管新生改善病情,是目前最有效的 治疗方法。 与雷珠单抗相比,阿柏西普价格略低,给药频率低,治疗成本只有雷珠单抗 的一半而效果略好,因此全球市场份额快速提升,在 2015 年首超雷珠单抗, 随后持续拉 开差距。

阿柏西普于 2018 年 2 月在我国获批上市治疗糖尿病性黄斑水肿。国内市场上治疗 wAMD 的单抗药物主要有雷珠单抗和康柏西普, 市场份额大体相当。 康柏西普是康弘药业自主 研发的产品,2013 年上市以来增长迅速,2016 年实现销售收入 4.76 亿元,同比增长 78%。销售收入占公司总收入的 18.74%,呈逐年上升趋势。 康柏西普和雷珠单抗经谈判后都被 纳入医保目录,降幅分别为仅为 17%和 20%。两个治疗湿性 AMD 的单抗药物同时经谈 判进入目录, 且降价幅度小, 体现了国家对该疾病的高度重视。

康柏西普与阿柏西普类似,相较进口的雷珠单抗有诸多优势:

给药频率:雷珠单抗是抗体片段,半衰期较短,所以必须每月给药 1 次,用药较 为频繁。而康柏西普巧妙地利用抗体融合蛋白, 通过延长半衰期延长了药效。给 药频率为前 3 个月每月给药 1 次,之后每 3 个月给药 1 次。

国内获批眼科新适应症:雷珠单抗和康柏西普曾在国内仅获批治疗 wAMD。 2017 年 5 月,康柏西普获准治疗“病理性近视继发脉络膜新生血管(PM-CNV) 引起 的视力下降” 这一新适应症。

wAMD 中国发病人数约 300 万人,新适应症发病 人数约 160 万人,康柏西普理论市场空间扩容超过 50%。 康柏西普治疗糖尿病黄 斑水肿(DME)和视网膜静脉阻塞(RVO)的拓展适应症也处于临床 III 期阶段, 预计有望在 1-2 年内获批, 预计未来用药范围和患者数量有望不断扩大。

据南方 所测算,我国湿性年龄相关性黄斑变性(wAMD)、病理性近视继发脉络膜新生 血管(PM-CNV)、糖尿病黄斑水肿(DME)、视网膜静脉阻塞(RVO)的发病人 数分别为 300 万人、 160 万人、 400 万人、 300 万人,合计 1160 万人。 按照医保 支付标准每眼每年上限是 4 支, 每支价格 5550 元,按照 5%的渗透率计算, 康柏西普治疗 wAMD 和病理性近视的理论市场空间约 33 亿元和 18 亿元。 若其他 2 个适应症获批, 总市场可超过 100 亿元, 潜力巨大。

拓展抗肿瘤适应症: 雷珠单抗和康柏西普的共同靶点 VEGF 包括 A、 B、 C、 D、 PlGF(胎盘生长因子)五种亚型,而雷珠单抗仅阻断 VEGF-A,而康柏西普还能 阻断其他多个亚型,如 PlGF 可参与多种肿瘤生成,因此,康柏西普在理论上有更广阔的适应症。

研发方面, 目前国内投入该类产品的研发企业不多,仅有齐鲁制药等 6 家企业进入临床 I 期。 预计未来 3-5 年时间内,国内眼底疾病抗体药物市场由康柏西普等 3 个产品占据,市 场竞争格局较好。

投资建议

2017 年,全球单抗产品突破千亿美元,多款单抗药物稳居畅销药排行榜前列。但受制于 医保支付、药物可及性、以及医生患者处方用药习惯等条件的限制,国内单抗市场规模 尚小,存在较大的补齐需求。 2017 年新版医保目录首次将曲妥珠单抗等 8 个单抗药物纳 入支付,在 2018 年上半年多实现了较快的放量;且 2018 年西妥昔单抗也通过谈判纳入 医保目录,此前在我国长期受到抑制的单抗药物市场需求得以释放。

2018 年以来,以阿柏西普、 Opdivo、 Keytruda 等为代表的单抗药物在我国加速获批,预计未来也有望通过 谈判陆续纳入医保。随着诸多重磅品种专利到期,生物类似药为国内单抗市场发展奠定 了基础。相较化学仿制药,单抗技术壁垒较高,竞争厂家较少,竞争格局较好,因此短 期降价的概率较小。目前已有多个品种申报生产,板块效应初现。

我们重点看好三类企业:首先是已有品种上市、并初步形成产业化规模销售的企业,如 康弘药业、中信国健、百泰生物,因为公司已经突破了单抗药物研发和生产的核心关键 技术,易于丰富产品线。

其次是研发进度靠前的企业,易于形成先发优势,迅速占领占 市场,如 PD-1 抑制剂已报产的企业:君实生物、恒瑞医药、信达生物、百济神州,以及 生物类似药报产企业:百奥泰、海正药业、复星医药、三生制药、齐鲁制药。再次,考 虑到未来联合用药治疗恶性肿瘤的趋势,研发管线丰富的企业将有望通过“组合拳”充 分获益,如安科生物、百奥泰、复宏汉霖、海正药业、天广实、嘉和生物、信达生物等。

根据我国加速审评审批的政策,目前已报产了 9 个单抗药物,预计将陆续获批,我国单抗药物市场崛起时不我待,板块效应逐渐显现,建议关注康弘药业、恒瑞医药、复星医药、海正药业、安科生物等相关公司。