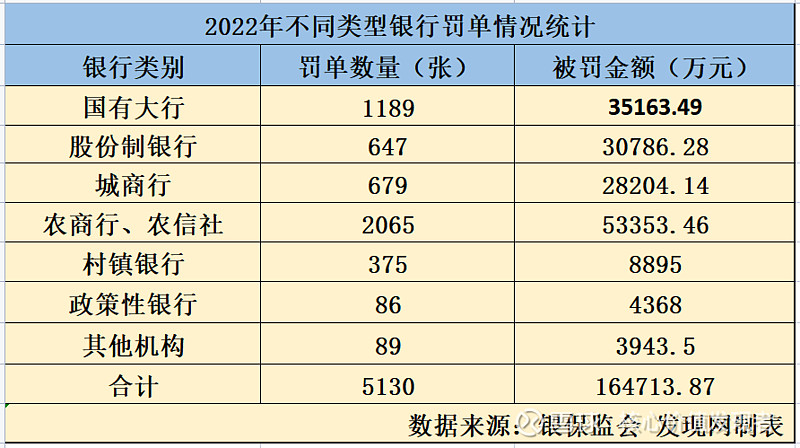

2022年银行业因各种违法违规收到监管罚单5130张,被罚金额16.5亿元,农行、民生、华夏、龙江银行等违规被罚金额在相应类别中处于靠前位置。

相较于2021年,2022年银行业监管势头力度有所加强,是近五年来银保监会及其派出机构开出罚单数量第二多的年份,仅次于2020年。据不完全统计,截至2022年12月31日(以做出行政处罚决定的日期为准),包括银监会、银监局、银监分局在内的银监系统针对商业银行(包含个人)开出的罚单数量超5000张,金额累计达16.47亿元。

从罚单的数量和被罚金额来看,虽然疫情的影响,银行业金融活动有所减少,但是整体的违法违规问题依然严重,尤其是信贷违规、内控管理、数据报送与数据治理、案件处理等问题突出。下半年以来,整个银行业的违规问题迅速增加。

全年共计罚没超16亿 信贷违规成最主要因素

据发现网记者不完全统计,截至2022年12月31日(以做出行政处罚决定的日期为准),包括银监会、银监局、银监分局在内的银监系统针对商业银行(包含个人)开出的罚单数量达到5130张,被罚金额累计为16.47亿元。

从被罚的事由/违规原因来看,贷款三查不到位/不尽职、贷后管理不到位/不尽职、信贷资金被挪用于归还贷款/利息/银行承兑汇票垫款等为处罚最多的三大违规行为。其中,贷款资金流入房地产市场的问题最突出。此外,贷款风险分类不准确也成为不少银行机构经常出现的问题。尤其是中小银行机构这类问题比较突出,比如,龙江银行就因此问题多次被监管开罚单,涉及总行及多家分行机构。

按受处罚的银行类别来看,2022年,农商行、农信社违规情况依然是最严重,累计被罚金额超5亿元,达到5.34亿元,也是唯一累计罚单数量超过2000张的商业银行。此外,国有大行和股份制银行累计被罚金额均超过3亿元,罚单数量上,国有大行远超股份制银行。

值得注意的是,从罚单金额来看,百万罚单屡见不鲜,千万罚单也惊现市场。数据显示,2022年,千万级别的罚单共有6张,分别来自青岛农商银行、民生银行太原分行以及龙江银行、重庆农商银行等,最大的一张为青岛农商银行。

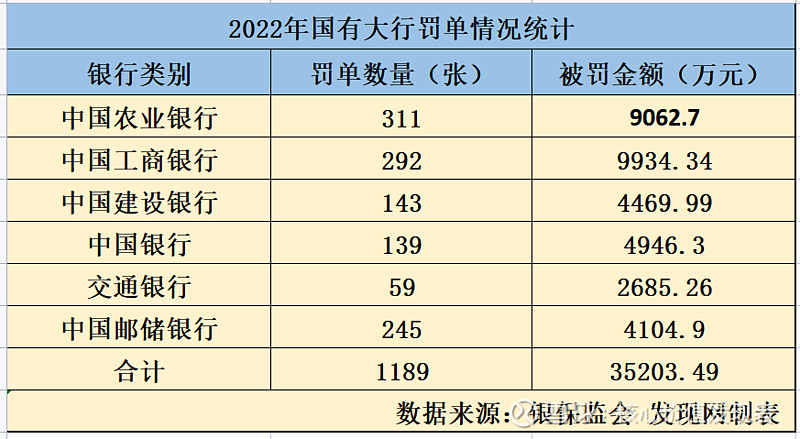

国有大行收罚单超1000张 农业银行成违规罚单大户

不论是罚单数量,还是罚单的金额,国有大行是所有银行类别中除农商行机构外,受到处罚最多的。据发现网数据统计,2022年,国有大行因各种违法违规收到银保监会罚单1189张,罚单金额也高达3.5亿元。

值得注意的是,从罚单数量来看,与去年上半年相比,除了交通银行外,其余各大行的罚单数量在下半年均出现了大幅增长的情况。

具体来看,中国农业银行违规情况最严重,收到罚单数量最多,达到311张;其中,去年上半年为109张,下半年为202张,下半年罚单数量上半年多出93张;也是单个银行收到罚单最多的机构,罚款金额累计9062.7万元。

除中国农业银行外,中国建设银行、中国邮储银行被罚金额也在4000万元以上。其中,邮储银行的罚单数量同样在下半年出现大幅增长,增幅超过90%。

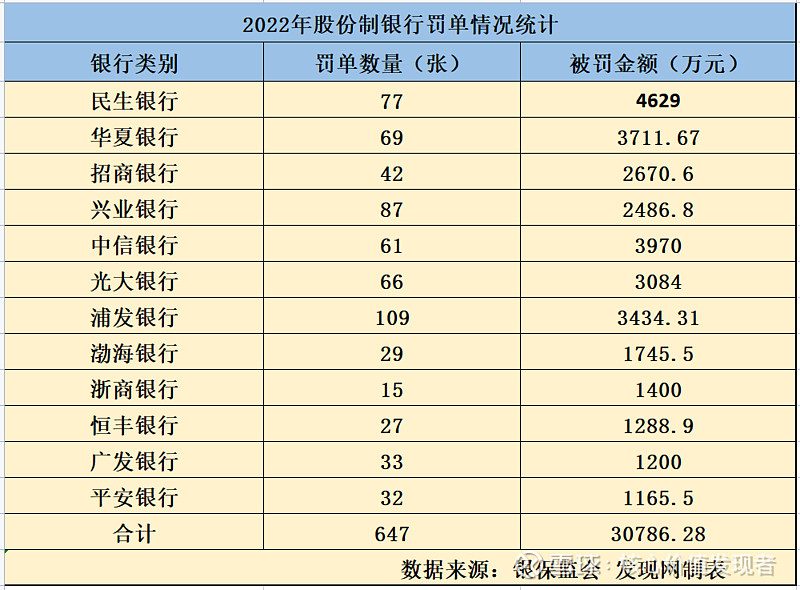

股份制银行被罚3.08亿元 民生银行被罚4629万同业最多

在股份制银行中,2022年一共收到罚单647张,罚单金额共计3.08亿元。从统计数据来看,不论是罚单数量还是被罚金额,股份制银行均出现了下降,尤其是下半年罚单数量基本保持平稳态势,而被罚金额在下半年还出现了下降,得益于此,股份制银行在2022年罚单数量不仅远低于国有大行,还低于城商行机构,被罚金额也较国有大行少了4400万。

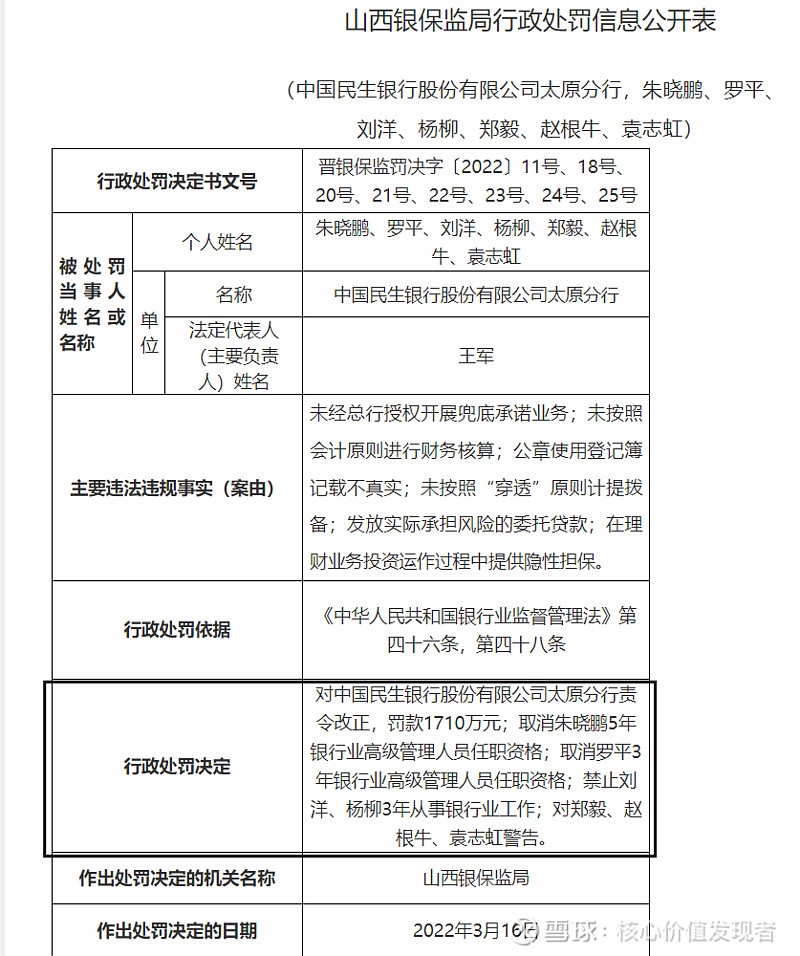

具体来看,民生银行依然是股份制银行中被罚最多的银行,共收到罚单77张,被罚金额达4629万元。与此同时,民生银行太原分行还因未经总行授权开展兜底承诺业务,未按照会计原则进行财务核算,公章使用登记簿记载不真实,未按照“穿透”原则计提拨备,发放实际承担风险的委托贷款,在理财业务投资运作过程中提供隐性担保等违法违规行为被山西银保监局责令改行改正,并罚款1710万元;成为去年由银保监机构开出的股份制银行唯一千万级别罚单。

除民生银行被罚金额超4000万外,华夏银行、光大银行等4家银行被罚金额在3000万以上。

(图源:银保监会官网)

龙江银行收城商行最大罚单 独领107张被罚4275万元

与国有大行一样,城商行在2022年下半年也出现了违规明显增多的情况,从而导致城商行罚单数量在2022年超过股份制银行,达到679张,被罚金额累计为2.82亿元;其中,下半年为1.53亿元,较上半年增加了2376万元。

其中,龙江银行成为2022年城商行机构中被罚最多的机构,罚单数量达107张,也是城商行中唯一一家罚单数量过百的银行,被罚没金额累计达到4275万元,同样是城商行机构中唯一超过4000万的银行,不仅超越绝大多数的股份制银行,仅次于民生银行。此外,也有一张来自银保监会开出的城商行唯一金额超过千万元罚单。该罚单显示,2022年4月2日,龙江银行因内控管理机制不健全、同业业务违规、理财业务违规等相关的19项违法违规事实被黑龙江银保监局罚款1260万元。

除龙江银行被罚超4000万外,晋商银行、青岛银行等三家城商行累计被罚金额在千万元以上。与此同时,被罚较多的还有大连银行、长安银行、西安银行、泰隆银行,四家银行被罚金额均在700万元以上。

青岛农商银行独揽4410万最大单张罚单

农商行作为我国中小银行的重要组成部分,其在展业和管理方面暴露的问题,或部分代表中小银行现状。2022年,监管机构对农商行继续保持高压态势,无论是罚单数量还是处罚金额,农商行均排第一。据统计,2022年农商银行及农信社机构收到罚单2065张,成为唯一累计罚单数量超过2000张的银行机构,累计被罚金额超5亿元,达到5.34亿元。

从被罚原因来看,农商行在办理信贷业务和处置不良资产、全面风险管理及内控要求落实、公司治理制度和股东股权管理不规范、服务民营小微政策执行不到位方面的问题依然较为突出。

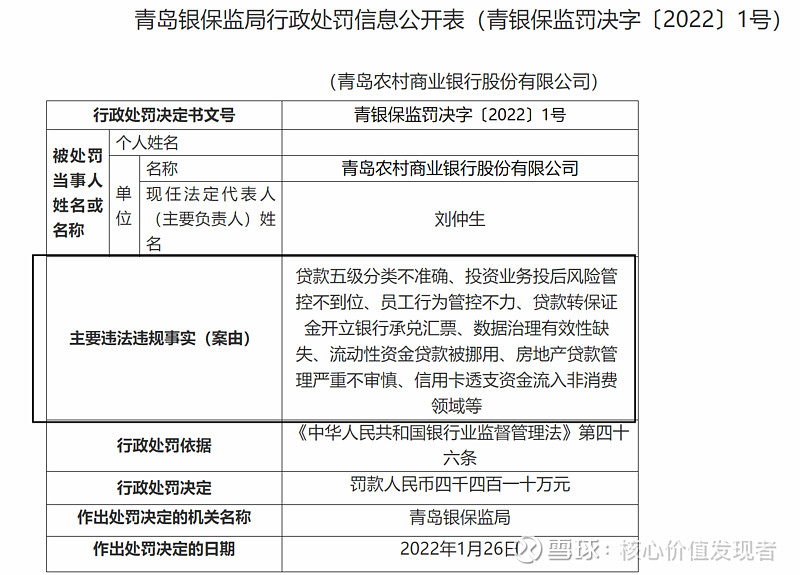

其中,2022年银行业最大的单张罚单开给了青岛农商银行,罚单信息显示,青岛农商银行因贷款五级分类不准确、投资业务投后风险管控不到位、员工行为管控不力、贷款转保证金开立银行承兑汇票、数据治理有效性缺失、流动性资金贷款被挪用、房地产贷款管理严重不审慎、信用卡透支资金流入非消费领域等8项违法违规行为被青岛银保监局重罚,单张罚单金额高达4410万元,也是年内监管机构发出的数额最大的罚单。与此同时,青岛银保监局还对涉及青农商行违法违规行为的28位相关责任人给予了严厉的处罚。

(图源:银保监会官网)

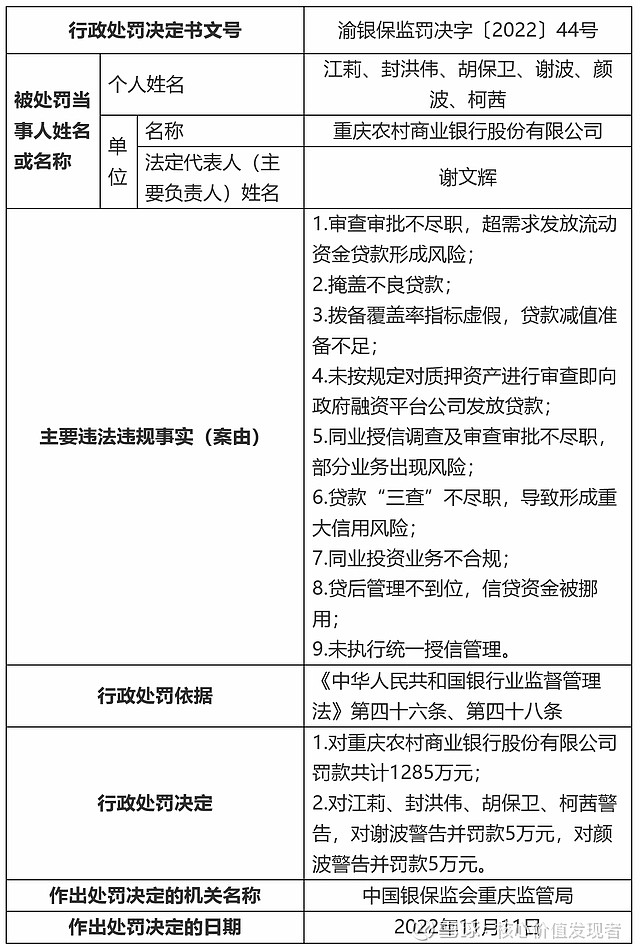

而重庆农商银行则收到了另外一张千万级别的罚单,该罚单由重庆银保监局开出,被罚金额共计1285万元,处罚原因是同业业务违规以及信贷方面的违规操作,包括贷后管理不到位、信贷资金被挪用,未按规定对质押资产进行审查即向政府融资平台公司发放贷款,以及掩盖不良贷款等。

(图源:银保监会官网)

此外,广州农村商业银行则因同业及理财业务严重违反审慎经营规则,配合现场检查不力收到一张近千万级别的罚单。

值得注意的是,作为农村金融信贷“支农支小”的有益补充力量,自2007年首家村镇银行挂牌成立以来,已经有了16年的发展历史。银保监会数据显示,截至2022年6月末,全国共有村镇银行1648家,总体发展情况良好,但受各种因素影响,少数村镇银行风险水平快速上升,相关问题较为突出。部分村镇银行存在内部管理不健全、治理不够完善、经营行为不规范等问题,容易滋生操作风险;经营和风控能力相对弱,潜在不良压力较大。

针对部分村镇银行的风险突出问题,2022年以来,监管部门对村镇银行的处罚力度明显加强。数据显示,2022年,村镇银行收到监管罚单375张,被罚金额达到8895万元。

对于在2022年下半年以来银行业违规不降反升的情况,业内人士指出,银行罚单频出,暴露出银行机构内控机制存在缺陷,银行机构应该进一步完善内部合规制度,强化内部从业人员的合规意识培养,实现对信贷业务各个环节风险有效监测。2023年信贷、信用卡等业务仍是监管的重点领域;从规范银行金融业务发展的角度来看,内部治理等方面依然会是监管的重点领域。

(记者 罗雪峰 财经研究员 周子章)