#投资新兴企业成长摇篮,中证500ETF期权上市#

9月19日,深交所创业板ETF期权和中证500ETF期权正式上市交易。中证500期权是首个基于中证500指数的场内期权产品,中证500ETF期权的引入进一步丰富了场内衍生品工具,投资者可以结合现货ETF,构造保护性看跌策略、备兑看涨期权策略、保护性封顶保底组合策略等组合策略,以实现降低组合BETA、从事方向性交易、参与波动率套利等目的。

$中证500ETF嘉实(SZ159922)$是全市场首只中证500指数产品,目前也成为了深市规模最大的中证500ETF,运作九年多来,嘉实中证500ETF及联接基金也凭借低误差、低费率、流动性良好等优势,得到众多投资者青睐。下面福利哥就来带大家从不同角度一起了解下中证500的投资价值!

新兴行业占比高,发展潜力大

国内经济转型推动了材料、消费、医药、信息技术等新兴产业的发展,这当中很多公司都实现了快速的增长,并跻身中证500指数的成份股。根据wind一致预期数据,2023年中证500归母净利润预期增速超过11%。

考虑到目前经济企稳回升,叠加新兴行业的高速发展,中证500指数有望在市场反弹阶段取得较为亮眼的表现。截至2022年7月31日,指数前十大成分股如下:

呈现中盘风格,契合专精特新

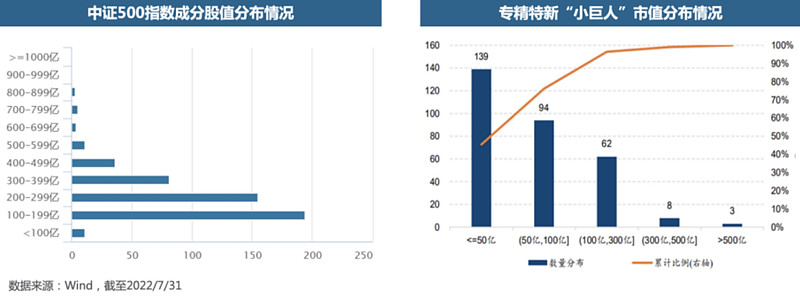

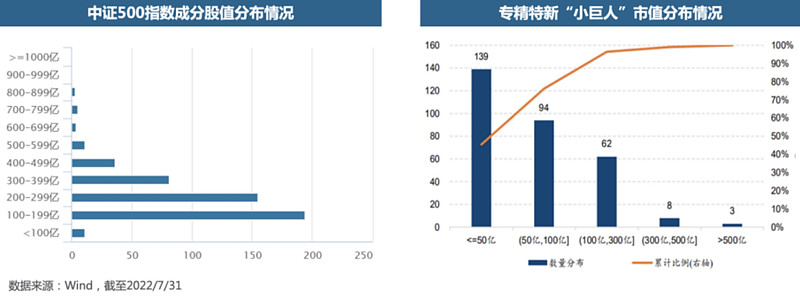

中证500指数由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成,在目前市场环境下属于较为典型的中盘风格。

专精特新“小巨人”中,总市值在300亿以下的公司数量达到295家,占比达到96.41%。而中证500目前的成分股市值分布在80亿-800亿之间,大约57%的公司总市值在300亿以下,与“小巨人”最为契合。

估值历史低位,配置性价比高

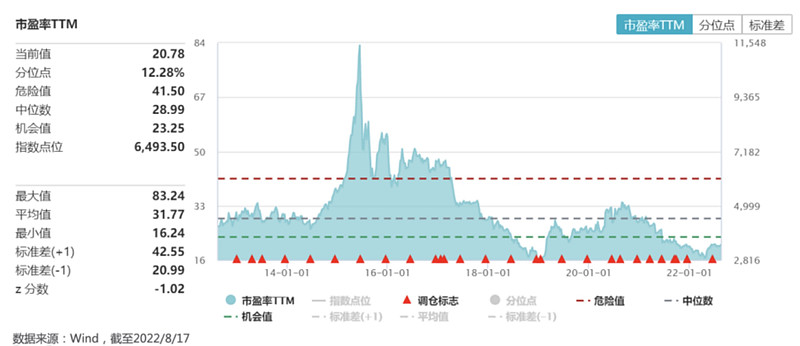

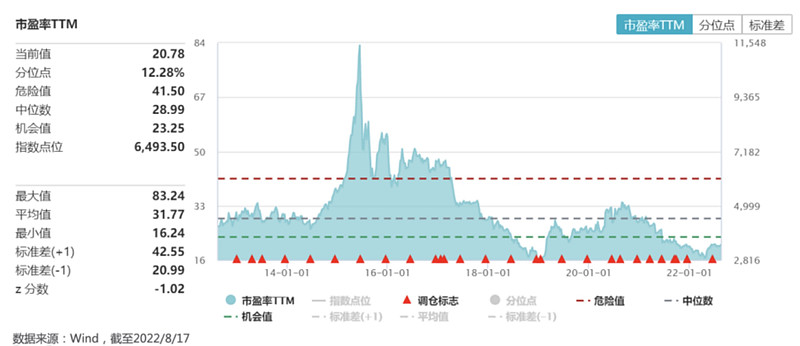

估值层面,中证500指数的估值水平已经回落至历史底部区域,拥有极高的配置性价比。目前中证500指数PE_TTM为20.78倍,处于过去10年的12.28%分位。

【悬赏提问】

中小盘概念爆发,请问如何看待中小盘股投资机会?

借基$中证500ETF嘉实(SZ159922)$布局中小盘股是否是更好的投资选择呢?

关注$中证500ETF嘉实(SZ159922)$个基页,截图PO在评论区,带话题标签#投资新兴企业成长摇篮,中证500ETF期权上市#写下你的观点吧~

精彩讨论

龙头在手天下我有2022-09-20 20:22#投资新兴企业成长摇篮,中证500ETF期权上市#看好$中证500ETF嘉实(SZ159922)$的投资价值和未来发展空间。

1、增量发展时代结束,进入存量发展时代,市场预计国家经济很难再有大范围的增长,只能是局部龙头企业蚕食小弟获取珍稀的成长属性。

2、概念炒作行情结束,转入了基本面投资时代,市场的话语权被转交到擅长跟踪基本面研究的机构手里,导致美股市场机构投资者占比大幅提高。而这些机构投资者对估值的容忍度远超普通人,死死拿着业绩确定性较高的优质龙头股,哪怕是已经透支了未来1-2年的业绩,依然能坚定持有,用时间换空间,用业绩增长消化估值。

3、当时被抱团的主要是消费和医疗股,当时很多观点都认为,消费股和类消费的医疗股拥有对抗通胀的能力,消费品公司和医疗品公司可以通过提高商品价格来转移通胀带来的成本压力。

青云悟道2022-09-20 20:28#投资新兴企业成长摇篮,中证500ETF期权上市#看好$中证500ETF嘉实(SZ159922)$的中小盘股投资机会。

近期中小盘的强势表现再次引发市场关注,在时代发展带来的中小盘投资机遇中,我们要转换到适配景气中小盘行情的投资思维,挑选出那些能够成功进化的景气中小盘,提前布局未来十倍股诞生地。

通过对底层逻辑的梳理得出相对业绩、股价弹性、流动性与资金面和估值四大逻辑。其中相对业绩强弱是大小盘风格的核心,也是大小盘行情发展延续的内生动力;股价弹性差别是大小盘的固有属性,大小盘股价的不同变动幅度表现成大小盘风格的相对强弱;流动性和资金面对大小盘风格起到驱动作用,估值的相对高低也会影响大小盘风格,低估值能为市场风格提供足够的安全边际,同时我们也要注意到这些逻辑之间并不是完全孤立存在的,比如相对业绩更强更容易吸引资金流入,高的估值也需要业绩的支撑。

小手冰凉mai2022-09-20 09:49#投资新兴企业成长摇篮,中证500ETF期权上市#长期看好$中证500ETF(SZ159922)$ ,目前中证500指数整体估值低,成长性又好。适逢股市调整,正好是布局$中证500ETF(SZ159922)$ 的好机会,建议一键买入,用定投方式更佳!

首先,在成长性方面,中证500指数结合了创业板和沪深指数300的优势,其成长性优于大盘股,历史更长,估值优于创业板。

其次,中证500行业分布均衡、集中度低,覆盖代表技术创新和需求转型升级的新兴产业,同时也包含业绩增速较高的顺周期行业,有很高的成长潜力与投资价值。相比于与常见的大盘指数,中证500的行业配置相对更加均衡。沪深300、上证50、中证100,金融业权重尤为突出,占比基本在20%-30%,而中证500单一行业占比不超过10%,主要集中在10个行业。其中权重超6%的行业分别是生物医药、电子、电力设备和国防军工等。一方面,分散权重的行业能有效地降低行业集中的风险,同时,这几个行业也是高新技术企业集中的赛道,未来增长的潜力相比传统的金融和大消费要更高。

最后,对中证500来说形成了股票指数、股指期货、ETF和ETF期权完备的投资工具体系,形成了从现货到衍生品,从线性产品到非线性产品,多工具立体化部署的局面。与此同时,作为期权标的$中证500ETF(SZ159922)$ ,必将迎来配置新纪元。

全部讨论

炒股就那么回事2022-09-20 14:03中小盘股机会多,也容易出问题,散户没有精力甄别,为了避险,还是那个指数基金安全点。

有所不为12022-09-20 14:01#投资新兴企业成长摇篮,中证500ETF期权上市#看好$中证500ETF(SZ159922)$ 的投资价值,当前的中证500指数整体估值低,成长性好,布局$中证500ETF(SZ159922)$ 的正当时!

首先,在成长性方面,中证500指数是A股市场上最具代表性的中盘指数,业绩弹性大,较大的成长空间。其成长性优于大盘股,历史更长,估值优于创业板。

,在行业布局方面,中证500行业分布均衡、集中度低,覆盖代表技术创新和需求转型升级的新兴产业,同时也包含业绩增速较高的顺周期行业,有很高的成长潜力与投资价值。相。沪深300、上证50、中证100,金融业权重尤为突出,占比基本在20%-30%,而中证500单一行业占比不超过10%,主要集中在10个行业。其中权重超6%的行业分别是生物医药、电子、电力设备和国防军工等。一方面,分散权重的行业能有效地降低行业集中的风险,同时,这几个行业也是高新技术企业集中的赛道,未来增长的潜力相比传统的金融和大消费要更高。

其次,和大盘指数相比,中证500的行业配置相对更加均衡。中证500聚焦成长板块,覆盖沪深两市一批“新技术、新产业、新业态、新模式”的独角兽企业,包括人工智能,、生物技术,、高端制造,、云计算等高精尖技术企业;同时成份股行业分布均衡分散,覆盖了全部28个申万一级行业。

最后,中证500股指相关衍生品推出后,包括市场中性策略、套利策略以及备兑开仓、看跌保护等多种期权策略均可实施,极大地丰富了策略应用空间,吸引更多的、更多元化的投资者参与。中长期来看,随着衍生品交易活跃度逐渐提高,将进一步盘活中证500指数的定价效率,利于中小市值企业开展直接融资,中证500指数或将进入新的高质量发展阶段,中长线的配置价值非常大。

昊昊3052022-09-20 13:59#投资新兴企业成长摇篮,中证500ETF期权上市#看好$中证500ETF(SZ159922)$ ,当前中证500指数整体估值低,成长性强,正好是布局$中证500ETF(SZ159922)$ 的好时机。

第一,在行业布局方面,中证500行业分布均衡、集中度低,覆盖代表技术创新和需求转型升级的新兴产业,同时也包含业绩增速较高的顺周期行业,有很高的成长潜力与投资价值。相比于与常见的大盘指数,中证500的行业配置相对更加均衡。沪深300、上证50、中证100,金融业权重尤为突出,占比基本在20%-30%,而中证500单一行业占比不超过10%,主要集中在10个行业。其中权重超6%的行业分别是生物医药、电子、电力设备和国防军工等。一方面,分散权重的行业能有效地降低行业集中的风险,同时,这几个行业也是高新技术企业集中的赛道,未来增长的潜力相比传统的金融和大消费要更高。

其次,在成长性方面,中证500指数是A股市场上最具代表性的中盘指数,业绩弹性大,较大的成长空间。其成长性优于大盘股,历史更长,估值优于创业板。

最后,对中证500来说形成了股票指数、股指期货、ETF和ETF期权完备的投资工具体系,形成了从现货到衍生品,从线性产品到非线性产品,多工具立体化部署的局面。同时,作为期权标的$中证500ETF(SZ159922)$ ,一定会有更好的成长空间。

无芳草2022-09-20 13:58#投资新兴企业成长摇篮,中证500ETF期权上市#中证500指数作为A股大型指数之一,行业分布较为均衡,整体来看代表新经济的高成长行业占比较高,因此在当前市场环境下选择中证500指数既可避免投资过于集中带来的风险,还可分享创新成长产业发展过程中带来的红利。嘉实基金近日表示,嘉实中证500ETF作为深市跟踪中证500指数规模最大的ETF,长期以来受到市场的广泛认可,当前其配置价值更为显著。

胸无大志12022-09-20 13:56#投资新兴企业成长摇篮,中证500ETF期权上市# 看好$中证500ETF(SZ159922)$的投资价值,当前布局,正当时。中证500ETF配套期权上市,对于投资者来说有三大好处:强化ETF工具性、丰富投资策略、提供风险对冲工具。未来随着期权的广泛应用,作为标的的$中证500ETF(SZ159922)$ 活跃度和市场占有率有望进一步提升,值得长线看好。

1. 中证500所包含的行业来看,总体偏重科技成长、整体分散较为均匀。比如有以电子、计算机、新能源为代表的科技成长企业;也有以化工、煤炭为代表的周期行业,还有食品饮料、医药为代表的消费行业;而且大多数个股都属于专注细分领域的专业技术企业,以产业链的中上游单项冠军为主,从这个角度来说,中证500不仅可以充分受益于科技创新的红利,在经济复苏的浪潮中也可以在传统行业上跟上脚步。中证500的行业成分占比能在震荡和结构行情中更有主动权。

2. 从收益表现来看,中证500指数长期收益表现较其他指数更优。Wind数据显示,自2005年起,截至2022年7月4日,中证500指数的累计涨幅高达552.31%,与同期上证指数、上证50指数、沪深300指数分别上涨168.89%、261.94%、347.82%相比,实现了较为显著的超额收益。

3. 中证500指数目前正处于估值低点,反弹空间较大,极具性价比。中证500估值PE(TTM)目前已回到21倍,处在2012年以来估值历史百分位的12.14%,极底估值孕育成长行情。

4. 从盈利能力来看,中证500或迎业绩拐点。Wind数据显示,截至2022年6月28日,中证500指数的营业收入同比增长率和归母净利润同比增长率在2022年、2023年或出现加速修复的状态,特别是归母净利润同比回到20%区间,较其他指数的修复空间以及修复弹性更大。

阳光少年0x22022-09-20 13:54#投资新兴企业成长摇篮,中证500ETF期权上市#看好$中证500ETF嘉实(SZ159922)$的投资价值和未来发展空间。

当前市场经过持续调整后,中证500指数估值处于历史低位,业界预计有望迎来估值和业绩的戴维斯双击,指数配置价值日益凸显。

作为汇聚两市中小市值股票的代表指数,中证500指数行业分布较为分散且均衡,主要覆盖的行业对应技术创新和需求转型升级赛道。从中证500指数成分股在申万一级行业上的分布看,医药生物、电子设备、计算机、有色金属、机械设备等行业占比较高,更能反映未来新经济的发展方向,具有较高的投资价值。

中证500ETF从市值分布来看,该指数成分股以中盘股为主, 在行业分布方面,指数重仓行业较为均匀,不惧赛道风格切换带带来的大幅扰动,整体来看,指数偏重技术含量较高的行业,具备较强的成长性。

中证500股指相关衍生品推出后,包括市场中性策略、套利策略以及备兑开仓、看跌保护等多种期权策略均可实施,极大地丰富了策略应用空间,吸引更多的、更多元化的投资者参与。中长期来看,随着衍生品交易活跃度逐渐提高,将进一步盘活中证500指数的定价效率,利于中小市值企业开展直接融资,中证500指数或将进入新的高质量发展阶段,中长线的配置机会凸显。

冰弧2022-09-20 13:48#投资新兴企业成长摇篮,中证500ETF期权上市#可以,无论是哪一轮的大级别牛市行情里,中小创的价值股,绩优股都是行情里的佼佼者,可以说涨幅不会差!并且每一轮的牛市里,个股的行情只会迟到,不会缺席,这是投资者必须知道的一个规律!!就好比每一次的熊市过后都会有牛市一样,这是市场的铁律!

历史牛市的个股涨幅数据:1)2005年998点到2007年6124点,涨幅超过100%的个股有1288家,占比1471家上市公司里的88%!

2)2005年998点到2007年6124点,涨幅超过300%的个股也高达了949家!占比当时1471家上市公司里的65%!3)2005年998点到2007年6124点,涨幅超过500%的个股也高达了670家!占比当时1471家上市公司里的46%!4)2005年998点到2007年6124点,涨幅超过1000%的个股也高达了323家!占比当时1471家上市公司里的22%!2015年的牛市5178点,个股情况!5)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过100%的个股达到了2437家,占比2744家上市公司的89%!比2007年的88%还高出了1%!

6)2012年12月创业板585点启动,到2015年上证5178点结束,涨幅超过500%的个股达到了422家,占比2744家上市公司的15%!许多散户现在开始着急,因为看到了别人的个股在大涨,而自己的个股却纹丝不动,涨幅非常小,于是就开始频繁操作,换仓,换股,甚至追高追涨,这是一个错误的理念,同样也是主力和机构希望看到的结果!

手里滞涨的个股,大家不要急!考虑两点就知道答案了:

第一主力和机构赚钱了吗?

第二他们不比你急?他们都不急,你们急啥啊!!

记住了,一轮大级别的行情里,真正赚钱的时间就是在最后的半年,甚至一年里!!莫急莫急!别人买到大牛股,先启动了,是比人命好,世界上你永远比不过那些运气比你好,命比你好的!但是要记住,好运只会停留一时,没法伴你一世!格局,策略,耐心最重要,这是确定性的,抓住了!!主力不会亏待你的!

当你去追创投的时候,大麻概念来了;

当你去追大麻的时候,化工概念来了;

当你去追化工的时候,科创概念来了;

当你去追科创的时候,5G概念来了;

当你去追5G概念的时候,新能源概念来了;

当你一直在追的时候,你失去的就是手里那些未启动,但是可能在未来成为热点概念的个股!那么你的结果一定只是捡别人吃剩下的,甚至为前面赚钱的人买单,接盘!

所以,有时间追追女孩子去吧,别浪费时间去追热点概念,没前途的!记住,股票投资好像是挖井!千万不要东挖挖西挖挖,结果哪里都不出水!情愿十年挖一口井,也不要一年挖十个坑!成功不是靠着一夜暴富,而是靠着日积月累!大仙提醒您:投资千万条,策略第一条,底部不持有,牛市两行泪!@球友福利

冰弧2022-09-20 13:45#投资新兴企业成长摇篮,中证500ETF期权上市#首先你要搞清楚……为什么会有中小盘?

企业发行股票,主要受估值的限制……比如,XX公司想就部分资产发行股票,则估值机构会对该部分资产估值,比如估值20亿元,那么发行数量乘以发行价格等于20亿元就行了;

没人愿意自己家的股票价格过低,所以都会取一个中间价格。比如说,发行价格是20元,那么按照上面的计算,发行的股份就是一亿股。这绝对是妥妥的小盘股了。

所以,中小盘……其实就是受到企业当年规模和估值的限制。

但是,但是哦……假如阿里巴巴当年刚创立的时候上市,肯定也是一个中小盘,经过几年发展,阿里巴巴现在一定是绝对超越99.99%股票的神一般的存在。

因此……中小盘股,里面蕴含着绝对的金矿、钻石矿。但是你需要练就一双火眼金睛,去找出“有发展前景、有核心竞争力、有未来市场、有长期的盈利机会”的这种四有股票,那么你就一定会成为股市的赢家,说不定从此还能踏上人生颠覆呢!@球友福利