去年大家都损失很大,包括我在内,也是损失非常惨重,去年我录得了很多年都没有过亏损,大概亏了10%左右,可能很多朋友会说你亏10%,那还不如余额宝呢,亏10%,那还不如余额宝呢不如直接买余额宝,然后等到大盘跌到2000点左右,我们再买入不就好了,这个说法就有点类似于我妈跟我说的:“我们炒股,在低位我们就买入,在高位我们就卖出。”我妈的话很简单,但是说实话儿子一般都很难达到母亲的要求,各位如果有小孩在读小学的,大家在辅导作业时应该对我这句话很有共鸣。

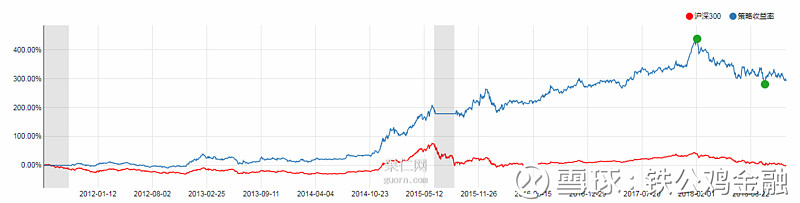

当沪深300隐含收益率高于无风险利率2倍时,买入会是什么样子?

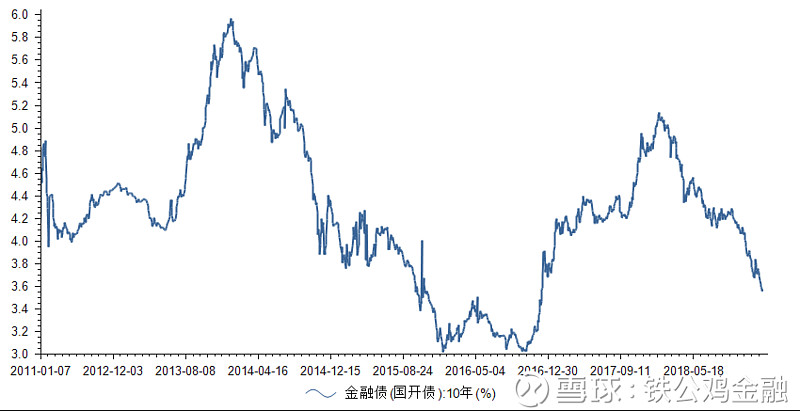

沪深300隐我含收益高于无风险利率2倍时,中国的银行活期理财产品收益长期高于10年期国债,所以我们用10年期国开债来代替10年期国债。由于历史上出来了很多次沪深300隐含收益高于无风险利率2倍的时,为了方便计算,所以我们用10年期国开债的中位数来代表最近几年的无风险利率,这个是4.2%,那么两倍就是8.4%,当沪深300市盈率低于100/8.4=11.9倍市盈率时,我们就可以采取满仓策略,现我我们来看一下这个策略在历史上是怎么样的。这个的数据在下面的图表中,整体收益有所下降,但是买入后的回撤其实也较小,当然这个做为在可以有低位有更多的买点,毕竟低于10倍的时间点很少,适当高一点的买入门槛可以避免踏空风险,对于选股能力相对强一点的人来说,这点估值的差别并不是很大。

2018年6月28日,当时的沪深300市盈率开始低于12倍市盈率,当时的10年期国开债利率大约是4.3%,所以开始满足2倍以上的无风险利率条件,所以我开始进入满仓操作的阶段。所以整体来说,何时满仓操作我最重要的关注点是股票相对于无风险收益的赔率,当赔率高于2倍以上时,我会倾向于满仓股票来进行操作,因为对个股的精选,这时在市场上要打到平均估值10倍以下,平均股息4%以是的个股难度并不大,长期来说是一个相对的底部区域,至于什么时候是最低点,这个并不好判断,做投资只要能在相对低的位置以比较好的价格买入好公司,后面要获得相对高收益就不是很难,而且在这样的区域满仓其实面临的加撤风险相对可控,对于我们而言系统性的杀跌要关注,特别是在股票隐含收益低于无风险利率时,要坚决的的清仓,所以这基本就得出今天我们要讨论的主题,当宽基指数沪深300隐含收益高于无险风国债2倍时,我们将不会过度关注净值的回撤,因为我们知道长期的来说就是时间换空间。当然这个策略要更安全有效还需要一个条件,那就是对分红的要求,股息最好要高于无风险利率,在这样的条件下,如果熊市的时间比较长,股息可以再投来买入更多的股权,将能获得更好的回报。而长期股息高的企业还能帮投资者回避掉一个风险,就是在经济周期的低谷,这些企业依然是现金流充足的企业,经营风险相对要小很多。而当沪深300隐含收益低于2倍无风险利率时,我们会加大套利仓位的比例。当然在实际的操作过程 中,我们还会加入其他的维度来综合判断,比如纵向历史估值对比,横向估值对比,无风险利率和中美利差相结合来综合对比,这个可以参考我的2019报告,不在本文的讨论范围。

上面所讲的都是以沪深300为基准,如果以我的三高三低有增长为基准,那么从2011年6月28日开始满仓,结果将会是什么样的呢?结果将是获得两倍左右的收益,所以在低估的区域该放开手脚就要放开手脚。

一键定投抄铁公鸡作业,30年定投轻退休组合网页链接