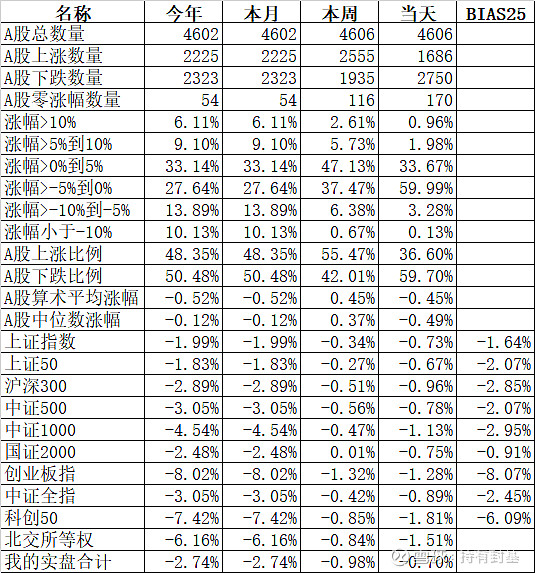

市场普遍还是弱,板块上只有医药、银行、钢铁、电力、房地产等少数低估板块上涨,军工、互联网、农林牧渔、半导体等大部分板块都是下跌的。北上资金也是一路卖出,最终净卖出了40.26亿。宽基指数中最强的上证50和国证2000分别下跌了0.67%和0.75%,昨天最强的科创50指数今天成了最弱的宽基指数,下跌了1.81%。

表现最靓丽的还是银行,昨天兴业银行公布了靓丽的业绩,成为今天银行的领头羊,兴业银行的业绩为大家打开了想象空间,甚至有人把数字人民币的试点发行套上了银行数字经济的概念,真是一涨就会找理由啊。

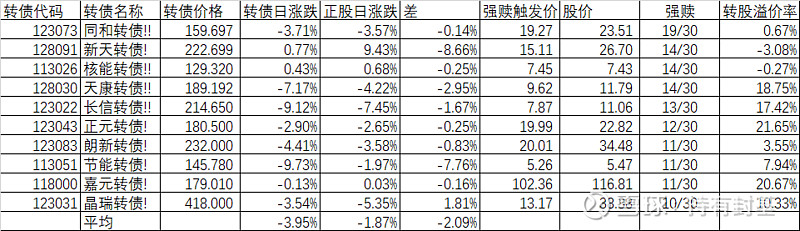

今天可转债等权指数下跌0.72%,对应的正股平均下跌了0.53%,但如果看即将满足强赎条件的可转债,下跌就惨多了,最近30个交易日里已经有10个交易日满足强赎条件的一共有10只可转债,正股平均下跌1.87%,但对应的可转债平均下跌了3.95%,除了还有5个交易日才能满足强赎的晶锐转债,可转债跌幅比正股跌幅小一点,其他9只可转债的表现均远远不如正股,特别是新天转债,正股涨了9.43%,可转债才涨了0.77%,结果弄出了转股溢价率竟然是负的3.08%。而节能转债,正股才跌了1.97%,可转债却大跌9.73%,即使这样,还有7.94%的溢价率,在未来4个交易日是否会消化掉。风险最大的天康转债,明天即使正股跌停都能满足强赎条件了,而目前还有18.75%的溢价率,好比是高悬在头上的一把达摩克利斯之剑。其他如长信转债、正元转债、嘉元转债,分别溢价了17.42%、21.65%、20.67%,还有2到4个交易日大概率满足强赎条件,市场会因为对未来强赎的恐惧而在未来几天杀溢价。

虽然满足强赎条件后不一定公告强赎,比例大概是一半对一半,但即将满足强赎条件后的高溢价的杀溢价还是风险不小。至少不要再去买入赌这种不太值得的赌局。

我自己的账户今天继续缩水,把去年12月份的盈利也还给了市场的。不过我看的很淡。来日方长,至少去年狠狠的赚过,今年亏损也亏得起,除了生死,其他都是小事。