历史上股票策略有很多成功的例子,比如说低PE、低PEG、高ROE、高股息率等等低频财务指标策略或者多因子财务指标策略,还有跟踪社保基金、公募基金、国家队、著名投资人等。但总有一段时间甚至很长一段时间失效,比如说前几年有效的白马策略因为估值太高今年崩溃,即使张磊的高瓴,重仓入股格力后也是业绩一路下滑。综合来看,还是跟踪北上资金的策略的有效性在最近4年里得到验证。

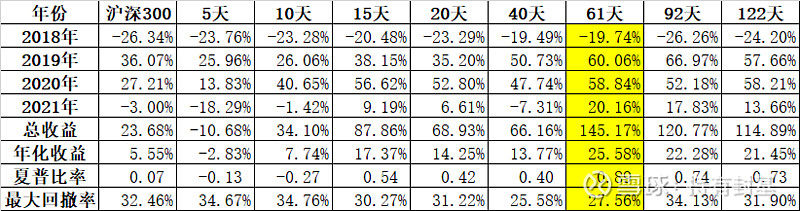

相比较公募基金、社保基金等持仓变化,北上资金最大的优势在于信息的及时性。那么如果我们跟踪北上资金的最大流入,最近4年会怎么样呢?这里我们借助果仁网,从2018年1月1日开始,到2021年12月10日,每N个交易日轮动一次,单向交易成本(包括佣金、印花税、冲击成本等)千二,平均持有N天净流入排名前20的股票。其中N分别为5天、10天、15天、20天、40天、61天、92天、122天(均为交易日,下同),得到结果如下:

显然,最佳值在61天左右,也就是一个季度。过度快速轮动,甚至使得夏普比例变成负数了。但天数过长,收益率、夏普比率下降,最大回撤率上升。

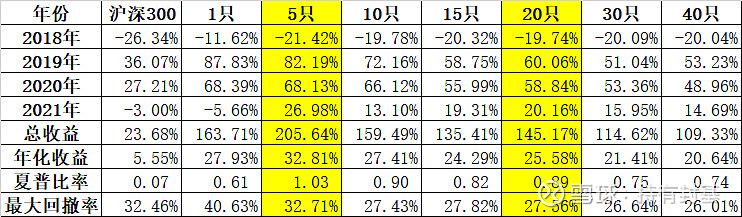

我们再固定轮动天数:61天,变化持有数量从1只到40只看看:

从年化收益和夏普比例看,最佳只数是5只,唯一一个夏普比例超过1的,但如果看最大回撤率,还是20只比5只稍好一些。个人比较倾向于20只。更加分散持仓。

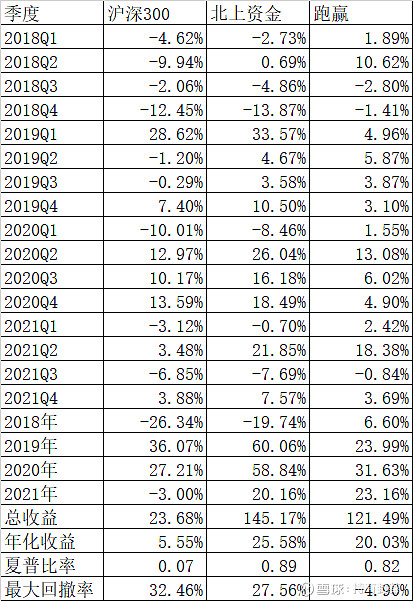

既然是一个季度轮动一次,我们再看看策略在每个季度和沪深300的对比:

4年16个季度,只有3个季度跑输,跑输最多的2018年第3季度,亏损4.86%,跑输沪深300为2.80%。亏损最大的一个季度是2018年第4季度,亏损了13.87%。但从年度来看,均大幅度跑赢了沪深300指数,即使算上沪深300的分红,跑赢也是没有问题的。

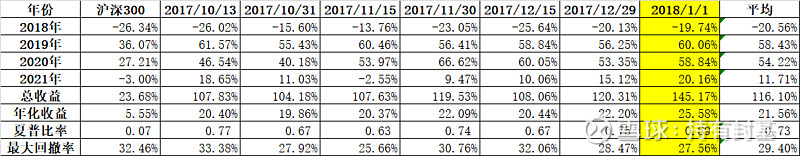

但按照季度轮动毕竟是事后回测的结果,我们还需要检验一下策略的鲁棒性,所谓鲁棒性通俗的说就是这个策略是否强壮,外界因素有些变化是否策略还是有效,这里我们变动一下起始时间,从2017年10月到12月我们均匀选择了6个日期作为起始日期,统计依然都从2018年1月1日起,结果如下:

从年化收益来看,我们选择的2018年1月1日作为起始点确实是最高收益率了,最低为2017年10月31日起始日期,年化只有19.86%,同样夏普比率最低是2017年11月15日,为0.63,最大回撤是2017年10月13日,33.38%。但即使按照最恶劣的情况看,相比沪深300依然是非常有效的。

最后我们再和同期的公募基金做个对比,从2018年1月1日到2021年12月20日,按照天天基金统计一共有5930只,其中按照最佳回测达到145.17%的基金,排名435名,超过了92.66%的混合基金;如果按照鲁棒性测试的平均值116.10%收益率计算,排名765名,超过了87.00%的混合基金;如果按照最差的104.18%的收益率计算,排名935名,超过了84.23%的混合基金。

不管怎么比对,特别是对于没时间去深研的业余投资者来说,至少能跑赢90%以上的投资者。策略的弱点是在于北上资金撤退的时候容易产生踩踏,但长期还是有效的。

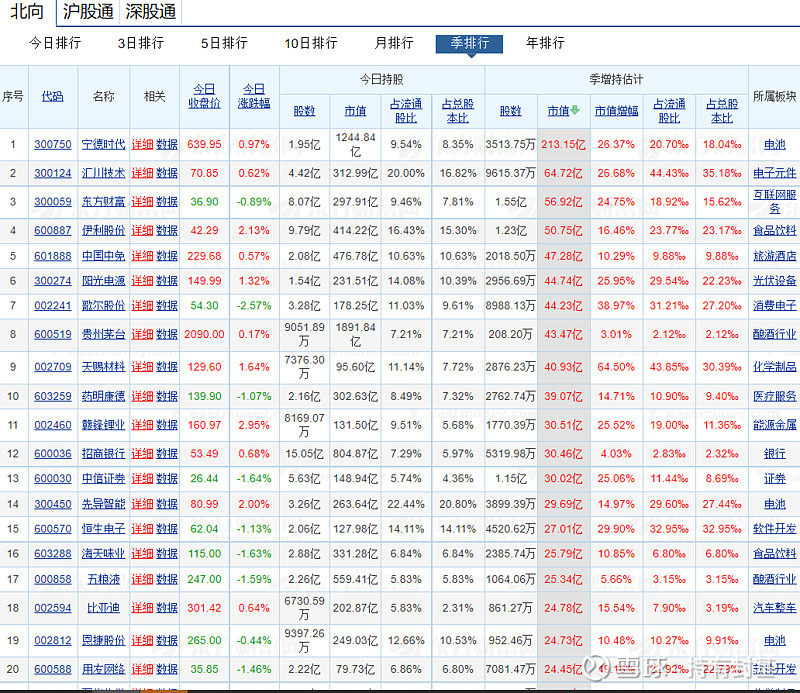

季度增持可以看东财网:网页链接,计算结果和果仁略有不同,但基本不影响排名:

上周五市场涨跌各半,整体来说还是小票略好于大票。可转债也随着小票一起表现,平均上涨了0.68%。只不过成交额继续萎缩到632亿。我的实盘合计涨幅稍好,上涨了1.08%,不过本周上涨三天抵不过周初下跌的两天。今年还有三周15个交易日,有人说今年年底会复制去年可转债下跌的行情,但愿能平稳度过。