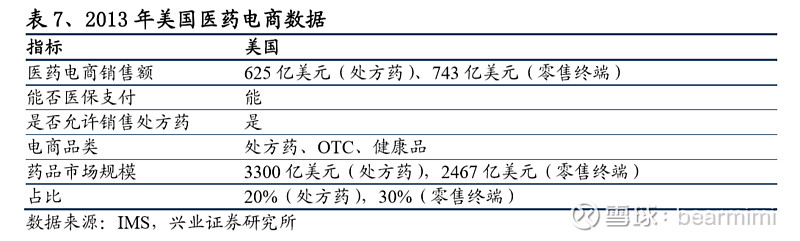

连锁药店,动荡医药环境下十年十倍的避风港?

当前我国医药行业改革进入深水期。集采、DRGs等一系列药品支付侧政策迭出,仿制药企被干得鬼哭狼嚎;药品审批加速,药品供给侧市场化改革力度不减,创新药市场即将杀得血流成河。在这种动荡大环境下,医药行业里是否还能找到估值较合理、长逻辑无虞、短期也将迎来业绩观点的子行业及公司?本文将对连锁药店行业进行分析,探讨其是否具备这个潜力,成为未来药品领域投资的一个避风港。

一、投资逻辑

药店基本逻辑如下:

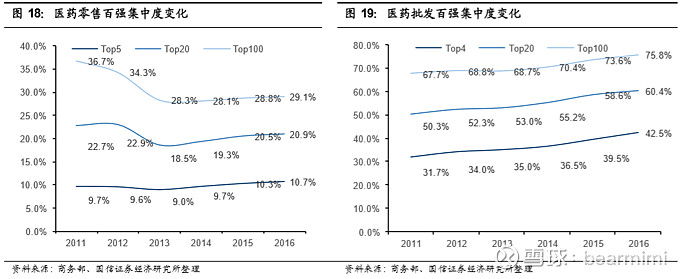

1.行业集中。目前我国TOP 10连锁药店占比不到15%:

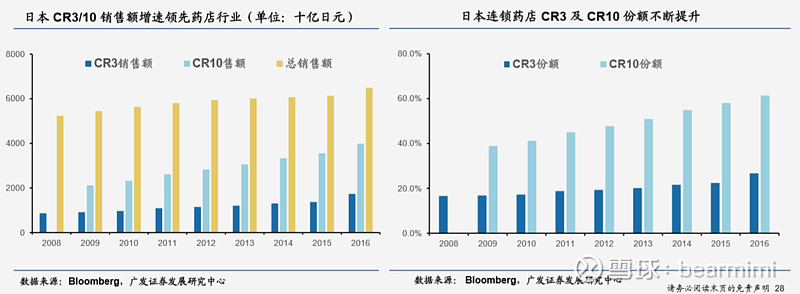

美国TOP3为66%,日本TOP10超60%:

如果我国的药店最终集中至美国/日本同样的程度,在整个(药品零售)行业的营收和净利率都不变的情况下,中国头部连锁药房的市场容量(营收)还有4-5倍以上空间。这个是连锁药店投资的最大逻辑。

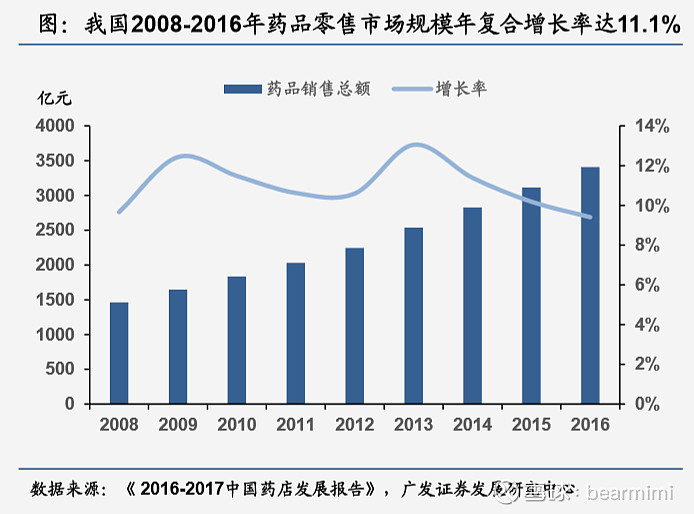

2.处方外流。2018年我国药品零售的规模为3723亿元(2016-2018复合增长率为4.5%):

2018年院内药品销售为8044亿元,两者加总药品销售规模粗略估计为1.2万亿左右。出于医药分家的大逻辑,将来院内销售药品必然不是主流(通过具体政策如药占比、零差价等),院内销售额将不再增长甚至萎缩,新增药品需求会经处方外流在院外来满足,而院外将主要由零售方承接(社区卫生中心等售药面临变革暂假设不增长)。

假设全社会药品销售额以5%速度增长、医院销售额不变、新增部分全部流入零售药房的情况下,7年后药品零售行业营收将翻倍,即市场容量还有2倍空间(换言之,头部连锁药房营收还有10倍以上空间)。

(顺带提一句,由于仿制药降价等因素,整体药品销售额可能只有3%-4%增长,药这个赛道越来越难做了)

3.集中后对上游话语权加强。随着药店在某块区域的集中度增强,药店对上游药企的话语权迅速增强,表现为药店在某块区域(比如某个省)更为集中后,从药厂获得的返点可以从营收的2%、3%增加到5%,而药店一年的净利率也仅5%。也就是随着药店的集中化,同营收下,连锁药店利润有60%以上的提升空间。

4.集中后对下游话语权加强。这其实就是指对终端消费者提价。不同于出售标准品的超市,超市提价的话消费者群体很敏感、客源会迅速流失,但药店每年终端提价1%-2%是没有太大问题的,特别是进入寡头垄断阶段后(因为实体药店本质卖的是药事服务+简易医事服务,而不是简单地卖个计生用品这样,这种超市也能卖)。而药店的利润率为5%,每提价1%,同规模营收下就能带来20%以上的利润增长。

5. 集中后经营效率得以改善。当连锁药店规模扩大后,内部经营方面可以更好地摊减广告费用、物流费用、财务费用等,同营收下能带来费用/成本的减少,这又能带来一定的利润增长。

3-5项又能给头部连锁药房同营收利润带来2-3倍空间。这么一算,头部连锁药店的利润有16-30倍空间。假设这个扩张过程时长为10年左右;再考虑到扩张包括并购、并购有股权并购、股权并购要摊薄收益,那么10年周期,预计头部连锁药房每股EPS有8-20倍以上空间。这在风雨飘摇的药品领域已经是很不错的投资机会了。

6.最后一点,药店的扩张是一个标准化、可复制流程,扩张流程要么新开店要么并购,新开店的经营和并购店的优化都是标准化的(具体后续),只要企业掌握了经营密码按着流程来复制就行了。

所以,这是一个可以线性拍(可复制性强)、优秀企业年化增长20%-30%、潜在空间还有20倍左右的行业。无论是简单按PEG线性来估值还是按现金流折现来估值(由于潜在空间大、增长时间长,ternimal value真可以近似按永续给,不像某些1年反转OR2-3年成长的企业)都逻辑自恰的行业。是个好赛道。

接下来对1-6逐项展开说明,为什么行业一定会集中,为什么处方一定会外流等等,详细阐述投资逻辑。此后再对普遍比较担心的负面因素,比如互联网药店、骗保检查、非医保产品销售限制、保健品销售、带量采购品种降价等进行解读,从反面来说明药店的逻辑是否不可动摇。

二、逻辑分析

接下来对上述1-6条逻辑逐条进行分析。

1.行业集中。为什么连锁药店行业最后一定会集中成几家巨头共天下?

药店本质上是个微利行业,只有5%-6%的净利率。在这个利润率下,企业发展的核心驱动力是经营效率(周转率)。而工业化复制的连锁药店(大企业)经营效率一定强于个体经营的小企业(小作坊),各项费用成本大企业也能比小作坊有效摊低,占大头的营业成本大企业还能比小作坊有折扣优势,那么在微利经营逻辑下大企业一定能通过价格战、宣传战等各种优势挤垮小作坊,最终完成需求的有效集中。

考虑实际经营环节,相对大型连锁企业,单体药店除了历史因素在本地往往具有“地头蛇” 优势和已经占据优势地段以外,以往很多是通过参与过票、不合规低价货源、乱刷医保卡这三个不合规的方式降低成本,获取收入(微利行业)。但目前营改增、两票制等卡死药品流通渠道,药品进出项监管严格;各地药监局飞检力度明显增强;这三大不合规方式均受到挑战,无以为继。从监管实务来说,对连锁药店的监管也比单体药店监管更为方便、节省成本。整个行业正在走向正规化,这个过程自然而然也会导致行业整体集中。

2.处方外流。为什么院内处方的大趋势一定是外流?

因为从顶层设计的角度而言,只有医药分离才是最节省总卫生费用、最节省医保费用、最能抑制医院逐利冲动(正反馈消耗医疗资金)的方法。医药分离的重点抓手之一是处方外流,医保快要穿底,巨轮已经启动,顶层设计及执行方案已经做好,所以处方外流一定会逐步实施到位。

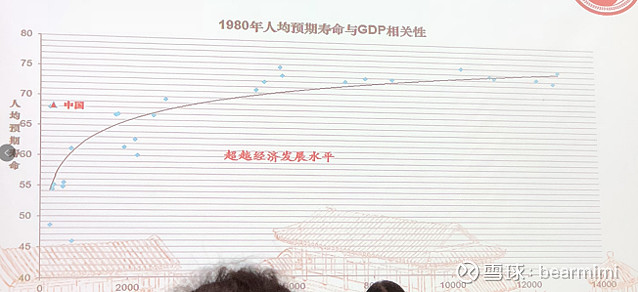

这里需要介绍一下我国的医疗体系沿革。80年代以前,我国实行免费医疗体系,国家自己运营所有医疗机构,国家财政支出所有医疗费用;同时以赤脚医生为抓手实行分级诊疗(铺到乡村一级),总体来说取得了辉煌成功。1980年在同等人均GDP国家中,中国的人均寿命比同层次国家高26%。

80年代后国家总原则变为转轨市场化,医疗领域自然跟随总原则。此时国家依然运营所有医疗机构,但按照市场化的原则消减了对医疗机构的控制,体系依照市场化初期思想变得更像分包制:每个医院(甚至每一个科室)是一块责任田,每一个院长是承包人,院长羁縻控制医院。同时国家财政大幅削减医疗费用支出,(一是因为原有体系成本太高国家其实负担不起,二是需要结余资本搞经济建设,此时医疗大多靠自费),要求医院自负盈亏。

分级承包自由竞争+财政支出锐减+医院自负盈亏=医院性质近似盈利导向的企业+院长近似企业经营者+医生近似销售人员。这种机制下羁縻各医院的诸侯主及底层的渠道都需要激励及激励工具,加之过程中的自然演化必然和一些偶然,最终形成了部分(只是部分!!!)医院行政体系靠医疗设备、医生靠药的格局。

此种制度带来了种种负面影响。加之经济建设后国家逐渐有了一些钱,03年开始实行医改。一是实行新农合等医保制度,二是国家增加对医疗费用的补贴,力求减轻群众医疗负担。但上述系统经十多年的演化已经形成路径依赖-自我反馈强化,支付方新投入的资金在医疗方强烈的盈利冲动下虽然增加了效用,但费用变成了无底洞,怎么填也填不满。08年的再次医改增加了医保投入并基本实现全民医保也没有改变这种情况,费用变成了一个更大的无底洞。单品大仿制药等都是这种情况的一些具体体现。

目前的新医改的顶层设计转变了思路。要控制医疗费用的支出,一是必须要控制医院强烈的逐利冲动;二是要把医疗费用变成健康费用(大病发现得早,前期治疗比变成大病后的后期治疗、住院费用要节省得太多);第三是供给侧(药品生产方)市场化改革(分散)和支付侧(医保,非需求侧)集中化改革(集中)。无论是零加成、集采还是DRGs,其实都是按照这些大原则的思路在进行。其中第一项的重要抓手之一就是医药分离(其他的有空再谈)。

上层已经认识到,医院的真正创造价值的人是处方权人士,正如大学真正创造价值的是教授一样。以前压低处方权人士的劳务价格,一是太穷付不起二是高薪政治不正确三是医生群体本身一盘散沙四是政策制定时太短视。目前时机已成熟,新的机制下支付方将为处方权人士的劳务支付溢价,而把寄生在处方权上的药事和行政剥离,没收医院逐利的工具。这样回归本源才是最节省成本的做法。

综上所述,医药分离是一定会实行的。目前的政策路径也在一步一步证实这个思路。那么,处方一定会外流,而外流受益大头是连锁药店。这是药店大逻辑的一个基石。

从药店毛利率的下降也可以验证处方外流的逻辑。药店毛利率主要由品类结构所决定,其中处方药毛利率较低,中药材、保健品和家用医疗器械等毛利率较高。近几年零售药店行业整体毛利率持续下降,券商调研后认为主要是毛利率较低的处方药销售份额占比提升所致。这也从另一个角度验证了上述逻辑。

3-5逻辑很直白,就不再具体展开赘述了,在后面带到相关点时再相应展开一部分。

6将在后面谈具体的企业时从经营细节中可以自然体现,这个也后面详细说。

三、负面逻辑探讨

接下来分析大家普遍比较担心的药店的负面逻辑:互联网药店、骗保检查、非医保产品销售限制、保健品销售、带量采购品种降价。

1.互联网药店的冲击。这个问题,我们可以参考美国目前的互联网药店情况。美国处方药消费额里,40%是慢病药,60%是其他病药。这40%的慢病药里,一半是通过网络购买。换句话说,电商仅仅是占据了慢病处方药份额的50%或者说处方药的20%。其他80%的处方药,以及70%以上的OTC(非处方药)都是在药店消费的。为什么?

我认为,这背后的核心驱动逻辑在于,药店可以提供简易医事服务和药事服务,而大众的惯例是接受简易医事服务时必须要当面望闻问切一番才放心。

通常情况下,我们到药店买的其实不止是药。在国外,由于医药分离患者必须大都到药店凭处方买药,而药师会在开药时提供简单的用药指导:这个药怎么吃,不能和什么东西混着吃,可能有怎样的副作用,如果出现了比较严重的副作用比如呕吐等需要再回到药店来观察...等等;在国内,我们可能没这么在乎,药师也没这么专业,但我们去买药时也一般会问问药师我哪里哪里不舒服,是买感冒药还是消炎药,像不像是严重疾病的先兆;而药师也会推荐你这个吃消炎药就行了,应该没问题但如果严重了的话你还是得去医院,这个药可能有一定副作用要不要搭配点维生素对身体好...等等。国内的这种药事服务很粗陋,简易医事服务也更近于一种安慰剂效应,但毕竟也是有服务的,而我们更习惯于当面接受这样的指导。这就是为什么药店净利率有5%而超市只有1%的原因:它提供了一些附加的“当面服务”。

如果大家都偏好当面接受这种服务,那么互联网药店就肯定竞争不过线下药店。更不用提牌照、线上限制医事服务、刷医保等短期限制了。这是线下药店的核心逻辑。

退一步说,即使在中国互联网化比美国更甚,大家都不再偏好线下这种简易服务而是自己买药自己吃没吃好再去医院,目前的线下药店也完全可以做“+互联网”,自己开个互联网药店,顾客的订单收到后直接从最近的门店使用饿了么同城快递等服务送药,这个互联网药店在微信小程序以及支付宝上开个窗口这样(假如全国集中至只有3-10家连锁药店,门面的密度是不用担心的,肯定好配送)。这么做比互联网药店重新铺设线下网点(互联网+)要节省资本得多,更不用提经营线下药店的那么多弯弯道道、怎么在低利润率的成本下经营起来的难题了。

互联网药店能不能纯粹只搞线上部分、配送外包给饿了么之类的公司?我认为很难。现在春雨医生、丁香园均向线下诊所发展,代表了移动医疗要做闭环,线下线上必须要结合。可能核心就在于我开始所说的望闻问切等服务,患者更倾向于当面听到建议,这天然更容易产生“信任感”,这来自于我们的人性,是没办法避免的。

从美国的情况来看,药店标杆CVS也是如此,先做线下再做线上,目前几乎65%以上的产品是CVS通过自有物流从门店配送至消费者手中。药店做+互联网(重资本向轻资本)比纯线上企业做药店(轻资本做重资本,还是微利润率行业)要更容易。

此外,当前阶段还有及其庞大的线下人群不会使用互联网。由于生病了必须马上吃药(头疼就觉得自己要死了、必须马上吃到药才能心安),他们更倾向于选择线下药店。这部分人的购买力足够摊低线下药店的成本直到熬死纯线上药店了。

最后,我们前面提到国家顶层设计的方向之一是医疗费用变健康费用(早期就诊断并发现疾病),可以极大节省卫生总费用。而要做到这点,最有效的方法之一是分级诊疗(市三甲-县医院-社区卫生中心/乡卫生站),正如我国60-70年代所做的一样。而药店有潜力延续这个传统,成为分级诊疗的最末端(到每一个小区)。目前国外的趋势是药店里直接开简易诊所,有处方权的护士提供便捷医事服务,看感冒、喉咙痛等常见病。国内药店将来可以往这个方向发展——换句话说,用药店来增进社区卫生中心的随访功能。现在的随访容易造假,健康管理很多都是纸面功夫。但药店去定期量血压、去做数据记录、疾病管理是有内在动力的!比如将来某药店随访某老奶奶查出什么异常,建议老奶奶就医并最终救了一条人命,这个店以后在这个社区就有口碑、倒不了了。这种内在激励机制也会使得药店的分级诊疗功能在遥远的未来更为可期。

2.骗保检查、非医保产品销售限制、保健品销售。这些政策本质都是促使行业进一步规范、集中的,长久来看更利于行业发展,短期来看更有利于不合规的小药店的市场份额被连锁药店吃掉。不再赘叙。

3.带量采购品种降价。这个政策对药店有利也有弊。弊的一端在于,通常情况下药单价的下滑补不上消费数量的提升,药价下降最终的结果是营收下降。这个逻辑对药厂和药店是一样的。中国药品市场整体营收预测只有3%-4%的增幅,和仿制药价格下滑有很大关系,这肯定也会影响到药店营收。但换个角度来说,整体药品市场营收还有增速(或者说医保的钱会变多又终究会花出去),处方又是外流的,这块肉终究会掉到药店这个卖水人碗里来。风雨飘摇的药品市场里,药店是为数不多的避风港之一。大逻辑没有问题,就可以坚定长持。

利的一端在于,原来药厂对医院的出厂价和对药店的是不一样的,对药店的出厂价要更高。如果集采要一视同仁的话,那么在进货端也应该要一视同仁,如此药店可以降低营业成本、提振毛利率。总体来说我觉得这些都不影响药店的大逻辑。

从具体经营层面分析,我认为将来药店营收的增量在以下几个方面:

(1)中药保健品。这个将来的发展趋势类似于日本的药店卖药妆、美国的药店卖食疗,主打概念不是“药”,是“健康”。具体在我国,只要电视上还有宫斗剧,还有御医,电视上的这个御中医真能治好病(要不剧情怎么推展),还能号脉号出男女来,还喜欢给皇帝、王爷和老爷开鹿茸、人参等滋补品,那么这些东西就会持续有市场。这是某种不变性在不同族群中的不同体现。

(2)搭配用药。买感冒药搭配个维生素;买避孕药搭配个调理内分泌平衡的药;这些都能提营收和利润。

(3)非医保的进口药、国产的创新药。医保将来的趋势是只提供基本药物、只提供基本药事服务,比如只开集采药这样。那么在处方外流的大背景下,药店将成为高端进口药、国产创新药的主战场。这些药客单价很贵,将是药品营收增长的又一大来源。

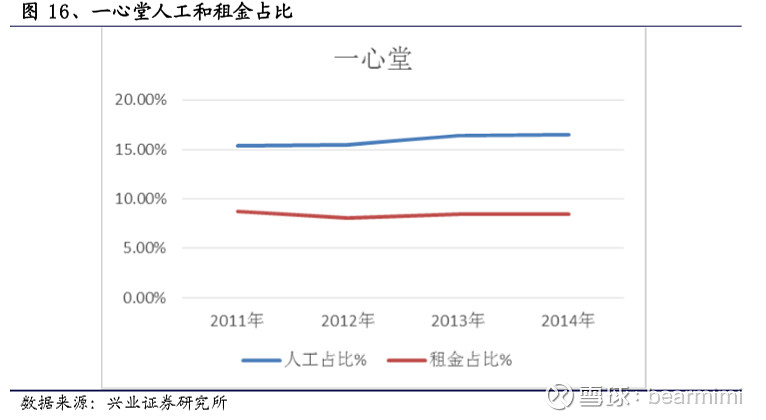

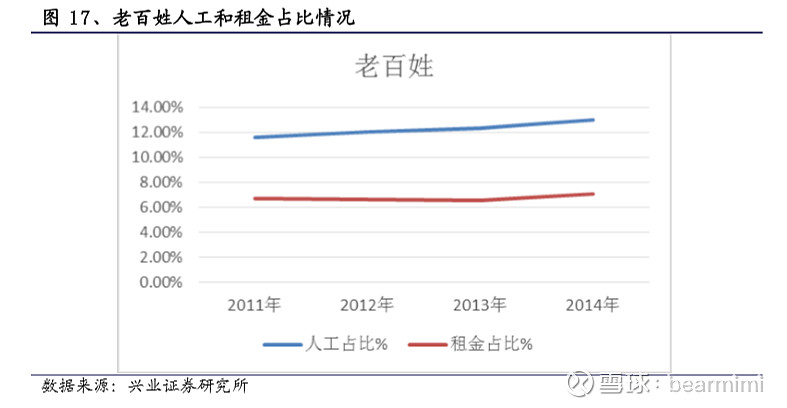

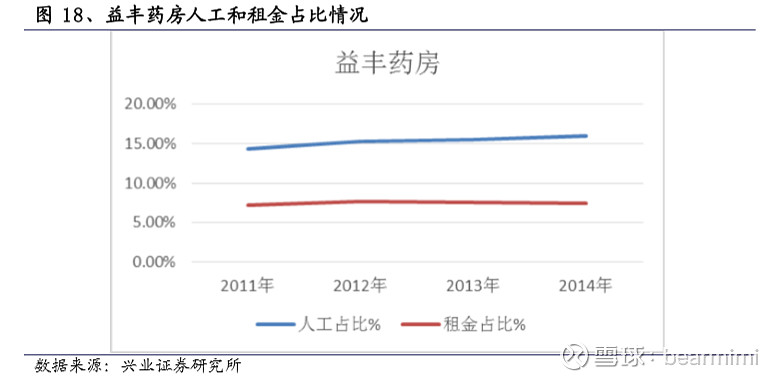

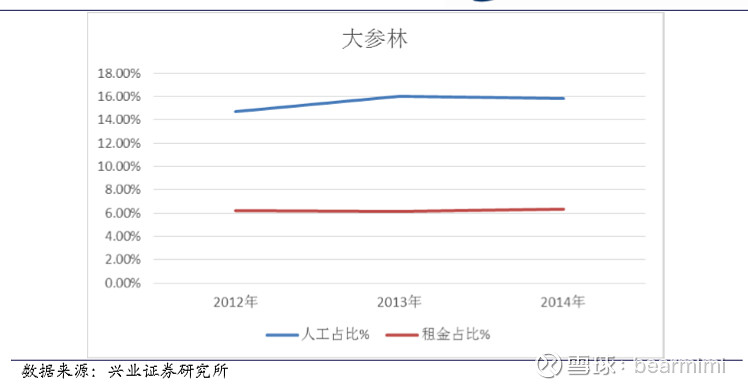

4.人力成本及租金成本。有人担心药店这种低利润率行业利润极易被人力成本及租金成本上涨而侵蚀。我认为这个逻辑也不用太担心,因为药店的便捷医事服务如果是刚需的话,那么这种成本的上涨可以被提价所消化。观察目前头部连锁药店经营情况,基本上没有观察到人工和租金水涨船高的情况。这个问题我认为也不用太过担心。

四、总结

连锁药店子行业在风雨飘摇的医药分开时期可能是不错的避风港。只要群众还偏好当面类型的简易医事服务和药事服务,连锁药店就会在集中逻辑和政策支持下不断快速成长。日本也有类似情况,在医保控费驱动下,一致性评价+药品降价+提高医疗服务价格+医药分开等政策陆续推出,最终实现了医药分开和药品降价,这个阶段连锁药店龙头是医药领域中表现最好的公司之一。

下篇报告将就具体公司进行研究,探讨哪家公司兼具长期发展潜力和短期业绩爆发动能。