发现一个找闷声发财行业的指标分享给大家,PB-ROE选股模型,用估值指标PB和财务指标ROE这两个角度动态去看公司的估值,PB-ROE选股模型主要定位:低估值(低PB),高盈利(高ROE)。

市净率(PB)=总市值÷净资产,市净率在上一次《估值一直困扰的问题》中有介绍,其实大部分的企业可以用市净率估值,因为生产产品之前要投入生产设备。当这个行业处于景气阶段,这些设备相应更值钱;当不景气时,设备也相对贬值。

净资产收益率(ROE)=总资产收益率X杠杆率,成立公司需要投入资源,一是自己有,二是借。比如我们买一套300万的房子,3成首付,则需要90万,另外的210万银行贷款。90万是自己的净资产,另外的210万是杠杆。会杠杆经营也是一种能力。

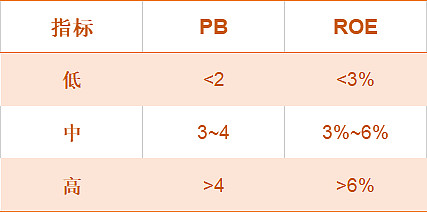

PB-ROE兼顾PB与ROE两个指标,综合两者选择性价比高的股票。根据PB值和ROE值,分为高中低三档:

数据来源:wind

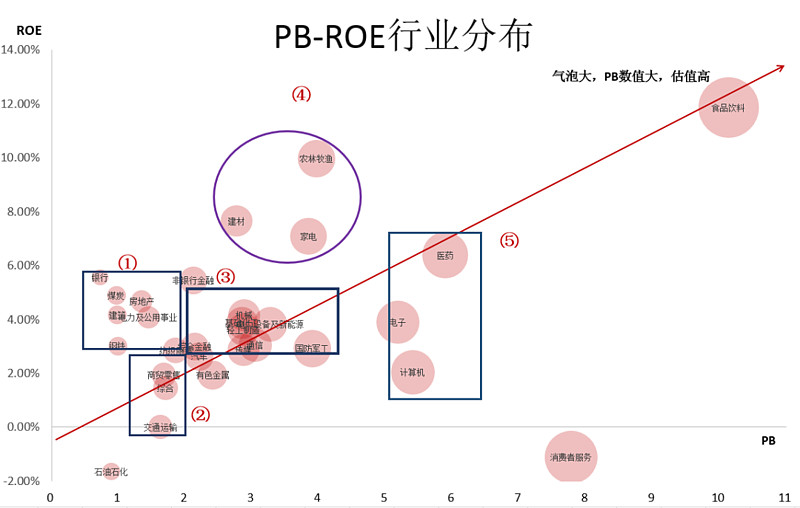

以PB-ROE高中低三档,把各个行业大致分成了以下五个板块群:

①低估值,低ROE:商贸零售,石油石化,交通运输。

②低估值,中等ROE:银行,煤炭,钢铁,地产,非银金融,纺织,公用事业。

③中估值,中ROE:汽车,有色,国防军工,基础化工,传媒,新能源,机械设备。

④中估值,高ROE:农林牧渔,家电,建材。

⑤高估值,中ROE:电子,医药。

数据来源:wind

平时大家的目光聚焦点都在两侧,一边是持有食品饮料,医药这类的欢呼雀跃,一边是黑四类伤心绝望,却很少人把目光聚焦在建材,农林牧渔,家电这些ROE出众,并且估值不高的行业。就类似以前上学,学霸和学渣老师是最关注的,也是记得最久的。那些成绩不上不下默默无闻的同学总是被忽视。

从走势看,三个行业虽然表现平平,却一直闷声发大财,默默创新高。

数据来源:wind

那这三个行业过去的ROE也是这么高?PB也属于低估吗?还是用了后视镜?

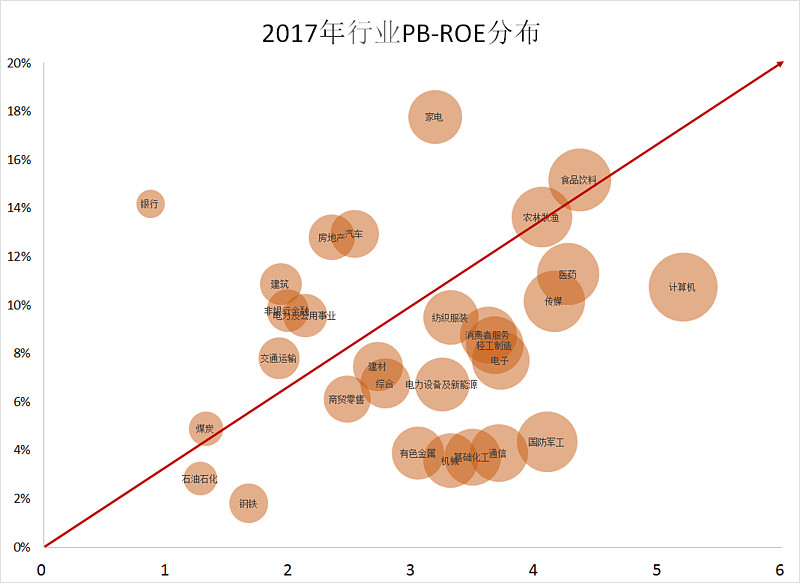

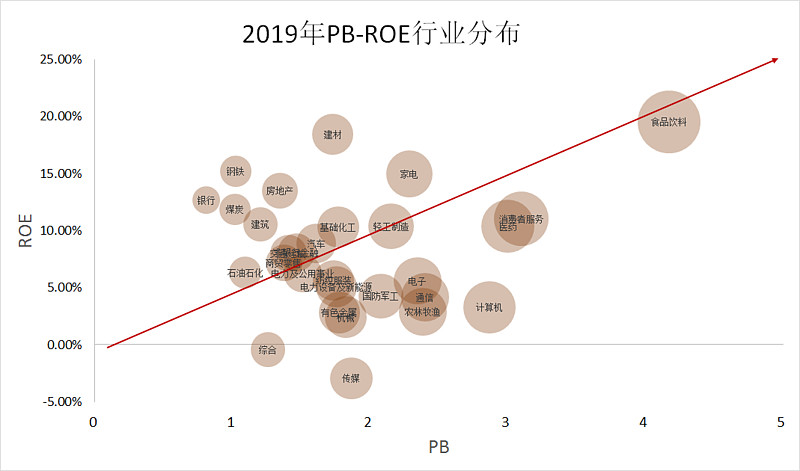

下面四张图是2017年1月1日,2018年1月1日,2019年1月1日,2020年1月1日的PB-ROE的分布图:

数据来源:wind

1.家电,近四年ROE分别为17.76%,18.63%,14.96%,17.11%,它的ROE值一直居高。

家电行业一直被认为是一个成熟的行业,并且技术壁垒不高,还具有地产后周期属性,所以经常被忽视。

2017年印象最深的家电还是白色家电(格力电器,美的集团),这两大家电巨头,再后来是2018年的厨电(老板电器),当时地产开始接连受到政策打压,大家都觉得家电就到头了,然而小家电又开辟新天地。

我们每个人都脱离不了生活,家电是我们生活便利非常重要的一部分,我们越来越依赖家电,家电更加精小,更加易耗,更换频次更高。

家电行业经历过地产周期(空调,厨电等)→家电下乡,家电升级,家电智能化(智能风扇,电饭煲等)→精细化小家电(养生壶,挂烫机等)→美丽化家电(电动牙刷,美容仪等)→未知

2.建材近四年ROE分别为7.46%,12.37%,18.46%,16.58%,2017-2018年建材的ROE上升,近2年ROE平稳并且与家电的ROE不相上下。相比之下,估值还比家电行业低,建材行业的安全边际非常高。

看到建材这里就解开了一个谜团;我们是基建大国,基建的红利都去哪里了?过去我们总盯着基建工程和中国建筑,没想到吧~跑隔壁的建材去了。

数据来源:wind

3.农林牧渔近四年ROE分别为13.64%,7.14%,2.89%,14.78%,但是可以发现农林牧渔的ROE并不像家电和建材这么稳定,它在2018-2019年有一个明显下滑,ROE呈U字型走势。

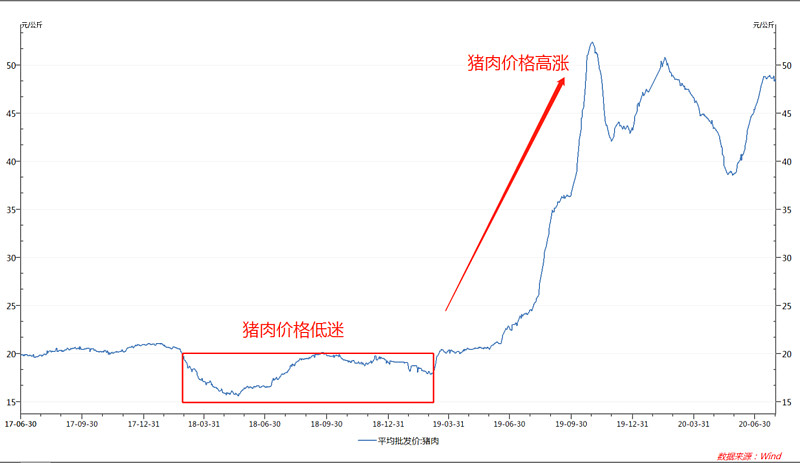

原因是农林牧渔指数猪肉股占比非常高,最近一年多时间,猪肉价格上涨导致猪肉股的ROE上涨,也推动了农林牧渔指数ROE上涨。如果猪肉价格下降,那么农林牧渔的高ROE就无法持续。

数据来源:wind

2018年-2019年初猪肉价格低,对应的农林牧渔的ROE也非常低。周期性的ROE只能在周期前期和中期去捕抓,但是如果周期向下,也就是猪肉价格下降,ROE反应缓慢,则要及时调整持有策略。

数据来源:wind

总结:

①PB-ROE策略优先选择:中低估值+高盈利的,选择出来的行业或者股票安全性高,哪怕行业增长性不高,可以通过高ROE的消化,股价依旧可以创出新高,例如建材行业,家电行业和农林牧渔。

所以,PB-ROE策略赚的是估值回归的钱不追求类似医药,食品饮料这样引人注意的成长性大牛,它更侧重中低估值带来的安全性和高ROE带来的业绩支撑,闷声发财,默默新高。

②上面的三个行业我们是在既有的数据基础上来看行业安全性和业绩支撑,这种分析会有一个很突出的风险:未来ROE不可能准确预测,如果现在的高ROE出现了下滑,那么现在选择的行业未来表现会很差。

这个就涉及了行业拐点(向上,向下,持续)的分析,我觉得家电的高ROE大概率持续,因为家电是生活便利非常重要的助手,同时它精细化且易耗,对小家电的消费需求持续稳定。

而农林牧渔有可能在猪肉价格下跌之后ROE会下行,银行则在经济复苏期间大概率拐点向上。这些判断行业拐点的分析比较专业,需要大家对行业有比较深入的研究。

③PB-ROE策略是高性价比选股方法,在承担合理风险的基础上追求合理的回报。具有代表性的主动型基金是中庚价值领航(006551),使用了PB-ROE策略的指数基金是华宝质量价值(501069)

数据来源:wind

......

我每晚都会在微信公众号:股市药丸 更新以下模型表,欢迎大家关注![]()