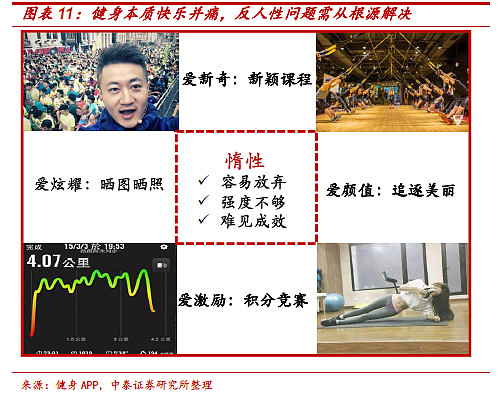

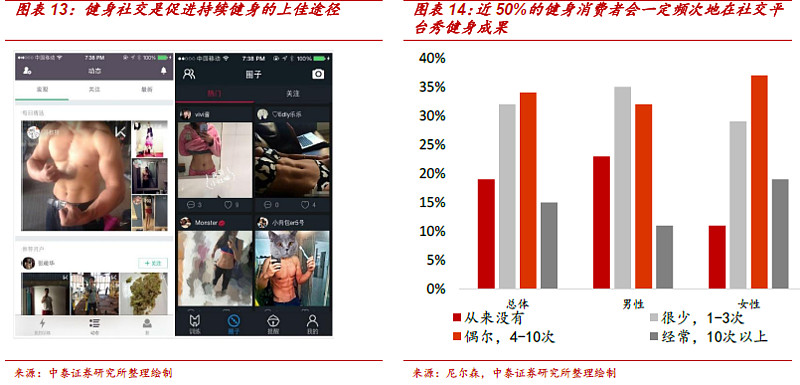

行业繁荣:搭载消费升级快车,蓬勃发展悦动时尚。国内健身服务行业的真正商业化运营起于20 世纪90 年代末,而当下呈现的行业繁荣态势核心变化在于健身房数量的快速增加(7 年翻番至4425 家)、健身文化的初露锋芒(马甲线/A4 腰/反手摸肚脐等成为时尚生活新名词),意识增强(经常锻炼人群提升至34%/2020 年望达40%)。健身具有固定时间、相对高频、兼具社交属性的消费特征,未来健身房将逐渐成为工作和休息外的第三生活空间中重要的场景,该场景不仅将承载更多功能(社交/娱乐等),且具备转化衍生消费的巨大潜力。同时,健身本身是突破自我的反人性过程,需要私教/趣味课程/健身社交等外部激励促进习惯养成。我们预测未来5 年行业规模复合增速望达20%(2016/2020 分别为300/600 亿元),其中:准一线市场将成为主要增量来源、健身会员渗透率和私教比例亦将随之提升(预计2020 年分别有望达2.3%/30%左右)。

健身房如何盈利?现金流蓄力,持续盈利关注续卡率。以连锁健身房为例,目前国内健身房核心收入来源是会籍收入和私教收入(比例分别约50-60%和40%-50%);经营成本包括租金、工资和佣金(私教提成/销售提成,占收入的30-40%)、折旧、水电费等。健身房初期投入较大(1000 平米健身房需500 万元左右),在预售和经营初期阶段会员数量快速积累,使得健身房在6-9 个月内可实现现金流收支平衡(品牌力越强的健身房该收支平衡周期越短)。考虑对会籍和私教收入的会计确认方法以及租金和折旧的摊销,报表的盈亏平衡一般需18-20 个月。现金流呈现前高后低并趋稳的特征,会员制形成收入和业绩储备区(长期卡越多越有利于长期收入稳定),单店进入经营稳定期后净现金流入平均在300-500 万元左右。

竞争要素:选址与定位奠定基础,用户体验至上决定长线价值。健身房可通过大力营销快速在短期内实现会员数量爆发增长,从而实现现金收支平衡。而由于健身房本身的重资产运营属性,要持续盈利并非易事,关键因素包括: ①新会员增加量:考验选址能力和营销能力,与商业地产合作、收购兼并小型健身房等方式逐渐兴起。②老会员续卡率和私教转化率:两者变化相辅相成,取决于定位、服务和体验(教练质量/设施等)。③会籍客单价:取决于定位和会员卡卡期。在健身房提高收入端的同时相应也会增加成本端的压力,比如选址位于优质核心地段带来租金压力、改善服务带来投入成本等。由上分析,健身房运营竞争力可以概括为:选址与定位奠定基础、私教配套软硬实力兼备、用户体验至上决定长线价值。

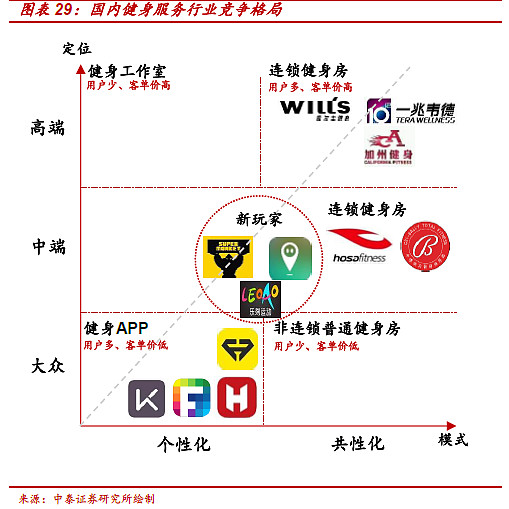

格局趋势:龙头集中与长尾分散并行。中国健身房市场较为分散,前十大品牌健身房数量仅占整体份额16%左右,龙头威尔士收入仅占2.6%。国内健身服务行业逐渐从连锁健身房的单一格局(威尔士/一兆韦德等)向工作室、非连锁社区健身房、健身APP(KEEP/FEEL 等)、以及融合新老理念的新玩家(超级猩猩/乐刻运动/光猪圈等)等多元模式并存的格局演进。其中,①具有先发优势的高端连锁健身房品牌已基本具备综合运营实力和品牌力,连锁式复制逻辑得以验证并有望充分受益行业快速发展并获得份额提升;健身APP 已卡位核心用户资源(目前主流健身APP 占据整体移动健身用户的约40%),格局相对稳定。②同时,由于健身房商业模式本身具有充裕现金流、进入门槛较低的特点,进入者将持续涌入分得行业发展红利的一杯羹,然而工作室定位人群细分、尚未有规模性品牌;非连锁社区健身房缺乏体系化管理,难以形成复制模式;新玩家融合个性与共性,商业模式仍在摸索中,未来格局尚未清晰。综上,国内健身服务行业未来将形成“强者恒强头部集中,持续涌入尾部分散”的并行格局。

下载完整报告: