因为写了一系列银行的文章,所以越来越多的朋友咨询五迷,银行股要怎么买?我之前都回答说买建行,买招行。但是朋友们都说我们也知道,建行与招行好,但是他们贵呀,我说高质高价,低质低价,150块可以买个包,15000也买个包,15000的包就更贵吗?所以招行不一定比兴业,比民生贵,他们表示不可理解,纷纷表示招行比兴业贵一倍,比民生贵更多,斥责五迷是无稽之谈。

这也要怪五迷,没有把估值这个事情讲清楚,这不五迷准备以招商银行和民生银行为例,说一说,为什么是民生银行贵,做到颠覆你的三观,当然不是为了颠覆而颠覆,争取做到有理有据。

之所以选这两家银行作为对照,是为了使得效果更明显,因为民生与招行的估值差,是几家主流上市银行里除了华夏之外,最大的了。经历这轮下跌,到上周五收盘,根据wind的数据民生银行的市净率是0.67倍(雪球上是0.65,不知道为何有差距),招商银行是1.41倍,招行的估值看上去比民生贵一倍多。但是,让我们细细的分解来看,招行是不是比民生贵?

首先谈估值得有个标准吧?因为银行的利润调节空间太大,主要因为拨备计提的调节空间太大。所以用pe来衡量,对招商这种拨备很保守的银行肯定是不公平的。另外由于银行这个行业跟其他行业还不一样,他的净资产就是钱,所以用pb来看是合适的。但是很多人就会问,你招商银行的钱凭什么值钱些,一块钱值一块四毛一,我民生银行的一块钱只值六毛七,这太不公平了。

这里五迷又得说说,这是因为银行这们生意,真的是借钱做生意的,自己的钱不到十分之一,做生意肯定有盈亏,因为高杠杆又放大了盈亏,所以好银行与差银行的估值差可以很大。

另外为了保护储户的钱不受伤害,所以银行又准备了另外一个池子,这个池子就是拨备,每年从利润里面计提,这个池子起缓冲作用,也起调节作用,当年景好,赚钱多就多计提一点拨备,当年景不好就少计提一点拨备,从而起到平滑利润的作用。但是招行这种保守的银行,就喜欢往这个池子里多投点料,民生因为本身利润就不行了,所以为了维持面子上好看,就会少投点料。这样因为投料的不同,会造成直接看pb有一些误导,所以最好的方式就是把这一块再加回去。

还有就是各家银行对不良的计提标准也不一样,所以我们可以这样处理,干脆把所有的逾期加重组贷款算作坏账,一分也收不回,从净资产里减掉。当然,五迷知道这不是现实,但是两家银行都这样处理,那么也是公平的。

第三就是看盈利能力,我们可以从roe的角度来看,比如招行的资产收益率为16.54%,民生的为14.03%,那么招行的盈利能力就是民生的1.18倍,这个复合下去很惊人的,毕竟复利是第八大奇迹呀。

所以理论部分就是先算出一个真的净资产,然后再看净资产的盈利能力。这样基本就可以判断谁贵了。

我们先来看一些基本的数据,民生与招行的资产与负债规模相差不大,招行资产规模是民生的1.06倍,但是营收确实民生的1.53倍。至于为何会这样,主要因为是招行的净息差是2.43,民生是1.5,这里差了93个bp,什么意思呢?就是招行一万亿的生息资产,招行多赚93亿,六万亿就多赚558亿,比民生17年的利润还多。至于为什么会这样,就是招行的负债成本低,至于招行为什么负债成本低,因为活期存款多,为什么活期存款多,因为优质客户都选择招行,为什么优质客户都选择招行,因为招行以客户为导向的企业文化把他们伺候的很舒服。

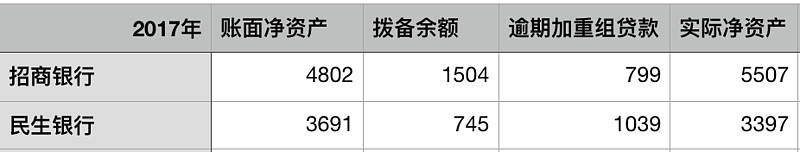

现在我们要做的工作首先是还原真实的净资产,真实的净资产等于账面股东权益加拨备减预期贷款加重组贷款:得到的数据如下(单位:亿元):

从上面的数据可以看出,招行的实际市净率如果按民生同样的标准来披露实际上并没有那么高,但是还是可以得出民生银行比招行便宜的结论。

不用急,现在我们还要做的一步就是,看资产收益率,实际上收益率的数据还在扩大,为保守起见,我们取过去两年的数据为标准,招行是16.40,民生的是14.58,招行是民生的1.124倍。现在问题来了,盈利能力相差1.124倍应该怎么给溢价,如果按这个速度复利下去,我们知道民生与招行的差距会越拉越大。

截止7月5号收盘,民生的市值是2500亿,招行是6500亿,招行是民生的2.6倍,但是净资产招行是民生的1.62倍,所以明显招行溢价约60%,但是如果考虑到招行的盈利能力是民生的1.124倍,只需要四年就可以抹平这种估值差距,之后就是反超。如果考虑的永续经营,显然是招行比民生便宜。

当然整篇文章的逻辑立脚点就是,招行的净资产收益率会持续领先民生,这是由招行的负债成本低决定的。我想这应该会越来越成为共识,不管持有民生的朋友是否接受。

本文首发于公众号:五迷投资笔记,欢迎大家来做客。