招股书显示,聚美优品2013年营业额超过60亿元人民币,销售3600万单,截至2013年底已连续7个季度盈利。以交易总额衡量,聚美是中国最大的垂直美妆电商,市场份额超过22%。此外值得注意的是,其2014年第一季度的销售额移动端占比已达49%。

针对IPO招股书,对聚美优品的发展历程、行业和商业模式、基于盈利前景探讨的财务解析、全面解读。

一、聚美优品:中国首个上市前主营业务规模盈利的电商公司

成立四年,聚美优品开始启动上市之路。聚美优品是第一家也是中国最大的化妆品限时特卖商城。聚美优品由陈欧、戴雨森等创立于2010年3月,致力于创造简单、有趣、值得信赖的化妆品购物体验。聚美优品首创“以时尚杂志的方式限时售卖化妆品”模式:每天在网站推荐一百多款热门化妆品,并以吸引人的价格出售;同时承诺“百分百正品”,以及“拆封30天无条件退货”。“聚美”二字寓意:聚集美丽,成人之美。

创办之初,从徐小平的18万美金的天使投资开始到上市,聚美优品只有2011年接受了红杉资本等几家VC共1300万美元的投资。此后一直持续盈利的聚美优品没有拿过一分钱的融资,直到启动IPO。

在2013年财报中,聚美优品的营业规模60亿元人民币毛利24.5%,净利7.1%。是中国首个上市前主营业务既已规模盈利的电商公司。

二、聚美优品爆炸式增长的背后:站在化妆品需求持续增长的闪购垂直电商。

自成立的这三年多来聚美优品可谓实现了爆炸式增长:2010-2013年营业额分别为0.92269亿美元、3.27225亿美元、8.16570亿美元,营收背后是用户数和订单数的大幅增长,2010-2013年购买客户人数分别为130万人、480万人和1050万人; 重复购买客户占比分别是53.8%,56.3%,62%。

为什么聚美优品会如此快速增长呢?我们来看一下聚美优品的主营业务,

聚美优品的销售模式包括1)精选美妆闪购、2)美妆商城以及3)服装闪购。精选销售是一种新的线上销售模式,透过产品推荐和深入的产品描述吸引网购者的注意力。而美妆商城则是长期提供选择更加丰富的品牌美容产品,提高消费者对聚美的忠诚度。服装闪购则是为进一步提升消费者体验和增加更多选择,提供大幅折扣限时销售时尚服饰及其他时尚产品。 从而实现扩大销售额,提升用户体验的目的。

聚美优品是一家以化妆品为主打商品单点突破的商业模式,并且取得成功,目前是中国最大的化妆品垂直行业电商,已经产生了规模优势。为什么聚美优品能够聚焦销售化妆品的闪购模式能够爆发式增长呢?

通过其招股书我们发现两个原因。

1:首因用户需求旺盛市场增长强劲。

来自全球企业咨询公司Frost & Sullivan的报告显示,中国美妆市场的零售总额将从2013年的370亿美金上升到710亿美金,平均每年14%的增长空间,在线美妆商城销售将从2013年的40亿美金上升到2018年的60亿美金,平均每年上升为33%,移动商务将从2013年的50亿元美金上升到380亿元美妆,平均每年增长49%。通过数据可以看出,中国美妆行业正在呈现上涨趋势,而且用户需求十分旺盛。

聚美优品所在的美妆行业是在中国的新兴行业,中国人均美妆年消费仅为22.5美金,是美国的1/15。未来行业机会巨大,其行业机会成就了聚美优品的爆发式增长。同时,可以看到市场在未来5年增长势头依然旺盛,为企业增长留下了足够的空间。

2:闪购模式自身的快速增长。

除了垂直化妆品业务,聚美优品的另外一块主营业务就是闪购。聚美优品是线上闪购B2C网站,向消费者提供除了化妆品,时装、、箱包、皮具、配饰、等商品,并以比零售大幅优惠的折扣价销售。聚美优品的“闪购”(flash sales)是被证明了可行的商业模式,无论是从中国还是美国都有持续不错的公司出现,如Zulily, 唯品会。2013年唯品会收入增长145%,美国的母婴闪购网站Zulily也增长了110%。

小结:无论是中国化妆品行业的高速增长带来的行业增长,还是闪购本身业务模式的增长,都是聚美优品高速增长的必不可少的因素。从而支撑了聚美优品从创始开始一直到未来5年都会出现的高速增长。

三、来自财务的分析:聚美优品盈利的背后

招股书显示聚美优品的毛利率为24.5%,而线下美妆零售行业一般在35-50%左右。以较低的毛利率如何做到盈利呢?

观察海外的发展路径,在成熟理智的市场环境下,线上线下价格差仅为3-5%。零售企业的毛利率取决于商品品类、企业采购规模和议价能力,跟线上线下无关。在运营成本上线下和线上企业确实有一些差异。实体零售的最大成本是店铺租金和店内人员,但每个店有天然的辐射半径,客户获取成本很低。电商虽然没有租金和店员,但是多出了客户获取成本和点对点的物流配送成本。所以电商中,谁能捕捉到高毛利的品类,建立规模效应,同时控制客户获取成本和物流配送成本谁就能盈利。

接下来,我们结合聚美优品的财务和运营数据对盈利能力进行分析。

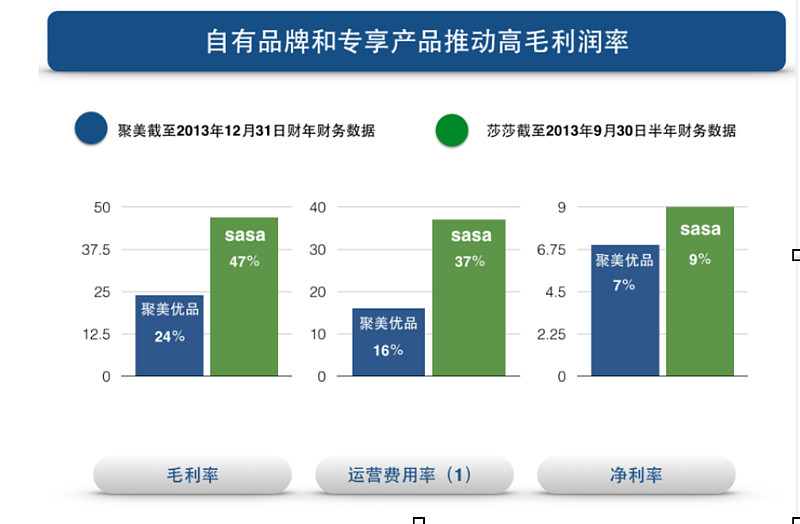

1.毛利率:聚美优品的2013年毛利率为24.5%。莎莎和屈臣氏的毛利率分别是47%和35%。聚美的毛利率较低。这个行业从丝芙兰、莎莎和屈臣氏都是靠独家和自有品牌盈利。独家和自有品牌一般有50-80%的毛利率。相当于一个上海家化的毛利率。聚美招股书也提到了独家和自有品牌,但是没有提及占比。按毛利率推算,应该占比不高,大概10%-20%左右。莎莎达到50%。虽然在美妆行业聚美优品的毛利率偏低但是比起京东的9.9%还是好得很多,跟唯品的24%相当。所以选对品类很重要

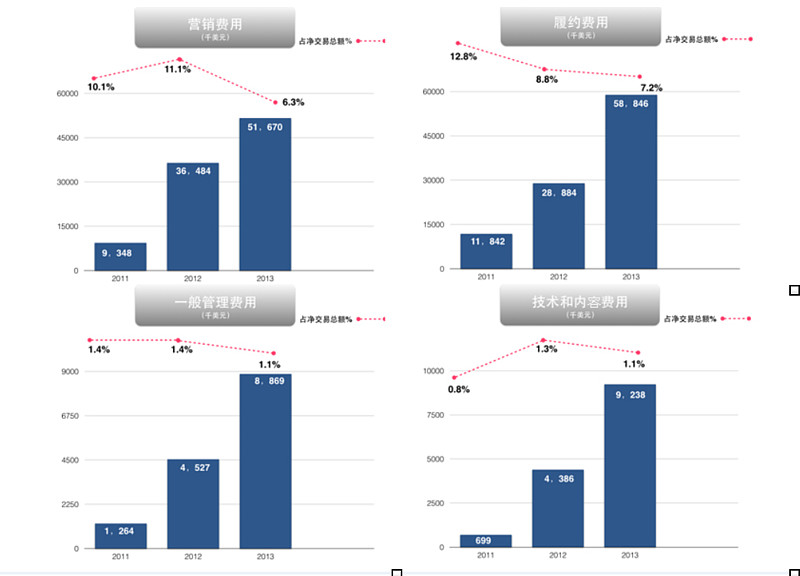

2.市场费用:聚美市场费用6.3% ,高于京东的2.3%和唯品的4.4%。市场费用占比跟客单价有很大关系,聚美、京东、唯品的客单价分别是22.7, 45.0 和34.5美金。聚美的客单价最低。如果看平均每个新客的客户获取成本,聚美为6美金,唯品为11美金,当当为4美金。聚美客户获取成本已经很低,市场营销能力很强,但是唯有提高客单价才能降低市场费用占比。

3.履约费用:聚美为净销售额的7.2%,京东为5.9%,唯品为11.7%,当当14%。平均每单的履约成本聚美为12元/单,京东为14元/单,当当为13.5/单,唯品为25元/单。可见聚美和当当的每单履约成本最低,但是由于客单价低,所以履约成本占比不够低。唯品因为服装品类消费者退货率高,加上有50%的尾货处理不掉需要以干线物流方式退还给品牌,所以拖累了履约费用。

4.调整后营业利润率:调整股权激励的非现金费用后,聚美、京东、唯品的营业利润率分别为8.7%,-0.5%和3.9%

综上所述:聚美的毛利率比起电商企业尚可,比起线下美妆零售还非常低,应该还有很大上升空间。市场和履约费用虽然效率不错,但受累于低客单价所以占收入比例只算中游。不过总体来说,由于运营的高效率和对成本的得力控制,聚美可以做到持续盈利。

5、 聚美优品做到运营成本非常低的一个主要的关键数据就是其sku非常低。相比其他行业,其合作伙伴有1700多家,但是商城的SKU仅仅有 1万多个。这相比唯品会来说简直就是沧海一粟。比较唯品会 “低价+商品种类加多”的策略,聚美优品更加聚焦化妆品,其闪购平台为辅助增值销售环节。截至2013年12月31日,京东商城SKU数量达到2570万

每个sku背后的运营都带来大量的成本,与其盲目扩张品类,不如精细化运营各种sku。相比其他电商sku较少的原因也是化妆品电商的特色,比起服装的品类繁多,经常换季节,美妆的sku就显得简单的多得多。所以聚美优品仅仅用了1万多 sku就完成了2013年8.16570亿美元(50亿7186万人民币),单个sku贡献的交易能力远远高于同行业,这说明了聚美优品的聚焦策略节约了大量的运营成本。

而低SKU的运作就需要运营团队的精细化运营能力要非常强,对于每个SKU的运营能力都要深深的高于行业,才能弥补因为SKU数量稀少而缺少的流量因素。这说明聚美优品在SKU的深度经营上已经远远高于同行业水平。

小结:通过分析我们可以看出来,聚美优品采取的聚焦销售策略,以及化妆品为主要突破口的核心策略,以及该策略所导致的运营成本在行业内显得非常低,包括市场费用,履约费用等数据低于同行业水平,在同样的扩张竞争中,大家面临的外部环境相差无几,这时候如果电商公司的毛利率合理,内部运营成本低于行业水平,其投入产出比自然就变成了正向。这也是聚美优品盈利的核心。从而实现了聚美优品成为首个ipo时即主营业务盈利的电商公司

四、聚美优品能持续盈利吗?

通过招股书,我们可以清晰的看到聚美优品的现状,那么聚美优品未来可以持续盈利吗?他的持续盈利能力将如何实现呢?

1:毛利提升空间巨大

在聚美优品的招股书中我们看到聚美优品的毛利在24%左右徘徊,就化妆品行业毛利率来看,对比莎莎,屈臣氏尚有较大的空间, 同期对比来看莎莎的毛利为47%,就化妆品行业的毛利来说,聚美优品所呈现的毛利是比较低的。所以毛利还有大幅提升的空间。

2:提高客单价:

除了提高毛利率,改善利润率的另外方式是提高运营效率或者提高客单价。通过上面的分析,我们发现聚美优品的成本控制已经算得上出色,那么未来提高客单价就是非常重要的一个任务。相比于京东、唯品会,聚美的客单价偏低。每单配送成本恒定的基础上,客单价越高净利润率也就越高。

3:市场,用户,品牌,延伸经营,移动占比应该也有提升空间

小结:目前聚美优品的持续盈利还存在一定提升空间,除了提升毛利率外,还有就是提高运营效率,和商品流通速度。但是各项运营费用都已经比较精简,只能通过提高客单价来降低经营性费用率的占比。

五 聚美优品的管理团队和股权结构

聚美优品管理团队介绍:

陈欧

聚美优品创始人,CEO。

自从公司成立一直担任董事长和首席执行官。2009年其从斯坦福大学毕业,获得MBA学位,2005年其从新加坡南洋理工大学毕业,获得计算机科学学士学位。

戴雨森

联合创始人,产品副总裁。

自从公司成立一直担任董事及产品副总裁。2008至2009年其在斯坦福大学学习管理及工程,2008年其毕业于北京清华大学,获工业工程管理学士学位。

刘惠璞

自2012年2月起担任公司高级副总裁。在此之前,刘先生于2009年至2011年期间在纳斯达克上市公司世纪佳缘担任人力资源与市场营销副总裁,2007年至2009年期间担任中华英才网浙江分公司总经理,2005年至2007年期间在21世纪不动产中国公司培训部担任副总经理。刘先生于2003年获得北京科技大学工程学学士学位。

高梦(音译)

Co-CFO负责战略及投资者关系。加入聚美前,于2010年至2013年期间在毅恒资本担任高级投资分析师,于2004年至2009年在美国贝恩咨询公司担任咨询顾问。2004年以前,高女士在英国巴克莱集团以及宝洁公司担任多个管理职务。高女士于2009年获得斯坦福大学MBA学位,于2003年获得牛津大学工程、经济、管理学士及硕士学位。

郑云升(音译)

Co-CFO负责财务和审计。加入聚美优品前,郑先生于2009年至2010年期间在中国民营企业南京丰盛集团担任财务总监。2006年至2009年期间,郑先生在蓝色星际软件技术发展有限公司担任首席财务官,并在2007年参与了该公司在伦敦证券交易所的首次公开募股的准备工作。在此之前,郑先生曾于数家会计师事务所任职,其中包括在德豪国际担任高级经理超过六年。郑先生于2011年获得斯坦福大学管理学硕士学位,2001年获得中国人民大学财务会计学士学位。郑先生是一名中国注册会计师,英国特许公认会计师公会会员,以及特许金融分析师。

周涛(音译)

物流副总裁。加入聚美优品前,周先生于2009年至2013年期间在亚马逊中国担任副总裁,主管其华北地区物流中心。1991年至2009,周先生任职于通用电气医疗,曾于美国担任生产流程工程师,于日本担任材料控制工程师,曾担任财务成本分析师,并负责管理质量、生产、项目和仓储等,并在中国负责领导eSourcing。在通用电气医疗任职期间,周先生获得了六西格玛黑带认证。周先生于1994年获得中国北京联合大学机械工程学士学位。

2、融资情况:总共融资1300万美金,2011-2013年总共实现净利润(non GAAP)6200万美金。