前两个月复盘了历次经济危机以及通胀时期的美国股市。我们宏观研究做的也还算可以。简单把上世纪70年代美股的一些记录和思考分享一下。

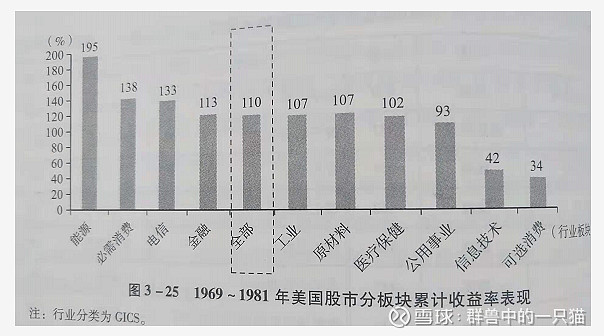

70年代的滞胀对股市带来的一个影响主要是估值下降。1969-1981年,美国上市公司的盈利增长大致为170%,全市场累计收益率为110%。标普500pe下降超过50%。(可以想象,如果买了高估值的标的,可能会经历可怕的打击。)

从行业分布上看

能源板块收益最高,但是这点要考虑到时代的背景,两次石油危机后,原油价格的飙涨,使得原油公司的利润暴涨。这个行业算是在这个时间段内经历了一个大周期中间的上升部分。需要注意的是,整个经济体承受高通胀的痛苦时,石油公司却赚得盆满钵满。1980年美国版的“zc限制”宏观调控来了,《原油暴利税法案》规定向石油公司征收50%的石油暴利税。由此,我们可以想想当下的能源板块,或许能让人有更全面的思考。很多行业到一个“不太合理”的利润水平的时候,投资有时候就变成了“思考博弈”。如果犯了屁股决定脑袋的错误,可能会付出巨大的代价。另外关于宏观调控,这个是很正常的行为。有时候看到一些网络上的言论总是忍俊不禁。在大部分时候,保持平常心最重要。

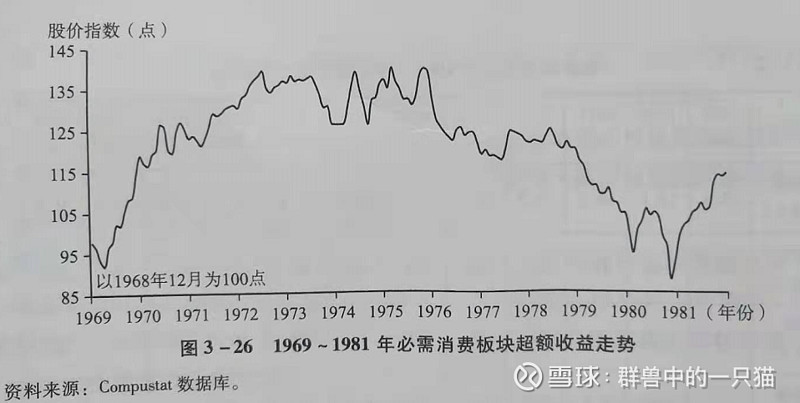

消费板块非常有意思,咋一看必选消费很抗通胀。实际上并不一定。在通胀的早期,消费板块超额收益非常明显。这似乎对应了大众说的一个逻辑——必选消费可以通过提价转移成本压力。需求同时是刚需。

其实从我们过去的经验看来,必选消费提价的时间和成本上涨时间往往不同步,可能造成季度业绩阶段性上涨很多的现象。这点或许对股价的预期也有关系。但是随着时间的延长,市场会发现需求相对刚性的另一面是也不会有很多增量。提价的空间也是有限的。这个可能是必选消费也没那么抗通胀的原因之一。另外一个原因可能是消费税。个人所得税是累进税率,持续的高通胀会导致平均税率上升。从而导致购买力可能下降。

从消费子行业来看,表现最好的是零售行业。这或许和行业本身经营周期有关系。可选消费就不必说了。

在1984年之前,美国电信市场由两个主体控制。独立电信公司与AT&T公司。AT&T旗下的贝尔控制着大约80%的电话主线,占据了本地以及长途通话83%的市场份额。这可能是这个行业比较抗通胀的原因。(关于电信行业,能找到的资料不多,有更多资料的网友可以分享看看)至于金融行业,国际贷款业务(放贷拉美....)的大爆发以及放水,助推了这个行业的利润增长。

另外有两点挺有意思的,第一点是关于“漂亮50”的结束。所谓的“漂亮50”行情于1973年底完结。大致持续了3年左右。这些公司所在行业的特点是产业集中度快速上升。估值重构伴随着集中度的上升与利润的增长。(反过来可以想一想,如果这两个逻辑被证伪,是不是会发生非常可怕的事情?)“漂亮50”结束后市场迎来了持续近10年的波澜壮阔的小票行情。一切只是周期。

第二点是科技股,事实上,如果剔除大市值的科技公司,会发现信息技术板块的小票表现地不错。特别是计算机板块。这个的时代背景是新技术革命,英特尔、微软、苹果等公司都是在这一时间段里出现。

最后,是疯狂的黄金。1971年美元与黄金脱钩后,每盎司黄金42美元,1972年50美元,1973年5月突破100美元,1978年突破200美元,1979年8月300美元,10月400美元,年底500美元。1980年1月21日达到最高点850美元。9年二十倍。但是,如果你在850美元买入,后面可能要被套20年。

我们能得出的教训

1.长期只有价值才能穿越时间。即使只有十年来看,利润与基本面还是与股价走势较为匹配。

2.产业自身竞争力的强大可以应对经济周期。表现最好的计算机行业无疑代表了经济体的前进方向。行业处在上升周期时,即使经济不太景气,也还是没大问题。

3.大不一定是好,企业的竞争力与基本面与市值、营收是两码事。

4.能源公司的例子告诉我们要尽量理性,一定要尽量理性,平常心。

5.绝对的垄断可能阶段性可以看看,但也面临着风险。

6.最重要的教训是——股市没有新鲜事。现在的人、现在发生的事情,大概率在历史里能找到一定参考。特别是极端的那些案例。

7.黄金很难,但还是可以看看。