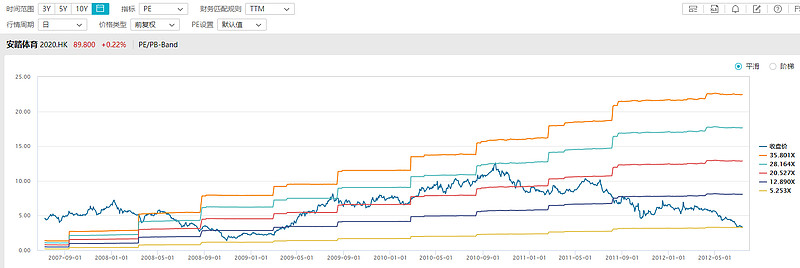

1,安踏,2008

2008年,安踏依然处于高速成长之中。前一年,也就是2007年,安踏于7月份港股上市。当年安踏收入达到34亿,净利润6.75亿。

2008年,安踏收入达52.5亿,同比增长54.7%。净利润达10亿,同比增长66.4%。

而也正是2008年,由于金融危机,市场大跌,安踏PE跌至6倍PE。

6倍PE,对50%增长。这叫便宜。

2009年,安踏收入同比增长26.9%,净利润同比增长39.8%。

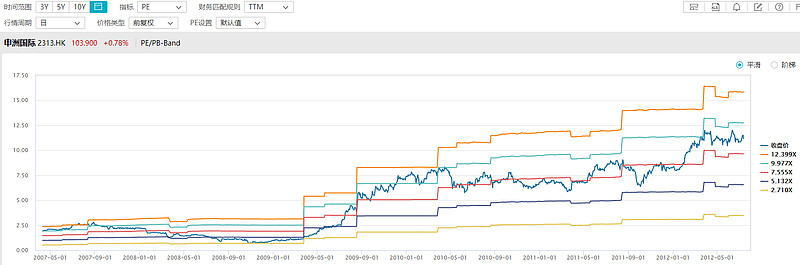

2,申洲国际,2008

也是2008年,申洲国际收入同比增长32%,净利润同比增长72%。

而当年申洲国际PE跌至3倍,让人绝望。

第二年,也就是2009年,申洲国际收入同比增长26%,净利润同比增长79%。

3倍PE,对30%增长。这叫便宜。

可能有人说,2008年是百年一遇的危机,太罕见。OK。

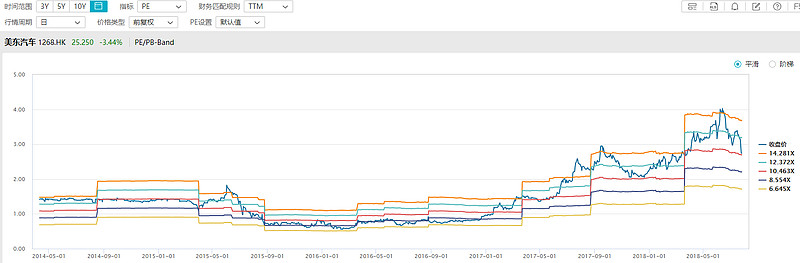

3,美东汽车,2015-2019

2015-2016年,美东汽车绝大部分时间PE在8.5倍一下。

2017-2019年上半年,美东汽车PE从未超过15倍。

而2016年,美东汽车收入同比增长30%,净利润同比增长49%。

2017年,美东汽车收入同比增长23%,净利润同比增长81%。

10倍PE,对30%+增长,这算便宜。

市场不是没给机会,给的时间窗口还相当长。

4,颐海国际,2017

2017年,颐海国际大部分时间PE在25倍以下,

而2016年,颐海国际收入同比增长29.5%,净利润同比增长50%。2017年收入同比51%,净利润同比40%。

25倍PE,对40%+增长,这也算便宜,当然没前几个和后面几个便宜。

5,中国联塑,2018

2018年,中国联塑跌到4.5倍PE。而前一年2017年,中国联塑收入同比18%,净利润同比19%。

2018年中国联塑收入同比16%,净利润同比8%。

5PE,对10%增长,这算便宜。

6,兴发铝业,2014-2022

兴发铝业,市值小没人关注,我知道。2014-2022年,兴发铝业PE从未超过6倍,经常掉到3-4倍。

而公司2014年收入同比24%,净利润同比72%。

2014-2022年,公司复合增速大幅超过20%。

4PE,对20%增速,这算便宜。

还有招商银行2014年5 PE,美的集团2015年8 PE,等等等。

有人又说了,这些事后看都是大牛股,难免有后视镜之嫌。

那当然了,也有一大堆不少估值很低,但后来收入利润再也没增长的公司。

这就涉及到买入的原则和标准:

1,管理层烂,是第一大风险。

如果是好公司,他还能爬出坑。

比如安踏,你即便买在2008年高点,到现在也涨了10倍。

但如果买的是烂公司,那就没有然后了。

2,没有增长,是第二大风险。

没有增长,估值可能永远趴在地板。

没有增长,高估值的有可能直接掉到10PE以下。

3,不分红,是第三大风险。

有分红,估值还有起码的支撑。

靠股息,10PE,50%分红,还有5个点股息。5倍PE,50%分红,还能有10%的收益率。

安踏,曾经60%-70%分红率,这两年有所降低。但服装这个生意,本质是可以高分红的。

申洲国际,常年50%分红率。

美东汽车,常年50%分红率,去年90%分红率。

结合以上,买入前问自己:

1,这公司管理层值得信任吗?志识恒(志向、学识、恒心)都咋样?是它这个行业里最优秀的吗?

2,收入还有至少4倍增长空间吗?凭什么?是行业普遍增长,还是集中度提升?(收入利润增长4倍,估值提升1.5倍,就是10倍股。)

3,商业模式咋样,具备高分红的潜力吗?

如果都打了对钩,那就耐心等待吧。毕竟,没有惊,就没有喜。要不怎么叫惊喜呢?