投资要点

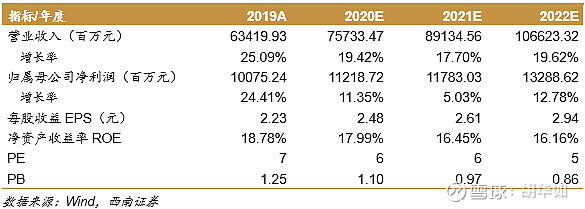

业绩总结:2020H1公司实现营业收入198.8亿元(-11.6%),实现归母净利润29.8亿元(-17.9%)。业绩下降主要因为并表范围内地产结算面积明显减少(结算97.68万方,同比下降28.6%)。报告期内公司地产结算毛利率39.6%,同比下降0.77pp,物业管理毛利率7.5%,同比下降4.38pp,物业出租毛利率62.3%,同比下降18.9pp,拖累整体毛利率下降2.78pp至36.97%。但受益于公允价值变动净收益提升、联合营投资收益的增长,以及财务费用的显著下降,公司净利率同比增长0.93pp至23.94%,表现出公司较强的盈利能力。

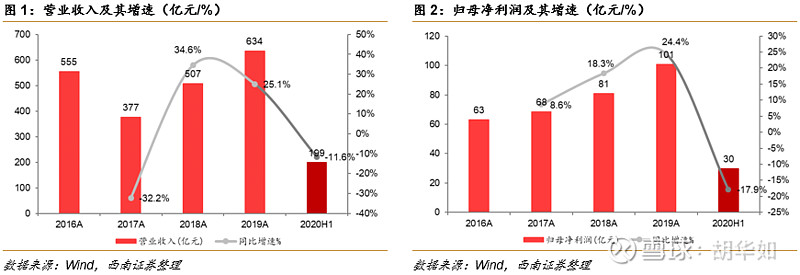

销售表现亮眼,单价逆势提升。面对疫情的冲击,公司及时推出线上售楼处,并灵活调控供货力度,销售层面表现突出。2020H1公司累计实现签约销售面积484.9万平方米,同比增加13.3%;签约销售金额1016.3亿元,同比增加18.7%,显著好于行业平均水平。报告期公司的平均销售单价逆势提升至20959元/平,较2019年提升7.4%,体现了公司优质的存货结构及优秀的品牌及产品竞争力。

完善城市梯队及强化纵深,集中一二线城市拿地。报告期内,公司全国布局进一步完善,新进入舟山、福州、唐山、淄博四个城市,整体拿地力度不减,共获取土地52宗,对应建面约649万平方米,权益建面338万平方米,其中一二线城市占比约67%。截至2020年6月底,公司已经进入全国65个城市,总土储5866万方,权益土储3010万方。

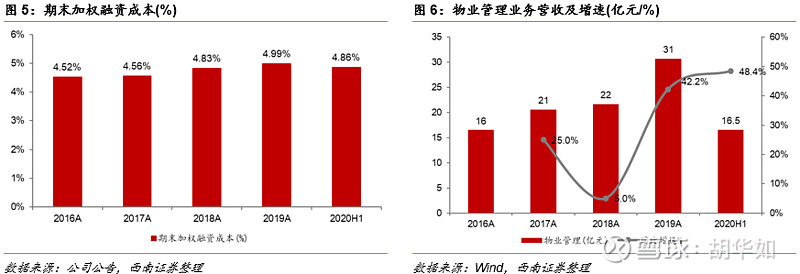

物管业务稳中求进,预计未来将持续上量。物业服务方面,公司启动‘3+X’战略布局,打造‘三横九纵’服务矩阵,住宅物业、商办物业以及城市服务三大板块的基础物业服务实现从社区走向城区,同时各项增值业务全面发力。报告期内,金地物业加入中国物业服务(医院)企业联盟,中标中兴通讯北京及燕郊产业园、深圳中医院、深圳莲花山公园、京东物流园等多业态项目。物业板块收入增长48.5%至16.5亿,保持快速的增长势头。

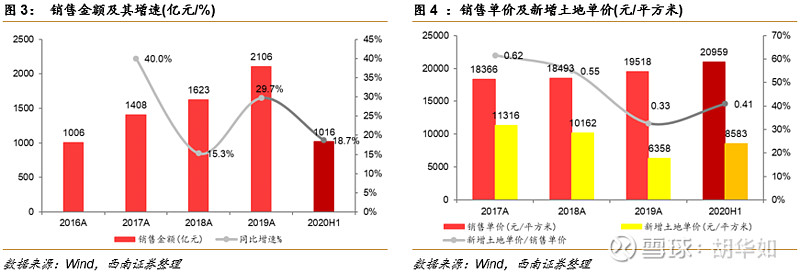

盈利预测与投资建议。考虑到公司结算面积受疫情影响明显,我们小幅调低盈利预测,预计2020-2022年EPS分别为2.48元、2.61元和2.94元。但公司信用优势突出,期末平均融资成本由2019年底的4.99%降低至4.86%,拿地势头不减,土储集中在一二线,我们维持“买入”评级,目标价19.18元不变。

风险提示:业绩结算不及预期、毛利率进一步下行等。

相关链接

2020/04/23 金地集团点评:平衡稳健出实效,坚守品质见真章

2019/10/31 金地集团点评:盈利能力稳定,静待全年业绩放量

2019/08/30 金地集团点评:业绩大幅增长,持续深耕一二线

【免责声明】

市场有风险,投资需谨慎。本资讯中的内容和意见仅供参考,并不构成对所述证券买卖做出保证。公众投资者不应将本资讯作为投资决策的唯一参考因素,亦不应以本资讯取代自己的判断。在任何情况下,本人、本研究小组或西南证券不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任。

团队首席:胡华如

执业证号:S1250517060001

手机号码:18688929962

电子邮箱:hhr@swsc.com.cn

● 扫码关注我们