沪深300指数应该是国内最具影响力的宽基指数了。但我发现很多投资者对于沪深300的一些认知是错误,片面或者滞后的(市场在动态变化,沪深300也在动态变化,我们不能够按照静态的眼光去看待沪深300)。之前也陆续写过一些关于沪深300指数的文章,今天汇总重新整理一下,回答一下投资沪深300指数,必须要知道几个问题。

1.成分股权重市值越大权重越大?

2.指数长期走势由盈利驱动还是估值驱动?

3.沪深300成分股集中于金融地产?

4.主动基金能够跑赢沪深300吗?

5.参考估值投资沪深300是否靠谱?

6.投资沪深300参考哪种估值方法最准确?

7.沪深300增强,是指增还是指减?

8.沪深300相对于其他宽基指数有哪些特征?

9.当下沪深300到估值底了吗?

10. 被动投资沪深300,哪个ETF是最优的选择?

文章内容比较长,建议收藏之后,慢慢阅读。

成分股权重市值越大权重越大?

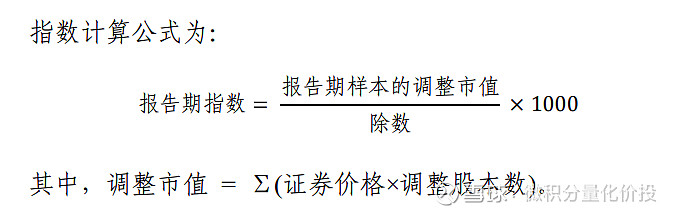

错。在沪深300成分股编制规则中,权重计算公式为:

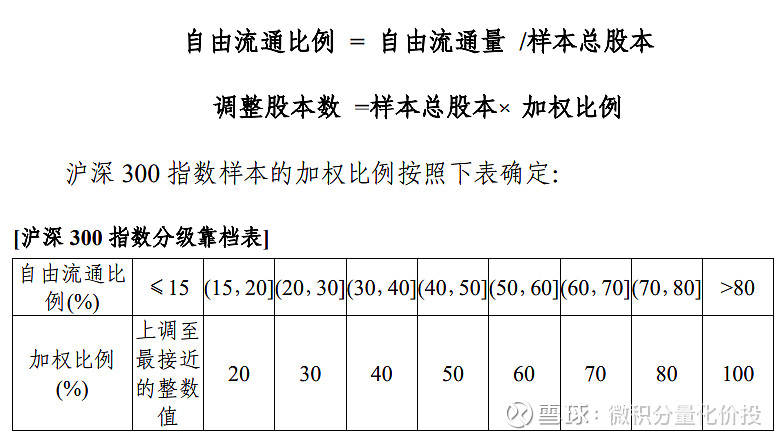

指数计算中的调整股本数系根据分级靠档的方法对样本股本进行调整而获得。要计算调整股本数,需要确定自由流通量和分级靠档两个因素。所以,指数成分股的权重取决于两个因素:证券价格和调整股本数,调整股本数又取决于两个因素:自由流通量和分级靠档。其中,自由流通量 = 样本总股本-非自由流通股本。(这个自由流通量是中证指数自己的标准)

自由流通占比比较高,加权比例也高。这个操作其实进一步放大自由流通股占比权重比较大的股票的权重,如果自由流通股占比很小,其权重被进一步缩小。

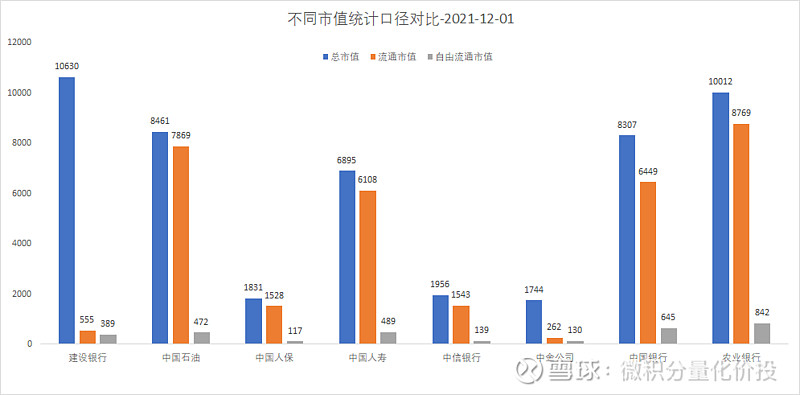

下面是Choice统计的不同统计口径下的市值对比。比如中国石油的总市值和流动市值就很高,但是自由流动市值很小,对应的加权比例也低,因此权重也比较小。

从以上分析来看,沪深300包括的是A股整体自由流通市值偏大和流动性比较好的股票。

指数长期走势由盈利驱动还是估值驱动?

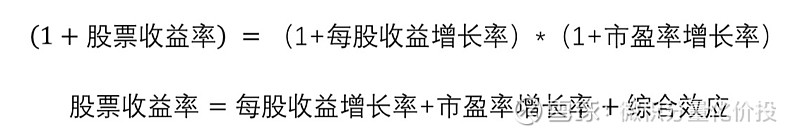

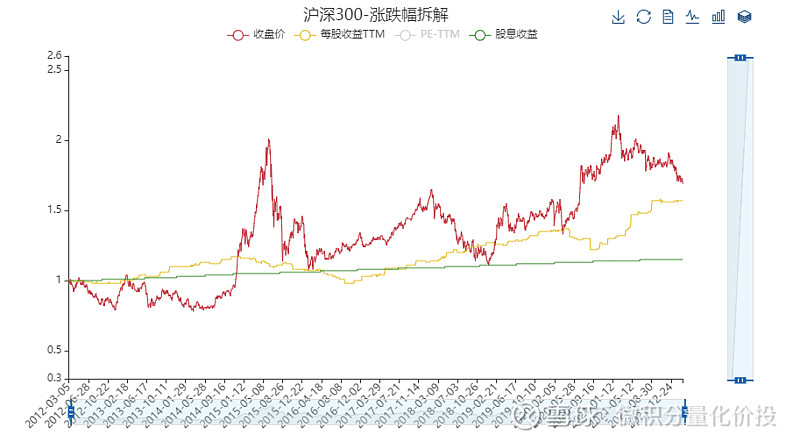

盈利驱动。按照理论,股价=市盈率*每股收益。一段时间内的股价的涨跌幅 = 市盈率的涨跌幅+每股收益的涨跌幅+交叉项。(不考虑股息)

将指数的增长拆分为,盈利的成长和估值的成长,另外一个部分就是股票的分红也就是股息率。从沪深300长期历史走势来看,虽然波动很大,但有一个整体向上的趋势。这个向上的趋势指数每股收益的趋势是类似的。

但如果只看估值PE-TTM,短期来看,沪深300的走势与估值走势高度相关,但估值整体是在某个区间波动的,并没有一个向上的趋势。

如果看股息收益,整体占比很小,大概可以忽略。

从指数收益拆分来看,决定沪深300长期走势的是每股收益,也就是净利润的增长,考虑到沪深300行业的均衡性和代表性,有人说买沪深300长期来看,就是买国运,这句话是有一定道理的。但是短期来看,沪深300的走势与估值高度相关,短期收到估值和市场情绪很大。(这个也好理解,因为估值是价格和每股收益反推出来的数值,每股收益相对变化和波动比较小,但是价格波动比较大,所以估值波动也比较大)。

沪深300成分股集中于金融地产?

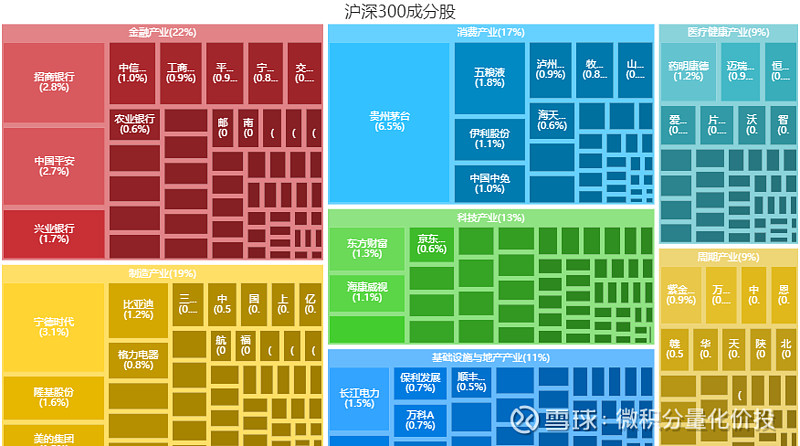

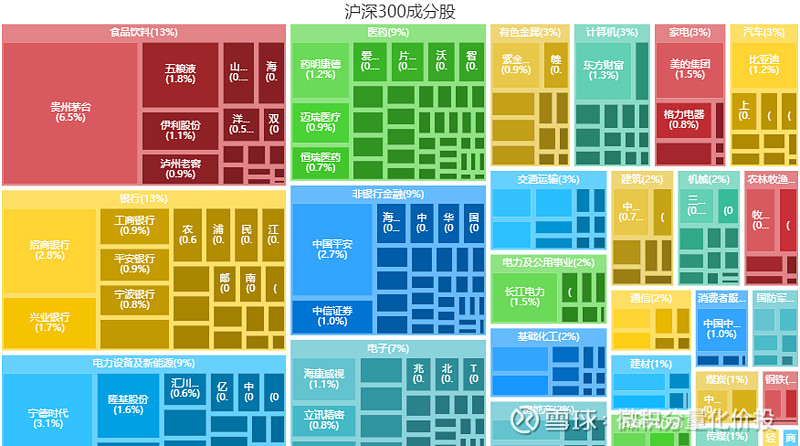

以前是,现在不是。如果从产业的角度来看,当前沪深300相对比较均衡,金融,制造,消费科技和基础设施建设相对均衡。

从行业来看,也比较均衡。

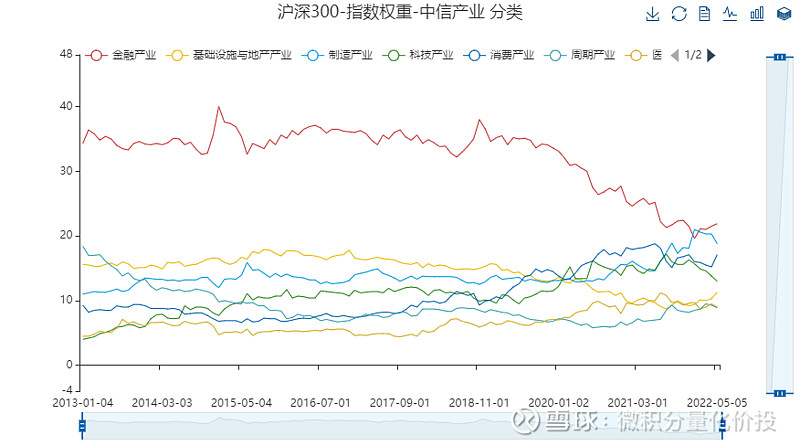

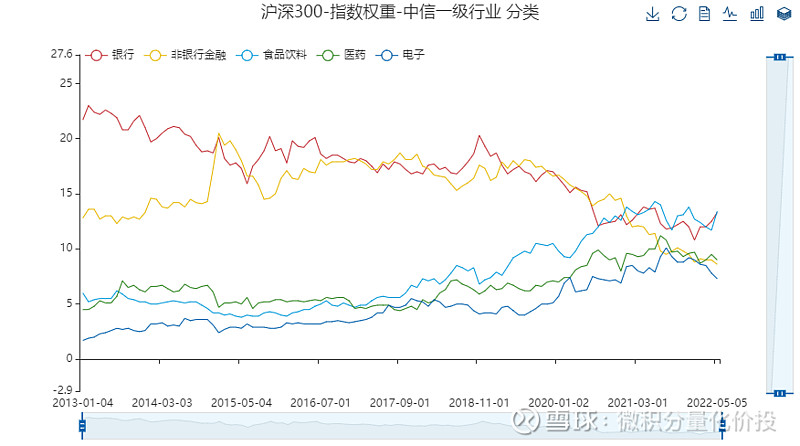

但从历史来看,在早期沪深300的金融产业占比很高,在2018年之后,持续降低(基础设施与地产类似),相对而言的是消费,科技制造,医药等产业的权重在增加。

从中信行业来看,主要是银行和非银金融行业的权重在降低,对应的食品饮料和医药行业在增加。

所以,现在的沪深300不是以前的沪深300,以前沪深300可能金融地产类行业持仓占比比较多,但目前的沪深300在产业和行业分布相对都比较均衡,不会过度集中某个行业。

主动基金能够跑赢沪深300吗?

要回答这个问题,既需要从整体的维度,也需要从个体的维度。整体的维度是看公募基金整体是否能够跑赢沪深300,比如可以使用偏股基金指数和工银股混来代替公募基金整体表现,与沪深300全收益指数对比。个体的维度,是看单个基金的表现是否优于沪深300。

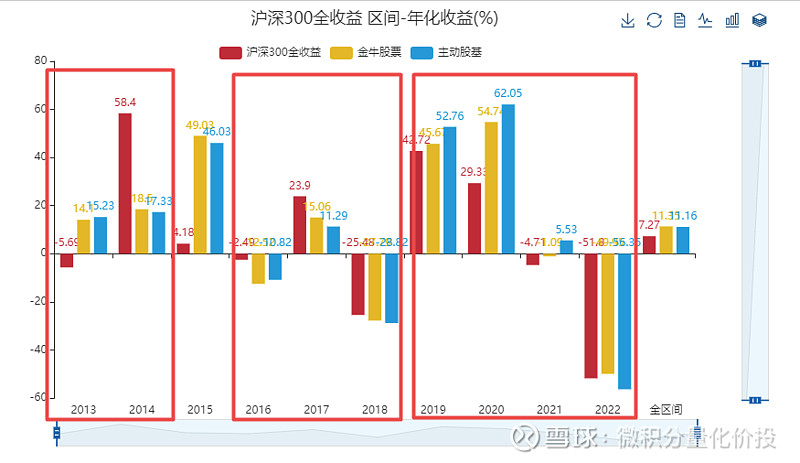

首先从整体的维度去分析,从2013-01-01到2022-05-06,主动股基和金牛股票累计收益是远高于沪深300全收益的。

从全区间的评价指标来看,金牛股票和主动股基的整体收益最高,

从每年收益来看,不同年份表现不一样:

2013年,指数大幅度跑输主动股基,

2014年,指数大幅度跑赢,

2015年,指数大幅度跑输,

2016-2018年,指数大幅度跑赢,(这个时候是指数基金受到热捧的时候,基于估值的指数基金定投自媒体开始变得火起来);

2019-2022年,主动股基的大幅度跑赢;

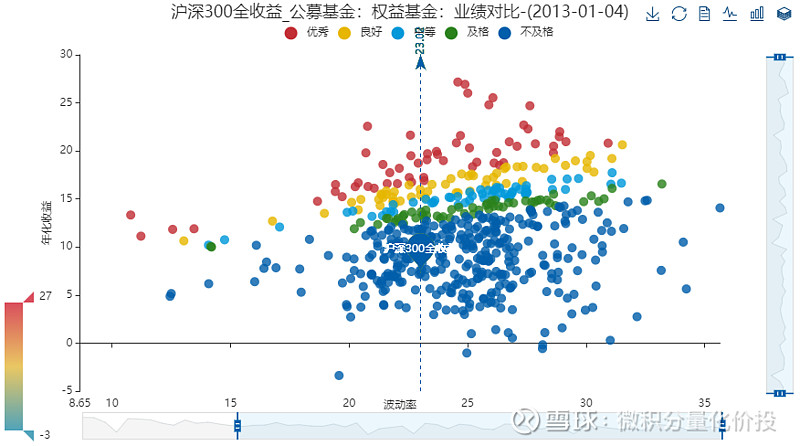

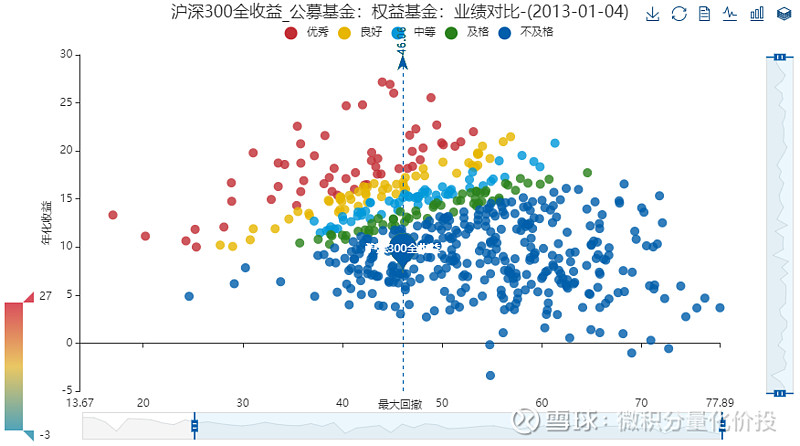

下面来看单个基金的表现,从整体来看,沪深300全收益,处于及格水平吧。有很多表现优异的单个基金可以去挖掘。

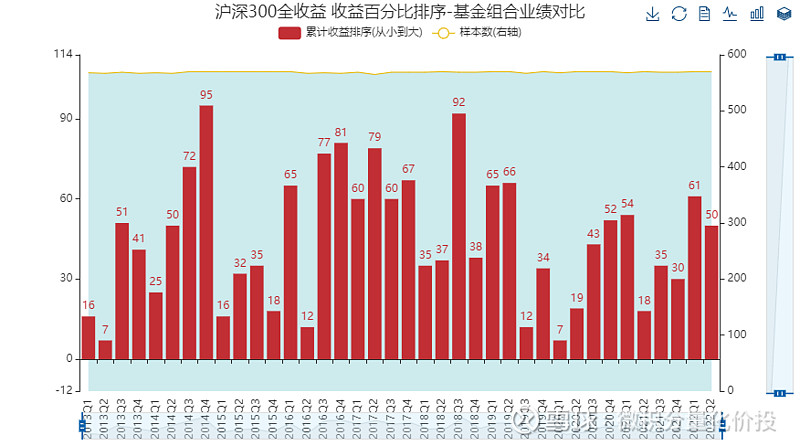

从每个季度的收益排序来看,市场存在的一定的周期,在2016-2028年时候,确实沪深300全收益的收益整体排在前面,但最近几年,沪深300全收益的收益却时偏低的。

所以,公募基金能否跑赢沪深300?这个要看你从什么时间点来观察和分析,从长期来看,主动基金整体是能够跑赢沪深300全收益的,从个体来看,有沪深300全收益也就处在全市场主动公募基金的及格水平,有很多表现更加优异的单个基金可以挖掘的,如果您自己具备这个能力,是可以做到沪深300的超额收益的。

参考估值投资沪深300是否靠谱?

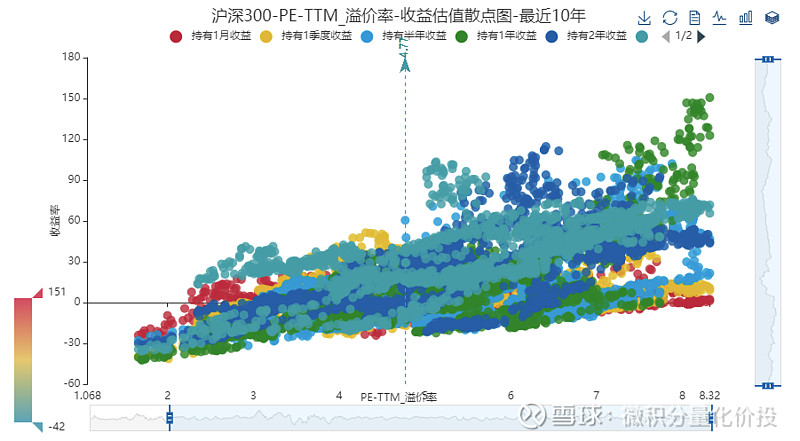

有很大的局限性。

在探讨通过估值来择时是否合理之前,我们首先来探讨一下,什么是一个好的择时指标,好的择时指标肯定是提示买入的时候,不要再下跌了,后续能够上涨,反之,如果提示卖出信号之后,后续应该不要再继续上涨了。另外一个就是,假如根据估值高低划分为五星级,四星级等,那么我认为,在三星级买入的盈利的概率和幅度,应该是大于四星级的,不然为什么我要在三星级的时候加大投入呢?

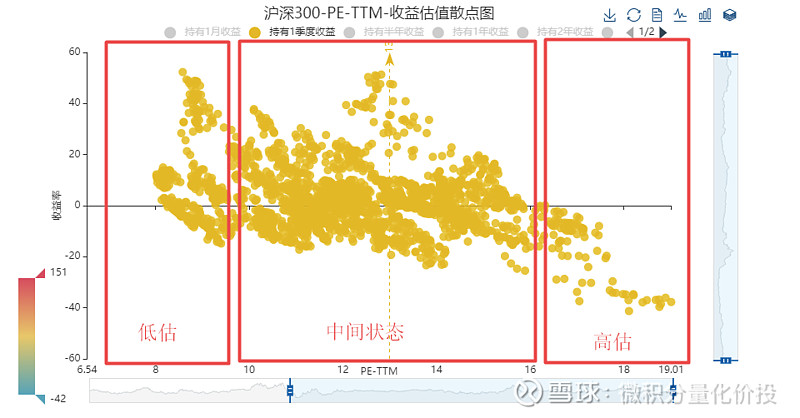

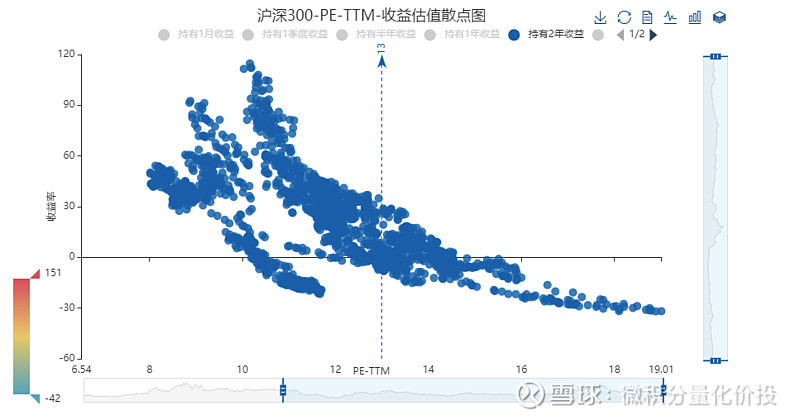

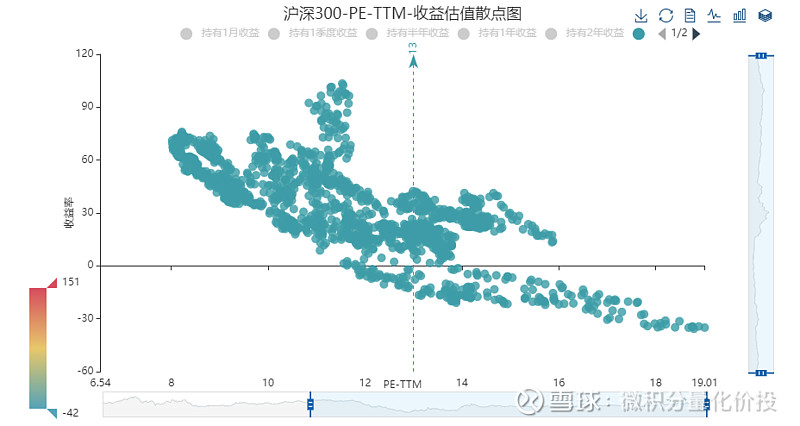

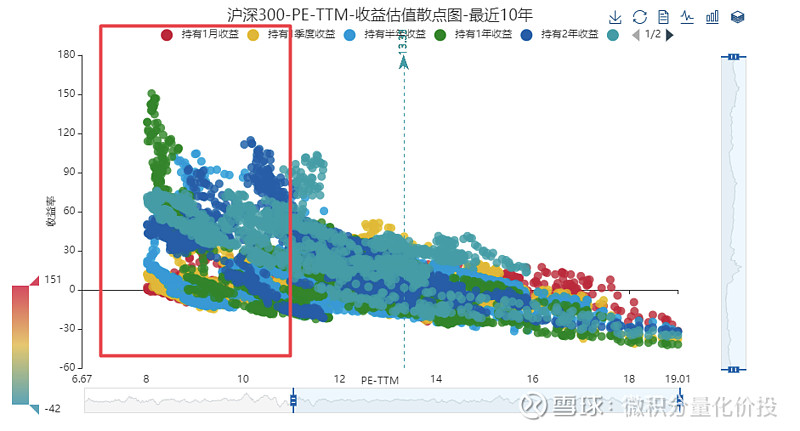

下面,我们观察在不同市盈率状态下,持有一段时间的收益统计情况。在PE-TTM很高的时候)超过18的时候,持有一个月基本都是亏损的,而且这个亏损幅度很大,所以当PE-TTM极度高估的时候,是一个不错的短期卖出指标。如果是比较低估的时候,我们看到并没有特别明显的趋势,持有一个月有上涨有下跌,当估值处于中间状态的时候,也没有特别明显的趋势。所以,当PE-TTM处于非常极度高估的时候,可以作为一个短期的择时卖出指标。

假设持有一个季度,在低估和高估的时候,效果比较明显(卖出信号的准确度更高),但是在中间状态效果也很一般,有的时候,持有的收益率和低估的时候类似。

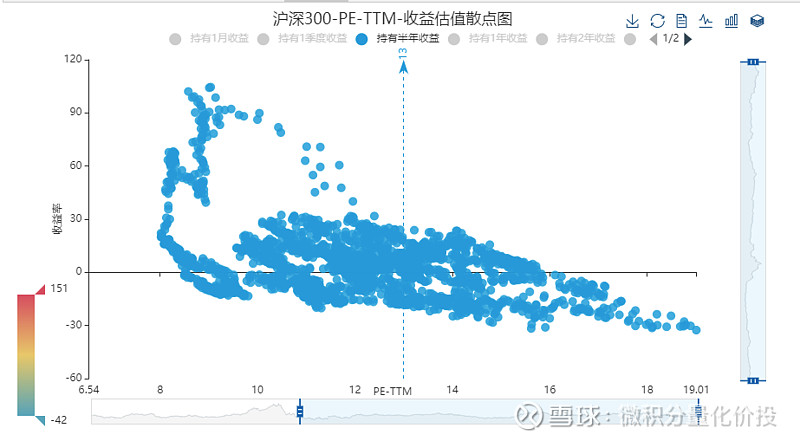

如果持有半年,这个图形看起来怪怪的,感觉很多异常值,尤其在低估区域,另外在极度高估的区域,卖出信号的准确率更高一点。

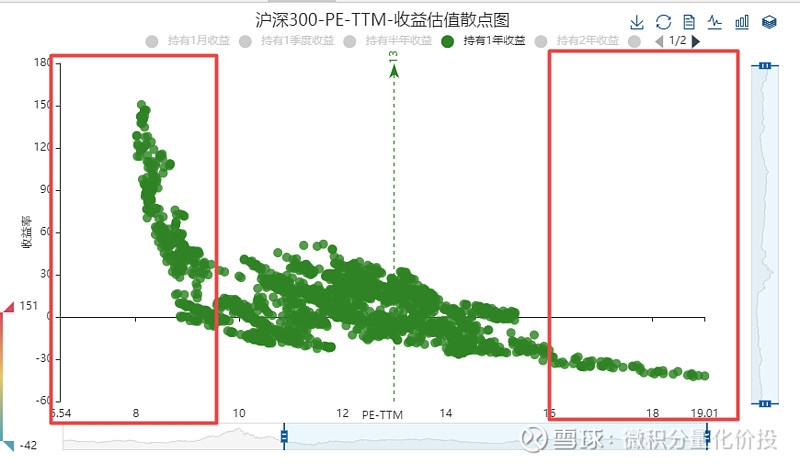

如果是持有一年,在极端低估和极端高估的时候,效果比较明显,中间状态,有涨有跌,效果并不是很明显。

如果持有两年时间,如果在低估的时候买入,持有两年盈利的概率很大,而且幅度也不错,如果是估值高位买入的时候,哪怕持有持有2年,还是大概率亏损的,但是中间状态也不是很明显。

如果持有三年时间,无论是低估区域还是中间区域都有一些异常值,不过高估区域买入,持有三年依然是大概率亏损的情况。

从历史数据来看,这种方法具有很大的局限性。总结就是,高估作为一个卖出指标是相对准确的,低估作为一个买入指标有效性比较弱。尤其处于中间状态的时候,估值并不是一个关键变量。

投资沪深300参考哪种估值方法最准确?

股债性价比相对更加合理。

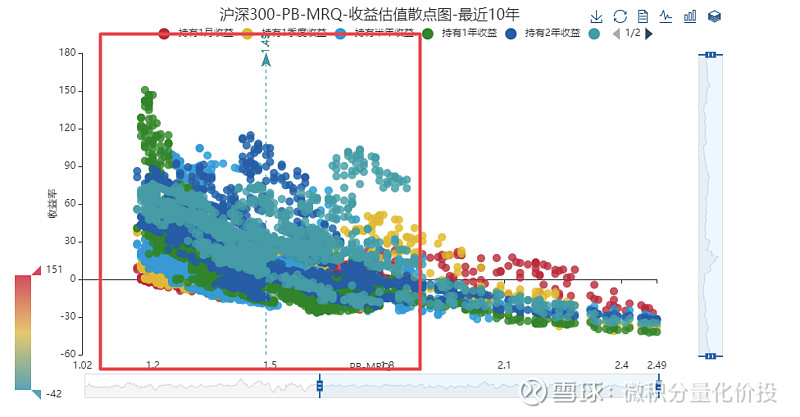

对于沪深300来说,常见的估值指标有PE,PB和股债性价比。经过我个人分析,股债性价比这个估值指标用来指导沪深300的投资,相对更加合理和准确。为什么这么说呢?正如我之前讨论的,希望看到估值百分位和未来持有收益有一定的单调性,也就是我高估值的时候买入的应该是收益低,但是低估值的时候买入的收益要高。

PE-TTM,有一个缺点,在低估值的过渡过渡集中。对于PB-MRQ也有类似的结论。

但对于PE-TTM溢价率(也就是股债性价比),这个单调性就要好很多。

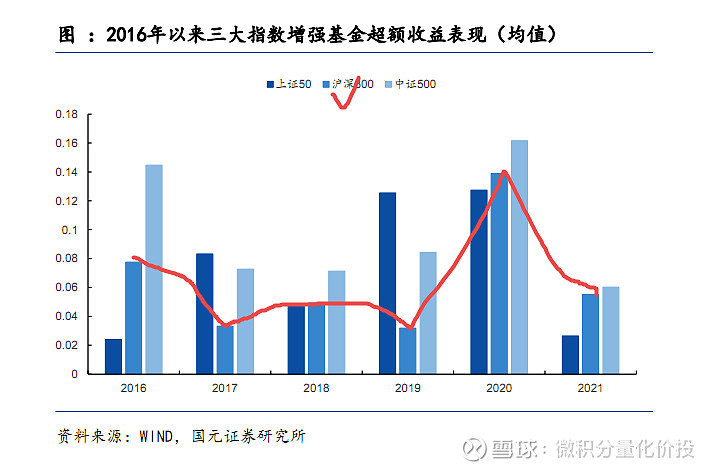

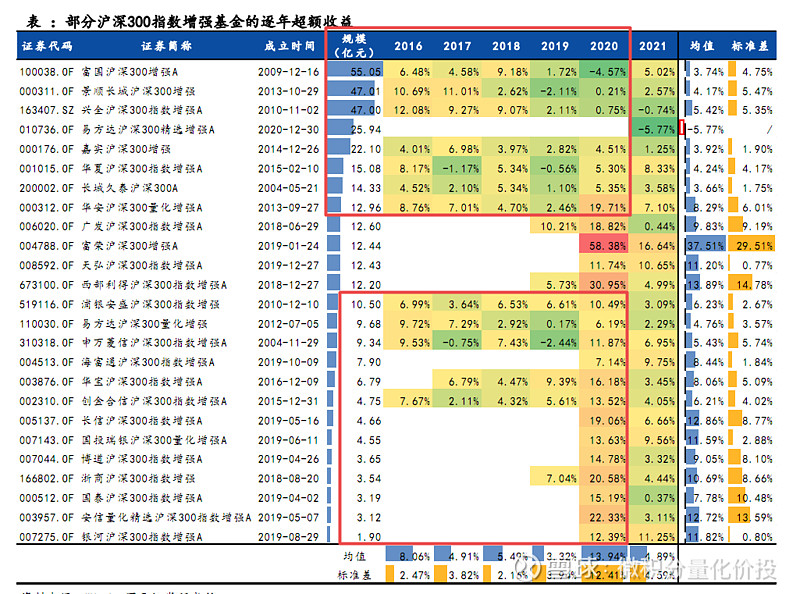

沪深300增强,是指增还是指减?

下面是沪深300的整体超额收益情况,整体来看,还是存在超额收益的。但似乎有一定的周期性,2019年达到了比较高的高度,20年其实是打新收益拖着,21年下降很多。

从部分沪深300指数增强基金的超额收益来看,20年是挺有意思的一年。小规模的基金收益都很高,其实主要是打新收益收益,规模比较大的头部公司,表现很中庸。如果不考虑20年的数据,毛估估,平均每年的增强收益在5.34%,如果对于私募如果考虑20%的业绩提成,沪深300的超额收益应该是6.67,才能够算得上及格。

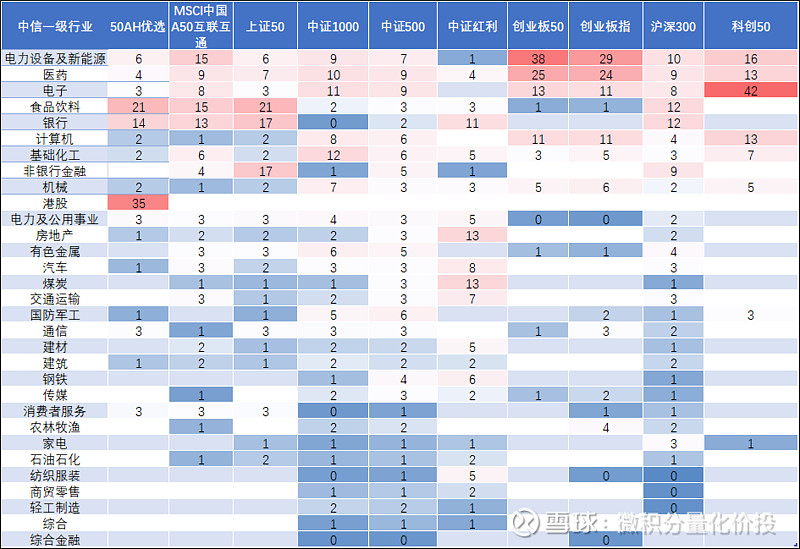

沪深300相对于其他宽基指数有哪些特征?

下面是常见的宽基指数的介绍。

首先需要声明,没有绝对的最优的宽基指数,宽基指数只是一个去实现投资目的的工具,关键在于找到一个匹配自己的宽基指数。比如自己是否偏好大蓝筹,是否偏好高成长,从而在这个基础上去挑选适合自己的指数。

从成分股集中度来看,沪深300相对均衡,长期业绩表现不会过度只看几个股票的脸色。

从产业来看,相对比较均衡,不过度依赖于某个产业。

从中信行业来看,也有类似结论。

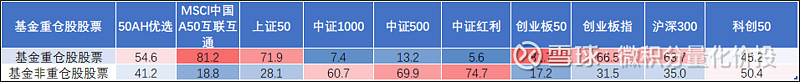

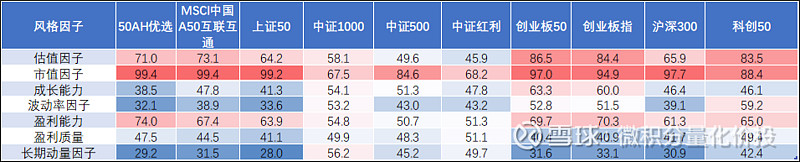

从基金重仓股的角度,成分股属于基金重仓股的比例略高。

从股票风格因子的角度,在市值和估值因子暴露相对比较高,偏大市值,在盈利能力上也有一定的暴露。

从以上对比来看,沪深300指数相对于其他宽基指数,在中信产业和行业持仓相对均衡,超过一半的成分股是基金重仓股,整个股票风格偏向于大市值,整体的盈利能力不错,成长能力处于市场平均水平。

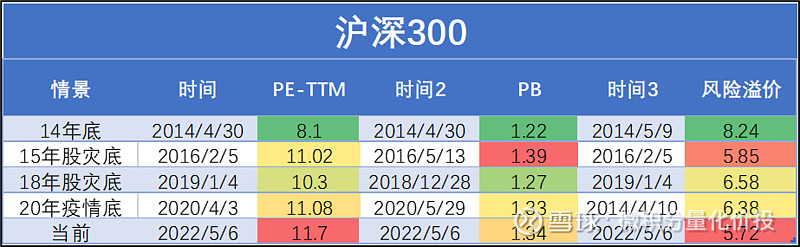

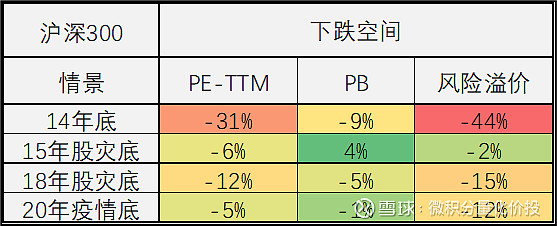

当下沪深300到估值底了吗?

之前的文章有讨论过通过指数当前估值和历史估值对比,计算当前估值下跌到历史极端估值的下跌空间。(估值参考日期是2020-05-06,现在略有之后)

沪深300,因为之前和现在的指数成份股权重发生了很大变化,建议重点参考18年后的情景也建议重点参考18年之后的数据。沪深300后续下跌空间比较小,极端情况下可能都只会去到15%。

被动投资沪深300,哪个ETF是最优的选择?

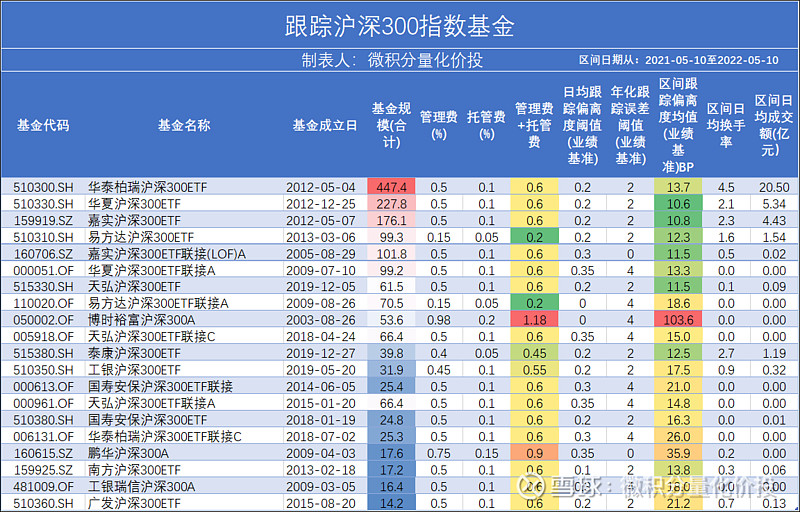

选择ETF主要从费率,跟踪误差和流动性来考虑。其中跟踪沪深300的被动指数基金比较多,我这里只选择了管理规模靠前的基金。

从管理费来看,易方达绝对是价格屠夫,管理费和托管费是最低的。从管理规模和流动性来看,华泰柏瑞沪深300ETF是最好的,从偏离度来看,整体偏离度都不大,不是一个重点考虑的因素。

整体来看,对于个人小资金,可能易方达沪深300是一个不错的选择,费率低。但对于大一点子基金,可能华泰柏瑞的沪深300ETF不错,前者流动性相对比较小。

小结

问题答案汇总:

Q1. 成分股权重市值越大权重越大?

不是,主要有自由流通市值来决定。

Q2. 指数长期走势由盈利驱动还是估值驱动?

长期由盈利驱动,短期受估值影响很大。

Q3. 沪深300成分股集中于金融地产?

以前是,现在无论从中信产业和行业的角度,相对都比较均衡。

Q4. 主动基金能够跑赢沪深300吗?

最近5年来看,整体能够跑赢。从个体来看,沪深300在全市场主动基金也就中间水平,存在很多表现更好的单个基金可以去挖掘。

Q5. 参考估值投资沪深300是否靠谱?

不太靠谱,但高估是一个不错的卖出指标。

Q6. 投资沪深300参考哪种估值方法最准确?

相对于PE,PB,股债性价比相对更加合理。

Q7. 沪深300增强,是指增还是指减?

整体来看,有一定的增强收益,但是并不是每天,每月都是增强收益。

Q8. 沪深300相对于其他宽基指数有哪些特征?

沪深300的偏向于大市值,高盈利,但整体成长性一般,而且相对来说,一半以上权重属于基金重仓股。

Q9. 当下沪深300到估值底了吗?

从2020-05-06的数据来看,沪深300进一步下跌的空间可控。

Q10. 被动投资沪深300,哪个ETF是最优的选择?

小资金,易方达管理费低,大资金,华泰柏瑞基金更好,规模大,流动性好。

部分数据有一点滞后,没有及时更新,请注意。

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

#畅聊沪深300指数投资价值# #雪球星计划公募达人# #ETF星推官#

@蛋卷指数基金研究院 @今日话题 @雪球创作者中心 @蛋卷基金 @ETF星推官

$沪深300(SH000300)$$华泰柏瑞沪深300ETF联接A(F460300)$$沪深300ETF(SH510300)$