由清华大学班底组建的旷视科技递交招股书已有个把月,这为深入分析国内的人工智能初创公司提供了一个很好的财务样本。这里暂且不对其近期在港交所聆讯过程中遇到的波折做分析,而是重点看它的模式与商业化选择。在这个角度上,旷视科技所代表的一类AI公司与另一类诸如氪信科技,表现出比较大的差异,这种差异性仔细想想很有意思。

有蚂蚁金服、阿里巴巴$阿里巴巴(BABA)$、联想等巨头的资本背书,做人脸识别起家的旷视科技在业内属于“自带光环”,已不必赘述。这里提到的氪信科技是2015年底成立于上海,初始团队来自携程、eBay、雅虎等,目前员工有100人左右,技术岗占比八成。它的第一个业务是用人工智能技术帮助银行做大规模自助信贷的审批,也就是业内很火的智能风控,该领域除了这种独立技术服务商外,像蚂蚁金服、腾讯、京东数科等互联网公司,以及银行系下属的金融科技公司、数据公司也在做(基本分成这三类)。

执着的挖井人

旷视科技招股书把它的收入结构分为个人物联网、城市物联网、供应链物联网三类,这也是它拓展垂直领域的时间顺序。整体看,它在2016年之前基本是围绕消费互联网业务,比如将人脸识别技术提供给手机厂商(做人脸解锁与优化拍照等)、在线支付刷脸、网约车司机审核等,2016初大举进入城市物联网后,开始深入更广阔的产业层,客户涉及政府、安防、银行柜台、交通分析、社区物业、学校门禁系统等,这使得其营收从2016年至2018年有了数量级的飞跃,同时也显著增加了研发费用及股权激励成本,因为在不断开拓新垂直领域客户时,需要招聘大量懂行业的开发工程师。

可以说,旷视科技是拥有一套底层技术方案,迅速进入尽可能多的垂直行业,2016-2018年其客户数量从128个增加到1044个就是一个证明。这里边应该有融资、上市、勾画蓝图的需要,但也不排除其所在行业性质因素,比如它做到了国内安卓智能手机人脸解锁市场70%的份额(招股书数据),但这个市场的总规模不算大,为营收扩张,它必然会进入更大的产业互联网层面。

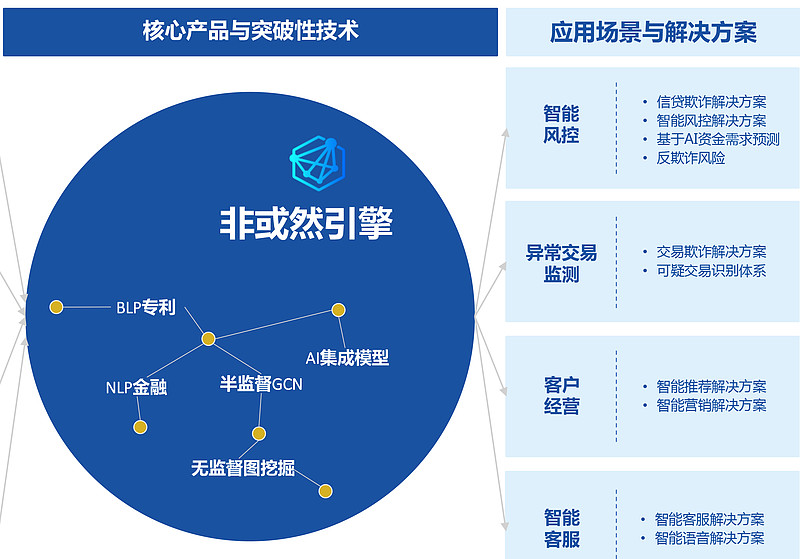

氪信科技这类公司选择的是另一种路径。它的第一个客户是民生银行,随后它服务于招商银行$招商银行(SH600036)$、浦发、建行、平安$中国平安(SH601318)$等客户,基本都是与对方总行技术部合作,其业务也从最初的智能风控扩展到异常交易监测、客户经营、智能客服等多元场景。可以看出,它选择的是进入一个足够大的垂直行业,迅速抓住该行业的核心业务环节(比如风控、反欺诈这些都是金融业核心业务),做业务场景与技术方案的纵深拓展,把这个领域做透,同时寻找进入其他垂直领域的可能性,后者短期内应该仍紧紧围绕金融圈。

图:氪信科技AI引擎及业务场景

这好比同样是挖井取水,一个是在多个地方挖不同的井,每一眼井先见到水再说;另一个是在一个地方挖出水后,顺着这眼井配套提供净化水、土质分析等增值服务,再寻找其他可能的出水口,在选择上比较执着。

路径选择对比并没有孰优孰劣的意图,旷视科技人脸识别技术在银行业的应用也为氪信科技的服务提供了便利,这里展现更多的是一种合作空间。各自都是选择最适合自己禀赋的模式在发展。像氪信科技深耕的银行业与金融圈,本身就是一个业务规模相当大的行业,“吃得饱”,且由于技术与方案落地的门槛都比较高,这类第三方独立服务商面对的并非红海市场。另外从公司潜力与价值角度看,能以初创公司身份服务于银行业头部客户,且一上来就能深入对方核心业务,这属于拥有核心竞争力的投资标的。氪信科技的股东里多是由前期所服务的银行客户转成投资人,比如招商局创投、浦发银行上海信托旗下浦信金融科技基金等,这也反映出它意图吃透金融圈子。

金融是一个强监管行业。两三年来互联网金融领域经历了一次大洗牌,数不清的创业公司倒下、跑路。氪信科技CEO朱明杰的理念,从风控的视角看本身就是抗风险能力较强的,他认为“金融的归金融,科技的归科技”。因此氪信科技没有在P2P火爆的“全民放贷”时期去碰业务、赚快钱,始终坚持一个中立的技术服务商定位、不碰钱,与持牌金融机构合作,并在2018年实现了盈利,且至今C+轮融资均为人民币基金,为上市铺路,在监管合规上是聪明、稳妥的选择。

决策智能

客观说,金融科技是互联网领域少数几个不输美国同行、甚至创新领先于对方的板块之一。这有点像跳过信用卡阶段、直接进入移动支付时期(根据中国人民银行、美联储等公开数据,中国移动支付市场规模已经是美国100多倍),中国有庞大的金融需求市场,其中大部分是传统金融以前覆盖不到的中小群体,这会逼着传统金融机构与科技公司合作,去优化流程,降本增效。金融上云只是一方面,这主要是云计算大厂的机会,额外还有更多琐碎的数字化转型需求,给了大量第三方独立技术服务商、AI厂商机会,所以在2013-2015年间集中涌现出像氪信科技、同盾科技、浅橙科技、第四范式等服务商,这个时期正是金融科技和AI在国内掀起了两个热潮。

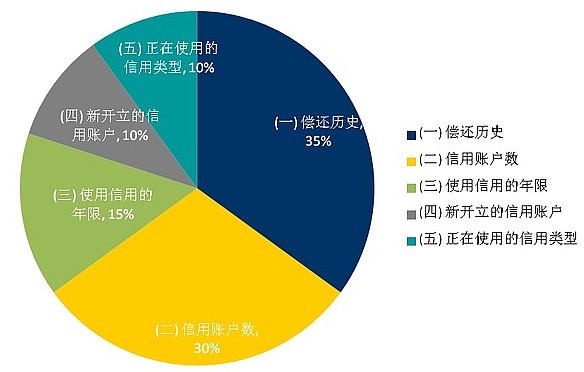

图:美国信用体系FICO的五大类数据维度

以风控为例,传统风控模式是建立在模型公式基础上,公式是由专家拟定的,更依赖于经验。美国FICO评分体系被国内银行普遍借鉴,FICO从美国三大征信局获取数十个维度的数据,把这些变量输入模型中得出一个分数,以此作为信贷依据。暂且不说国内个人征信体系没有FICO那么成熟(主要是打印央行个人信用报告,统计过往还款记录),即便达到了FICO标准,通过几十个变量去断定一个人是“好人”还是“坏人”,相比于机器学习对数万变量(很大一部分是金融之外的行为数据)的动态跟踪分析,还是显得有些武断,不够智能。而且金融安全的攻防是一个魔高一尺、道高一丈的博弈,身份造假、虚假办卡、组团欺诈这种行为增加了风控难度。

像氪信科技的智能风控模型是让算法去做决策。将海量数据通过集成学习模型扔给机器,不断训练AI引擎辨识“好人”和“坏人”的能力,就像人脑那样建立认知,这是一种决策智能。当然,人工也可以做这个事,可能判断更准,但没有效率,成本太高,构不成商业模式。

图:足球经理游戏制作人Paul和Oliver,算法引擎+大数据的模拟真实

20多年前,英国Sports Interacitve公司开发了一款至今仍风靡全球的游戏“冠军足球经理”(Football Manager系列前身),因为它追求无限贴近真实足球场景,一度成为一些职业教练、球探发现潜力球员、模拟演练阵型的工具。它的核心就是引擎,20多年来所做的迭代就是让这个引擎更加像人脑,无数变量、球员数据被扔进去,模拟出趋近真实比赛进程的结果。由虚幻到真实,是一批游戏玩家的心头好。可以说,这与金融业的智能化进程是类似的。

金融业的智能化是一个以十年计的长期进程,甲方市场足够大。氪信科技在其中的机会是通过增强“AI工程化”能力,将AI技术服务产品化,把能力落地到具体业务场景中,进而商业化变现,再去持续迭代AI能力。因此在这个上升赛道中,有硬实力的公司会被看好。

公号:一千二百字(word1200)