布奇门而遁兵甲“。用兵有奇正,出招有虚实,投资亦然。

与市场主流观点一致,与市场主流策略一致,那投资结果也将落于中庸。

凡胜者,皆会出奇。

可转债,这一极具特色的资产,在“出奇”方面最值得大做文章。

兴全基金门派的扬名与兴盛,都与可转债有着不解之缘。

兴全门人似乎也掌握着可转债投资的独门秘法。

可转债,攻守兼备的奇特资产

熊市抗跌,牛市能涨,攻守兼备,这是对可转债最好的描述。但由于可转债结构略显复杂,所以这类资产也最容易被一般投资者所忽视。一、风险调整后收益优于股票比较中证转债指数与沪深300指数2003年1月到2019年4月的表现。可转债风险调整后收益好于股票。

中证转债指数的夏普比率高于沪深300。从攻防两方面综合考虑,可转债长期表现更优。

可转债年化回报较股票略低,但在历史波动率和最大回撤方面都更胜一筹。这与可转债资产的固有特点也非常一致。

二、债券与看涨期权的结合

可转债可以看做是债券和股票看涨期权的结合,可转债的价格即等于债券价格与看涨期权价格之和。

股价上涨时,看涨期权价格跟涨,可转债价格也会随之走高,价格增速最后与股价趋于一致。而股价下跌时,看涨期权价格最多趋近于0,可转债价格会跟跌,但最终不会跌破债底(债券违约除外)。

可转债兼具债券特性与股票衍生品特性。相较于大道至简的价值投资内功、五花八门的技术择时招法,可转债投资更像是一种奇门术数,而凡是能参透其中精要的高手,也必能以此奇招横行江湖。

2004年,兴全基金发行了中国基金史上首只可转债基金。在2004到2007的牛熊周期中,基金经理杜昌勇极好的诠释了可转债这类资产的妙用。

兴全可转债,中国首只可转债基金

投好可转债要对中国资本市场的周期有准确感知,也要深刻理解可转债所含期权的定价模式。

前者需要丰富的投资经验、后者需要深厚的数理基础。

2004年,公募江湖恰恰出现了这样一号人物。

一、杜昌勇,IT出身的基金经理

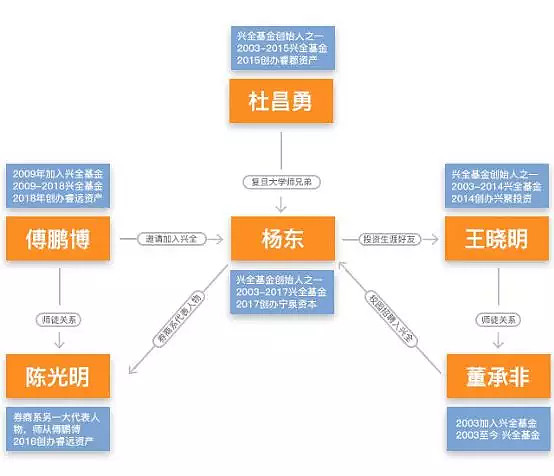

杜昌勇与杨东是复旦统计运筹学89级学生,两人可谓同门师兄弟,后来两人都加入了兴业证券。不同的是杨东在股票自营部管投资,而杜昌勇则在IT部管计算机系统。

上世纪90年代,股票市场与信息技术在中国都处于萌芽期。杨东与杜昌勇不同的职业路线也造就了两人不同的能力。杨东对市场周期波动有独到认知而杜昌勇则对数字运算变化更为敏感。

2003年,基金业大发展,杨东、杜昌勇以及另一位投资界能人王晓明联手筹建兴业基金(后改名为兴全基金)。

2004年,股市大起大伏,在经历了2003年末的快速上涨后又单边回落。此时兴全基金要发行第一只产品。

熊市似乎快到尽头,但2003年末的上涨又不像牛市的开端。牛熊难辨之际,三人不约而同将目光投向了可转债。

熊市将完、牛市或至,此乃天时;2003年后,中国可转债市场规模迅速扩大,此乃地利;兴全杜昌勇2000年开始即致力于可转债投研,对可转债估值与条款有深入理解,此乃人和。

2004年5月,中国历史上第一只可转债基金,兴全可转债发行。

杜昌勇担任基金经理。

二、2004-2007,牛熊切换第一战

2004年5月到2007年3月,杜昌勇管理兴全可转债近三年,任职期总回报108.23%,年化回报29.82%。这三年间,杜昌勇成功展示了可转债这一资产的神奇之处。

数据来源:Wind,好买基金研究中心

2004年5月,兴全可转债成立后,A股继续探底。2004年5月到2005年6月的一年间,上证综指跌幅超30%。而同期兴全可转债仅出现了不到7%的回撤,在熊市中成功防守。

牛市开启后,兴全可转债则跟随股市同步上涨。2006年兴全可转债净值增长71.7%,2007年净值增长113.44%。

首战的胜利,离不开兴全对大势的正确判断,更离不开杜昌勇超前的可转债投资策略。

杜昌勇综合考量可转债的债性与股性。

债性强的可转债到期收益率高,基础股价下跌对可转债价格影响小。

股性强的可转债则对基础股价波动更加敏感,价格弹性更强。

杜昌勇根据对证券市场大环境的判断,确定投资组合中可转债债性和股性的配置比例。在市场下跌的过程中不断调入股性更强的品种,利用可转债的特性,熊市中蓄势,牛市中爆发。

同时,杜昌勇凭借其数理基础,运用数量化模型对可转债价值进行计算,考察可转债市价相对于理论价值的折溢水平,优先投资折价较高的转债品种。在国内有效性不高的可转债市场搏取超额收益。

7%的最大回撤,30%的年化收益,杜昌勇用可转债打响了兴全的名号。

三、兴全可转债,可转债基金的标杆

2004年到2007年,杜昌勇为兴全可转债开了一个好头。随后的岁月兴全可转债不断重复着熊市抗跌牛市跟涨的表现。

2008、2011、2018的三个大跌年份,兴全可转债展现出明显的抗跌性。统计成立以来的风险收益指标,兴全可转债的数据同样突出。

2004年5月份成立以来,兴全可转债实现了14.77%的年化回报,风险调整后的夏普比率远远优于沪深300。

四、可转债投资,兴全人的致胜秘法

不仅仅是为兴全可转债打下坚实基础的杜昌勇,或是接任杜昌勇管理兴全可转债8年的杨云。兴全人似乎都很擅长通过可转债创造超额收益。

王晓明和董承非在管理兴全趋势时会经常利用可转债进行仓位调整,规避市场风险。

而另一个十分擅长用可转债的兴全门人应数吴圣涛。在其管理兴全商业模式的六年中,吴圣涛通过对可转债的灵活运用取得了18.97%的年化回报。

与其说掌握可转债投资的独门技法,不如说可转债投资是兴全人一脉相承的投资传统。

兴全人都非常注重风险收益匹配度,不断在市场上挑选风险收益比最佳的大类资产。而可转债这类资产的风险收益特性恰恰能满足兴全人的投资需求。

兴全可转债的业绩表现一次次证明,可转债最佳投资时点是在熊市末期、熊牛切换之际。

熊市未完,股价或许还有进一步下跌,债底能提供防御。同时牛市或至,一段时间内市场走强属大概率事件,可转债存巨大收益空间。

当然熊牛转折点没人能够预测,但市场周期却可感知,这也正是可转债这类资产存在的一大意义。如果种种迹象表明熊市已进入尾声,那投资可转债相当于提前买了一张牛市入场券。

如今,2004年的情景似乎再次上演。2019年初市场大幅急涨逾30%后又再次转跌。未来牛熊难辨,或许牛市已经不远,但究竟有多远谁都难以定论。

15年前的兴全掌门,若在今日又将如何出招。

可转债,暗含牛市入场券的债券,也许又到了其展现投资价值的时刻。

本文所有数据来自于wind、好买基金研究中心。

备注:本文初稿发布于今年5月底,事实上,自6月以来,上述可转债基金再度震荡走高,并创下净值新高。截止至2019年11月18日,兴全可转债累计收益753.64%、兴全商业模式优选累计收益254.67%。

(本文转载自“好买臻财VIP”)