2019年补贴政策除新能源公交车外基本落地,补贴退坡情况基本符合之前的市场预期。我们估算,2019年新能源国补总额约300-340亿元,考虑补贴系数但不考虑车型升级,2018年的主力车型单车国补在2019年过渡期后将下降2.1-3.7万元,如果再考虑地补多转向补贴新能源充电(加氢)环节,产业链2019年的压力就更大一些。补贴退坡的压力,除了部分车型可通过升级涨价传导外,大头需要车企和中游消化。我们预计,主力车型将有调整,高能量密度和轻量化是主要出路,而车型配置也将有较大调整。中游制造业领域的电池环节,通过材料降价和效率提升有望实现15-20%的成本下降。从终端需求看,全球新能源汽车产业可能在2020年开始一轮新的快速发展,全球供应链重心在加快向中国集中,但中游大部分环节盈利能力在下半年才能见底。长周期来看,我们仍看好中国中游产业的机会,目前仍建议多关注有国际化能力的电池企业。

摘要

1. 2019年补贴政策基本落地。正式版补贴整体退坡50-60%,2019年3月26日至2019年6月25日为过渡期。过渡期内,符合去年指标但不符合2019年的按去年0.1倍补贴,符合2019年的按去年0.6倍补贴。此外,燃料电池和公交车补贴政策、过渡期后地补细则、运营类车辆预拨付资金的细节信息尚未披露。据测算,2019年过渡期后相比过渡期内,主流续航300-400km车型的单车国补下降在1.2-1.5万元,过渡期后还有0.5-1万元的单车地补退坡,因此,预计过渡期内仍会有抢装,特别是续航里程300-400km的车型。

2. 高能量密度和轻量化仍是重要方向,铁锂电池比例可能提升。预计车型的配置将有较大的调整,总体来看,高能量密度和轻量化是主要方向和出路,具体车型与配置上,300-400km的A级车可能倾向于升级到400km以上;而之前在这一区间的A0和A00级车有可能做减法到250-300km档,补贴额较少或无补贴车型上,磷酸铁锂电池的综合性价比要更好一些。

3. 锂电池主流企业2019年有望实现15-20%的成本下降,新能源中游多数企业盈利能力可能在下半年见底。过去一年多,推广目录中的电池能量密度平均提升15-20%,再加上负极、隔膜可能出现的降价,以及上游锂钴材料降价后的传导,我们分析2019年锂电池系统成本有望下降15-20%达0.7x-0.8元/Wh。如果车企给电池系统降价20%,主要电池公司毛利率可能降低3-5个ppt。结合国内外终端增长与中游供给情况,我们预计,新能源中游多数环节的盈利能力可能在2019年下半年见底。

4. 投资建议:看好海外产业链,海外产业链具有长周期景气度,受国内影响小;当前,电池环节性价比更高一些。

材料企业:恩捷股份、璞泰来、天赐材料、新宙邦(化工联合)、当升科技(化工联合)、星源材质、杉杉股份;关注石大胜华。

风险提示:新能源汽车政策和销量低于预期,中游产品价格持续下降。

1、2019年新能源汽车补贴政策基本落地

近期,财政部等几部委发布2019年新能源汽车补贴政策,政策大体比较符合之前的市场预期。其中,2019年正式版补贴整体退坡50-60%,2019年3月26日至2019年6月25日为过渡期。过渡期内,符合2018年指标但不符合2019年的按去年0.1倍补贴,符合2019年的按去年0.6倍补贴。燃料电池车按去年的0.8倍补贴;公交车补贴政策将另行发布,预计可能好于预期。

公交车等部分政策尚未披露。1)燃料电池汽车和新能源公交车补贴另行公布,而新能源客车中大多数是新能源公交车;2)过渡期后,地补转向支持充电(加氢)基础设施和运营(新能源公交车和燃料电池汽车除外),细则尚不清楚;3)对有运营里程要求的车辆(2年2万公里),完成销售上牌后即预拨部分资金。

新能源乘用车方面,国补由5档变为2档,不考虑补贴系数和地补的情况下,整体退坡在50-60%。其中纯电车型续航里程在250km(含)-400km和400km(含)以上的车型,单车国家补贴金额分别为1.8和2.5万元,同时度电补贴上限为550元/KWh。插电混车型单车国家补贴为1万元。

能量密度和能耗要求进一步提升,高能量密度和轻量化是大趋势。新政策下,能量密度门槛为125wh/kg,在125-140wh/kg、140-160wh/kg、160wh/kg以上分别给予0.8、0.9、1倍补贴系数。能耗系数门槛为优于百公里电耗系数门槛值的10%,在10-20%、20-35%、35%以上分别给予0.8、1、1.1倍补贴。

新能源客车方面,不考虑补贴系数和地补的情况下,整体退坡在50-60%。非快充类纯电车型长度在6-8米(含)、8-10米(含)、10米以上的车型,单车补贴金额分别为2.5、5.5、9万元,同时度电补贴上限为550元/KWh。

公交车补贴政策将另行发布,且不取消地方补贴,预计可能好于预期。

新能源专用车方面,整体退坡超过50%,补贴方式由原来的按照电量分段补贴改为按车重分段补贴。纯电车型车重在3.5吨以下、3.5以上分别给予2、5.5万元国家补贴,同时度电补贴上限为350元/KWh。此外,新政策下,新增了对插电混车型的补贴,度电补贴上限为500元/KWh,并且只对车重大于12吨的车型补贴3.5万元。

2、国补退坡对新能源车终端影响分析

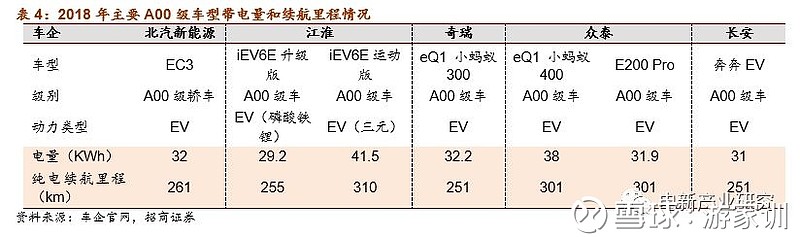

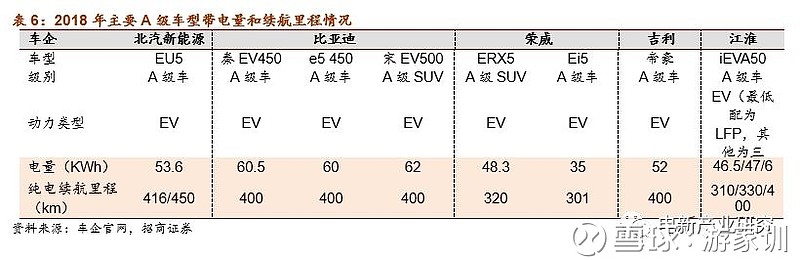

2019年过渡期前后,续航300-400km的车型退坡仍然比较多。在车企不升级,并且考虑能量密度和能耗系数的情况下,2019年过渡期后相比过渡期内,A00级主力车型(续航里程255-310km)的单车国补下降在0.6-1.5万元;A0级主力车型(续航里程305-410km)单车国补下降在0.8-1.5万元;A级主力车型(续航里程301-416km)单车国补下降在0.8-1.5万元。

其中续航在300-400km的车型,单车国补下降在1.2-1.5万元;续航250-300km车型,单车国补下降在0.6-0.8万元;续航400km以上车型,大部分单车国补下降在1.1万元,部分由于能量密度和能耗系数因素,单车国补分别下降0.8和1.5万元。

2019年过渡期内仍然有抢装。由于2019年过渡期后地补不在针对购车进行补贴,假设地补为国补的50%,且50%的销售区域有地补政策,则所有车型过渡期后还将损失0.5-1万元的单车地补。因此,过渡期内仍有抢装,预计将主要集中在续航里程300-400km的A0和A级车型。

2019过渡期后较2018年过渡期后,平均单车国补降低2.1-3.7万元,退坡幅度大。不考虑车企升级,但考虑能量密度和能耗系数的情况下,2019年过渡期后相比2018年,A00级主力车型的单车国补退坡在2.1-3.5万元;A0级主力车型单车国补退坡在3-4.1万元;A级主力车型单车国补退坡在3-3.7万元。其中续航在300-400km的车型,单车国补下降在2.5-3.5万元,;续航250-300km车型,单车国补下降在2.1-2.3万元;续航400km以上车型,单车国补下降在3-3.7万元,部分由于能量密度和能耗系数因素,单车国补分别下降4.1万元。

若考虑地补,基于上述同样的假设,过渡期后还有0.9-1.7万元的单车补贴损失。

3、整车设计与配置将有较大调整:

高能量密度与轻量化仍是重要出路,升级、降级并存,铁锂电池比例将提升

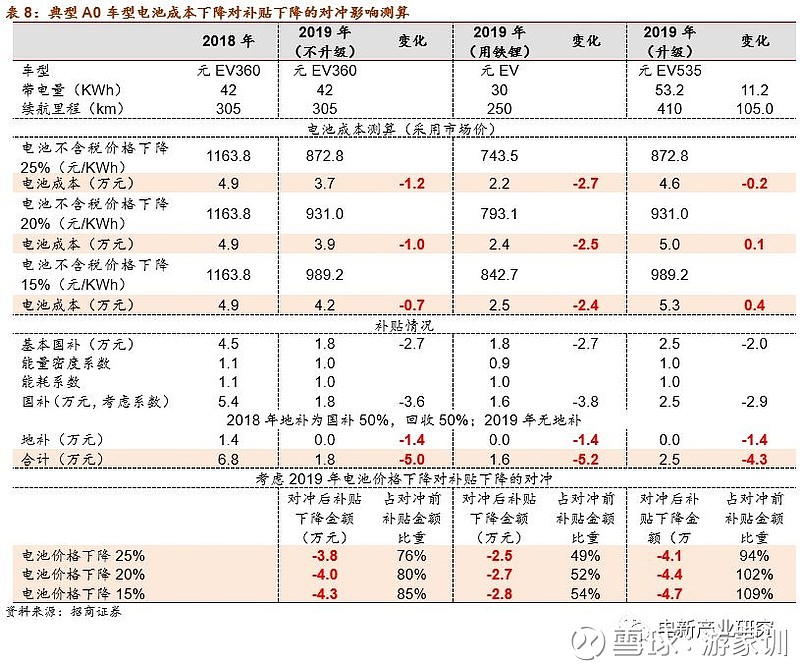

车型将有不同调整,升级降级都有可能。2019年补贴政策放弃“长续航”引导,这也是之前广受诟病的问题之一,考虑到补贴政策的变化,我们预计车型升级、降低都可能出现。例如,2018年300-400km的A级车很可能倾向于升级到400km以上,升级的性价比较高一些。而之前在这一区间的A0和A00级车,升级空间有限,不少车企有可能做减法到250-300km档。

高能量密度与轻量化仍是重要方向。一方面,2019年能耗要求、能力密度要求双双提升,另一方面微观要求也在提高。纯粹考虑装载电池与获得补贴的经济性的话,在550元/KWh的度电补贴上限要求下,1.8和2.5万元补贴标准对应的带电量阈值为33KWh和45KWh,车企可能会尽量向该阀值附近靠拢。从去年车型看,30+KWh电量做到250-300km续航没有问题,而400km以上则需要50KWh以上电池。

低补贴或无补贴车型可能倾向于选择磷酸铁锂电池,预计2019年磷酸铁锂电池比例将提升。2018年主流A00基本装配30+KWh电池,续航做到250-300km,预计为了降低成本,这类车型会选择LFP电池。以江淮iEV6E为例,其NCM和LFP版带电量分别为41.5和29.2KWh,续航310和255km。若2019年电池价格下降15-25%,使用LFP电池的优势在于:

1) NCM和LFP版的电池包总成本分别为3.6-4.1万元和2.2-2.5万元,LFP电池成本更低;

2) NCM和LFP版电池成本下降可对冲补贴降幅的15-25%和17-28%,对冲后还剩3.5-4万元和1.9-2.2万元的补贴下滑缺口未被对冲。LFP版未对冲的补贴下滑缺口更小。

A0级SUV续航多在300-400km,补贴退坡压力较大。主打性价比的300多公里车型,以比亚迪元为例,若2019年不升级,且继续采用NCM电池,电池价格降15-25%可对冲补贴下降金额约15-24%,未对冲的补贴下滑缺口为3.8-4.3万元;若加10KWh电池升级到400km,这一比例约-9~6%,未对冲的补贴下滑缺口为4.1-4.7万元。若将补贴退坡压力转嫁给终端,则价格上探至去年低配的A级车水平,可能会影响销量。如果采用LFP电池,且缩减带电量,续航做到250-300km,则电池价格降15-25%可对冲补贴下降金额约46-51%,未对冲的补贴下滑缺口为2.5-2.8万元。补贴退坡压力明显小于NCM电池。

但续航超过400km的A0级SUV,补贴退坡压力更大,降低带电量,缩减续航可能是更好的选择。

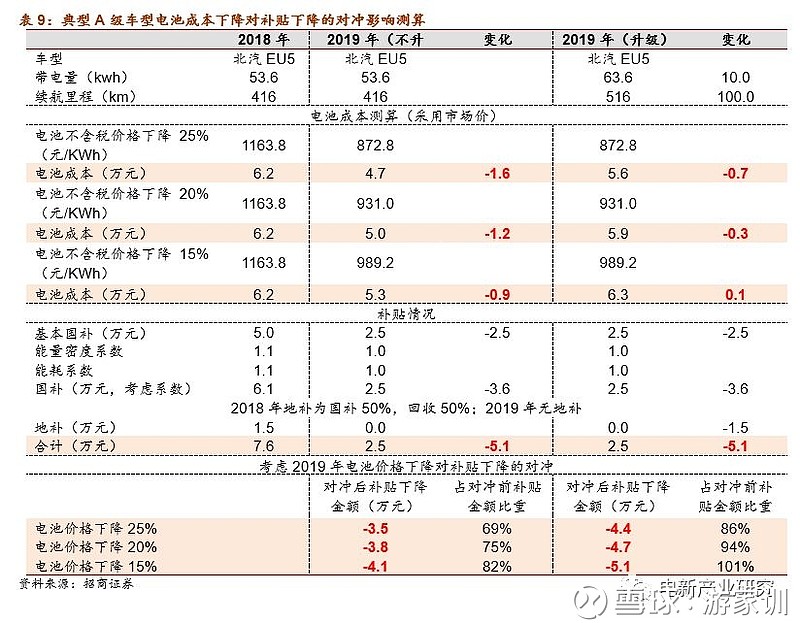

A级车盈利抗压能力较强,可能具有升级空间。续航达到400km,且2018年补贴后售价处于较低档的A级车,车企盈利压力较小,并有一定提价空间。若不做升级由于本身带电量大,电池成本下降金额可对冲补贴下降金额约25%以上。而续航达到400km,且2018年补贴后售价处于较高档的A级车,如A级SUV,对其同款燃油车溢价一般在10万元以上,本身的产品定位比较高,若续航升级,终端可能会有一定的提价能力。

4、补贴退坡对中游供应链的影响分析

补贴退坡将继续向中游传导。考虑补贴系数但不考虑车型升级,2018年的主力车型单车国补在2019年过渡期后将下降2.1-3.7万元,如果再考虑地补多转向补贴新能源充电(加氢)环节,产业链2019年的压力就更大一些。

补贴退坡的压力,需要整车、中游供应链、消费者共同承担,其中,锂电池、电机电控、其余电气单元一直是降低成本的主力军,2019年的补贴退坡也会继续向中游传导。

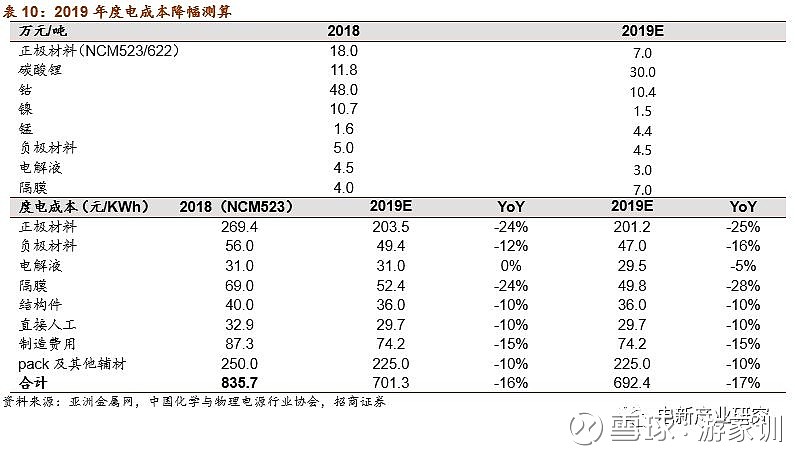

锂电池环节主流企业有望实现15-20%的成本降低,2019年动力电池系统成本有望下降至0.7x元/Wh附近。我们分析,主流的电池企业,通过能量密度提升、四大材料价格降低、上游材料降价,以及制造效率提升,有希望获得15-20%的成本降幅。2018年,国内NCM523动力电池成本约0.8-0.9元/Wh,预计2019年锂电池系统成本有希望分别下降至0.7x-0.8元/Wh左右。

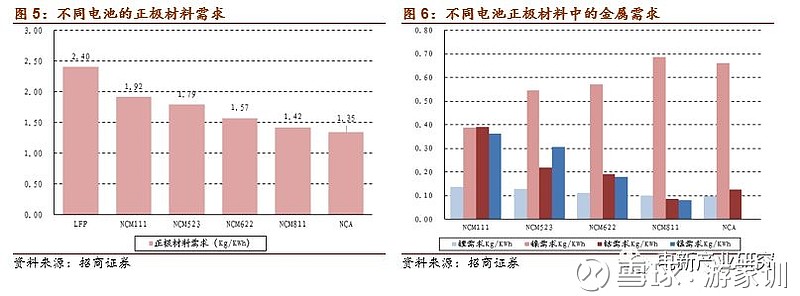

1)、动力电池能量密度在持续提升。2017-2019年目录中电池能量密度持续提升,过去3批目录中部分电池公司三元系统能量密度已达到170wh/kg,乘用车型平均能量密度已接近150wh/kg,能量密度的提升将带来材料用量的相应减少。

2)、四大材料中,钴、锂材料2019年全年价格较2018年有可能有一定程度下降,将向正极等环节传导。此外,预计负极、隔膜价格后续可能还有一定幅度的降价空间。

3)、电池制造效率可能还有一定提升空间。

电池系统降价20%,毛利率可能下滑约2-4个百分点。初步测算,在动力电池系统降价20%的情况,NCM523/622动力电池系统毛利率分别下滑3.5/2.5个百分点,如果电池系统降价达25%,毛利率下滑幅度预计将超过7-8个百分点。

我们分析,新能源中游大部分环节,特别是电池材料产业,盈利水平可能在2019年下半见底。

5、投资建议

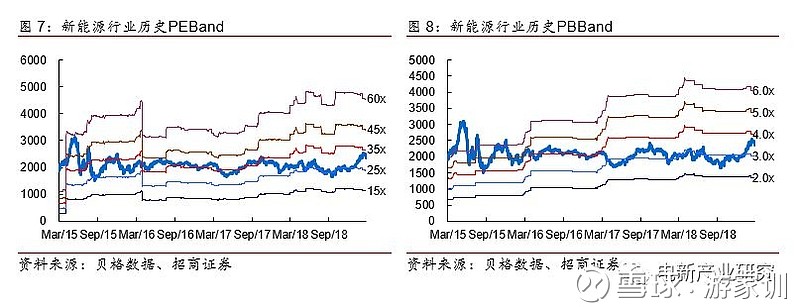

中游盈利可能在2019年见底。由于国内供给扩张快,我们一直认为,新能源中游大部分环节的盈利能力,可能在2019年下半年见底。新能源补贴急退,有可能促使更快见底,但之后盈利水平的逐步修复应该是可以预见的。

海外2020年有可能开启新阶段,中国供应链的全球化趋势会加快。全球新能源终端渗透率目前近2%,正在向10%以上的渗透率快速爬升。2018年,新型造车企业、传统大车企在新能源车的产业发展上出现了一些深刻变化,我们预计2020-2021年全球新能源车发展可能进入一个新的快速发展阶段。而在这个过程中,全球供应链重心在向中国集中,市场对中国企业的竞争力判断可能是比较滞后的。

“底线思维”,继续推荐海外产业链环节。当前我们个股主要方向是海外供应链,海外主流供应链可能会有长周期的景气持续性。

电池企业:亿纬锂能、宁德时代;关注欣旺达(电子);此外,国轩高科在我司静默期,不出具投资建议。

电池材料:恩捷股份、璞泰来、天赐材料、新宙邦(化工联合覆盖)、星源材质(化工联合覆盖)、当升科技(化工联合覆盖)、杉杉股份。关注石大胜华。

6、风险提示

1)新能源汽车政策低于预期:如果相关产业政策发生重大不利变化,将会对行业的销售规模和盈利能力产生不利影响。

2)新能源汽车销量低于预期:国内新能源汽车市场增长较快,但购买成本、充电时间、续航能力、配套充电设施等因素仍会产业发展形成制约。未来如果配套设施建设和推广不足,或者长期无法获得市场化的认可,销量增长可能低于预期。

3)供给无序扩张导致产品价格持下降:新能源汽车市场在快速发展的同时,市场竞争也日趋激烈,如果未来市场需求不及预期,市场可能出现结构性、阶段性的产能过剩的风险。

相关报告

系列报告(二十七):电动自行车新国标与认证实施在即,行业将有巨变

系列报告(二十六):海外车企将在近几年拉开新一轮快速增长,中国中游将深度参与全球供应

系列报告(二十五):新能源车1月产销大增,中游Q1有望保持较高景气

系列报告(二十四):孚能科技开始全球产能扩张,动力软包电池发展加速

系列报告(二十三):新能源汽车补贴政策对中游盈利影响分析

系列报告(二十二):第8批推荐目录发布,高能量密度保持与燃料电池车型增

系列报告(二十一):上半年锂电池数据分析:动力电池库存已降到合理水平

系列报告(二十):2018年第7批推荐目录发布,高能量密度趋势不改

系列报告(十九):从去库存向备库存转变,中游库存拐点正在来临

系列报告(十八):第6批目录发布,高能量密度车型持续推出

系列报告(十七):新能源汽车国补力度可承受,长期看好板块投资机会

系列报告(十六):第4、5批推荐目录发布,行业将平稳过渡

系列报告(十五):动力软包正在回归主流,铝塑膜大范围国产化替代启动

系列报告(十四):2017年以来15批目录回顾

系列报告(十三):双积分近期或落地,六大电气系统机会将贯穿未来几年

系列报告(十二):第8批推荐目录发布,电池技术趋势延续,专用车型放量

系列报告(十一):第7批推荐目录发布,技术路线、技术进步趋势延续

系列报告(十):需求强劲,电解液及其上游产业已经触底并即将恢复

系列报告(九):材料价格暴涨,负极材料涨价在即

系列报告(八):第6批新能源推荐目录发布,技术路线、技术进步趋势更明确

系列报告(七):北汽与戴姆勒签署新框架协议,北汽供应链大放异彩

系列报告(六):积分制政策超预期,继续推荐正极与钴、电气配件产业

系列报告(五):第5批推荐目录发布,技术路线与行业集中度趋势延续

系列报告(四):电池行业格局正在调整和形成,技术进步可能是主导要素

系列报告(三):硅碳负极材料正在走向产业化

分析师承诺

负责本研究报告的每一位证券分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

◾游家训:浙江大学硕士,曾就职于国家电网公司上海市电力公司、中银国际证券,2015 年加入招商证券,现为招商证券电气设备新能源行业首席分析师。

◾陈雁冰:曾就职于远景能源、博世联电、华金证券,2017年加入招商证券,主要研究新能源汽车上游产业。

◾普绍增:上海财经大学硕士,2017年加入招商证券,主要研究工控自动化与信息化产业。

◾刘珺涵:美国克拉克大学硕士,曾就职于台湾元大证券,2018年加入招商证券,研究新能源汽车中游产业。

投资评级定义

◾公司短期评级

以报告日起6个月内,公司股价相对同期市场基准(沪深300指数)的表现为标准:

强烈推荐:公司股价涨幅超基准指数20%以上

审慎推荐:公司股价涨幅超基准指数5-20%之间

中性: 公司股价变动幅度相对基准指数介于±5%之间

回避: 公司股价表现弱于基准指数5%以上

◾公司长期评级

A:公司长期竞争力高于行业平均水平

B:公司长期竞争力与行业平均水平一致

C:公司长期竞争力低于行业平均水平

◾行业投资评级

以报告日起6个月内,行业指数相对于同期市场基准(沪深300指数)的表现为标准:

推荐:行业基本面向好,行业指数将跑赢基准指数

中性:行业基本面稳定,行业指数跟随基准指数

回避:行业基本面向淡,行业指数将跑输基准指数

重要声明

本微信号推送内容仅供招商证券股份有限公司(下称“招商证券”)客户参考,其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,招商证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以招商证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被招商证券认为可靠,但招商证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下招商证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映招商证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归招商证券所有,招商证券对本微信号及其推送内容保留一切法律权利。未经招商证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

扫描二维码,持续关注

公众号ID:jiaxun-you

【领域】电力设备、自动化、新能源汽车、新能源发电

【业务】研究、证券化、投融资