招行焦虑来自何处?

零售之王、金融科技的符号还能保持多久?

招行成为首个资产规模突破7万亿元股份制银行。

招商银行发布2019年上半年业绩快报,实现营业收入1383.23亿元,同比增长9.65%;归属股东净利润506.12亿元,同比增长13.08%。截至2019 年6月30日,招商银行资产总额为71937.67亿元;负债总额为66189.42 亿元。

不良贷款率较2018年末下降0.12个百分点至1.24%。

无论营收还是利润,招商银行均是股份制银行之首,甚至赶超了交通银行,排名仅在四大行之后。

但最受关注和热议的是,招行员工在其内部交互平台蛋壳的发文《招行离冬天还有多远》,以及招行行长田惠宇被曝光的内部讲话稿,尽管成绩斐然,但招行的焦虑似乎一点也没有减少。

低负债成本,高非息收入

银行听起来高大上,其实其业务逻辑很简单,尤其传统意义上的银行业务,就是吸入存款再放贷款,利用利差营利。而银行与银行之间的业务差别甚微,几乎无壁垒可言。

所以以往都是,银行要做强先要做大,资产规模和资金渠道覆盖率决定性地影响存、贷款业务及其他中间业务。也就是生息资产、网点、客户是根本所在。

表中是2018年以上八家银行的五项基本财务数据(单位:亿元)

如表可见,四大行、三家股份制银行的营收和利润均与资产规模呈正相关,但就资产收益率,四大行都低于招商银行的1.24%,尤其农业银行和中国银行,它们是典型的靠庞大的资产取得规模效应。而招商银行靠着高资产收益率,向轻型银行转型,虽然资产规模小于交通银行,但是营收和利润都已实现赶超。

高资产收益率意味同样的资产,创造的利润更多。而且由于净资产收益率=总资产收益率×权益乘数,所以在净资产收益率相差不大的情况下,资产收益率越高,权益乘数越低,而资本充足率是一个银行以自有资产承担损失的能力,可以简化理解为权益/资产,即1-资产负债率,从而资本充足率会相应处在一个较高的水平,保证了银行的抗风险能力。

招商银行2019第一季度15.86%的资本充足率,仅次于建设银行17.14%,高于其他股份制银行。

为什么招行的资产收益率这么高?

银行的主要收入和利润还是来自利息,2018年招行净利息收入占总营业收入的64.53%,净手续费及佣金收入占26.75%,其他净收入占8.72%。

先说利息。

就生息资产,招商银行2018年总计平均余额为62449.67亿元,平均收益率为4.34%。浦发银行和中信银行的生息资产总计及平均收益率分别为57699.71亿元、4.64%;53963.68亿元、4.33%。

五大行中体量最小的交通银行生息资产平均余额总计86928.88亿元,平均收益率4.01%。

所以生息资产端,招行的规模相较其他股份制银行的优势并不突出,也远低于五大行。但生息资产平均收益率高于交通银行,并且呈持续增长趋势,得益于收益率最高的贷款和垫款占总资产的比重逐年提高,近三年分别为54.89%、56.61%和58.43%。

计息负债是净利息的减数,2018年招行的计息负债余额总计58208.08亿元,平均成本率为1.9%。

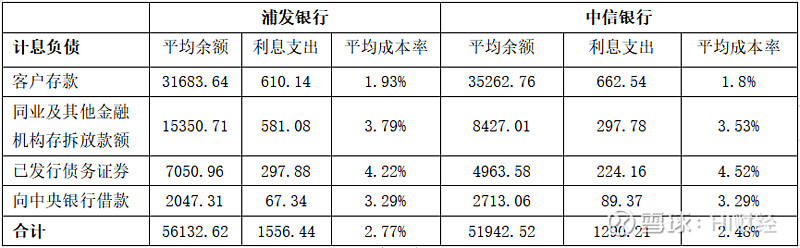

2018年浦发银行和中信银行的计息负债平均余额总计及平均成本率分别为:

(中信银行计息负债合计还包括卖出回购金融资产款和其他)

交通银行计息负债平均余额总计83104.08亿元,利息支出2179.56亿元,平均成本率为2.62%。

综上对比,招商银行的计息负债余额虽然与浦发、中信相差无几,但是平均成本率处于最低,利息优势在负债成本低。

再细分,差异主要集中在客户存款、同业及其他金融机构存拆放款额的平均成本率。

公司客户存款中招商银行与浦发银行和中信银行的差异不大,但零售客户尤其活期,招商银行的平均余额远高于浦发、中信。2018年招商银行的活期存款比重为65.34%,建设银行和工商银行分别才为53.34%、49.4%。因为活期的利息最低,所以招行的客户存款成本低,其平均负债成本也就低。

同时同业拆借成本也低于其他股份制银行,五大行中只低于工行。有更多的零售存款净值,意味着可以较少地通过同业拆借获得资金,由此可以形成一个良性循环。

也就是招商银行零售之王的优势,为其降低了资金成本,使得其利差较高。

再说非息收入。

股份制银行的非息收入占比普遍在30%以上,高于五大行,招商银行的这一比重为35.34%。非利息收入不比利息收入需要扣除巨额的资金成本,这部分收入的很大比例将转化为净利润。在招商银行的非息收入中,占比最高的是托管及其他受托业务佣金,2018年这部分收入为233.51亿元,而这项收入主要来自理财收益。

这说明招商银行的管理财富能力比较强,受到客户认可。所以也就有了127.23亿元的代理服务手续费。其实就是因为招行零售客户多,因而在资管产品的销售渠道上具有的优势,可以代销其他金融机构的资管产品。

综上,招行的零售优势为自己带来了低负债成本和丰厚的非利息收入,再加上资产总额不是非常冗重,所以具有较高的资本收益率。招商银行已经顺利将自己打造成了靠零售取胜的轻型银行。

大周期检验

招商银行的银行卡手续费收入为167.27亿,主要来自信用卡中间业务,低于浦发银行的233.90亿元,中信银行的326.56亿元,说明招行对信用卡的依赖性远不如浦发和中信。但招商银行实际是起家于信用卡,有很多80后用户。

2004年招商银行明确将零售银行业务视为战略重点,开始大力发展零售业务;2005年把零售业务和中间业务正式作为“经营战略调整”的方向,提出了“加快发展零售业务、中间业务和中小企业业务”。

此后便开始一路飙歌,坚持“一体两翼”的战略。“一体”便是零售客户方面,凭着“招商银行” 和“掌上生活” 两大App累计用户数达1.48 亿户,零售客户总数达1.25亿户,其中新增“双金客群”(金葵花及金卡客群)突破100万户;私钻客群及其管理客户总资(AUM) 保持稳定增长;信用卡交易额达到 3.79万亿元。

“两翼” 来说,公司客户总数突破180万户;机构客户人民币存款日均余额较2018年增加 715.62亿元,增速 10.22%。

在金融科技的加持下,“招商银行””和“掌上生活””两大 App 的月活跃用户(MAU)达8104.67万,较2018年年末增长47.24%。

无论零售之王,还是金融科技,招行都走在前头拥抱了风口,尤其科技改造金融,最受市场追捧,一般而言估值都不低。

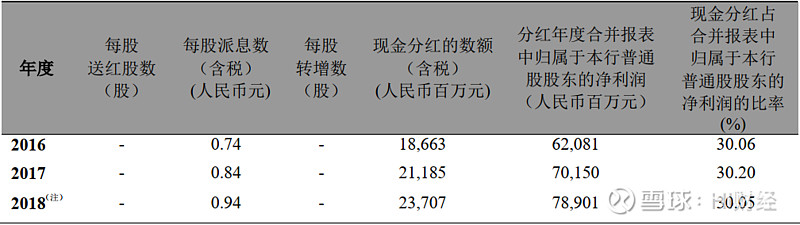

但招行市盈率10.68,中规中矩。2018年其每股现金分红0.94元(含税),分红的复合增长率低于8%。

分红少,市场自然就不买账,那么分红少是不是因为没有钱?

其实这个分红水平在银行里算高的,这也就更加说明招行只是一家表现还不错的银行,终究只是银行。与真正革命性的金融科技相去甚远,更不能与互联网公司相比。零售业务带来的高光,不得不被对公业务、同行业务所拖累。

前面说过银行间的壁垒很小,所以竞争同质化,成本不断上升,再加上互金、信托等理财平台的分流,银行的利差在缩减。而企业的资金需求也不像过去那么稳定且量大,企业方更容易受宏观经济形势的影响。

所以银行的吸储和放贷压力都在上升。

以互金为例,他们最大的优势是与零售客户联系密切,拥有大数据管理体系。银行的杀手锏“特许经营权”也在被互联网企业越齐全的牌照分解。像招行有一批80后的信用卡用户群体,但就新的90后而言,信用卡和比如支付宝的花呗、借呗,很大程度他们更偏向选择后者。

目前,支付宝已经接入全球50多个国家,截至2018年年末,支付宝及其附属公司的全球活跃用户数超10个亿,月活超过QQ,现是国内的第三个APP。这种流量相比银行是巨大的,并且比银行更有增长空间。

2018年底,已经有超过300万码商通过支付宝的“多收多贷”获得贷款;770万码商通过支付宝“商家服务”直接进货。

虽说支付宝、微信只是第三方支付机构,钱还是要通过银行,但是它们的分流直接造成银行失去了用户。对用户来说,“支付宝账单”“蚂蚁森林能量收集”等不知不觉已经是一种习惯了。

而股份制银行较高的非息收入,主要来自两个板块:与表内外授信密切关联的投行、同业、资管手续费(或其他以托管费、财务顾问费等科目形式存在);信用卡业务相关的分期手续费。并不是真正不依赖授信占用、不承担实质风险、不损耗资本的非息收入。

杠杆率和资本充足率又受到严格监管,银行的利润不好挣,挣到可挪动的也不多,所以股息呈萎靡之势,这与整个银行业的困境分不开。也难怪招行的行长和员工纷纷焦虑了。

田惠宇主要讲,招行对增长换档的经济环境以及由此带来的社会环境不适应,对招行从小型银行快速成长为中型银行、再成长为全球市值前十银行的身份转变不适应。这其中有很多管理组织的问题,比如他提到一点:“我最不能容忍的一件事,就是员工收取保险公司的回扣。据我所知,这不是个别现象,对这个问题必须采取果断措施。”

事实上,这个回扣是保险公司给银行理财经理或工作人员的一定费用,因为银保渠道门槛低,是很多中小保险企业的首选。而像大行尤其招行拥有大量客户资源,往往会与多家保险公司签订代销合同,目前寿险产品又同质化较为严重。

因此,手续费竞争成为保险公司在银保渠道揽收保费的一个竞争因素。

其实这是金融业长期以来的弊病。行长田惠宇的中心思想是全员要保持忧患意识。正如那位员工所言,财务面的乐观使他们丧失危机感。

5月27日,钱端发布《关于招商银行合作纠纷导致项目逾期的公告》的公告,拉开了招商银行与广东钱端商务服务有限公司(下称“钱端”)14亿元理财逾期事件的序幕。

据有关报道,招商银行与钱端进行合作,与其不良资产率偏高有关。传统的贷款业务,每放一笔贷款给企业,招商银行都要上交一定的钱给监管部门,还需要计入银行的资产负债表,会提高银行的不良资产率风险。钱端项目资本消耗较少,成本开支低,而且不管逾期率有多高,都不会计入招行的资产负债表,不会导致其不良资产率上升。这也从侧面反映了招行的问题。尽管招商银行以其零售优势取得了良好的成绩,但究其实质,过去银行的发展在政策底下吃尽利好。

HIGI财妹认为,“严格意义上讲,我们从未经历过大经济周期的检验”这话不错,但在未来随着中国经济的转型,科技、互联网的影响,银行面临的挑战才真正到来。招商银行不是例外。