远兴能源是一位朋友推荐的公司,粗略看了一下之后,觉得可能是一个机会,就花了不少时间好好看了看。作为一个从来没有深入了解过化工行业的人,这家公司很可能不在我的能力圈范围内,文章的观点完全可能全是错的,大家不要谨慎参考。

这篇文章只是记录一下梳理结果和思考过程,留待时间验证。

一、 主营业务

远兴能源全称“内蒙古远兴能源股份有限公司”,1997年上市。上市以来的业务比较杂,主要有尿素、纯碱、小苏打、煤炭、甲醇的生产和贸易,是一家典型的化工企业。

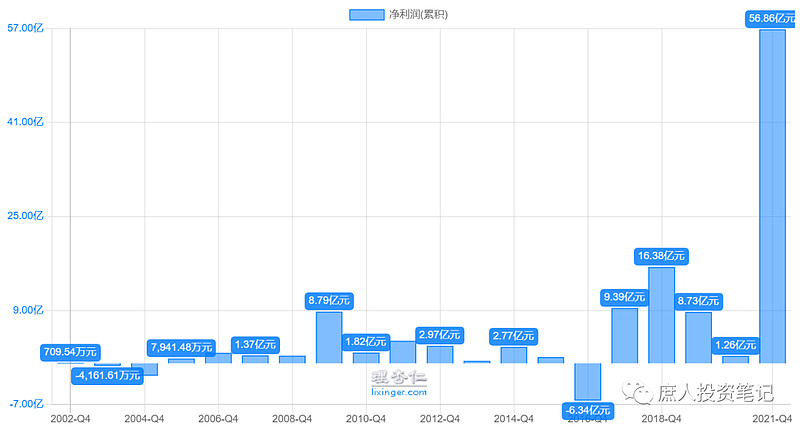

2021年,公司通过出售子公司股权和注销子公司的方式,剥离了煤炭和甲醇业务,准备聚焦天然碱业务(尿素业务也保留了)。剥离的两项业务,也为公司带来了39.05亿的投资收益,所以2021年净利润高达56.86亿。

这个天然碱业务,就是市场关注的焦点,也是本文要聊的重点。

纯碱,是碳酸钠的俗名,化学式是Na2CO3;小苏打是碳酸氢钠的俗名,化学式NaHCO3。从化学式来看,二者就差了一个H原子。为了行文方便,后文对二者不加严格区分,统称为纯碱业务。

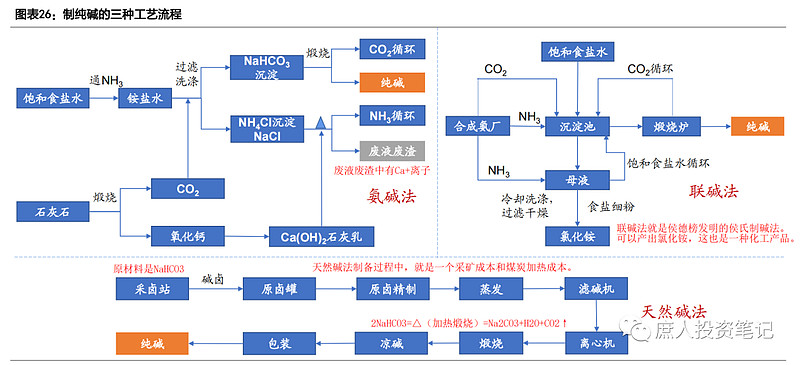

纯碱的制备方法主要有三种:氨碱法、联碱法、天然碱法。三者的制备工艺流程,可以参考下图:

上图的大概意思,可以总结为几点:

1. 氨碱法、联碱法需要的原材料比较多,制备流程复杂,天然碱法制备流程简单,就是把热水注入地底下,让NaHCO3溶于水之后抽出到地面,再蒸发加热、煅烧后就可以得到Na2CO3。

2. 氨碱法会产生大量的废液废渣,污染环境;联碱法有少量废液废渣,也有副产品氯化铵,可以卖钱;天然碱法除了要消耗大量的水之外,基本不产生污染,所以环保是其优势之一。

3. 氨碱法和联碱法能耗高,天然碱法能耗低。国家近年来对于高能耗的化工产能导向是限制+退出的态度。

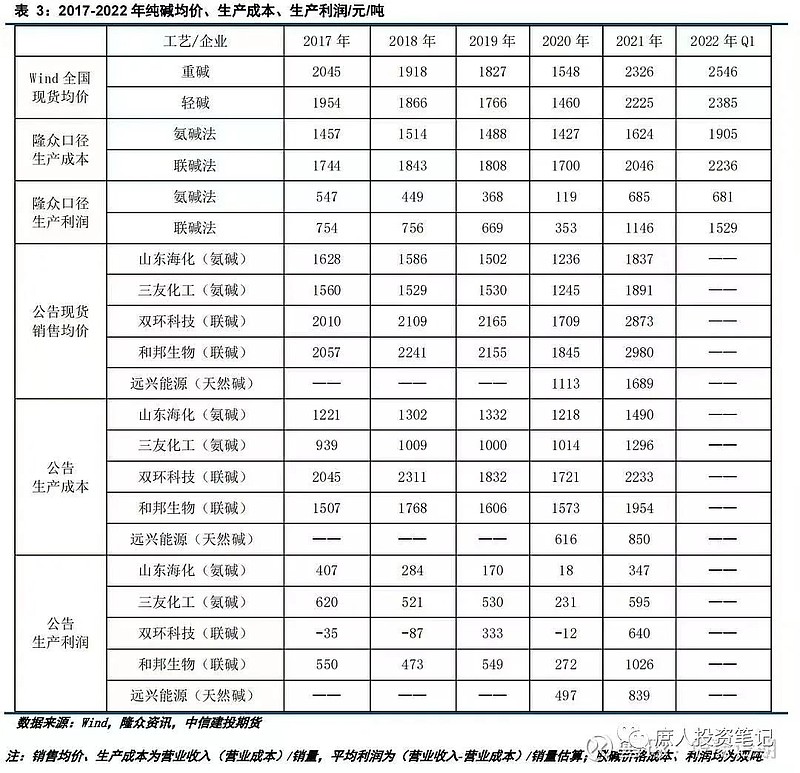

所以,天然碱法对比其他两种方法,特点就是工艺简单、能耗低、环保。而这些还不是它最大的优势,它最大的优势是成本低廉,有多低呢?直接上券商研报的图吧!

远兴的生产成本才600~850,而其他氨碱、氯碱生产企业成本高达1000~2200!

在化工产品这种无差别的To B生意里,这种成本优势简直是致命的!不过,这个是建立在碱矿基础之上的——你得家里有矿,才能生产天然碱。

二、 家里有矿

远兴能源不仅家里有矿,还发现了更多的矿。让市场集体高潮的,是后者。

根据各种不同口径的数据,中国目前纯碱产能3200万吨出头,近两年的实际产量大约2900万吨。由于氨碱、联碱等制备工艺流程需要冷修,所以实际产量只能设计产能的90%左右。也就是说,近两年的产能基本拉满了。

这约3000万吨产能中,联碱法产能最大,占比47.3%,氨碱法占比45.5%,天然碱法占比5.9%(180万吨)。这仅有的180万吨天然碱产能,就属于远兴能源下属的控股子公司中源化学(占股81.7%)。

所以,远兴是国内唯一的低成本天然碱法生产商。活该它赚钱!

它之所以没有靠低成本的纯碱干掉所有的竞争对手,是因为产能太小了,才5.9%。不过,由于银根矿业发现塔木素天然碱矿,这一切都将被改变。

银根矿业,全称“内蒙古博源银根矿业有限责任公司”,是一家对理解远兴能源投资价值特别重要的公司,稍微多费点笔墨介绍一下。

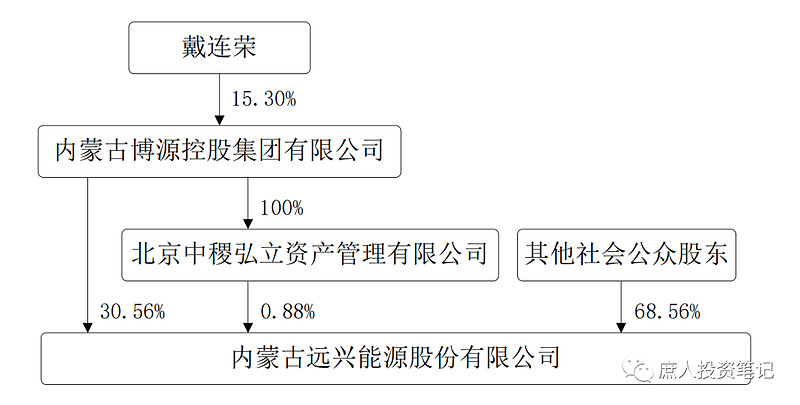

银根矿业是2017年8月由上市公司远兴能源、博源集团、密多能源、博源工程四家公司共同出资设立,总出资额1个亿,出资比例分别为56%、19%、16%、9%。

其中,博源集团为上市公司的母公司,其余两家公司也是博源集团的子公司。也就是说,通过直接或间接的方式,这五家公司最终的实控人都是同一个人:戴连荣。

银根矿业成立以来,其实就干了两件事:探矿和变现。

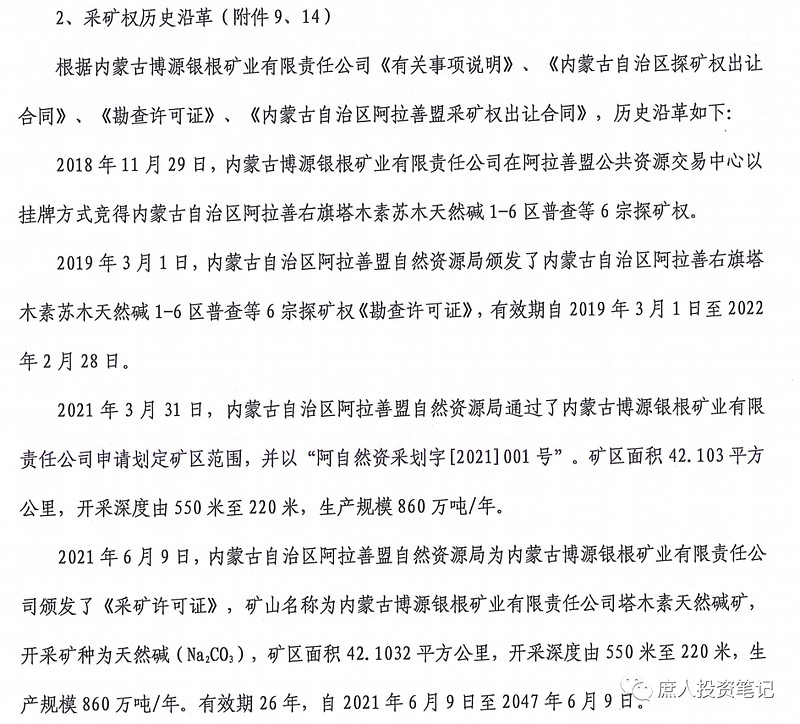

首先是探矿。公司以275万的代价,获得了内蒙古阿拉善塔木素天然碱矿的采矿权,并且真的发现了巨量的天然碱矿。关于这份采矿权,公司在《塔木素天然碱矿采矿权评估报告》中评估作价133.64亿,并详细披露了其历史沿革:

其次是变现。2021年6月9日,银根矿业获得了采矿许可证。两个月后的8月11日,上市公司以11.12亿元收购蜜多能源持有的银根矿业9.5%股权,再以13.71亿元对银根矿业增资,对银根矿业持股比例由19%提升至36%。

2021年12月24日,公司公告拟进行重大资产重组,拟以20.86亿元收购纳百川持有的银根矿业14%的股份、以37.25亿元对银根矿业增资,交易完成后,公司将实现对银根矿业的控制,持股比例提升至60%。

目前,第二项交易还在进行中。如果交易完成,上市公司相当于以11.12亿+13.71亿+20.86亿+37.25亿=82.94亿的代价,获得了拥有采矿权之后的银根矿业额外的41%的股权。

当然,由于上市公司的增资,银根矿业的现金资产也增加了13.71亿+37.25亿=50.96亿,上市公司还占有这50.96亿的60%,也就是30.58亿。实际上公司相当于付出了82.94亿-30.58亿=52.36亿的现金,获得了41%的额外股权,估值约127.7亿。这与银根矿业的采矿权估值133.6亿倒也相差不大。

三、投资逻辑与估值

远兴能源的投资逻辑一句话就能说清楚:公司超低成本的天然碱,将会对国内其他竞争对手形成降维打击,随着公司产能的大规模释放,公司盈利能力已今非昔比。

这也是市场上认可远兴的投资者共同的逻辑,基本没有分歧。核心分歧在于两点:未来公司能够赚到多少钱,该怎么估值?

只谈逻辑,不谈估值,都是耍流氓。尤其是在公司股价从2020年5月的1.6元左右启动,最高上涨至13.39元,涨幅超过8倍之后。虽然当下股价回调至了8块多,市值仍然高达310亿。

1. 未来公司能够赚到多少钱?

化工行业受限于环评、安评、能评等各个审批环节,投资规模大,产能新建周期长。设备投产后开工率有要求,低于某个百分比就可能亏钱,一般开工率在60%~90%之间。项目初投资高,形成的固定资产金额大、占比高,营业成本中折旧占比较高,比如银根矿业的评估报告中,折旧摊销140元/吨,占总营业成本约28%。

这些因素造成行业的产量相对刚性。下游需求又常年波动,弹性极大。需求弹性+供给刚性=行业周期波动。周期股只要下游需求少许波动,利润就上蹿下跳(见下图公司历年利润)。要准确测算周期股的利润,非常困难,对我来说基本等同于跳大神。

我也不认同很多观点说,公司因为天然碱的成本优势、产能提高,就拥有了定价权,不再是周期股的说法。成本优势,只能让公司生产出来的纯碱,都能以远高于成本的价格卖出去,不会亏钱。产能提高,只是增厚了公司的净利润总额,但并不能熨平公司的利润波动。万华MDI占全球产能的30%,仍然没有定价权。

当然,成本低+产能大可以让远兴有另一种选择:先少赚钱,发动价格战,让高成本的联碱、氨碱企业退出市场之后,再提价赚更多的钱。但是,公司会不会这么选?多久能够让对手退出市场?退出后价格能提到多少?这些当然可以估算,但对我来说都太难了。

核心难点还是重资产行业产能退出困难:只要竞争对手能够赚到现金利润,哪怕是亏净利润,也愿意开足马力生产,这样最起码还能换回已经投入进去的折旧和摊销成本。

预测价格很难,我只有三个大概的判断:

a. 2000元/吨是国内纯碱的价格顶。在海运价格没有像近两年这样非正常暴涨的情况下,国内纯碱价格高于2000元/吨,美国的天然碱就会被运到中国来。这个运过来的量不用很大,只要弥补了下游的需求缺口,价格就会被打下来。现在这种2000多/吨,是因为海运价格暴涨带来的非正常价格。

b. 过去十年平均价格1600元/吨是纯碱的价格中枢。有朋友把1800元/吨的纯碱价格作为价格底,理由是合成碱生产成本中煤炭占比超过40%,而煤炭未来价格会维持高位。我对此是不认同的,理由有二:一是预测煤炭价格就像预测纯碱价格一样不靠谱,如果能预测煤价,为啥不直接投资煤炭股?二是周期波动的商品啥时候是按照成本定价了?不都是由上下游的供需关系决定的吗?

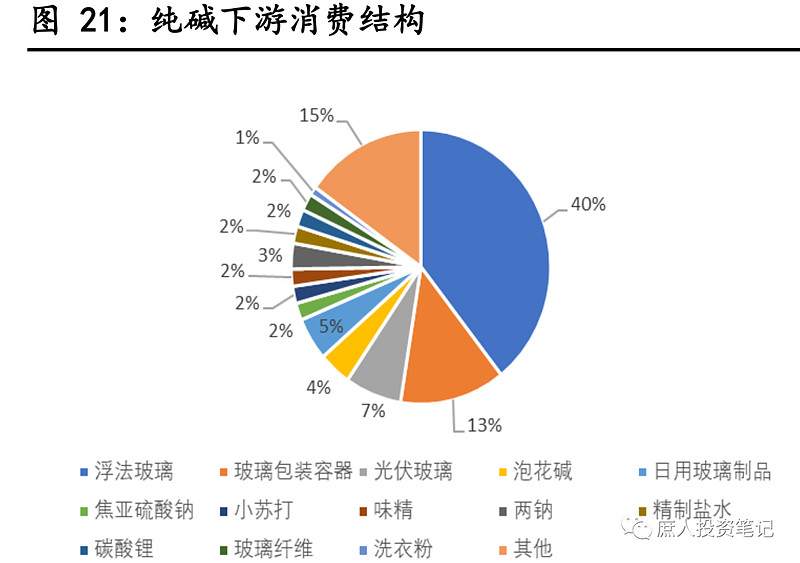

c. 我无法预测纯碱的价格底会是多少。纯碱的价格--至少2~3年内短期的价格--不是成本决定的,而是供需关系决定的。下游消费结构中(见下图),浮法玻璃占比40%;浮法玻璃中,房地产又占比75%,汽车占比18%,剩下的7%是电子产品。也就是说,房地产行业占比30%。接下来房地产行业短期、中期、长期会怎么走?短期可能会略有回暖,中长期开工面积和竣工面积大概率是往下走的。除此之外,我看不懂。

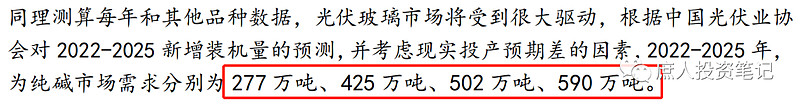

占比7%的光伏玻璃,被很多券商和投资者寄予厚望,希望能够填补房地产的需求空缺。理由是光伏装机容量未来会大幅跃升,还精确计算出了未来几年对纯碱的需求。先不说这些估算都是按照规划的乐观产能来测算的,光是那个精确计算的过程,就让人觉得这个数字存疑--计算过程中假设的变量太多了。这些计算最大的价值,就是不管对不对,只要你信我信大家都信,然后再以此为依据,你买我买大家都买就行了。

2. 如何给公司估值?

太难了的事情交给高手去做,我们也可以看看高手是怎么做的。在我看来,一直浸淫其中的产业资本,是估值方面绝对的高手。刚好,公司在收购银根矿业股权的时候,公布了很详细的《塔木素天然碱矿采矿权评估报告》,里面有很详细的估值过程。

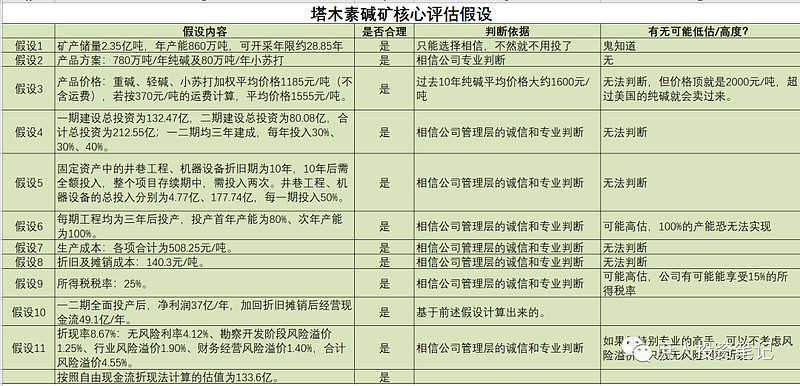

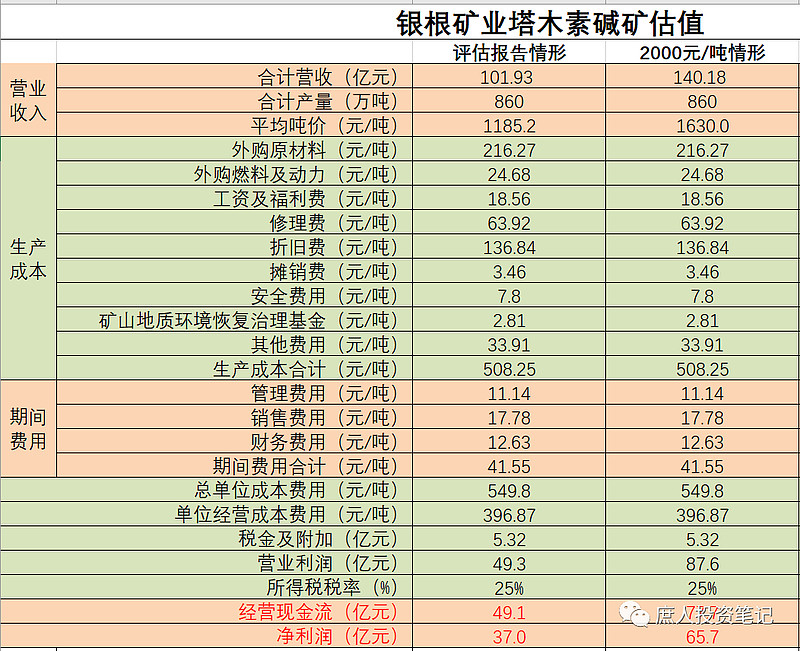

这份报告中采用的是自由现金流折现法的估值方式,整个银根矿业估值为133.6亿。也就是说,公司占有的60%股权,在评估报告中估值为80亿元。在评价这个估值是否合理之前,我们先来看一下评估的过程中的核心假设是否合理:

总体而言,我认为公司的评估报告是合理的。可能存在隐藏金矿拔高公司评估价值的地方就几个点:纯碱价格可能更高,比如按照2000元/吨、所得税率可能是15%、折现率按照4.12%。

我把这3个因素按照乐观的情况做了两种调整,用同样的估值方法重新计算了一遍(具体过程是比较复杂的表格,就不展示了)。第一种是价格2000元/吨、折现率4.12%、所得税率25%,得出的估值是739.6亿;第二种只是在此基础上把所得税率调整为15%,得出的估值是850.5亿。再加上原有纯碱业务中源化学和尿素业务的估值,就是收购完成后上市公司的估值。

中源化学的产能是180万吨,权益产能147万吨,小苏打权益产能100万吨,暂不考虑其成本劣势,都按照银根矿业的估值水平,大约相当于0.27个银根矿业,公司持有银根60%的股权,纯碱业务对应的市值大致可视为0.87个银根矿业,也就是分别644亿、740亿的估值。尿素满打满算给个50亿的估值,煤炭投资业务给个50亿。公司的估值就是744亿和840亿两种。相对于公司目前310亿左右的市值,确实有翻倍有余的空间。

但请注意,这是极端乐观情况下计算出来的估值水平,基于一二期完全按计划如期在5年后全部投产、投产后产能利用率100%、终端售价一直维持2000元/吨、所得税率15%、折现率只要求4.12%计算出来的。

如果按照公司评估报告中的估值,重新把远兴按照0.87个银根算一遍,那就是116亿+尿素50亿+煤炭业务50亿=226亿。注意了:假设纯碱和小苏打真掉到评估报告中假设的含运费1555元/吨,尿素+煤炭能不能值100亿都还要另说。所以,这时候公司满打满算也是200亿市值,现在都严重高估!

3. 为什么不用净利润*PE估值?

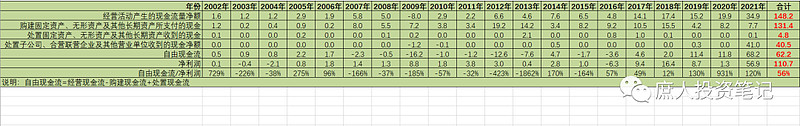

净利润不一定是公司赚到的真钱。对于远兴这样的重资产公司,有大量的资本开支,在计算自由现金流的时候,必须把这部分扣除掉。

我统计了过去20年来远兴的经营现金流流入、购建现金流支出、处置现金流流入,并且按照自由现金流=经营现金流流入-购建现金流支出+处置现金流流入的原则,计算出了公司真正的自由现金流。见下表:

不得不说,这个净利润的自由现金流含量太寒碜了!哪怕把处置子公司取得的39亿的投资收益计算进来,20年总共赚了110.7的净利润,却仅有62.2的自由现金流,含现率仅为56%。

假设把处置子公司股权这种非经常性损益同时从自由现金流、净利润中扣除,含现率=(62.2-39)/(110.7-39)=33.2/71.7=46%。

看着这么寒碜的两个含现率,完全不符合我的投资标准,也没法按净利润*PE估值。

四、潜在风险

远兴能源是我第一次仔细看的化工企业,花了这么多精力之后,我后悔了--在一个自己无法理解的行业花费精力,就是浪费时间和生命。可能正因为自己无法理解的东西太多了,所以这家公司在我看来满是风险。

1. 采矿权获得过程中不规范的风险。这个就不细说了,200多万拿到一个评估价值133亿、在二级市场部分乐观投资者估值上千亿的采矿权,有人可以理解为运气爆棚,我也可以理解为其中不排除有不规范运作的风险。

2. 股权结构带来的利益冲突风险。实控人戴连荣通过母公司博源集团间接持有上市公司4.81%的股份。这种在上市公司中权益极低,却又有绝对话语权,是我最不喜欢的股权结构,原因很简单:实控人既有能力、也有意愿对上市公司上下其手。

3. 关联交易风险。还是聚焦这次银根矿业发现的塔木素天然碱矿的发现及套现过程:银根矿业本就是2017年才成立的一家公司,没有实体业务,就是渠探矿和获取采矿权。成立之初上市公司才占比19%,大股东及其控制的主体占比81%。推测这样设置持股比例的目的:大股东预判塔木素是个宝贝疙瘩,不愿意让上市公司占比太高;但完全一点股份不占又说不通,毕竟家里有矿也还得想办法变现,而最好的接盘侠就是上市公司。除此之外,银根矿业超过220亿的固定资产投资的承包单位,也是大股东的关联公司。交易价格是否公允,有没有侵害上市公司小股东利益,这些都说不清、道不明。

4. 项目无法如期顺利投产的风险。塔木素是有矿,但是地处蒙西,缺水。一二期全部投产之后的年用水量超过2000m³,公司的解决办法是从300公里外的黄河引水过来。目前还没有拿到正式批文,没拿到之前就存在风险。

5. 纯碱市场价格波动风险。这基本是化工行业的宿命,前面也说得比较清楚了。远兴虽然因为低成本优势,生产出来的纯碱都不存在卖不掉的风险,只是赚多赚少的问题。可是,在前面估值部分,我们可是按照2000元/吨的乐观价格来估算的。如果均价跌至评估报告中假设的水平,60%的银根股权可真就只值80亿了,加上中源化学和尿素及煤炭业务,也只值200亿,现有的310亿市值都是高估了。

五、投资决策

在聊最终的投资决策之前,我想先分享我的一个困惑:为什么银根矿业的估值反直觉的低?

一开始,我在拿到《塔木素天然碱矿采矿权评估报告》,看到对整个银根矿业的估值居然只有133亿的时候,我的第一反应是一连串问号:

纳尼?怎么这么便宜?是不是算错了?是因为一二级市场流动性差异造成的?大股东是雷锋吗?大股东因为一开始没有把塔木素装进上市公司体内而内疚、自责、良心发现?不然怎么解释一家营收过百亿、存续期近30年、每年净利润37亿多、经营现金流近50亿的公司(计算过程见下表),估值才133亿?这不合理啊!

当我一点点往下看,发现评估报告里面的各项假设都是比较合理(见前面那个核心假设合理性评估的表格),至少没有存在特别明显的低估时,心中的疑团更大了。

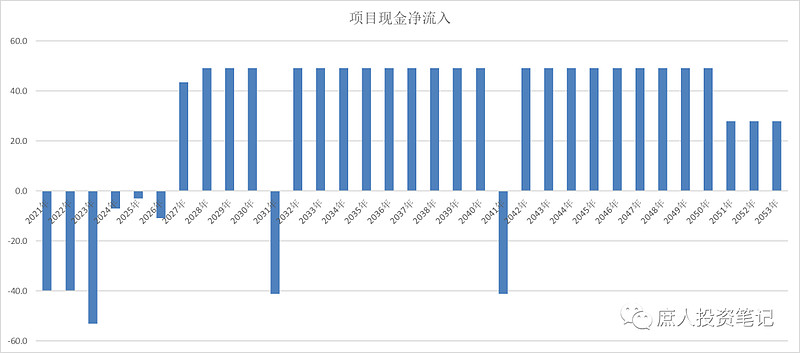

疑团的最终解开,还是等到我把每年的现金流流出、现金流入计算出来,并且按照现金流入-现金流出=现金净流入的方式,计算出从一期开始建设的2021年,一直到2053年公司关门时每一年的现金净流入的时候,才恍然大悟。

从上图可以看出,由于前期建设大量的资本开支,公司前6年建设期中每一年的净现金流都是负的,直到第7年二期也全面投产之后才转正。整个项目的现金流回正时间,是在第10年。而这个时候开始,井巷工程和机器设备又要更新了!

也就是说,在不考虑投资资金利息成本的情况下,要到第12年往后,整个项目的净现金流才一直是正的,项目才开始持续的为股东贡献现金利润。

换个角度理解,前12年股东投入了212亿的建设资金、90亿的固定资产更新资金,合计投入超过300亿。这期间通过赚取净利润、资产折旧和摊销收回的现金也差不多刚好是超过300。

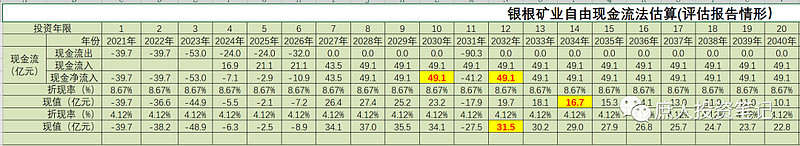

如果考虑前期先行投入的建设资金的利息成本,整个项目现金流回正的时间会更长。具体多长,取决于资金的利率,可以是评估报告中要求的8.67%,也可以是无风险利率的4.12%。下表中的红色字体,就是不考虑资金成本、按8.65%考虑资金成本、按4.12%考虑资金成本三种情况下项目总现金流回正的年限:

在这些年(12~14年)以后公司赚得的现金净额,才是真正意义上的经济利润;在此之前,所有的现金流都只是为了收回本金和本金利息而已。这个第12~14年之后开始有的经济利润,按照8.67%折现之后就得到的133亿估值,或者按照4.12%折现后的379亿估值,本质上就是要求不同回报的投资者,在这个项目的经济增加值(EVA)。

所以,这么糟糕的一门重资产生意,估值这么低也就可以理解了:先行投入212亿现金,后续还得投入180亿现金更新设备,然后在30年内逐年分期收回40~50亿的现金,中间若稍有变数,可能就无法收回。为了补偿30年超长周期内的这种不确定性,银根矿业的其他股东要求在4.12%无风险利率基础上溢价了4.55%,我认为合情合理,且完全有必要。

这就从生意的角度,解释了为什么银根矿业的评估价值反直觉的低。大股东不仅不是雷锋,反而非常精明,自己就算以200多万的代价挖到了一个宝贝疙瘩,但也没有好几百亿的初投资资金把它变现,那还不如卖给上市公司先收回几十亿再说,毕竟一鸟在手胜过十鸟在林。

然而,二级市场上的投资者,却认为这是非常低估的,银根至少值上千亿(摁着计算器算出满产后49.1亿的经营现金流*20~25PE的估值)。可笑吗?可笑,但并不妨碍他们因此赚到钱。

不过,这个钱已经远超我的能力圈了,在我能力圈的认知范围内、在我的估值体系下,这是一家按照极端乐观假设估计,5年后全部产能顺利投产,也仅有翻倍利润空间的公司,而如果按照评估报告的中性假设估计,现在的市值都属于高估了。

对于这么一家公司,我是不会投的,还是把钱留给更能理解它的高手来赚吧!

远兴能源这家公司给我带来的最大收获,就是确认了化工企业不在我的能力圈内,我也一如既往的很不喜欢这种重资产的周期股公司。

投资者知道自己不会什么,比知道自己会什么更重要。它可能让我错过很多机会,但更能让我避免踩雷。

以后,我还是不要老想着出圈,老老实实的守着那些业务简单、赚真钱的消费品公司好了。