提示:点击上方"行业研究报告",关注本号。

行研君说

导语

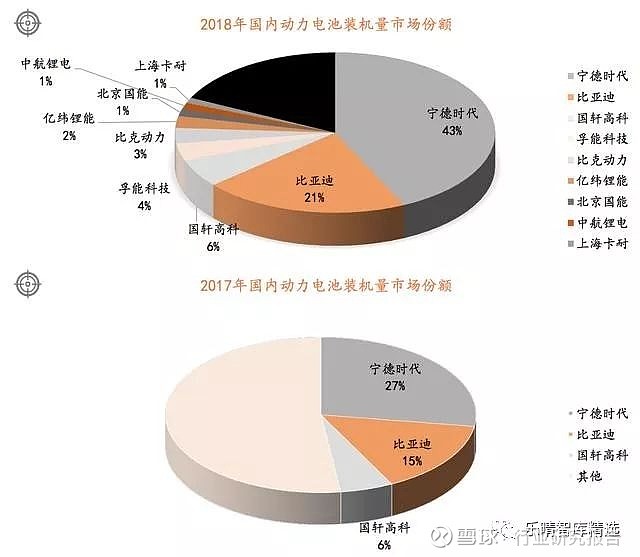

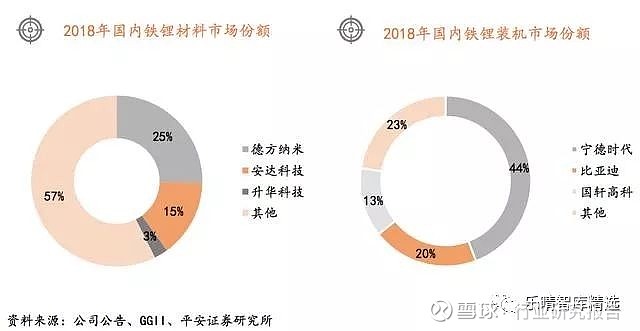

近年来国内动力电池市场份额快速集中,行业呈现强者恒强的竞争格局。宁德时代19年一季度市场份额达到44%;比亚迪份额19年一季度达到29%。

PS:我们运营的备用号 行研资本(ID:report18)为很多老朋友提供了另一处空间,欢迎大家同时关注!

来源:平安证券

▌新能源汽车产业链分解

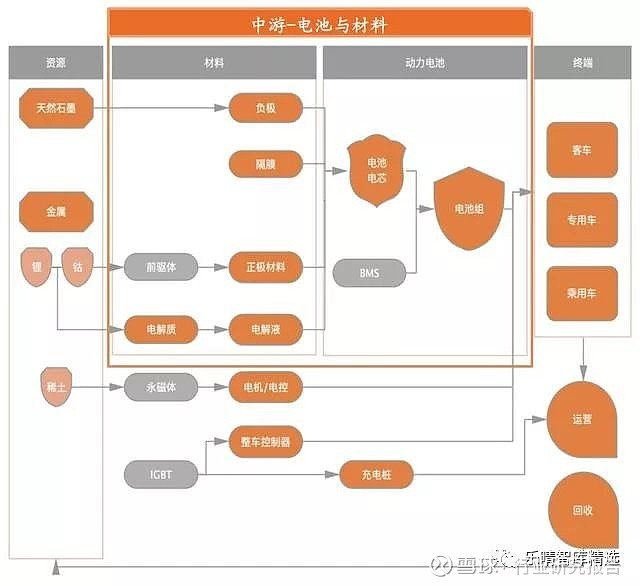

新能源汽车产业链根据生产环节和生命周期,可分为四大部分:

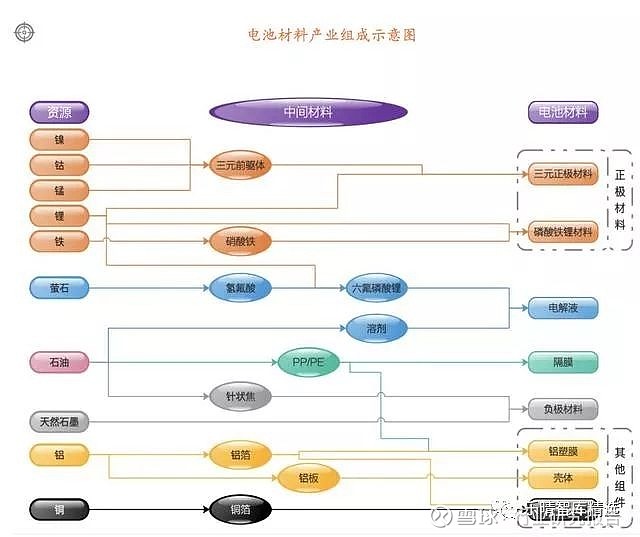

上游-资源:主要由金属资源锂矿(天齐锂业)、钴矿(华友钴业)、稀土矿产类等企业组成。

中游-三电:主要由电池材料(杉杉股份、恩捷股份)、电池(宁德时代)、电机(方正电机)、电控(汇川技术)等环节组成。本文主要对电池及材料环节进行分析。

下游-整车生产与销售:主要由主机厂、批发零售体系组成。

后市场-汽车充电、运营、报废回收:主要由充电桩制造与运营(特锐德)、整车运营(曹操专车)、电池回收(格林美)等企业构成。

▌动力电池篇

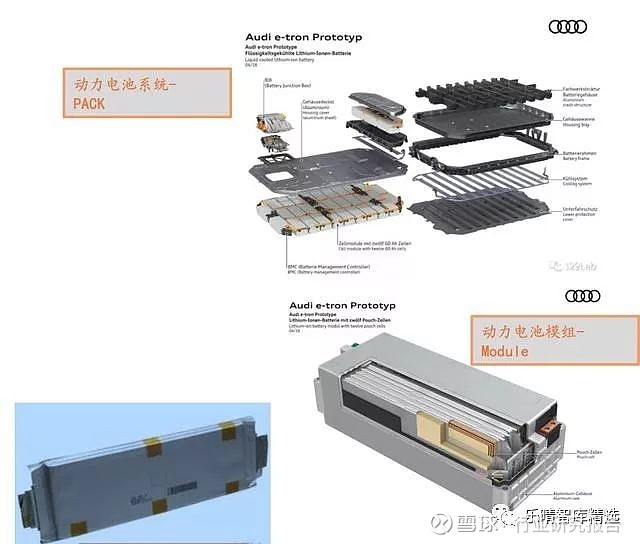

动力电池-行业环节拆分

动力电池产品环节:动力电池生产环节主要分为电芯Cell、模组Module、电池系统/电池包Pack三个层级。一般电池生产企业均以电池包形式出货,市场也存在部分整车厂扶持的独立电池成组企业,如合肥华霆(江淮体系)、北京普莱德(北汽体系)。

电池盈利能力分布:动力电池产品盈利能力主要集中于电芯生产环节,相比之下电池成组环节盈利能力较低。东方精工(北京普莱德)数据显示,成组环节毛利率在17/18年为18.05%/10.74%,显著低于电芯环节25-30%的毛利率水平。

▌动力电池-行业总览

行业判断

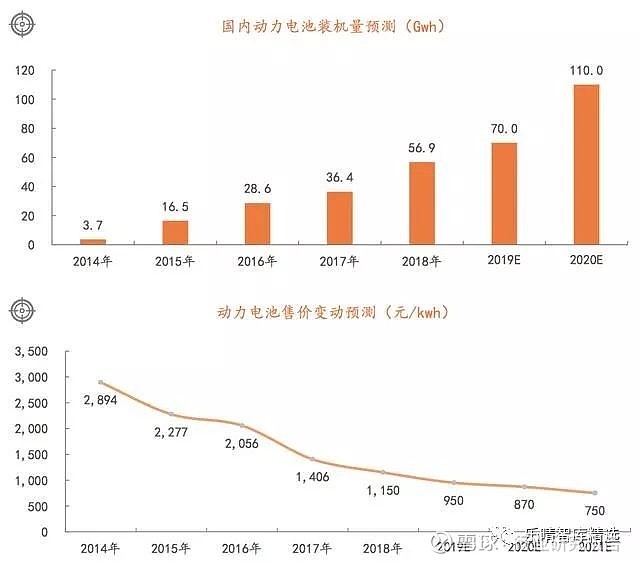

出货量:预计2019/2020年国内动力电池装机达到70/110Gwh,复合增速40%;2020年国内动力电池市场规模或将达到950亿元。

价格与盈利能力:预计动力电池成组后均价未来三年年均下降10-15%,2021年达到700-750元/kwh。电池环节盈利能力继续下行,行业毛利率将低于30%。

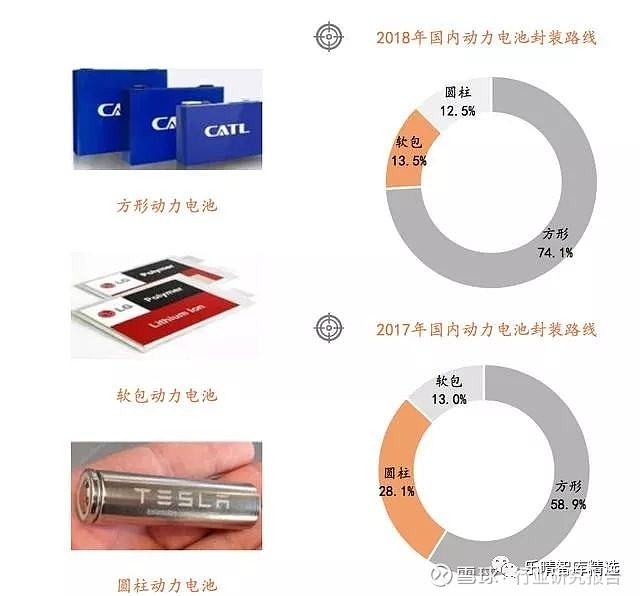

技术体系:国家补贴对技术路线选择影响趋弱,但是高能量密度、高续航里程仍是主流车型需求,预计三元高镍化仍将持续。新能源车安全事故频发引监管部门关注,安全属性强的细分技术路线值得关注,如软包封装、单晶正极。

封装方面软包市占率有望在2020年超过20%,后续与方形铝壳并立。

▌动力电池-放眼海外

海外概览

海外动力电池业务仍亏损:根据LGC、SDI等企业年报数据显示,其海外动力电池业务均未盈利。松下年报中认为“低估动力电池业务增长带来的风险,未来将缩减投资规模提升盈利能力”。

海外动力电池供给整体不足,业务竞争白热化:奔驰EQC、奥迪E-tron因LGC动力电池供应量不足缩减整车量产计划,SDI也因供应计划与大众汽车不符下调供货目标。

大众汽车引入SKI作为北美地区电池合作企业,LGC就大众汽车与SKI合作事项威胁断供,并向SKI发起专利诉讼。动力电池行业竞争逐渐白热化。

▌动力电池-行业盈利能力与产品性能

▌动力电池-行业盈利能力与产品性能

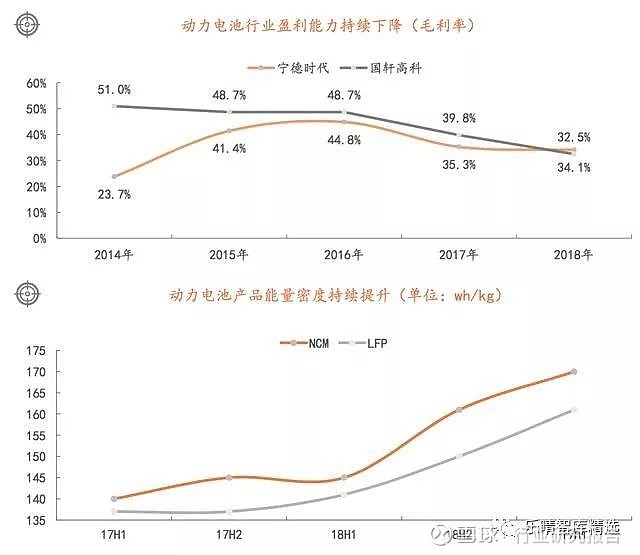

售价下降行业盈利能力下降:动力电池售价持续下降,历史四年均价年降幅度达到15-20%;以宁德时代年报数据估算,2018年动力电池出货均价为1150元/kwh,同比下降18.2%;动力电池单价较14年累计下降60.3%。

预计售价未来三年年均降幅10-15%,并在2021年达到700元/kwh级别;行业毛利率将低于30%。

性能持续提升:2019年发布新车型中纯电乘用车用三元动力电池组能量密度超过170wh/kg,客车用磷酸铁锂电池组能量密度达到161wh/kg;2020年动力电池系统能量密度或突破200wh/kg。

▌动力电池-封装技术路线差异

行业分析

方形动力电池:2018年国内动力电池第一大封装形式,市占率74.1%;国内代表企业为宁德时代、比亚迪,海外典型三星SDI。核心优势:高成组效率、大单体电芯、BMS简单。

软包动力电池:2018年国内动力电池第二大封装形式,市占率13.5%;国内代表企业为孚能科技,海外典型企业为LGC、SKI。核心优势:高安全性、电芯设计灵活、高单体密度。

圆柱动力电池:2018年国内动力电池市占率12.5%;国内代表企业为力神、比克,海外典型松下。核心优势:高一致性、新材料体系高适用性。

▌动力电池-市场集中度仍在提升,远期或将再次分散

行业分析

市场份额:近年来国内动力电池市场份额快速集中,行业呈现强者恒强的竞争格局。宁德时代19年一季度市场份额达到44%;比亚迪份额19年一季度达到29%。

根据中国汽车动力电池产业创新联盟数据,2018年国内装机量CR3为66.8%,2019年一季度CR3达到74.65%,集中度提升趋势明显。

远期预测:国家补贴全面退出后,随着LG/SDI/SKI等海外龙头进入中国市场,以及孚能科技、亿纬锂能、欣旺达、国轩高科等企业获得高端车型订单,2021年之后国内市场份额或将再次分散。

▌动力电池-国内龙头经营情况

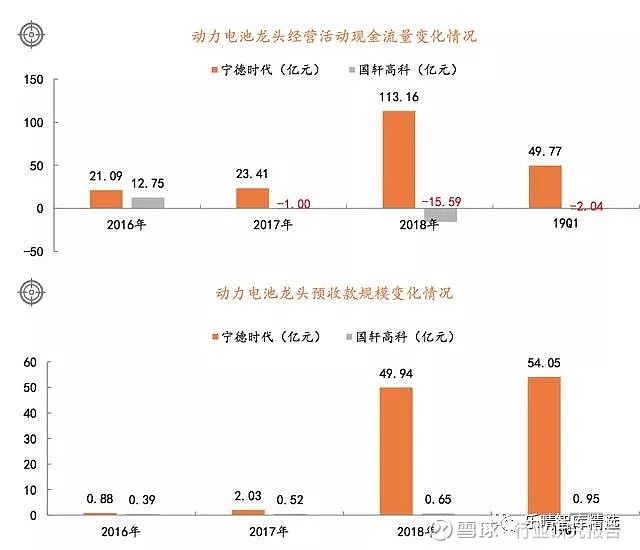

现金流明显差异

经营性现金流:行业内回款能力体现出显著差异,议价能力也在预收款规模有所体现。*国轩高科经营性现金流净额三年为负,同期宁德时代显著为正;*国轩高科预收款余额不超过1亿元,同期宁德时代预收款超过50亿元。

宁德时代作为全球动力电池行业龙头,在国内绝对领先的技术优势形成了超高的市场份额,公司产品供不应求情况仍在持续,议价能力体现为相对稳定的毛利率和高额的产能预定费用(预收款)。

▌动力电池-业务关注点

赛道选择

新赛道:以NCM712/811/NCA为代表的高镍正极材料、富锂锰基为代表的高电压正极材料、硅碳负极为代表的高容量负极材料组成的新体系动力电池率先量产、认证;或固态电池为代表的新一代电池材料体系的运用。

强引进:海外知名动力电池品牌的技术合作或者合资、海外优秀技术团队回国创业。客户认可

强认证:以海外高端品牌车厂、国内合资车企为代表的中高端乘用车型的认证和远期订单签署,形成对公司材料应用能力、一致性生产能力、工艺管控能力的认证。

弱认证:海外知名汽车零部件品牌的认证、知名消费电子品牌的认证、知名功率电器品牌的认证。

资金实力

高流动:应收款结构应保持结构的高流动性(票据为主)、账期的高流动性(一年之内),避免出现激进销售策略带来的应收款规模快速膨胀、现金流流动性不足。

强融资:公司所在地地方政府融资平台的担保能力/地方扶持政策的可实现性和延续性。电池材料篇

行业判断

正极材料:NCM811/NCA等高镍三元体系将加速渗透。公司盈利来源于产品代际差异和成品率。

负极材料:由针状焦涨价引发的人造石墨负极材料进入尾声,石墨化内部配套叠加地方优惠电价有利于负极材料企业控制成本,负极材料将回归降价通道。

电解液:六氟磷酸锂过剩产能消化,价格有望触底反弹;溶剂碳酸乙烯酯EC由于环保压力去产能导致价格上涨;电解液或将涨价。

隔膜:湿法隔膜加速渗透,涂覆比例持续提升;产品单价维持快速下降趋势,行业毛利率或下滑。

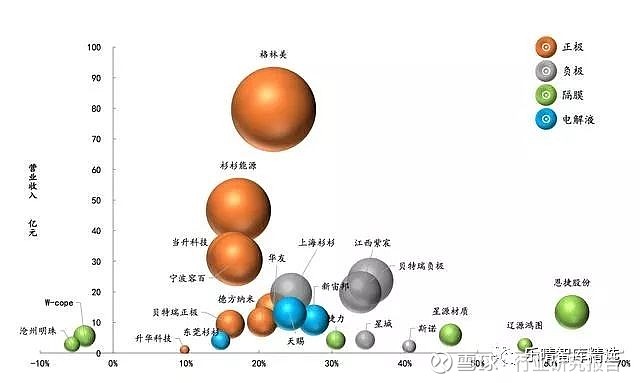

电池材料-国内主要上市公司概览

▌电池材料篇

正极材料

行业分析

正极技术路线:动力电池正极材料主要分为三元(NCM/NCA)、磷酸铁锂(LFP)、锰酸锂(LMO)三大类。

三元体系:该体系主要以3M技术专利为基础,分化为韩国主导的高镍NCM路线和日本主导的NCA路线;其中NCA体系主要应用于特斯拉车型,NCM体系广泛运用于中国、欧洲主流车企车型。

磷酸铁锂:磷酸铁锂最初由美国推广,代表企业为A123;由于能量密度上限劣势逐步被三元体系取代,国内认为其安全性能突出,在客车领域普遍应用。

锰酸锂:主要特色为低成本、高电压、高倍率,因能量密度低并非主流体系。

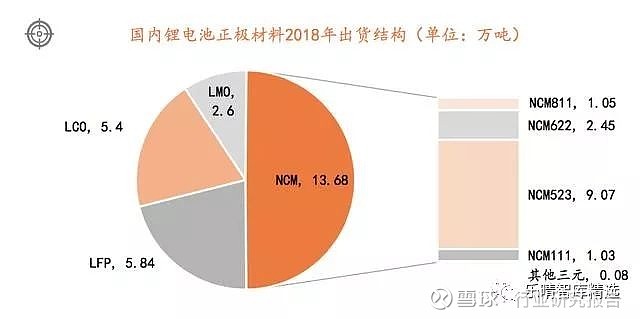

▌正极材料-出货量快速增长

行业分析

正极材料出货总量:受益于动力锂电池在新能源汽车领域的运用,中国锂电正极材料出货量保持高速增长。

GGII数据显示2018年国内锂电正极材料出货量超20万吨。随着动力电池总出货量超越消费锂电,三元与磷酸铁锂超过钴酸锂成为主要锂电正极材料。

正极材料出货结构:GGII数据显示2018年国内三元正极材料出货量约为13.68万吨,其中高镍三元出货量达到1.05万吨,占例达7.7%;计入NCM622后的广义高镍三元出货量比例达到25.6%。

正极材料出货结构:GGII数据显示2018年国内三元正极材料出货量约为13.68万吨,其中高镍三元出货量达到1.05万吨,占例达7.7%;计入NCM622后的广义高镍三元出货量比例达到25.6%。

随着国家补贴政策对于动力电池组能量密度要求的持续提升,三元材料高镍化成为行业趋势。

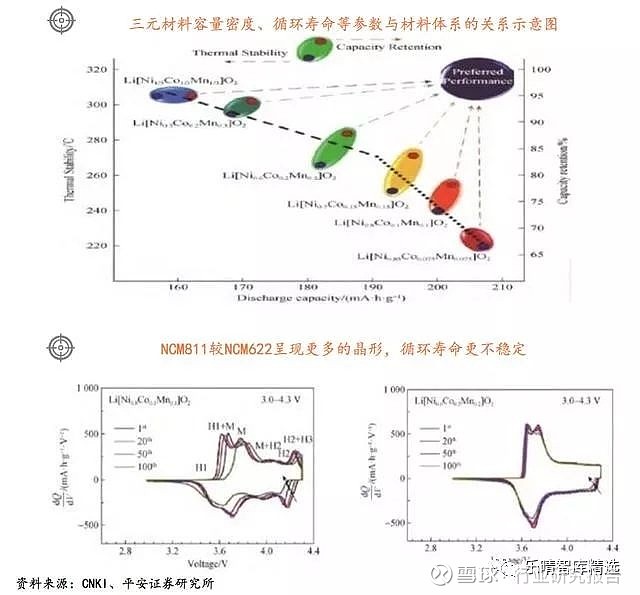

▌正极材料-动力电池正极材料发展趋势

▌正极材料-动力电池正极材料发展趋势

行业分析

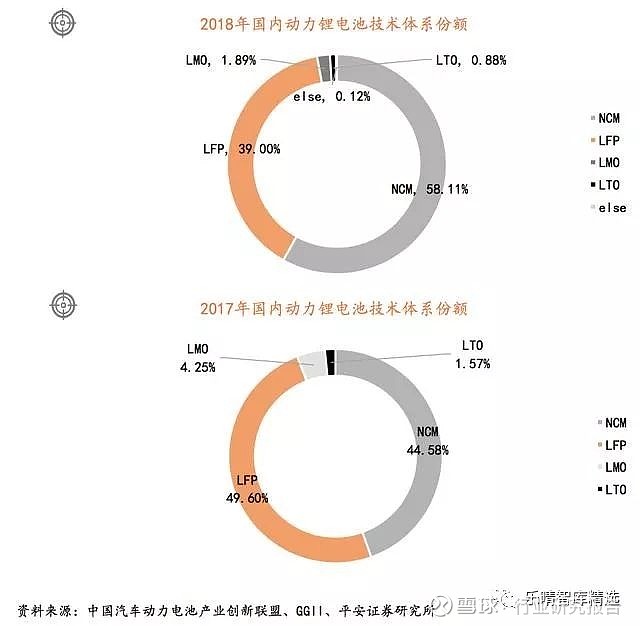

动力电池三元化成为主流:随着新能源乘用车取代新能源客车成为新能源汽车推广的主要增量,高能量密度的三元动力电池应用比例快速超越磷酸铁锂。

2018年国内动力电池装机中,三元动力电池装机量33.38Gwh,市占率达58.11%,同比增加13.53pct;磷酸铁锂动力电池装机量21.41Gwh,市占率39.00%,同比减少10.60pct。

三元体系全面超越磷酸铁锂,成为国内动力电池第一大正极材料体系。后续随着新能源乘用车销量占比的提升,三元体系高渗透率的现状仍将持续。

正极材料-行业盈利能力变化

毛利率与技术领先程度同步:杉杉能源、当升科技、容百科技、德方纳米为正极材料领域有代表性的企业;其中杉杉能源为消费LCO龙头,德方纳米为动力LFP龙头,当升科技与容百科技均以高镍三元为特色。

杉杉/当升/容百毛利率变化趋势趋同,原因为三家企业定价方式是以Co价为核心的成本加成定价,其盈利能力与金属Co价格趋势趋同。

但是当升/容百因为具备高镍三元材料的额外溢价,在金属降价过程中仍保持稳定单位盈利能力,导致18年毛利率提升。磷酸铁锂由早期供不应求的供给定价转变为供给过剩后的成本加成定价,毛利水平向三元靠拢。

▌正极材料-国内企业市场份额

行业市场份额

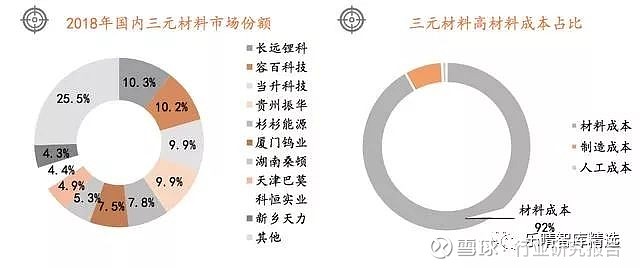

三元正极:市场份额较为分散,长远/容百/当升/振华市占率均为10%。正极材料具备投资门槛高(万吨投资额高达6-7亿元)、流动资金要求高(金属成本占比超90%,且资源企业要求账期短)特征,因此行业参与者主要为国企。

磷酸铁锂:市场份额较为集中,主要为宁德时代供应商德方纳米(市占率25%)和比亚迪(自产配套)。主要原因为下游客户较为集中,磷酸铁锂动力电池出货18年CR3超过75%,且国轩高科、比亚迪均自配套正极材料产能。

磷酸铁锂:市场份额较为集中,主要为宁德时代供应商德方纳米(市占率25%)和比亚迪(自产配套)。主要原因为下游客户较为集中,磷酸铁锂动力电池出货18年CR3超过75%,且国轩高科、比亚迪均自配套正极材料产能。

▌正极材料-国内龙头企业经营情况

▌正极材料-国内龙头企业经营情况

行业分析

杉杉能源:全球高端钴酸锂正极材料龙头,消费软包锂电龙头ATL供应商;16年以来三元材料出货占比提升,并向比亚迪供货动力三元。公司为保证利润率调整客户结构,正极材料出货总量下滑。18年公司实现正极材料出货量20063吨,同比下降6.5%;实现营业收入46.64亿元,同比增长9.5%。

当升科技:国内高镍三元正极材料龙头,率先实现NCM622在动力电池领域的应用并批量出货,同时向LG及三星SDI等电池企业供货储能三元材料。14年至今出货量保持快速增长,18年正极材料出货达到15455吨,同比增长58.3%;实现营业收入31.08亿元。

▌电池材料篇

负极材料

负极材料-性能提升空间有限,成本控制是人造石墨核心

行业概述

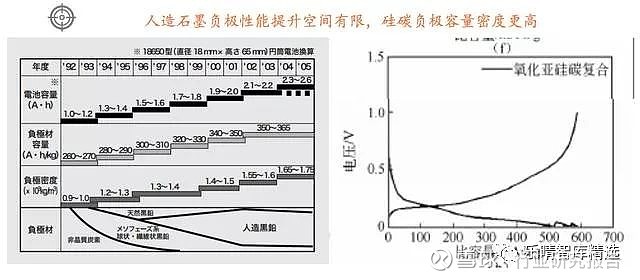

人造石墨负极性能提升有限:日本科研数据显示2002年至今人造石墨负极容量密度已经接近理论上限,提升空间有限;性能改进主要集中于倍率性能和循环寿命。硅碳负极成为提升容量密度的主要选择。

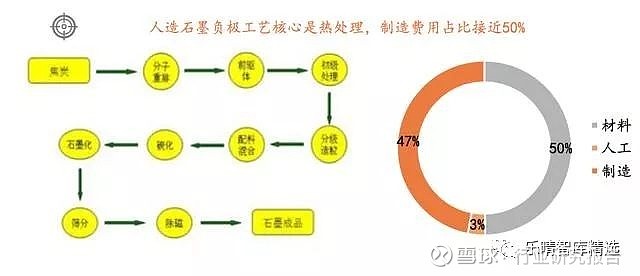

热处理是人造石墨负极核心:制造加工费用在人造石墨负极成本中占比较高,主要为石墨化/碳化工序的加工费用,其中电费是主要组成部分。

为控制成本,主流负极企业均开始在低电价地区配套建设石墨化工厂。

▌负极材料-市场规模增速较低

▌负极材料-市场规模增速较低

行业分析

出货量增速稳定在20%以上:高工锂电数据,2018年国内锂电负极材料出货量19.2万吨,同比增长31.2%;近7年来负极材料出货量增速均超20%。

市场增速低于出货量增速:高工锂电数据,2018年国内锂电负极材料市场规模94.1亿元,同比增速低于15%,显著低于出货量增速。

原因一:宁德时代等动力电池企业培养负极材料新供应商,由于出货量较大因而产品售价较低,拉低行业平均售价;原因二:除人造石墨外,日韩仍需求大量天然石墨负极材料,由于天然石墨负极材料均价更低,拉低行业平均售价。

▌负极材料-市场集中度下降

▌负极材料-市场集中度下降

行业分析

传统三强份额下滑:国内动力电池负极需求增长,动力人造石墨负极成为主要增长点。贝特瑞、上海杉杉、江西紫宸为中国传统负极三强,也是全球负极行业佼佼者。

2016年至今负极行业CR3呈下滑趋势,2016年行业CR3为55%,2018年下降为45%,相比下降10pct。

贝特瑞以天然石墨负极为代表产品,未能充分收益动力电池增长带来的负极需求;上海杉杉则因管理层变动等原因导致出货量增速不及预期。

东莞凯金为宁德时代培养的负极材料供应商,受益于宁德时代动力电池装机量的增长,东莞凯金出货量快速增长,截止18年市占率达到10%,成为二线负极材料企业龙头。

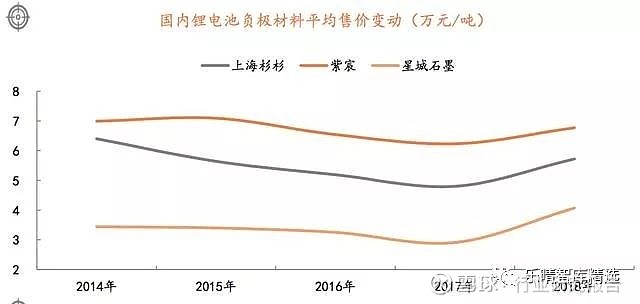

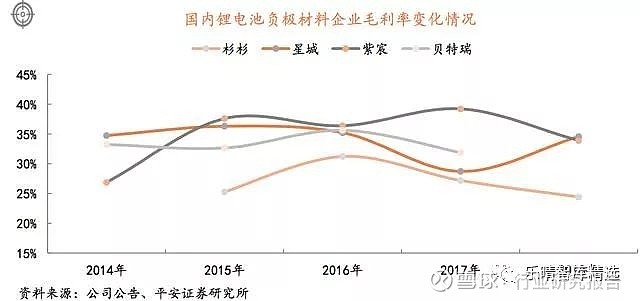

负极材料-主要企业经营情况

行业分析

18年产品处于涨价趋势:2018年由于环保压力下钢铁行业对高压石墨电极需求井喷,导致其原材料针状焦价格上行。由于人造石墨负极材料也为针状焦,人造石墨平均售价提升。

行业毛利率整体下滑:负极行业平均毛利率约为35%。2016年以来行业毛利率整体处于下降通道,主要因动力电池企业成本敏感性较消费企业更强。

行业毛利率整体下滑:负极行业平均毛利率约为35%。2016年以来行业毛利率整体处于下降通道,主要因动力电池企业成本敏感性较消费企业更强。

国家补贴下降的环境下,动力电池企业成本控制诉求较强。负极企业面对动力电池企业难有议价权,由于针状焦成本的上涨未能完全转移,行业毛利率下滑。

星城石墨毛利率上涨的原因主要为产品结构的调整,公司人造石墨产品占比提升。

▌电池材料篇

▌电池材料篇

电解液-市场规模持平

行业分析

出货量:2018年国内锂电池电解液出货量约为14万吨,同比增长27.3%。原因一:国泰华荣、新宙邦对日韩电解液出口量的增长,其中新宙邦实现对巴斯夫电解液业务的全面收购;原因二:国内动力电池需求量增长,拉动国内电解液需求增长。

市场规模:2018年国内电解液市场规模为63.6亿元,同比下降3.1%,为近五年首次下滑。

出货量增长下市场规模萎缩,主要原因为六氟磷酸锂供大于求后价格下滑,直接导致电解液整体售价下调;同时电解液作为配方产品,通用配方较难体现技术差异,定制配方往往由电池企业主导,电解液企业难以把握定价能力。

▌电解液-国内企业市场份额

▌电解液-国内企业市场份额

行业分析

市场份额:高工锂电数据显示,以出货量口径统计,18年国内电解液市场CR6占比为72%,较17年同比增长4.3pct。

营业收入规模:新宙邦电解液业务

收入稳步提升,主要原因为公司经营策略,主动放弃低价同质化订单,在市场份额持稳前提下侧重高毛利、现金流好的海外订单和消费电池订单。

东莞杉杉收入增加的原因为公司管理层更换后采取平价获取市场份额的策略。

天赐材料由于自产六氟磷酸锂,且动力电池大客户为宁德时代不具备议价权,因此产品价格快速下降,导致收入规模萎缩。

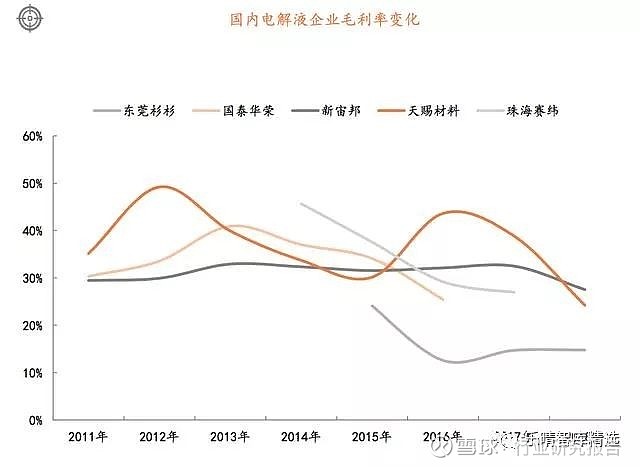

▌电解液-国内企业经营情况

▌电解液-国内企业经营情况

行业分析

行业毛利率明显分化:东莞杉杉由于前期布局河北廊坊工厂,开工不足导致毛利率快速下降;管理层变动后公司采取成本定价策略,维持15%低毛利率微亏损状态,主要目的为获取市场份额。

天赐材料由于2017年以来六氟磷酸锂产能快速扩张后产能过剩,导致电解质降价,且主要面对以宁德时代为代表的国内动力电池客户,因此毛利率下滑。

新宙邦主动放弃低价同质化订单,在市场份额持稳前提下侧重高毛利、现金流好的海外订单和消费电池订单,因此毛利率最为稳定。

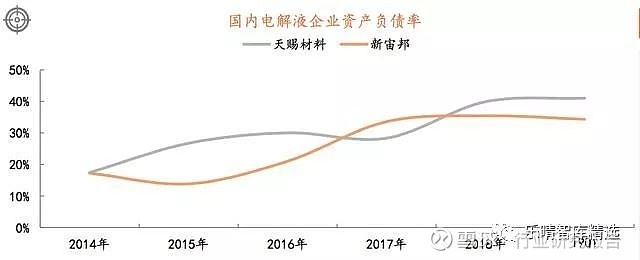

▌电解液-国内企业经营情况

行业分析

行业资产负债率上行:新宙邦定位精细氟化工企业,同步推进氟化工、电子化学品、新型电解质及海外工厂建设,未来三年内固定资产投资超过20亿元,19年年初已经获得银行长期项目贷款支持,目前正在推进股权融资,后续负债率有望降低。

天赐材料通过产业链延伸至磷酸铁锂正极材料等领域,且大客户压制下现金流较差,负债率有所提升。

▌电池材料篇

▌电池材料篇

锂电隔膜

生产工艺:隔膜生产工艺主要分为干法工艺和湿法工艺两大类,其中干法采用PP为原材料,熔点更高,但是厚度更厚;湿法采用PE为原材料,熔点较低。

性能比较:隔膜产品控制参数较多,具备典型影响的参数包括厚度、孔径、孔隙率、扭曲、抗氧化性能、收缩率等,其中厚度是影响电池能量密度的主要参数。因此在国家补贴政策以能量密度为核心考核指标的影响下,湿法隔膜在三元电池中渗透率快速提升。

▌隔膜-国产化规模快速扩张,结构湿法化

行业分析

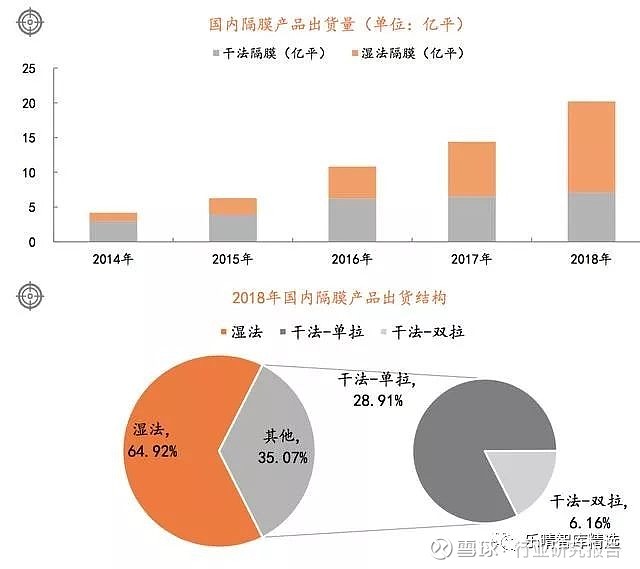

隔膜出货量:2018年国内隔膜出货量达到20.2亿平,同比增长40.3%;其中湿法隔膜13.1亿平,同比增长66.9%;干法隔膜7.1亿平,同比增长8.4%。

隔膜出货结构:2018年国内湿法隔膜出货占比已经达到64.92%,超越干法隔膜。湿法隔膜增速显著高于干法,主要原因为动力电池企业能量密度诉求下,更多采用具备厚度更薄优势的湿法隔膜。

同时随着恩捷股份为代表的湿法隔膜企业产能快速扩张,湿法隔膜价格快速下滑,干法隔膜价格优势缩小。目前国内动力电池企业为配合三元动力电池的高能量密度特性,多采用9+3微米或者12+4微米厚度湿法涂覆隔膜。

▌隔膜-平均售价下滑,毛利率维持高位

行业分析

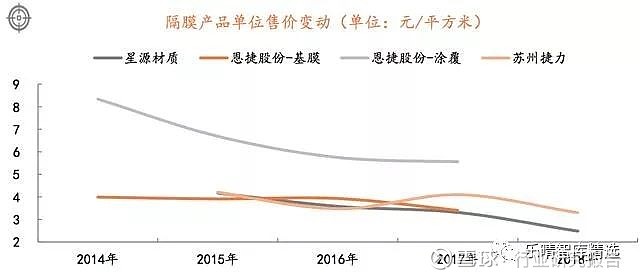

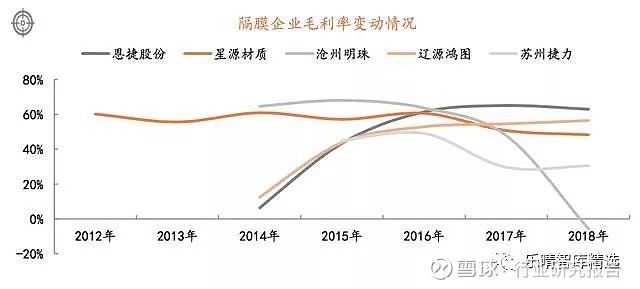

产品均价:隔膜价格维持下降趋势。2017年恩捷湿法隔膜半成品价格已经接近星源材质的干法隔膜;2018年星源产品均价已经低于2.5元/平米。

高毛利:隔膜行业龙头企业的毛利率仍然维持较高水平。截止18年三季度,恩捷股份湿法隔膜毛利率仍超过60%;18年星源材质干法隔膜毛利率为48%,剔除合肥工厂后其他业务毛利率仍高于55%。

高毛利:隔膜行业龙头企业的毛利率仍然维持较高水平。截止18年三季度,恩捷股份湿法隔膜毛利率仍超过60%;18年星源材质干法隔膜毛利率为48%,剔除合肥工厂后其他业务毛利率仍高于55%。

高开工率下龙头企业通过快速提升成品率和压缩固定成本折旧,实现成本的同步下降。沧州明珠、苏州捷力的毛利率下滑主要因为开工率不足,以及为获取市场份额采取较激进的价格策略。

随着日韩企业重新进入中国动力电池市场,高端产能的名义产能过剩将再次出现,动力电池产业链将进入持续的价格竞争。

随着日韩企业重新进入中国动力电池市场,高端产能的名义产能过剩将再次出现,动力电池产业链将进入持续的价格竞争。

在全产业链盈利能力下降的过程中,市场份额将成为核心观测指标;更高的市场份额意味着更高的产能利用率(更低的单位折旧摊销)、更大的采购规模(更低的采购成本),更容易适应现金流仅覆盖可变成本的极端竞争环境。

在此情况下,日韩企业的大集团、小业务模式更容易获得集团现金流支持,其配套供应链也将获得相对更健康的现金流,继而反哺国内电池厂商的份额竞争,获得更具优势的市场份额。建议关注受益日韩企业份额扩张的高端供应链企业,以及安全性技术应用领先的企业。

高端供应链领域建议关注新宙邦(配套松下、SDI的高端动力电池电解液供应商)、星源材质(LG核心干法隔膜供应商)、恩捷股份(LG湿法隔膜供应商)。

安全性技术应用领域建议关注宁德时代(国内动力电池单晶路线的引领者)、鹏辉能源(软包技术积累丰富的二线动力电池企业)、当升科技/杉杉股份(韩国LGC、SDI正极供应商,单晶NCM523/622技术领先)。

报告索要、咨询请加行研君微信:report08,欢迎来撩

——END——

【推荐阅读】

《雄安新区》

《腾讯报告》

《小龙虾》