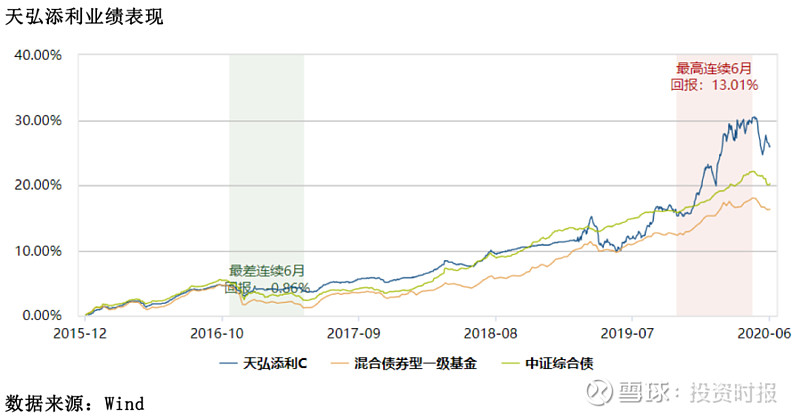

海通证券数据显示,截至2019年末,天弘添利最近一年、最近三年的收益率分别为8.66%、16.43%,同类排名分别为43/472、52/311;超额收益率分别达7.56%、13.67%,超额排名分别为27/472、40/311

《投资时报》记者 汤巾

如果你对天弘基金的了解还停留在“余额宝”,那就过于低估这家基金业龙头公司的综合实力了。

能够以万亿级管理规模遥遥领先于其他基金公司,并且在各类权威奖项评选中频频留名,天弘基金绝非仅靠一只货币基金撑起排面,其综合投研实力同样经得住市场考验。

根据Wind数据,标点财经研究院联袂《投资时报》通过对中国基金业过去7年、5年、3年(截至2019年末)的海量数据进行统计研究,重磅推出《中国基金业马拉松大师榜·2020》。在固收组别榜单上,天弘基金多只债券型产品以优秀业绩表现受到关注。

由于今年以来外部环境趋于复杂、资本市场波动加大,投资者的风险偏好有所降低,对于收益稳健的理财产品需求明显加大。不过,根据“资管新规”打破刚性兑付的要求,保本型产品一去不复返,货币基金收益率也因市场流动性宽松而持续下行,在此背景下,“固收+”策略产品迅速蹿红。这种以固定收益类资产打底,再搭配其他资产博取增强收益的策略,不仅提升了产品的业绩弹性,而且回撤更加可控。

事实上,天弘基金在这一领域有出色发挥并打造了独特优势。据《投资时报》记者了解,该公司将“固收+”作为独立业务板块运作,旗下拥有天弘添利、天弘永利债券、天弘增强回报、天弘安康颐养等多只“固收+”基金,覆盖二级债基、打新基金、可转债策略基金、混合偏债基金等多类品种。同时,在超过50人的豪华固收团队鼎力支持下,天弘基金储备了丰富的“固收+”投资策略,比如债券+策略型选股、可转债策略、债券+主动股票、多资产策略等,为投资者带来更多博取超额收益的机会。

天弘添利以转债博取“+收益”

在《中国基金业马拉松大师榜·2020》统计中,位列《混债一级3年大师榜》前列的天弘添利债券基金,正是天弘基金“固收+”战队的代表作。

天弘添利成立于2015年12月3日,截至今年一季度末规模为11.14亿元。作为混合债券型一级基金,该基金定位于以可转债策略为主的绝对收益目标型基金,主要投资于国债、央行票据、金融债、企业债、公司债、次级债、可转换债券(含分离交易可转债)、短期融资券、资产支持证券、债券回购、银行存款等固定收益证券品种。该基金不能投资股票,与业内绩优转债基金相比,是更纯粹的转债基金。

从投资风格来看,天弘添利更强调基于转债自身的逻辑做投资,而非基于股票的思路做投资。转债选择上具体有以下几个方面特点:第一,偏爱挖掘次优标的;第二,偏爱小市值可转债;第三,偏爱低价、低溢价率品种,买入时转债价格一般在110元以内;第四,主观分析+量化策略结合;第五,仓位一般在20%—80%之间。

《投资时报》记者注意到,该基金的优势在于,一方面,可转债时间价值明确,是“固收+”优选工具;另一方面,可转债市场自2018年以来大举扩容,极大丰富了投资品种,市场空间广阔。

业绩表现是基金管理能力的最佳证明。自成立以来,天弘添利每个年度均获得正收益并跑赢混合债券型一级基金平均水平,回撤和波动率显著低于同类转债基金。海通证券数据显示,截至2019年末,该基金最近一年、最近三年的收益率分别为8.66%、16.43%,同类排名分别为43/472、52/311;超额收益率分别达7.56%、13.67%,超额排名分别为27/472、40/311。

从管理人的投资能力来看,天弘添利的基金经理杜广,拥有数学+经济学历背景以及近六年债券研究经验,曾在保险资管行业经历了三年的扎实研究,后于2017年加入天弘基金,历任投资经理助理、基金经理助理,并于2019年11月起担任天弘添利基金经理。

Wind数据显示,截至今年6月12日,杜广在管理天弘添利期间任职回报率为9.06%。

据杜广介绍,对于该基金的仓位配置,利率债和信用债加起来大概买入50%—60%,这是一个相对固定的纯债的仓位。剩下的仓位选转债还是继续加利率债和信用债,会根据市场判断做一个平衡。总仓位一般不会是100%,因为债基可以加杠杆,所以会在120%—130%这个范围内。

谈到在低风险区间博取较高收益的方法,杜广表示,“办法有两种,第一,我们从选券的角度,会去选一些偏低价、偏安全的票,其实相对于买信用债的机会成本是非常小的。第二,我们整个组合的管理是按照风险预算的思想来做。当我们发现组合不能承受一个比较大的回撤,会自动把仓位降下来。”

那么,在市场波动频繁的状况下,投资者该如何选择买入时点?杜广认为,这个问题需要站在一个长期的维度来考量。“我们把历史上退市的转债拿出来,发现每个转债上市直到退市前一个季度,涨幅大概会在50%左右,所以这类资产本身带有很强的阿尔法属性。从长期看是值得投资的,现在股票市场还是处在一个比较低的位置。”

高规格投研与金融科技共同加持

固收业务是天弘基金的金字招牌,经过多年投入和建设,该公司已拥有业内领先的投研阵容和配套机制,整体实力不可小觑。

《投资时报》记者了解到,天弘基金固定收益团队多达51人,平均从业年限均在五年以上,近三年基金经理稳定性在行业内名列前茅。同时,该公司进行了内部结构优化,信用研究团队完全独立于投资部门,投资经理不对信用研究员考评,最大程度地保证信用研究成果的独立性和客观性。

从人员配置来看,天弘基金副总经理陈钢同时担任固收投资总监,是拥有18年证券从业经验的“固收大佬”。固定收益机构投资部总经理姜晓丽擅长宏观和大类资产配置,曾四次获得“金牛基金经理”殊荣。

据了解,固定收益机构投资部多数成员具有数学或者理工背景,大家各有所长、通力协作,致力于研究驱动型投资,建立了一套科学的投研体系,既有主观研究择时,又有客观量化工具辅助。部门麾下的基金经理王昌俊、杜广等干将投资思路清晰且各具特点。

在信用研究方面,天弘基金较早建立了庞大的信用研究团队,借助自主开发的多个行业专属及跨行业排序模型,完成了行业内部的精准排序以及产业类企业的跨行业排序工作。

在投研团队和信评体系不断成熟的同时,天弘基金还将金融科技、大数据方面的优势融入“固收+”投资,帮助预警信用主体风险。

《投资时报》记者获悉,天弘基金在债券投资技术支持领域,建立了“信鸽系统”、“鹰眼系统”、财务异常诊断模型、跨行业排序模型等,实现了对债券主体、公司财务报表、债券发行人资质等全方面信用深度研究。其中,鹰眼系统主要通过实时抓取互联网信息,利用智能分词、情感学习等机器学习技术,实现对债券主体、上市公司、行业动态、存款风险、债券折算率变化、债券等级变化、公司关联关系的互联网舆情变化进行实时监控,可模拟人脑阅读新闻,对自动爬取的新闻进行准确分词和情感分析。该系统早已成功应用于债券主体及基金持仓舆情监控,助力天弘基金主动持仓保持“零违约”纪录。

值得注意的是,天弘基金还拥有同业难以比肩的数据信息优势,包括阿里电商大数据、各地银行第一手信息等。目前与该公司开展战略合作的银行总行超过20家,分支行超过200家,遍布全国各地,可在企业调研、背景调查、第三方观点等方面给予天弘基金固收研究团队大力支持。

可以看出,天弘基金高规格投研团队坐镇、金融科技力量赋能,为固收投资力争长期稳健的绝对收益提供了强大助力。