有没有风险小点,比较安全的投资产品?

今天就来谈谈这个问题。

Source: Woodsford Capital

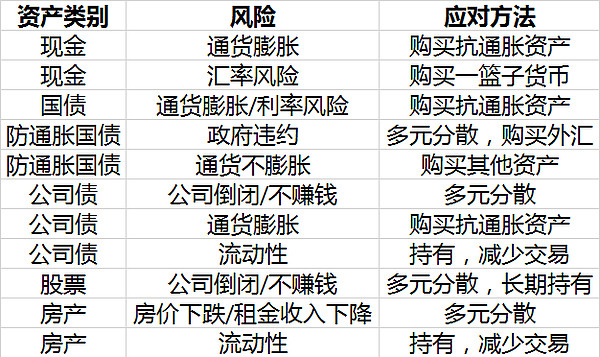

先上一张图。这是一张信息量比较大的图。请容我慢慢解释。

在上图中,你可以看到,我罗列了目前市场上比较主流的一些金融资产品种,包括:现金,国债(国库券),防通胀国债(TIPS),公司债券,公司股票和房地产。你可以看到,在每一种资产旁边,我都列出了其面对的主要风险。这就揭示了我想说的第一个问题:没有什么资产是绝对安全的。每一种资产都有其相对应的风险。

此话怎讲呢?让我们针对这些资产逐一进行研究。

(1)现金

持有现金主要有两个风险。首先是通货膨胀风险。这个风险大多数人都可以理解。我把现金放在银行里,虽然可以保证不亏(假设银行是安全的),但是我面临的风险是如果通货膨胀速度高过我的现金得到的利息率,那么这部分现金在未来的购买力就会减弱。

一个比较好的例子是中国的一些老年人。他们不习惯理财,对各种金融产品要么不熟悉,要么不信任(持有怀疑态度是对的),把钱放在银行定存里。结果过了30年回头一看,房价,教育,医疗等费用已经完全不能和当年相比,简直恍如一梦。

现金的第二个风险是汇率风险。这在以前可能没有多少人会关心,但随着国界开放,世界经济一体化的发展,我们有越来越多的消费和服务需求来自于国外,因此我的本币(人民币)对于国外的产品和服务的购买力也会直接或间接影响我的生活质量。在这种情况下,汇率风险也是持有人民币现金的风险之一。

在上图第三栏,你可以看到我表明的应对方法。对于通胀风险,比较常见的应对方法是购买抗通胀资产,比如房地产,股票,抗通胀债券(有些人也会购买黄金,不过我本人不是很喜欢黄金,这个话题有点扯远了,暂时按下不表)。对于汇率风险,一个比较常见的应对方法是分散货币持有范围:除了人民币以外,也可以持有一些美元,欧元或者英镑(那些小货币,诸如澳元,新币等就不用考虑了)。

(2)国债/国库券

对于大多数人来讲,国债是最好的理财工具之一。首先国债的发行单位是一国政府,有中央银行背书,理论上没有违约风险。由于政府控制的中央银行在理论上可以发行无限多的货币(本币),因此政府没有必要在国债上违约。当然如果政府发行了外币国债(比如美元国债),那么其违约的概率要高很多(比如阿根廷,泰国等等)。

但同时这也意味着购买政府债券面临一个很大的通胀风险:如果政府不负责任没有节制的发行货币,则会有两种可能:首先通货膨胀升高,这样收取固定利息的国债投资者的实际回报率会降低。其次如果政府同时又想把通胀率压下去,那么央行会提高利率。在这种情况下,国债的市场价值也会下降(因为折现率升高了)。这两个风险都是持有国债的投资者所需要面对的。

(3)防通胀国债(TIPS)

防通胀国债将其派息率和通货膨胀率(CPI)挂钩。在这种情况下,投资者不必担心在高通胀的环境下损失自己购买的国债价值。目前有不少发达国家(比如美国,英国等)政府会不定期的发行防通胀国债。但是购买这种债券是不是就没有风险了呢?也未必。

首先购买防通胀国债的风险在于政府赖账。当然这种可能性非常小,但是理论上政府无法通过发行货币来支付防通胀国债的利息。在一种极端情况下,政府会陷入一个无终点循环:发行货币--》通胀上升--》利息上升--》发行更多货币--》通胀更高--》利息更高。终止这个循环的唯一办法就是政府违约。

购买TIPS的另外一个风险是通货不膨胀。

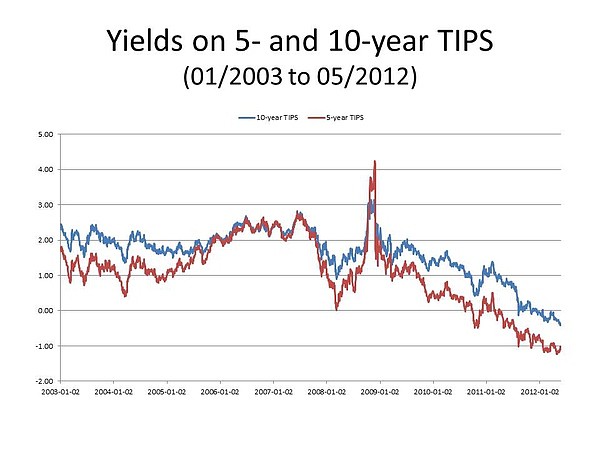

上图显示了美国5年和10年期TIPS的殖利率。你可以看到在2011年和2012年,其利率在0%以下(负利率)。负利率可以这么理解:简单来讲就是你花100块买了那个债券,到债券到期时你拿回来的本金和利息总和小于100块。

造成负利率的原因很复杂,但其中有一条可以理解为投资者们为自己对通货膨胀的担心买了一个保险。大家都知道天下没有免费的保险,要保险,就要支付保险金。而如果你投保的不幸事件没有发生的话,那么你的保费就打水漂了。那个负利率就是你所支付的保费。

(4)公司债券

08年金融危机以后,美元利率很低,将美元放在银行里(活期存款)所得到的利息接近0。为了追求回报,很多人被建议购买公司债券。由于公司债券的评级不同,其所支付的利息也不同。

让我感到惊奇的是,很多人将公司债券(投资级)视为安全的投资品种。事实上这是一种误解。从本质上来讲,公司债券是政府债券和公司股票的混合体。购买公司债券需要承担利率风险(比如央行把利息升高的话,公司债券的价格会下降)和信用风险。公司的信用风险和公司的盈利前景息息相关。这也是为什么很多投资专家(比如David Swensen)建议投资者不要购买任何公司债券。原因是投资者承担了和公司股票类似的风险(公司的盈利风险和信用风险),却没有收到相应的回报。

Source: Asvanunt, Richardson: The credit risk premium, Working paper, 2015

在2015年的一篇论文中,作者Asvanunt和Richardson计算了美国公司债券从1936年到2014年的历史回报,结果在上述图表中。他们发现投资公司债券并没有给投资者带来应得的回报。比如从1936年到1988年,公司债券的回报率为每年4.73%,而政府债券的回报率为每年4.39%,两者几乎相同。在这种情况下,当然购买政府债券更加划算,因为政府债券的风险要比公司债券小很多。

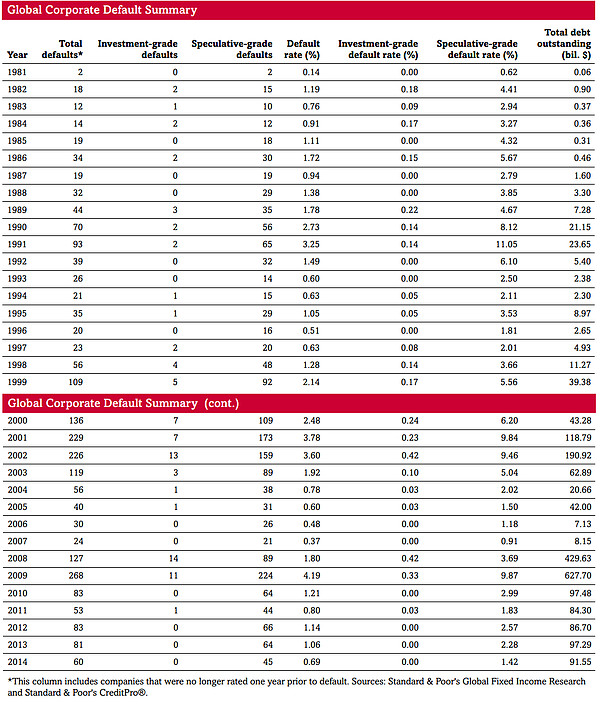

有很多投资者觉得只要购买的公司债券是投资级别的(Investment Grade),就没有风险。这是一种极大的误解。原因如下:首先即使是投资级别,也会有公司违约。

上图显示的过去34年美国公司债券的违约记录。你可以看到几乎每年都有投资级别(IG)的公司债券违约的案例。违约率在2002年和2008/09年达到了高峰。事实上有很多研究表明公司债券承担了和股票类似的风险(比如在2002年和2008年股灾的时候,公司债券和公司股票一起价值大跌),却没有给予投资者像股票那样的回报(因为债券的回报率是固定的)。

这背后有很多原因,其中一个主要的原因是公司的管理层都希望股票价格上升(比如很多CEO都持有股票期权),却都希望债券价格下跌(这样公司可以回购,降低融资成本)。

如果一个投资者的投资周期比较长(比如10年以上),那么他应该持有股票和国债,而不是公司债券。股票会给予他更高的回报,国债会给予他抵抗风险的保护,在这种情况下再持有公司债券就显得有些多余了。

(5)股票

关于股票的讨论有很多,我在这里就不花很大篇幅去赘述了。建议有兴趣的朋友可以看看我之前写过的几篇关于投资股票需要注意的风险。

(6) 房地产

这是一个很多人都关心的问题。

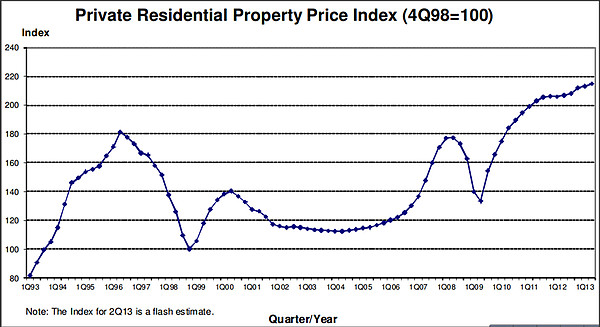

大多数中国的投资者尤其钟爱房地产,因为他们(北上广)几乎没有经历过房价下跌。不像:

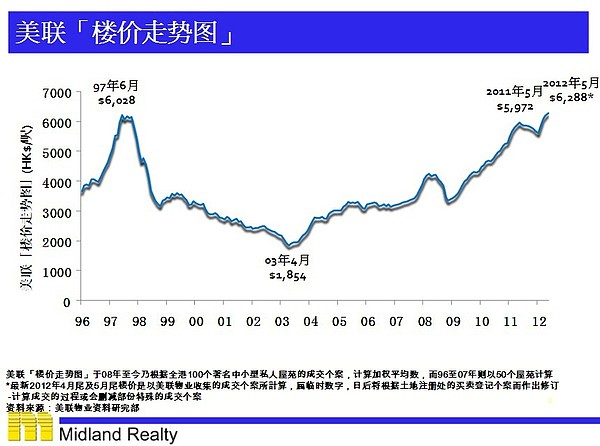

香港

新加坡

日本

上面几张图的共同点是,他们在90年,97年都经历过房市大跌,亲身体验到了投资房地产的风险。

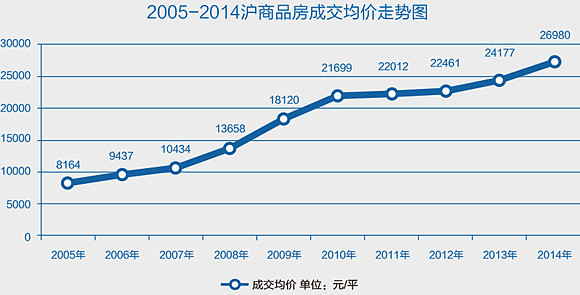

但是你再看看上海房价:

现在你可以理解为什么会有隔夜排队抢房这样的事情发生了吧。在这个时候,我发现我去和投资者讲投资房地产的风险,犹如对牛弹琴,根本就是在白费口舌。在我看来,可能我们需要像香港人,新加坡人,日本人那样经历过一轮房价暴跌,才可能再心平气和的坐下来,好好谈谈投资房地产的利弊和风险。

说了那么多,最后小结一下。每一种投资标的都有风险。我们每一个人,作为投资者主体,其实每时每刻都在做资产配置的决策。即使你不做决策,其实也是被动了做了决策(比如你把收入和储蓄都存在银行里,不做其他投资,看似非常保守,其实也是在无意识间做出了将大量资产放在现金里的决策)。

当然,有时候不决策也不一定是坏决策,因为最后的结果在很大程度上可能也取决于运气。但是如果我们想要更理性一些,我们就需要考虑,如何更科学的做出对自己有利的资产配置决策。

希望对大家有所帮助!