在上周的文章里分析了国有四大行哪个最具有投资价值后,股友们给我发了好几个有关银行股估值的问题,其中一个我觉得很有代表性,就是营收规模几乎一样的宁波银行和南京银行为何在股市的估值差距这么大呢?所以这篇文章就这个话题写写。

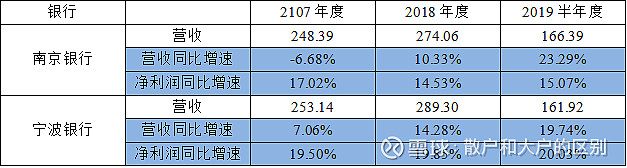

宁波银行和南京银行确实有很多相似之处,同处经济发达的浙江江苏一带,第一感觉就是这两银行出生地具有先天优势,有发展前途。于是,我把最近三年的数据数据整理出来,具体看下图:

从上图的数据我们可以看到,2017年到2019年上半年南京银行和宁波银行的营收规模几乎是齐头并进,你追我赶。而在净利润同比增速上宁波银行那叫相当的稳定~19.50%、19.85%、 20.03%;南京银行则相对落后一点,2017年两者相差1.48%,到了2018年两者的差距进一步拉大,2019年上半年南京银行奋起达到15.07%。南京银行这个数据在所有银行里面也算靠前的存在,从这里当然也找不出估值只有宁波银行一半的依据,也不至于跌破净资产。

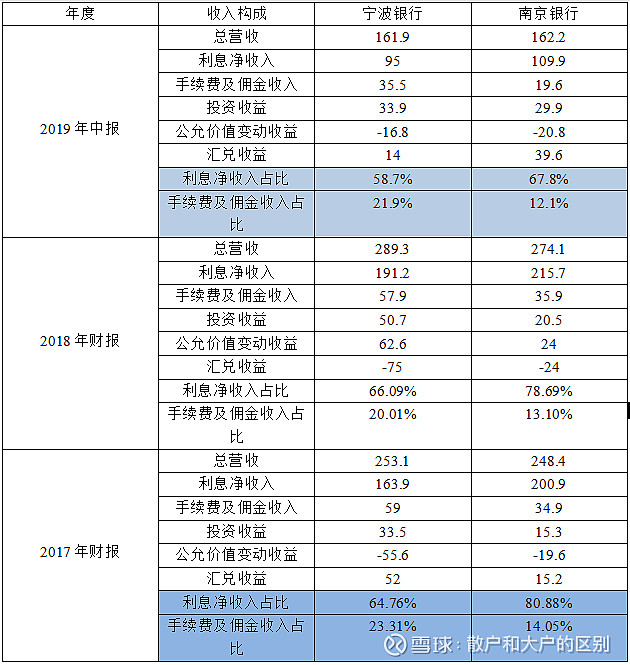

接着进一步深入看看两者的收入构成,笔者已经为各位整理出来了,直接看下表吧!

从上图可以看出,最近三年宁波银行的手续费及佣金收入占比一直远远高于南京银行,宁波银行的手续费及佣金收入占比在2018年回落3.31%后在2019上半年回升到21.9%,南京银行在这一块的收入占比则逐年回落~14.05%、13.10%、12.1%;净利润收入方面宁波银行的占比一直选低于南京银行,截止到2019年中报,宁波银行和南京银行的净利息收入占比分别为58.7%、67.8%。最值得关注的是南京银行投资收益这一项,2018年投资收益为20.5亿,2019年上半年的收益则迅速增到29.9亿,查询半年报后发现南京银行配置了高达5201亿的债券,这块的平均收益为4.8%。

从上面宁波银行和南京银行收入构成的分解,我们初步可以得出宁波银行的收入结构比南京银行好太多,尤其是非息收入这块,完全可以和招商银行相媲美。反过来看南京银行的收入结构,第一感觉是手续费及佣金收入占比跟宁波银行不在一个档次,利息净收入占比比宁波银行高出将近10%。更值得关注的一点是南京银行配置了这么大规模的债券(占比超过总生息资产的50%),这一项可以说是严重扣分,我第一感想就是,再这样下去南京银行快变成债券基金了。

行文到此,我们大概已经明白了南京银行跟宁波银行的差距,我认为南京银行从内涵上说根本就没法跟宁波银行相比,当然就更别提估值的比较啦。