$红利ETF(SH510880)$ #红利ETF510880# 球友们,最近注意到了吗,最近红利ETF迎来了一波大涨,但是上证指数却还处于低估的状态,这是什么原因,我们来分析一下 。

华泰柏瑞红利ETF前五大权重行业分别为采掘(20%)、钢铁(14.9%)、银行(14.2%)、交通运输(11.3%)、房地产(8.3%),顺周期的行业占比很高。今年以来截至8/31,上证红利指数涨幅高达16.26%,跑赢同期的上证50、沪深300、中证500和创业板指数,各成分股都有大涨的。9月1日来自煤炭板块,安源煤业、平煤股份、山西焦化、山西焦煤·、云煤能源涨停,晋控煤业、淮北矿业、盘江股份等大涨8%,焦煤,焦炭期货主力合约双双触及涨停。钢铁股开盘请示,包钢股份2连板,鄂尔多斯、本钢板材、华菱钢铁、马钢股份等涨幅居前。

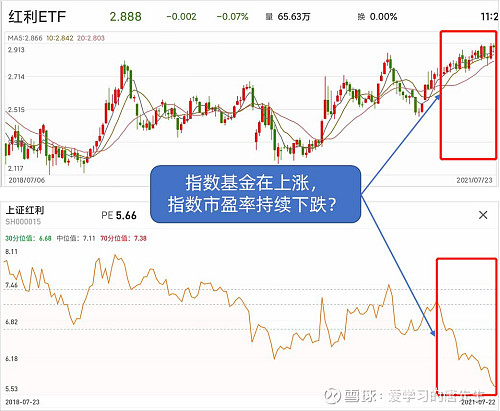

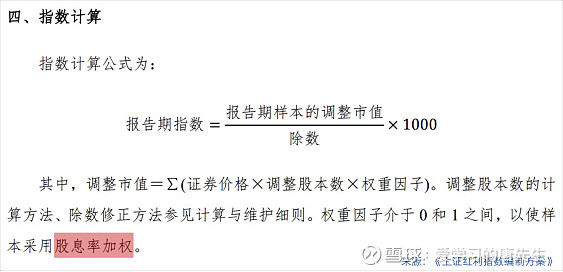

其实,无论是指数还是多数的股票,市盈率和价格的走势,长期来看,即市盈率上升,股价上升,市盈率下降,股价下降。那为什么上证红利指数基金在上涨,指数市盈率持续下跌呢,造成今年 3 月份之后,上证红利指数点位和市盈率出现走势背离的另外一个原因,是指数和市盈率的编制方案并非完全统一。首先,我们来看一下指数的编制方案:

我们知道,上证红利指数是挑选在上交所上市的现金股息率高、分红比较稳定、具有一定规模及流动性的 50 只股票作为样本,以反映上海证券市场高红利股票的整体状况和走势。因此,股息率高的公司,在指数中的权重将会更高,也就是对指数价格变化的影响力越大。接着,我们再来看看市盈率的编制方案:

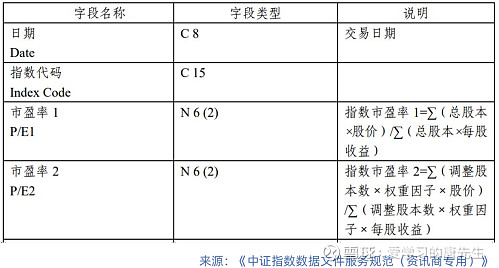

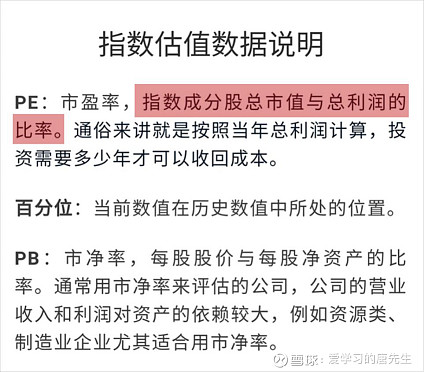

根据中证指数有限公司公布的信息,指数市盈率有两种计算方法。第一种是按照所有公司的总市值除以总利润,也就是公司市值越大,对市盈率的影响也就越大。第二种是使用权重因子进行调节,通过这种方法让股息率高的公司,对指数市盈率产生更大影响。而几乎所有的平台,所公布的上证红利指数市盈率都是采取第一种方案。

正是由于指数点位是采取股息率加权计算,市盈率是采取市值加权计算。如此一来,就会产生一种现象:如果市值大但股息率相对偏低的公司持续下跌,市值小但股息率高的公司持续上涨。那么就会造成指数点位越来越高,指数市盈率反而越来越低。

当然了,这种现象也并非经常出现,观察过去 10 年上证红利指数点位和市盈率的变化趋势可以发现:2011 年 7 月至 2021 年 3 月,两者涨跌趋势基本相同;2021 年 3 月至 7 月,指数点位呈现上涨趋势,而市盈率呈现下跌趋势。这有可能是今年春节过后,大市值“抱团股”出现瓦解、股价下跌,而中小市值公司股价逐渐上涨有关。

比如上证红利指数,前十大权重股中,市值较小的大东方、九牧王等公司, 在 3 月份之后,股价均有着较大幅度上涨。这些市值权重很小,但是股息率权重较高的小公司,他们的股价上涨,对指数的价格上涨有带动作用。未来这种差异化现象是否会持续,还会持续多久,有待我们继续观察。但是我们知道,这种指数的市盈率和价格背离的现象,不会经常发生,也不会持续很久。观察过去多年的历史,总体上,价格和市盈率波动的方向是吻合的。既然如此,我们通过指数市盈率的高低,去判断价格的高低,进而去做定投,从长期来看,仍然是有效的。尽管在一段时间内,可能两者会有所背离。我们做定投,是一个长期的过程,甚至可能长达几年,即使短期内价格和市盈率有所背离,但从长期来看,并不影响我们做定投。除了指数的市盈率之外,老师再为大家提供一个补充思路,用来更好的判断指数整体的高低。这个思路就是,看指数的股息率。把市盈率和股息率结合起来,综合衡量,会更有把握。因为投资红利型指数基金的一个重要原因,就是看重其每年的稳定分红,我们来看一看上证红利指数过去十年股息率的变化趋势。

从上图中可以发现,过去十年的时间里,上证红利指数的股息率,主要在4%-5%区间内波动。股息率大于 5%,此时股息率偏高,说明此时对应的价格,更有吸引力。如果去看市盈率,会发现这个时期,市盈率处在比较低的水平,也能说明价格有吸引力。根据定投标准,这个时候是增加定投金额的时机。股息率小于 4%,此时股息率偏低,说明此时对应的价格,吸引力不足。如果去看市盈率,这个时候市盈率也会有所提高。根据定投标准,这个时候适合减少定投金额。知道了股息率的历史波动区间,我们接下来要做的就是查看当前指数股息率了。

打开雪球 APP,进入基金板块,点击右上角“指数估值”,进入估值页面后向右滑动,即可看到当前指数的股息率指标。这种投资策略类似于REITs,如果我们站在获取稳定分红的角度上来说,在股息率高的时候适合多买入,再结合市盈率定投标准,决定到底买入多少。股息率低的时候适合少买入,再结合市盈率定投标准,决定到底买入多少。在市盈率达到卖出标准的时候,再卖出。达到卖出标准之前,我们只需要长期持有即可。投资是一场马拉松,不求跑得快,但求跑的远。我们投资红利型指数的目的, 就是更看重稳定的分红,而不是追求价格的剧烈上涨。只要我们投资的时候,股息率不错,让我们满意,我们就等着每年收分红就可以。既然如此,我们完全可以无视价格的波动,坦然面对市场,即便是一段时间内,价格和市盈率背离了,对我们长期投资赚分红,也没有任何影响。如果站在十年以后,回看今天,我们会吃惊的发现,当年我们纠结的那点价格波动,不值一提。