我们认为,经济发展阶段的不同才是中、美主、被动权益基金中长期业绩差异的根本原因

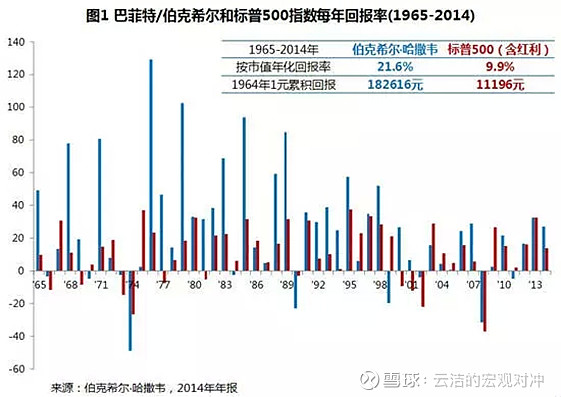

一、在中国市场失效的“巴菲特十年赌约”

市场在论述指数基金的优势时,经常会拿“巴菲特的十年赌约”来做佐证——2008年巴菲特用标普500和主动权益基金赌10年业绩,轻松赢了赌注。标普道琼斯公司数据显示,美国各类宽基指数基金在3年以上都能战胜绝大部分的主动权益基金,且期限越长,胜率越大。

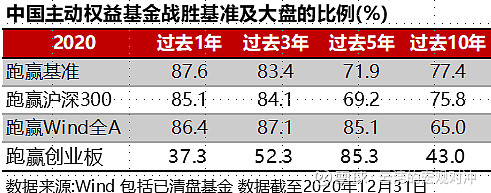

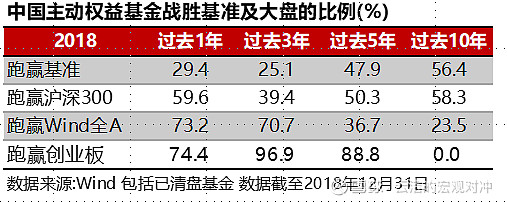

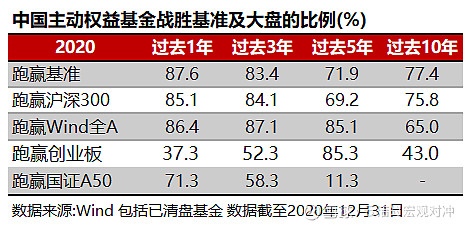

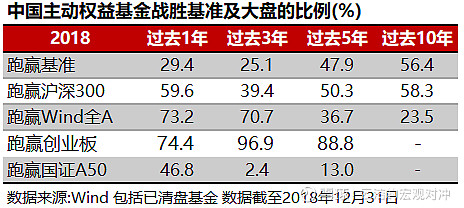

反观中国的基金业绩,5年以上维度,大部分主动权益基金可以跑赢宽基指数,但1-3年维度主动权益能否跑赢主流宽基就非常依赖市场的牛熊和风格。比如2020年跑赢创业板指数的主动基金仅占37%;2016-2018年,仅39%的主动权益基金能跑赢沪深300。

这是否说明中国主动权益经理的投资实力系统性的超越美国同行呢?答案是否定的。我们认为,背后根本的原因在于中美经济发展阶段不同。

二、经济发展阶段不同导致中国主动权益的超额

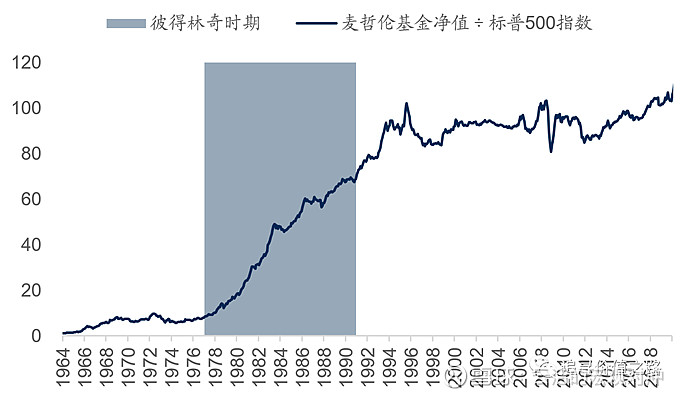

1990年代以前,美国经济和产业结构就已基本定型——消费和服务占主导,大部分行业也形成了龙头效应。这就导致,个股和行业偏离很难相对宽基指数产生持续而稳定的超额收益。举个例子,1970-1990年代美国经济消费占比提升,推升消费股大牛市行情。巴菲特和彼得林奇作为大消费领域的投资大师,这几十年相对标普500产生了显著的超额收益。1995年后,美国产业升级,科技板块崛起。标普500指数仍在忠实的反应经济和资本市场结构的变迁,但由于超出能力圈,这两位大师相对标普500的超额收益就逐渐消失了。

数据来源:网络图片

数据来源:国信证券策略分析师燕翔公众号“追寻价值之路”

过去10年,中国经济正处于转型升级期,经济结构、产业机构都在发生激烈的变化。不断有新的行业崛起,行业内部也不断出现新的龙头。经济的变化会映射到资本市场,这就导致主动权益基金经理可以通过行业与个股偏离产生明显的超额收益。

2019年以来的结构性行情,让行业偏离的超额收益更加明显,因此,主动权益领域的“赛道型”基金越来越多。

所以我们认为,正是由于经济发展阶段的不同,中国的主动权益基金才能取得中长期战胜大盘指数,而美国主动权益基金大部分没法超越大盘指数的根本原因。

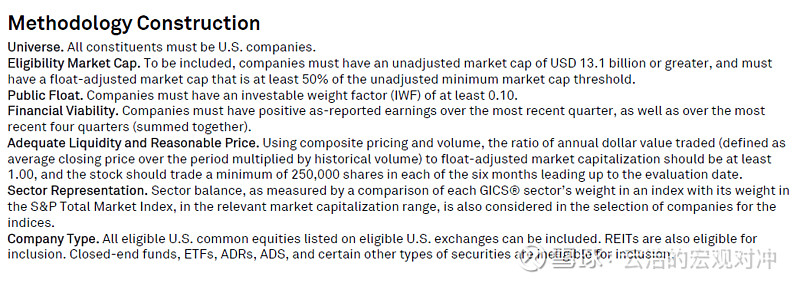

三、A股主动碾压被动?可能是指数选的不对

从指数编制方案来看,上述中国宽基指数都是按照市值加权编制的,编制方案与标普500其实不太一样。最大的区别在于,标普500的选样时会对行业代表性做出修正,而不是简单的按照市值大小,直接算权重(如下图)。这样设计的好处是,可以避免行业代表性被过于巨大的个股扭曲,能更好的反应整体市场的产业分布。

数据来源:标普道琼斯

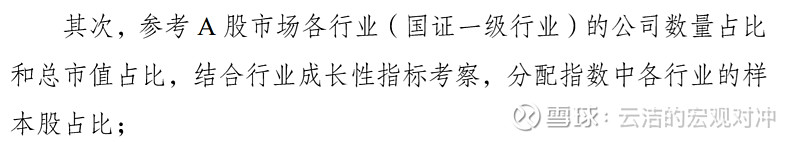

按照类似思想编制的创新型宽基——国证A50指数(399310.SZ),该指数在编制方案更接近美股的标普500,会对行业进行代表性从数量和市值占比进行修正(下图)。从而选取出A股市场各个优势行业的龙头,契合经济转型升级钟,各个行业资源都向龙头集中的大趋势。

数据来源:Wind

可以发现,以这个指数为参考标准,无论是2020年,还是2018年,中长期能战胜这个指数的主动权益基金比例大幅下降。

以上观点仅供参考,不构成投资建议,市场有风险,投资需谨慎。