昨天说了REITs基金的一种套利思路,很多小伙伴感兴趣,磨刀霍霍去认购,这里先声明一下,投资有风险入市需谨慎,不推荐卖血捐精伤害身体认购哈!

Reits基金到底行不行?封闭基金会折价的吧?这么多认购哪个好呢?怎么个交易规则呢?今天文章已经尽量简化,但可能还是会有点烧脑,可以直接看结论。

REITs基金羊毛会亏吗?

首先,长期来看,REITs基金目前会出现溢价的逻辑就是数量少,原始权益人战略配售占据了绝大多数份额。

①第一批REITs基金上市,更大的意义是填补了我国金融的一个投资大类——不动产证券化。

②一般来讲第一批项目都要做的好看点,方便后续项目落地。从原始权益人战略配售比例就可以看出来,最低20%的战略配售比例,结果人家都买了50%以上。

一方面体现了项目原始权益人对底层资产的信心,另一方面提高了募集成功率,结果就是搞得机构都要开始抢。

③大部分战略配售都在60%-80%,由于锁定期限制,二级市场很容易出现供不应求的情况。

根据不同回报期限下的REITs基金P/FFO估算模型计算,其内含价值隐含折价修复,询价区间上限定价让利二级。

超额收益往往蕴藏在从0到1的机会中。

④因为没有卖空约束,所以所有的看空者都不是真正的看空者,只能嘴上逞能,在再售期权价值的驱动下,上市初期价格更偏向乐观者的定价,也就更容易出现溢价。

⑤9只REITs基金围绕底层项目估值存在折溢价,按照(询价区间×预计募集份额-项目估值)/项目估值计算,已披露相关数据的7只REITs基金平均估值溢价率处于-1.4%至12.28%。

前天6家REITs公募公布发售时间,昨天另外3家也公布了时间,9家保持一致,5.31日全面开放。

如果像香港、美国的成熟市场,已经存在大量的REITs基金,有很多场内的折价REITs基金,肯定不可能出现开盘溢价。

这次上市的REITs基金也是头一批REITs基金,不像弘盈A有净值保护,虽然这几只REITs基金具有盈利状况稳健、原始权益人资质较强的特点。

但是薅羊毛总归是有风险,谁也无法精准预测未来,我们只能说大概率会有溢价,小伙伴们要衡量自己的承受能力后再参与。

REITs基金买哪个好?

REITs本身还是非常优秀的一类资产,收益和安全性介于债券和股票之间,我们推荐认购后场内溢价卖出,想长持的可以考虑等场内折价后买入。

一、运营管理机构

9个REITs基金,除了普洛斯仓储物流之外,其他8个项目的原始权益人都是国企或其子公司。

其中,广河高速的管理机构为广州交投,盐田港仓储物流为盐田港集团,沪杭甬高速为浙江交投,招商蛇口产业园为招商局集团,首钢生物质为首钢集团,首创水务为首创集团,都是强AAA央企或者大型地方国企。

比如招商局集团,培育了一批耳熟能详的近代企业,招商银行、平安保险、中集集团、招商港口等,现为现为国家驻港大型企业集团、香港四大中资企业之一,十分可靠。

项目运营依靠原始权益人或关联方,强AAA级或大型国企作为运营方更加稳定。

二、资产类型

不动产项目:蛇口产业园、张江光大园、苏州产业园、普洛斯仓储物流、盐田港仓储物流;

收益权项目:沪杭甬高速、广河高速、首创水务、首钢生物质。

4个收益权REITs每年发的钱比5个不动产REITs都高,但收益类项目的不同类型的项目收益来源不同,没有可比性。

三、收益分类

REITs的收益来源来源于两部分:一是收费权和租金收益,二是资产的潜在增值收益。

①对于收益权类项目,基金净值会逐步下降,现金流分派率会逐步提高。其实就相当是每年提前偿还了一部分本金。

比如地铁、火车、公交车,每年运营都能收回不少钱,但车是会慢慢折价的,还需要维护,对应基金就是净值可能会慢慢降低,但是每年发钱多。

②对于不动产项目,现金流分派率高的项目反而不一定是最好的。现金流分派率高,可能是因为基金净值增长少。

比如租房子,房子和地皮本身就有价值,不会说你住着住着他就不值钱了。房子作为不动产,本身就有保值属性。

相比而言,房子和地皮的增值会强于小汽车,但是每年赚到的钱可能不如开小汽车的多。对应基金就是净值很可能会增长,但是每年分的钱不一定多。

但是这就需要你对房地产也有一些了解了,不动产项目的区位、经济发展、运营管理等因素都会很大程度影响基金净值的增长能力。

四、不动产REITs基金选择

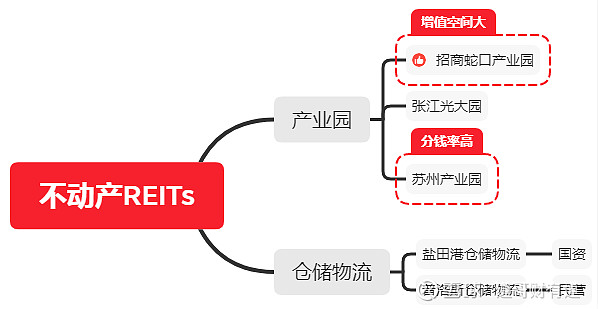

五个不动产项目中,有仓储物流和产业园两大类。

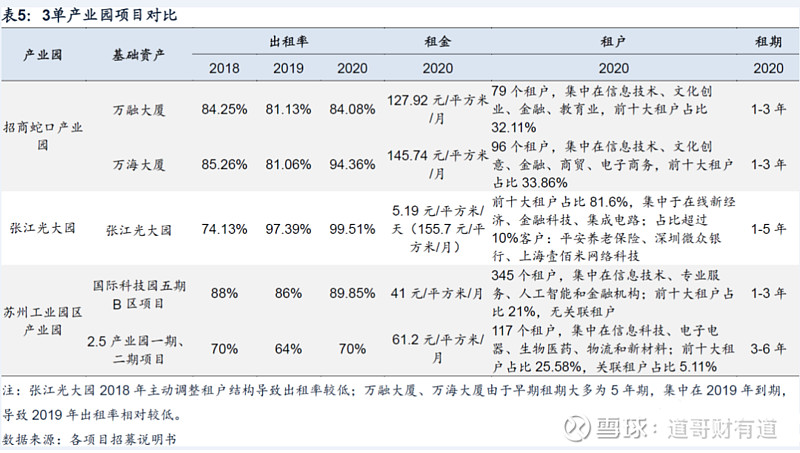

三个产业园分别位于深圳、上海和苏州,都是出租率高、租金水平稳定、产业特色鲜明的园区。

三个产业园中,苏州产业园每年的分钱率预计更高。但是从区位和管理人看,地处深圳,背靠孕育了招商银行、平安证券的招商局集团的招商蛇口产业园增值空间更大。

两个仓储物流分钱率都差不多,盐田港属于港口仓储物流,优点是有国资背书,有盐田港集团这个大客户。

而普洛斯物流园偏市场化运营,专注于物流、不动产、基础设施、金融等领域投资管理与商业创新。普洛斯出租率高、经营净现金流稳定,原始权益人在物流地产方面占据龙头地位。截至2020年底,普洛斯物流园资产总体出租率约98.7%。

目前九家REITs基金都已经开放认购,这里推荐招商蛇口产业园。

五、收益权REITs基金选择

收益权项目共4个,包含高速公路、固废处理、污水处理三个方向。其中,高速公路的现金流稳定性可能高于固废处理和污水处理。

其中,沪杭甬高速项目已运营的时间较长,预计的现金流分派率高于广河高速项目。

固废处理类的首钢生物质,未来将面临国补退坡导致收入下降的风险。

电费收入将在2029年开始面临国补退坡,如果没有其他弥补措施,项目公司从2029年起每年营业收入预计下降5000多万元。

综上,不推荐首钢生物质,推荐沪杭甬高速。

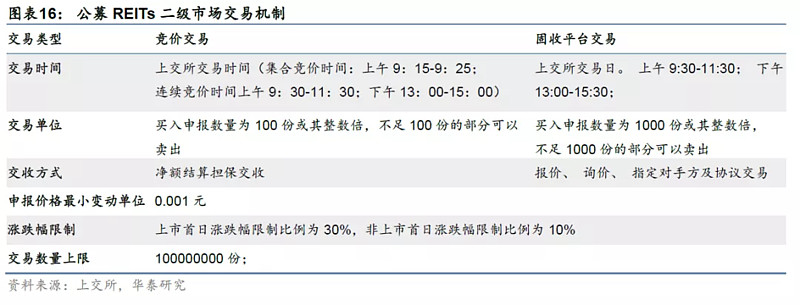

六、交易规则

公众投资者一律采用LOF模式进行资金交收和份额登记。

周一晶科转债上市

正股行业:公用事业行业中的新能源发电子行业,同行业在市转债有三只。行业属于电源设备,正股非龙头。

正股近况:PB1.39,20日涨幅-8.83%,60日涨幅-11.77%,流通市值95.24亿。

转债情况:沪市可转债,规模偏大,30亿。截止今日收盘转股价值81.04。同行三只转债平均溢价率19.793%。

预估价格:81.04*(1+19.79%)≈97.08,计算价格97-99。但晶科科技宣布拟下修转股价,根据上次海兰转债的经验,预估上市价格108-110,破发风险较小。

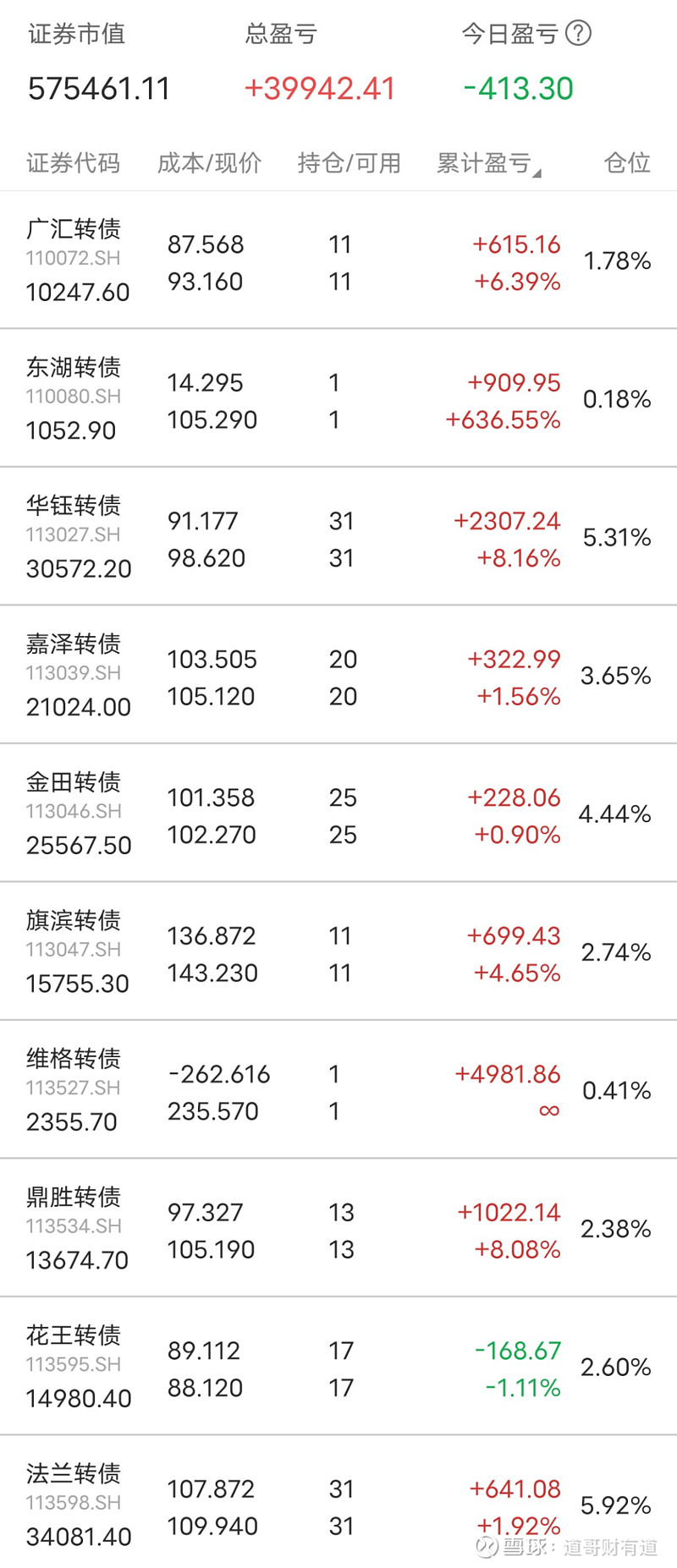

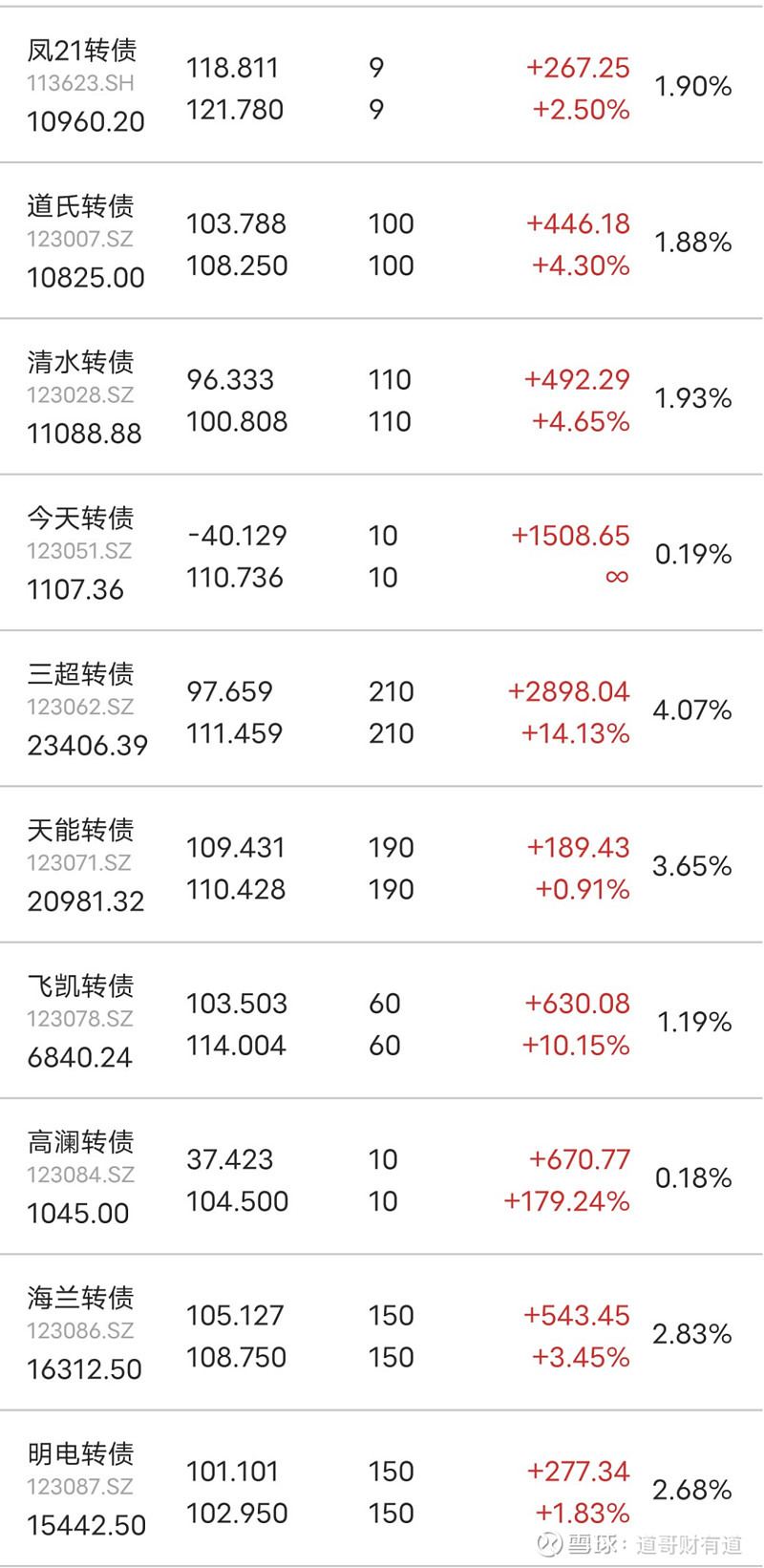

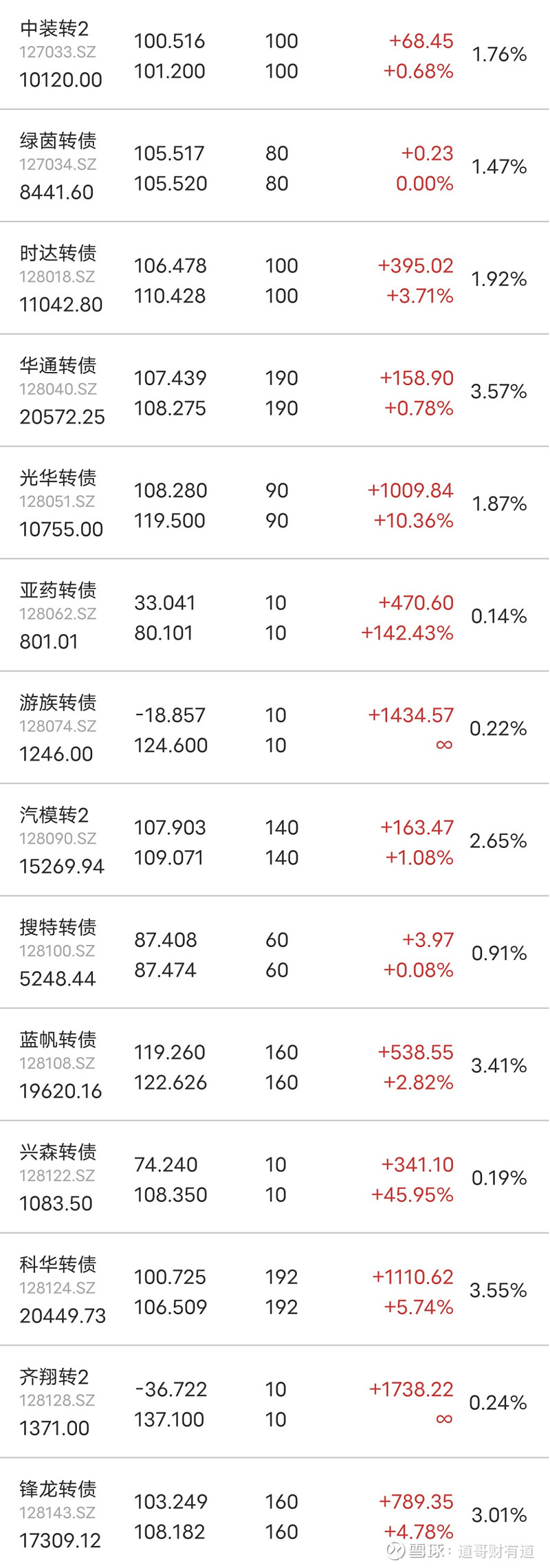

可转债大饼实盘

可转债摊大饼实盘,今天终于终结新高,但是仍然跑赢大盘。

道哥今天止盈华自转债和东湖转债,建仓了绿茵转债,加仓了东财转3、蓝帆转债、华通转债、中装转2、正丹转债!

仅为信息分享不构成任何投资建议 #REITS如何买# #宁德时代市值突破万亿元# #REITs# $华自转债(SZ123102)$ $绿茵转债(SZ127034)$ $中装转2(SZ127033)$