我们在前面几期周报反复提及底部停留时间,这周反弹,而且一下子就是五连阳。

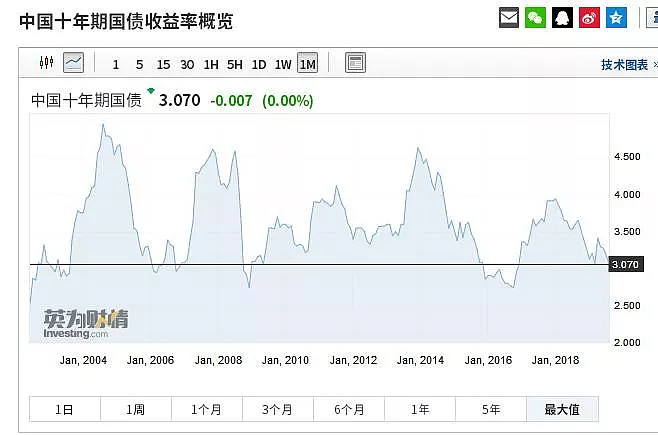

十年期国债从2017年12月1日到达顶峰后一路下滑,目前在3%,债券收益率低也对股市是有好处的。资金总是寻找更好的投资渠道,静待花开吧。

很多人不知道我们公众号估值表在哪里,我就直接把标题改为估值表了。每周周末会发布市场的估值情况的。

这周比较平淡无奇,指数除了周一表现比较靓丽外,其他时间没什么动静。

市场的几个估值指标

一、盈利收益率法

盈利收益率=净利润/股价

格雷厄姆盈利收益率法买入标准:

1、盈利收益率>10%

2、盈利收益率>2倍10年期国债收益率。

二、重视ROE思想

如果只用一个指标选股,我会选ROE ,这是巴菲特核心思想之一。

ROE,就是净资产收益率。净资产收益率=净利润/净资产,这个指标代表一个公司的赚钱能力。我们要选赚钱能力强的公司。

10年ROE>20%,选出六家上市公司分别是:贵州茅台、洋河股份、格力电器、华东医药、信立泰、恒瑞医药。可以看出,清一色的消费、医药股,所以你选择行业,很多时候决定了你的收益。在牛股堆里找牛股,成功的概率要大得多了。

退而求其次,10年ROE>15%,自己图标上看吧。

三、市盈率、市净率

股票市盈率总是在20-50倍之间来回波动,超出这个范围就是明显的低估和高估。

最高点发生在2015年6月,市场整体市盈率接近72.29倍,疯狂程度可见一斑;

最低点发生在2019年2月,市场整体市盈率20.58倍;

中证全指指数的市盈率是24.01倍;

市场整体市净率在2-5倍之间来回波动,可以提供估值依据。

高点发生在2015年6月,市场整体市净率接近5.84,疯狂程度可见一斑;

最低点发生在2019年2月,市场整体市净率1.71倍;

中证全指指数的市净率是1.98倍;

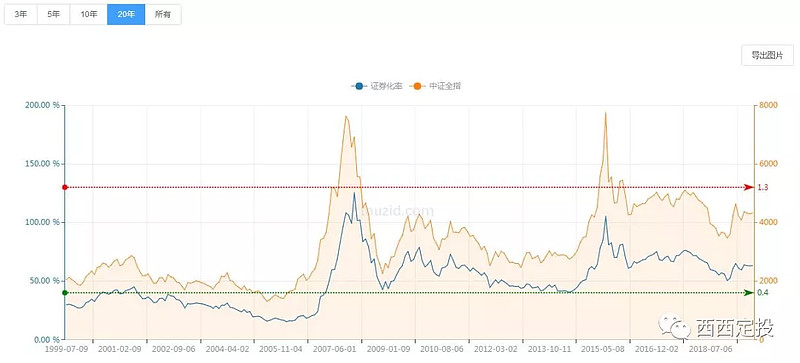

四、巴菲特指标

证券化率又被称为巴菲特指标,是指在沪深股市总市值和GDP的比值。

证券化率<70%以下为低估;

70%<证券化率<100%以下为正常估;

证券化率>100%为高估;

计算方法:从上海证券交易所和深圳交易所分别下载最新市值,加起来和2018年的GDP:90.03万亿,相除即可得到结果。

统计从1997年12月至今

最高点为2007年10月6124点创造的,这个比例为134%

最低点为2005年12月,该比值为17.54%

大熊市伴随着大牛市。

和2018年GDP比值巴菲特指标是:62.6%。

五、新开股票账户数

新韭菜一般在牛市中后期进场,这个也普通股票亏钱被套的主要原因之一。对应的指标就是:新开股票账户数,会在牛市疯狂的时候大量增加。

最高峰在2007年9月,一个月新开股票账户为892.42万户;

最低谷在2005年1月,一个月新开股票账户为6.89万户;

六、成交量

成交量体现了市场的活跃情况,市场越亢奋成交量就会越大。当然随着国家的发展,这个成交量会逐步放大。比如十年前交易一万亿是很牛逼了,但是放到今天成交一万亿就不一样。所以可以看成交量处于沪深两市总市值,也就是绿色那条线。

七、利率

巴菲特说:利率对于股市来说相当于地球引力。现在正处于全球降息周期,银行存款利率低有利于股市长期向上。因为资金是聪明的,哪边收益高往哪边凑。

市场主要指数估值

1、绿色部分为低估指数,比较适合定投;

2、定投标的选择5-8只比较合适,可根据个人情况调解;

3、巴菲特指标、新增开户数是观察当前市场的火热程度;

4、美股高估,这颗定时炸弹并没有拆除,未来不确定仍然存在。

***文中所有观点只代表个人主观看法,不构成任何投资建议。***

免责声明:文章涉及标的不作为投资推荐,市场有风险,投资需谨慎。