@今日话题 $平安银行(SZ000001)$ $舍得酒业(SH600702)$ $五粮液(SZ000858)$

长期以来,二马被冠以价值投机者之名,说我赚市场的钱,不是纯正的价值投资者。当我每每反问那些称我为价值投机者的人,什么叫价值投资?往往得不到任何回应。是这些人不愿或不屑回答我的问题吗? 经过我的观察及沟通、交流,我发现其实不是的。主要是他们只是知道一些关于价值投资的表象,根本就没有去探究价值投资的真正内含是什么。

也因为缺乏这种对于价值投资本源的探究,很多人在价值投资上陷入了很大的误区。对于这种误区,我是这么认为的。不能说他们不是在进行价值投资,而是他们选择了一条和自己能力基本不匹配的价值投资道路。

大家看到我上面的一段话,可能一头雾水。什么叫做很多人选择了一条和自己能力基本不匹配的价值投资道路。下面听我详细说明。

前一段时间,我写了一篇文章《价值投资的道与术》,里面提到了价值投资的定义及利用价值投资赚钱的方式。下面我将其中核心部分摘录如下。

关于价值投资,有两个最基本的理论。一个是价值本身的定义,另一个是价值规律。

A、价值:价值就是企业未来自由现金流以一定的折现率折现到当期的值。

我们举一个例子,某企业2021年自由现金流为100万,2022-2030年其自由现金流以10%的增速增长。2031年破产清算,清算价值为1000万。

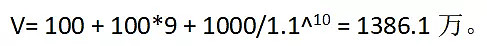

我们假定折现率为10%,那么这个企业的价值V等于:

这就是在10%折现率下这个企业的价值。以138.61万买入这个企业10%的股份,持有10年,可以获得10%的年复合收益率。这也就是人们常说的持有优秀企业的时间价值。

很多投资者通过长期持有优秀企业来赚钱,赚的就是这个时间价值。

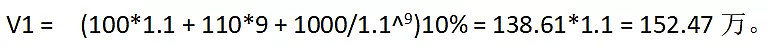

那么投资者持有这个企业股权在2022年的价值是多少呢?对此,我们还需要做一个假设。就是2021年的100万自由现金流,这个企业全部分给了投资者。投资者用这100万,继续买入企业的股份。假定买入价格和价值没有偏离。则2022年,投资者持有股份的价值V1为:

也就是说投资者获得了10%的时间价值释放收益。

B、价值规律:价值规律来自马克思,价格以价值为中心,价格围绕价值波动。

还是继续刚才的例子,这个价值为1386.1万的企业。在刚才的例子中,买入价格等于价值,这并不符合真实情况。真实的情况是价格总是偏离价值。如果在2021年,其价格为800万。我们在2021年以80万买入10%股份。考虑到企业每年的自由现金流被全部分掉,及价格围绕价值总是在波动。我们很难计算出持有这个企业到破产清算时的具体年复合收益是多少。但是肯定高于10%很多。

我们利用价值规律赚到的钱,俗称市场的钱。

通过上面对于价值定义及价值规律的介绍,我们可以看出投资基于对于价值的利用,可以赚到两部分钱。一个是企业价值释放的时间价值(企业发展的钱);另一个是价格偏离价值的钱(市场的钱)。

在很多看来,赚企业发展的钱更值得称道,俗称陪同优秀企业成长。貌似更有道德感,成就感;赚市场的钱属于赚交易对手的钱。这个是零和游戏。赚市场钱这个行为不够高大上。

但是我要说的是,相对赚市场的钱,赚企业发展的钱和普通散户的能力很不匹配。普通投资者需要知道自己能够做到什么,不能做到什么。

我们看一个企业,格力电器。这个在很多年以来号称任何时候买入都是正确选择的企业。这个企业目前的股价已经跌到三年以来的低点,高瓴通过股权转让获得格力电器15%的股份,也套的死死地。在机构纷纷撤离之际,格力成为了散户集中营。股东数在2021年9月底创记录的达到88.8万。

自从我这几年关注格力开始,我对于格力一直不看好。主要是我认为格力的管理层能力不足以驾驭这个企业。在任总想方设法为HW引进外国人才时,这个企业的管理层号称不招外国人。近年以来,企业多元化一事无成,连自己的大本营空调也有被美的赶下王座的风险。

以上是我的看法,但是并不能因为我有这样的看法,并且这几年格力股价不行,就认为我的看法是对的。

但是这几年以来,我们至少可以比较靠谱的下这么一个结论:对于大多数普通价值投资者来说,格力的发展很难把握。

对于普通价值投资者来说,想赚企业发展钱时,面临的问题是自己把握不了企业的未来。个股投资最难的地方在于我们在多数时候其实不太懂自己持有的公司,更多是幸存者偏差,刚好在某个公司景气的周期买入了,赚钱了,就以为自己看懂了。等企业萧条周期来临时,又不知道自己其实不懂,把之前赚的钱又还了回去。

为什么说赚市场的钱相对容易?在牛市时,多数公司都涨,A公司不涨,我们很难判断A公司有没有问题。但是我们去判断现在是否是牛市、熊市,我相信多数人还是可以做到的。当你身边的炒股高手已经羞于谈股票,已经不敢谈盈亏时,或者说已经亏了很多时,这个时候买入大致是便宜的。当从来不谈股票的人,都要进市场捞一把的时候,这个时候卖出基本是对的。

以上,我更多是从专业技能要求方面探讨赚市场钱和赚企业发展钱的难易程度。想赚企业发展的钱需要对于行业、企业有非常深刻的认知,很多普通投资者根本不具备这样的条件。甚至说业内资深人士,都缺乏对于行业发展及企业竞争更为宏观的认知。业内人士更多是了解行业内的具体信息,但是股票投资需要对于发展、竞争这样的战略信息有足够的把握。而赚市场的钱则不需要了解具体的企业、行业,只需要对于整体市场的估值有一定的认知即可。

赚市场的钱同样不容易,这里的难点是哲学层次的。下跌时会恐慌,不敢买;上涨时会贪婪,不愿卖。但是总体上来说,已经比赚企业发展的钱要容易的多。

很多价值投资者选择了赚企业发展钱这条路,但是相信我,很多公司的董事长都不知道自己企业三年后是什么情况,摸着石头过河,走一步,看一步。是什么让一个普通投资者坚信自己可以看懂一个企业的未来?

过往文章推荐: