H股指数和红利指数大家都比较熟悉啦~作为国内能买到的、为数不多的、估值较低的指数基金,这两个也是我们投资的主力。今天我们就来让它们PK一下。

H股指数 PK 红利指数

文章比较长,也可以直接看后面结论啦~这里用来对比的是上证红利指数,中证红利跟上证红利比较相似,可以用同样的结论。

先简单介绍这两个指数

H股指数:也就是恒生中国企业指数,专门投资在香港上市的中国内地企业,挑选其中规模较大的40家。

上证红利:专门投资在上海交易所上市的企业,按照过去两年平均现金股息率选最高的50家。

成分股规模

H股以大型蓝筹股为主,红利大小盘股都有分布均匀

H股指数是按照成分股规模挑选的,所以H股指数主要是大型蓝筹股为主。成分股市值中位数大约在1500亿,跟上证50比较相似。

红利指数是按照现金分红的股息率挑选股票,并不限制股票市值规模的大小。也有很多小公司高现金分红。所以红利指数的成分股市值中位数只有500多亿。成分股既有大盘股也有小盘股,规模分布还是比较均匀的。

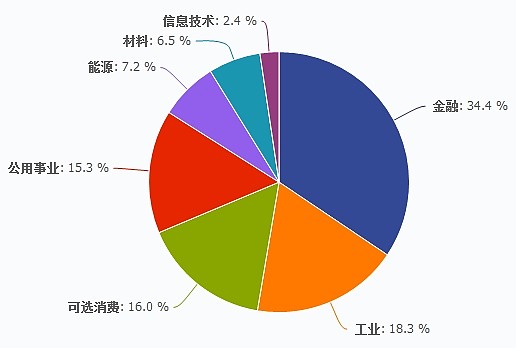

成分股行业

H股指数以金融行业为主,红利各行业分布均匀

H股指数最令人不满意的地方在于它的成分股中,金融行业占比过高,有6-7成都是金融行业。其实这也是H股这类按规模挑选股票的指数基金的共同缺点:因为国内金融行业中大公司特别多,例如银行、保险,都有上万亿的巨无霸。所以按规模挑选股票,它们必然会占据较大比例。H股指数、恒生指数、上证50都有这个缺点。

这个问题未来可能会得到缓解,例如美股,科技、消费类的公司发展成巨无霸之后,美股的宽基指数基金行业分布就变得比较合理了。但至少目前H股金融行业占比还是较大。

以前介绍过,金融行业在所有行业的长期收益中排名中等偏上,还算是不错的。只要国内经济能长期稳健发展,金融行业长期表现还是可以期待。所以H股指数目前金融行业占比高,对长期收益影响还不大。

红利中金融行业占比也不小,但总体看行业分布还是比较均匀的。

长期表现

从成分股构成看,红利指数成分股规模分布和行业分布都比H股更合理一些。理论上红利指数长期表现会比H股指数更好一些。具体是不是这样呢?

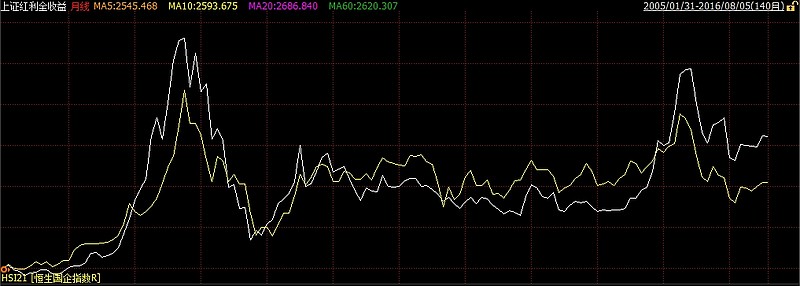

具体来看看这两只的指数的走势。图中是包括了每年分红再投入后的两个指数的走势。图中白线是红利指数。

可以看出从2005年初到现在,这两个指数走势还是非常相似的。

(1)红利指数波动更大一些。牛市上涨的更快更高,熊市也会下跌的更多。

(2)红利指数累计收益大约250%,同期H股指数累计收益170%。长期看上证红利表现比H股指数要好一些,不过也与这两年的A股牛市有一定关系。到2014年牛市前时还是H股指数表现更好。

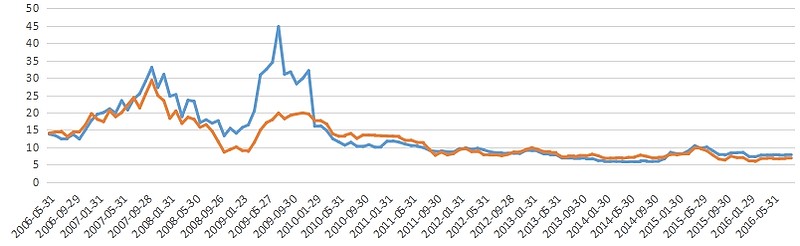

历史估值走势

我们给H股指数和红利指数估值,用的都是盈利收益率,也就是市盈率的倒数。

我们先来看下从2006年到现在历史市盈率的走势。其中蓝色的是上证红利的市盈率走势,红色的是H股指数的市盈率走势。

(1)当前两者都处于历史估值低位,都具备投资价值。

(2)最近几年,两个指数的估值差距并不大。但09年时红利指数的市盈率突然大幅暴涨。

为了弄明白09年红利市盈率暴涨的原因,我们把这两个指数的市净率历史走势列一下。

从市净率的角度,两者走势非常相似,09年时也没有发生大幅偏离。

为何09年的时候,红利指数市盈率突然大幅上升,而市净率没有太大变化呢?

从红利指数的历史看,07-08年是国内经济的一个景气周期。当时很多钢铁等强周期行业盈利不错,大幅派发现金股息。所以当时红利指数中这种强周期行业占比很高。但随后金融危机等的影响使这些强周期行业盈利大幅下降,导致红利指数盈利短期下滑,市盈率被动上升。

随后这些强周期行业公司因为盈利下降,发不出高股息,被红利指数剔除。红利指数之后又恢复了正常。

所以从这里可以看出两点

(1)红利的隐忧:当前红利的成分股分布还比较合理。但历史上曾经出现过过于集中于某一类行业的情况。红利也没有对行业占比提出限制。所以未来也有可能出现跟H股类似的,某一个行业占比过高的情况。

(2)指数可能会遭遇短期的盈利大幅下滑,导致市盈率、盈利收益率指标失效。这时候可以用市净率辅助一下。

指数基金的实际运作

上面比较的是指数。但指数基金在运作过程中,还是跟指数有所偏差的。

510880红利ETF历史比较悠久,历史分红也比较稳定。而510900H股ETF以前分析过,因为建仓期不幸遇上港股大涨,导致基金落后于指数基准,直到今年才赶上。这段时间里分红归入到基金净值里了。

所以虽然这两个指数股息率都挺高的,但国内投资者目前只能从510880上获取基金分红,510900暂时把分红归入净值。想要每年拿分红现金流的朋友,就只能选择红利了。

除了分红,还有税和费率等因素。以前也分析过,国内的H股指数基金,投资H股指数的时候缴纳比较高的分红税:港股通渠道的分红税20%,QDII渠道大致是10%。另外还有兑换外汇等的费用,基金的误差也相对大一些。

所以站在一个长期投资的角度,H股指数基金510900,相比较国内的指数基金,每年要多负担1-2%的成本。一般来说,我们投资指数基金,从低估开始到高估卖出,平均约5-7年左右。这样一轮投资下来,H股ETF多负担的成本会减少我们约10%的收益。

所以和国内的指数基金对比指数估值的时候,H股指数的市盈率要乘以1.1(或者盈利收益率除以1.1),再来和国内的指数基金对比。

例如8月8日H股指数市盈率7.31,但考虑到多负担的成本,我们需要乘以1.1,也就是拿8.04跟红利、上证50等去对比。

所以综合一下

1.长期表现上,同等估值下,红利指数基金表现更好一些

2.两者都有可能遇到短期的经济危机等情况,导致市盈率失效。可以用市净率辅助一下估值。当前盈利都比较稳定,用市盈率或盈利收益率估值都比较有效。

3.考虑到h股指数基金实际运作时的成本,H股指数的市盈率要乘以1.1(或者盈利收益率除以1.1),再来和国内的指数基金对比。

H股和红利该如何选择呢?

1.估值相差大,选更便宜的那个

这两个指数目前都可以用市盈率来估值。长期看估值也很接近。如果两个指数估值相差很大,就一定会相互收敛。

所以估值相差大的时候,例如估值差10%以上,选便宜的那个定投,也就是市盈率更低或盈利收益率更高的那个。

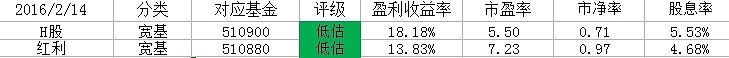

例如今年2月份的时候,H股指数估值只有5.5倍市盈率,盈利收益率高达18%。红利盈利收益率13%,虽然也不错,但两者差距很大,这时候H股指数更合适一些。

随后从2月14日到现在,H股指数基金上涨20%,红利指数上涨12%。

再比如2014年6月份的时候,红利指数基金市盈率只有5.X倍,H股指数市盈率7.X倍。这时候红利就比H股更有投资价值。之后一年,也就是14年6月到15年6月,红利ETF上涨130%,H股上涨30%。谁便宜的越多,谁未来表现就更好一些,特别是估值相差很大的时候。

所以简单说:估值差距大,定投就选更便宜的那个。

2.估值相差小,选红利

如果估值相差不大呢?例如H股指数的估值涨到8倍市盈率,而红利市盈率如果是8.5倍,那这时候红利就更合适些。

目前来看还是H股更有投资价值,不过相对红利的优势很小。估计再涨涨就红利更合适了。考虑到H股多余的费率,两者估值相差10%以内,红利就更有优势一些。

到今天收盘,红利市盈率相对H股市盈率大约高出13.5%。H股目前还是更好一些,不过优势很小了。

3.对分红有要求,选红利

如果有一些特殊的投资需求,例如用指数基金打造养老定投计划,这种就需要指数基金提供基金分红作为现金流补贴生活所需。

因为目前H股指数基金还无法分红,分红归入到基金净值里。所以这种情况就只能选分红比较稳定的红利基金了。

不过场内的红利ETF510880流动性还是差了点,只适合小资金的朋友买入定投。如果资金多,可以选择场外的中证红利100032来申购。下半年还会有红利型指数基金上市,到时候也可以用类似的思路来分析。

总结一下:

当前H股跟红利比起来,更值得投资,不过优势很小了。

估值相近下,红利更合适;估值差得多,选便宜的那个。

如果要分红现金流,红利更合适。

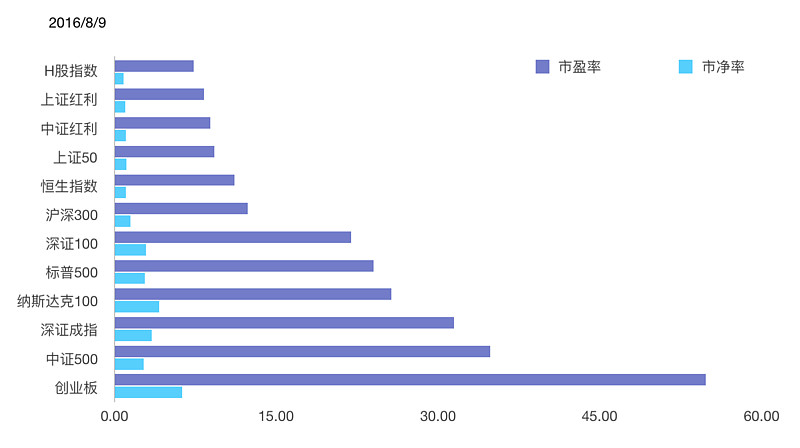

8月9日指数估值

觉得文章不错的话,欢迎打赏支持一下哦