港股解码,香港财华社原创王牌专栏,金融名家齐聚。看完记得订阅、评论、点赞哦。

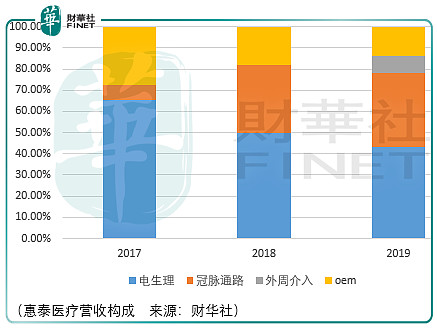

惠泰医疗是一家专注电生理和血管介入医疗器械厂商,目前已经形成以完整冠脉通路和电生理医疗器械为主导,外周血管和神经介入医疗器械为重点发展方向的业务布局。

电生理医疗器械领域,惠泰是国内第1家获得电生理电极导管、可控射频消融电极导管市场准入并进入临床应用的国产厂家,填补了电生理领域国产品牌的空白,同时于 2011 年成为中国首家获得以上两类产品欧盟 CE 认证的国产厂家;血管介入器械领域,惠泰医疗是国内首家获得微导管(冠脉应用)、外周可调阀导管鞘(导管鞘组)、导引延伸导管和薄壁鞘(血管鞘组)市场准入的国产厂家,惠泰的导引延伸导管和薄壁鞘(血管鞘组)是国内唯一获批上市的国产产品。

国内电生理医疗器械市场与竞况

电生理产品分为电生理耗材和电生理设备,应用于导管消融手术(也叫电生理手术),手术目的在于诊断和治疗心律失常。

心律失常是指心律起源部位、心搏频率与节律以及冲动传导等任一项异常,表现为心跳不规则(过快或过慢),典型症状为心悸、乏力等。心律失常可见于各种器质性心脏病,其中以冠状动脉粥样硬化性心脏病、心肌病、心肌炎和风湿性心脏病为多见,尤其在发生心力衰竭或急性心肌梗塞时,此外,在基本健康者或植物神经功能失调患者中的也会发生心律失常。

心律失常的治疗方式包括药物治疗和非药物治疗,药物治疗根据作用机制可分为钠通道阻滞药、β 受体拮抗药、延长动作电位时程药以及钙通道阻滞药。虽然药物治疗一般为首选治疗方案,但其只能在一定程度内控制心律,需要长期用药,并且伴有副作用。而对于不能通过药物控制的心律失常患者,导管消融、起搏器植入等非药物治疗的方式可以帮助患者进行心律控制以改善症状。

导管消融手术的诊断过程为通过穿刺股静脉、颈内静脉或锁骨下静脉,将电极导管输送到心腔特定部位,先检查及定位引起心动过速的异常位置,然后在该处进行局部射频消融,以达到阻断心脏电信号异常传导路径或起源点的介入诊断。

根据卫健委心律失常介入质控中心的数据,近年来中国大陆心律失常患者中使用导管消融治疗的手术量持续增长,从2014 年的 10.1 万例增长到 2018 年的 15.2 万例,复合年增长率为 10.7%。

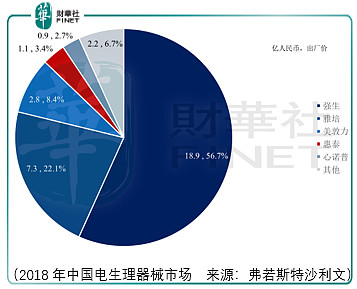

目前,惠泰医疗共拥有8个电生理产品的国内医疗器械注册批件,其中1个为设备,8个为耗材。尽管根据产品销售额排名,2018年惠泰为国内国产品牌的的第1名,但是与海外龙头厂商相比仍然有较大的差距:

这个差距并非由于产品技术上的差异造成的,因为目前惠泰的电生理产品在操控性、特性上已经针对国内患者的生理特征进行了细致的优化,能够满足国内电生理手术的使用,而是由于外资品牌较早的进入了该领域,导致临床医生习惯使用外资厂商的产品。

因此,未来惠泰在该领域有望进一步提升其市场份额。

国内国脉通路器械市场与竞况

相较在电生理领域的优势地位,惠泰在冠脉通路医疗器械市场国产品牌的市场份额排名仅为第4,因此未来惠泰在该领域的营收增长将更多的受益于冠脉介入市场的行业景气度。

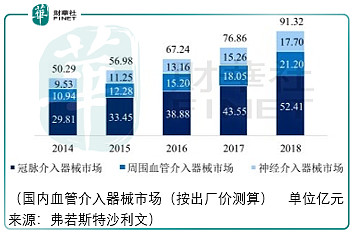

根据弗若斯特沙利文的数据,按出厂价测算,2018年我国血管介入器械市场规模为91.32亿元。血管介入临床应用中,按介入产品使用的发病部位划分,血管介入器械主要作用于冠脉、脑血管和周围血管,其中周围血管又囊括了主动脉、外周动脉和静脉系统。目前冠脉介入手术市场已趋于成熟,2018年,中国冠脉介入手术量达到91.5万台,约占所有血管介入手术量的80%,市场规模上冠脉介入器械市场为52.41亿元,占据血管介入市场的57.39%。

冠脉介入器械市场可进一步细分冠脉支架和冠脉通路市场,目前惠泰已经构筑了完整的冠脉通路产品线,主要用于经皮冠状动脉介入治疗(pci)。

pci是近四十年逐步发展起来的治疗冠心病的一种新的治疗方法,是在不开刀暴露病灶的情况下,在血管、皮肤上作直径几毫米的微小通道,或经人体原有的管道,在影像设备(血管造影机、投石机、ct、mr、b超等)的引导下对病灶局部进行治疗的创伤最小的方法。pci通过特定的医疗器械在不开胸的前提下深入发生阻塞的血管进行治疗、以达到血流恢复通畅的效果,以其疗程短、创伤小、疗效显著、并发症少、住院时间短的优点,受到广大临床医生和患者的青睐。

在pci手术的桡/股动脉穿刺术、冠脉造影、建立通路以及支架植入4个步骤中,惠泰医疗可满足前3个步骤的临床需求,也就是冠脉通路领域。在冠脉支架方面,根据植入量测算,我国排名前4的企业分别为微创、乐普、吉威和赛诺,其中赛诺为近期在科创板上市的企业。

值得注意的是,2019年7月31日,国务院发布了《治理高值耗材改革方案的通知》,其中明确提出“完善分类集中采购办法。对临床用量较大、采购金额较高、临床使用较成熟、多家企业生产的高值医用耗材,按类别探索集中采购,鼓励医疗机构联合开展带量谈判采购,积极探索跨省联盟采购”并明确时间表为2019年下半年启动。

2019年7月31日,江苏省阳光采购联盟组织55家成员单位,以过去12个月(2018.7月-2019.6月)总采购量的70%估算本次组团联盟采购总量,对雷帕霉素及其衍生物支架和双腔起搏器进行集中采购。

对冠脉支架的采购中,4个入围产品中最终2个降幅最高产品入选本次集采,这4个入围产品分别是赛诺医疗的buma、微创医疗的Firebird2、乐普医疗gureater、吉威医疗的excel,最终乐普医疗gureater以66%降幅(报价2850元/套)、微创医疗Firebird2以56.4%降幅(报价3400元/套)入选本次集采,赛诺医疗由于报价降幅(51%,3800元/套)相对保守未能入选。

这个结果一定程度上影响了赛诺2019财年的业绩,尽管该财年营收增速为14.47%,但其主要归功于球囊业务的大幅增长,而其冠脉支架的营收增长仅为6.19%。

赛诺医疗案例给予惠泰医疗的参考在于冠脉通路领域亦可能出现集采降价的情况,根据冠脉支架领域的竞争情况,市场植入量排名第1和第2的微创与乐普依然拿到了集采的门票,显然这对于2018年在国内冠脉通路市场占比仅为1.3%,国产排名第4的惠泰而言并不乐观。

总结

总体而言,惠泰医疗的估价弹性在于电生理业务的市场份额提升以及绝对规模的增长;冠脉通路方面则受益于行业景气度的表现,同时由于集采降价的可能,在该领域惠泰存在较大的长期投资风险。两者权衡,投资者应当选择便宜的市场估价以避免长期的不确定性因素。

作者:周治玮

编辑:彭尚京