王威,于鸿光

点击上方蓝字关注“光大公用环保团队”

特别声明

本订阅号中所涉及的证券研究信息由光大证券公用环保研究团队编写,仅面向光大证券专业投资者客户,用作新媒体形势下研究信息和研究观点的沟通交流。非光大证券专业投资者客户,请勿订阅、接收或使用本订阅号中的任何信息。本订阅号难以设置访问权限,若给您造成不便,敬请谅解。光大证券研究所不会因关注、收到或阅读本订阅号推送内容而视相关人员为光大证券的客户。

天然气行业系列报告:

(一)天然气价格改革:过去在左,未来在右

(二)油价对天然气价格影响几何?

(三)破冰!居民用气门站价格理顺方案出台

(四)贸易摩擦暂缓,中美LNG合作将启

(五)天然气:该出手时就…出不出手?(上) / (下)

(六)A、H股燃气行业复盘报告:从1到10

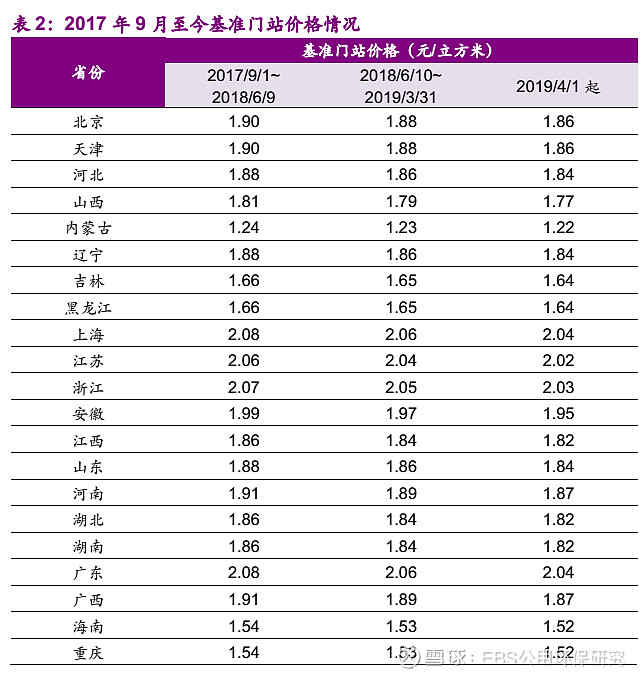

(七)增值税改革红利传导,跨省管输及门站价格调整

改革窗口期将至,重视Q4燃气主题躁动

——天然气行业系列报告(八)

本文要点

◆燃气股复盘—主题行情躁动

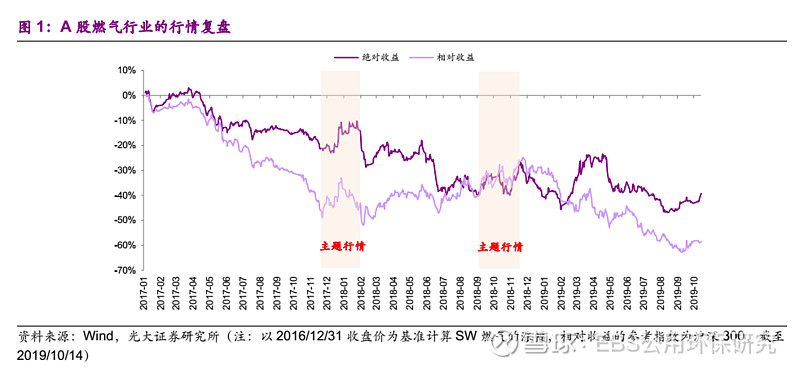

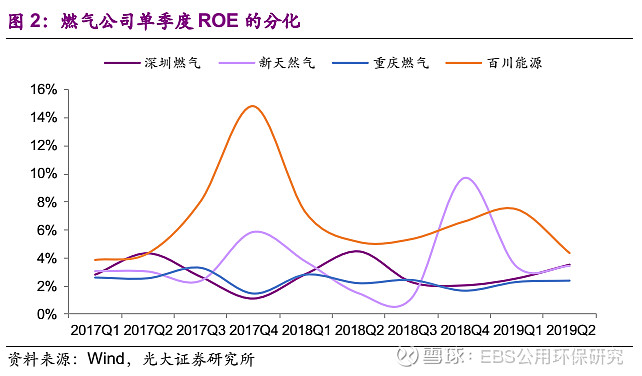

受益于环境约束和能源结构调整,天然气行业发展加速,2017年起二级市场对于燃气股的关注度显著提升。由于A股燃气上市公司经营区域的差异较大,受地方天然气利用水平及价格政策等因素影响,A股燃气行业盈利能力较为分化。但整体来看,2017年至今Q4均呈现主题行情,其中北方采暖季期间内天然气紧张的供应格局预期是两次主题行情的核心催化因素。

◆ 行业改革加速推进,前期工作已近完成

新一轮行业改革背景下,分离天然气行业垄断性与竞争性业务为大势所趋。本轮天然气价格改革与体制改革思路契合(即“管住中间,放开两头”),通过天然气价格链的“去纵向一体化”操作,分离竞争和垄断环节价格,最终实现竞争环节的价格市场化及上下游价格动态联动。当前时点,我们认为本轮天然气价格改革“管住中间、放开两头”已初见成效,前期工作进展可观。此外,近期召开的国家能源委员会会议亦强调,深入推进能源领域市场化改革,推动建立主要由市场决定能源价格的机制。结合2019年以来的各项改革举措,我们判断天然气市场化改革有望加速。

◆ 管网公司渐行渐近,行业格局有望重构

我们认为,管网独立成为天然气市场化改革的必经之路。考虑到天然气管网的自然垄断属性,成立国家管网公司是完成管网独立改革的现实路径。2019年以来,国家石油天然气管网公司的组建渐行渐近。从中长期的角度看,随着国家管网公司的成立,天然气管网运销分离,第三方公平接入服务和管网互联互通环节的完善,天然气市场竞争环节的参与主体数量与活力将有效增强,进一步推动竞争环节天然气市场化价格的形成。

◆ 投资建议

我们认为,国家石油天然气管网公司的成立将成为行业近期热门事件,有望重构天然气市场竞争格局。在管网公司渐行渐近、叠加传统冬季保供的背景下,需重视Q4燃气主题投资机会,并关注北方采暖期内燃气公司毛差的边际变化。重申燃气行业“买入”评级,建议精选优质城燃标的,推荐深圳燃气、重庆燃气、新天然气、百川能源,关注中国燃气(H)、华润燃气(H)、新奥能源(H)、天伦燃气(H)。

◆风险分析

系统性风险,管网公司成立进度不及预期,天然气销售量低于预期,天然气销售、接驳费用超预期下调,天然气采购成本提升,天然气价格改革进展低于预期等。

1. 燃气股复盘—主题行情躁动

受益于环境约束和能源结构调整,天然气行业发展加速,2017年起二级市场对于燃气股的关注度显著提升。“煤改气”、“气荒”,这些贯穿行业发展以及影响股价的因素在2017-2018年行情中体现的尤为显著。

由于A股燃气上市公司经营区域的差异较大,受地方天然气利用水平及价格政策等因素影响,A股燃气行业盈利能力较为分化。但整体来看,2017年至今Q4均呈现主题行情,其中北方采暖季期间内天然气紧张的供应格局预期是两次主题行情的核心催化因素。

2. 行业改革加速推进,前期工作已近完成

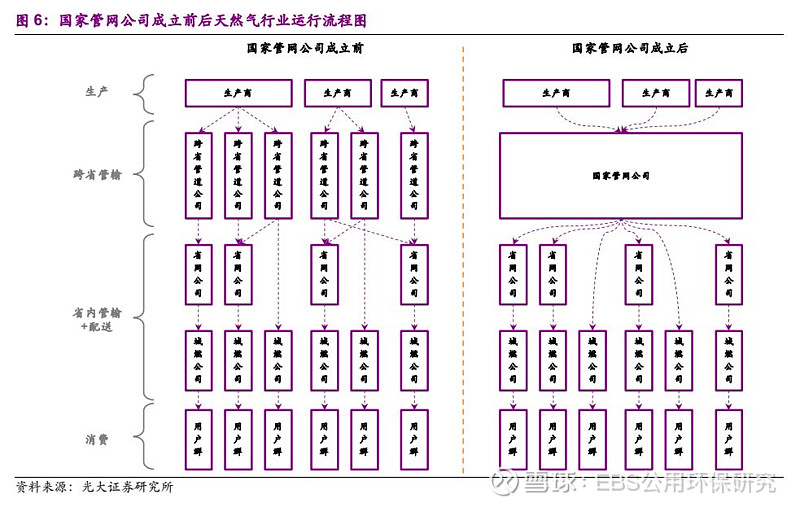

天然气行业管输与配送主体的核心资产为天然气管网,自然垄断特性突出;而天然气生产与销售环节的竞争特性明显。而我国的天然气产业链及价格链格局(即“生产管输一体化”、“配送销售一体化”)由于历史等原因自然形成。在天然气行业纵向一体化的体制背景下,垄断性与竞争性业务混合经营,纵向一体化公司利用垄断环节维持竞争业务的优势,将严重影响天然气产业链的运营效率,不利于天然气资源的合理调配(尤其是保供期间)和天然气产供储销体系的建设,亦阻碍了天然气市场化改革的推进。在此背景下,分离天然气行业垄断性与竞争性业务为大势所趋。

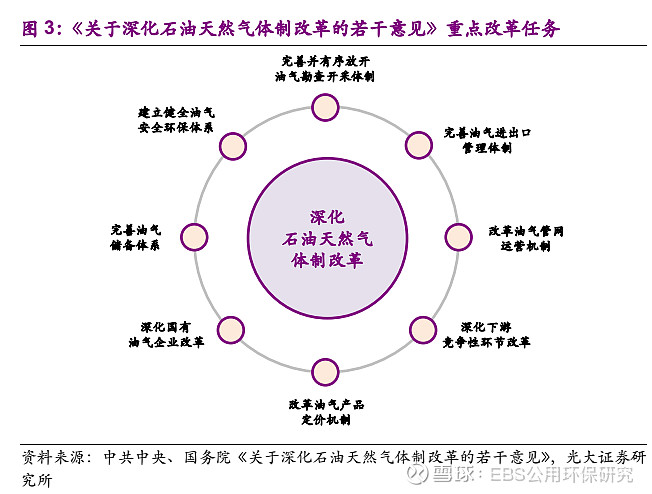

2017年5月,中共中央、国务院印发了《关于深化石油天然气体制改革的若干意见》,强调体现能源商品属性,保障国家能源安全,确保产业链各环节安全,确保油气供应稳定可靠,更好发挥政府作用,促进油气资源高效利用。

天然气价格改革是体制改革的重要抓手,天然气价格改革的推进将改善价格扭曲局面,还原天然气商品属性。本轮天然气价格改革与体制改革思路契合(即“管住中间,放开两头”),通过天然气价格链的“去纵向一体化”操作,分离竞争和垄断环节价格,最终实现竞争环节的价格市场化及上下游价格动态联动。

当前时点,我们认为本轮天然气价格改革“管住中间、放开两头”已初见成效。

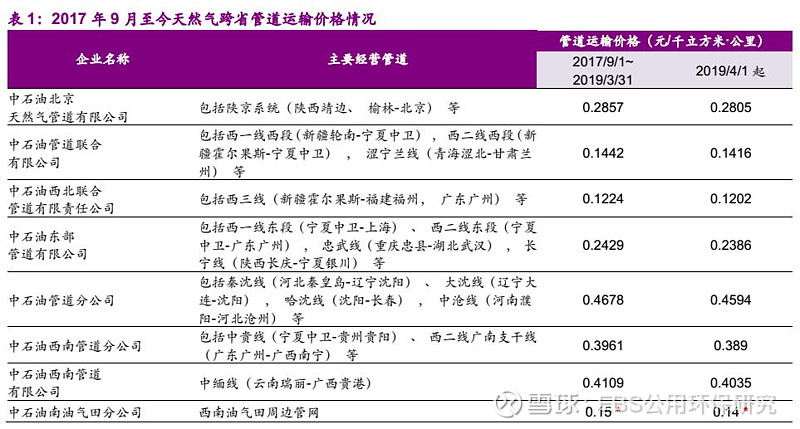

► 管住中间

目前跨省管道公司管输价格已核定并公布,各省省内管输价格和配气价格的核定工作尚在进行,总体来看天然气价格改革“管住中间”环节已近完成,进一步奠定了天然气市场化的基础。

► 放开两头

目前竞争环节的价格体系已基本理顺。以价格体系标杆——门站价为例,2011年至今,历经多次调整并轨,当前阶段门站价分省(区、市)制定,统一实行基准门站价格管理,即“基准+浮动”定价机制。供需双方以基准门站价格为基础,在上浮20%、下浮不限的范围内协商确定具体门站价格。(关于门站价的改革历程,请参考我们2018年的报告《天然气价格改革:过去在左,未来在右 ——天然气行业系列报告(一)》及《破冰!居民用气门站价格理顺方案出台——天然气行业系列报告(三)》)

此外,除常规天然气外,页岩气、煤层气、煤制气、LNG等非常规天然气价格已放开,天然气市场化改革的前期工作进展可观。

2019年10月11日,国务院总理、国家能源委员会主任李克强主持召开国家能源委员会会议。会议强调,深入推进能源领域市场化改革,放宽油气勘探开发和油气管网、液化天然气(LNG)接收站、储气调峰设施投资建设以及配售电业务市场准入,鼓励各类社会资本积极参与。推动建立主要由市场决定能源价格的机制。结合2019年以来的各项改革举措,我们判断天然气市场化改革有望加速。

3. 管网公司渐行渐近,行业格局有望重构

尽管我国天然气改革已初见成效,但目前我国天然气基础设施公平开放的试行效果并不理想,第三方公平接入的无歧视服务缺失,阻碍了市场主体多元化竞争和参与市场化建设的热情。

在此背景下,管网独立成为天然气市场化改革的必经之路。我们认为,管网独立将有利于推进天然气市场化定价,促进管道互联互通,提升管道系统调峰和应急保供能力。考虑到天然气管网的自然垄断属性,成立国家管网公司是完成管网独立改革的现实路径。

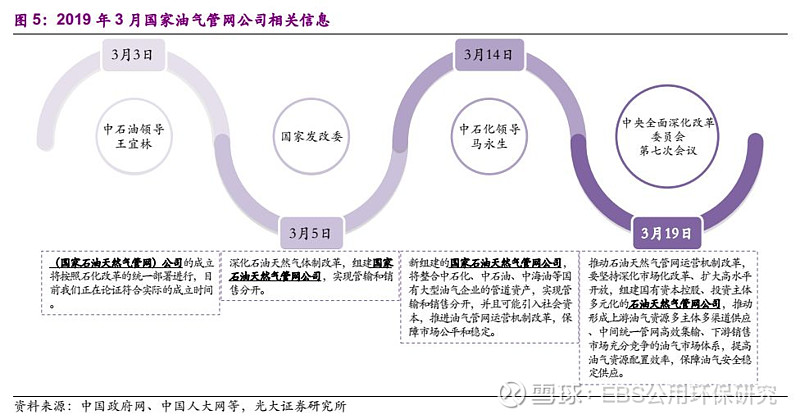

2019年以来,国家石油天然气管网公司的组建渐行渐近。仅2019年3月,多条重要官方渠道确认了国家油气管网公司组建的信息。

从中长期的角度看,随着国家管网公司的成立,天然气管网运销分离,第三方公平接入服务和管网互联互通环节的完善,天然气市场竞争环节的参与主体数量与活力将有效增强,进一步推动竞争环节天然气市场化价格的形成。

燃气上市公司多位于燃气产业链中下游,核心业务为售气和接驳。从长期来看,随着燃气行业市场化水平提升及上下游价格联动机制的建立,燃气公司将享受稳定的毛差和接驳费用,价格压力大幅减弱,量增逻辑更为清晰。

4. 投资建议

我们认为,国家石油天然气管网公司的成立将成为行业近期热门事件,有望重构天然气市场竞争格局。在管网公司渐行渐近、叠加传统冬季保供的背景下,需重视Q4燃气主题投资机会,并关注北方采暖期内燃气公司毛差的边际变化。

重申燃气行业“买入”评级,建议精选优质城燃标的,推荐深圳燃气、重庆燃气、新天然气、百川能源,关注中国燃气(H)、华润燃气(H)、新奥能源(H)、天伦燃气(H)。

5. 风险分析

系统性风险,管网公司成立进度不及预期,天然气销售量低于预期,天然气销售、接驳费用超预期下调,天然气采购成本提升,天然气价格改革进展低于预期等。

团队介绍

团队特色

行业研究经验丰富,研究独立、深入、细腻、连续性强,具有较强前瞻性。团队成员各梯队配置完善,核心成员相关行业研究经验、产业从业经验丰富,对产业发展趋势、政策走向、二级市场相关投资规律特点等卖方核心竞争力的构建较为到位,产业链深度研究独具特色,构建了完善且实用的细分行业研究框架和数据体系。

团队成员

王威 光大证券公用事业与环保首席分析师 18621565873

中央财经大学金融学硕士。2006-2007年就职于天相投资顾问有限公司。2007年加入国泰君安证券研究所。2016年加入光大证券研究所,长期从事公用事业及环保行业研究。

2016年新财富“电力、煤气及水等公用事业”第三名;2015年新财富“电力、煤气及水等公用事业”第二名,“环保”第五名;2014年新财富“环保等公用事业”行业第二名;2013年新财富“电力、煤气及水等公用事业”行业第四名。

殷中枢 环保 15618060840

清华大学环境工程专业硕士,南开大学化学、化工双学士。2016年加入光大证券研究所,从事环保及公用事业行业研究,与多数环保上市公司及行业专家保持密切联系;2017年金牛奖环保行业团队第三名,2016年新财富公用事业团队第五名。2014年就职于中化集团,掌握生活污水、垃圾发电PPP项目运作,熟悉工业水项目建设、运营。曾在GREEN CHEM、J POWER SOURCES、ELECTROCHIM ACTA等国际期刊发表环保及新能源领域论文。

于鸿光 公用事业 18601641106

同济大学环境工程专业博士。苏伊士上海研发中心1年工作经验,曾参与国际合作研发项目。2017年加入光大证券研究所,从事公用事业及环保行业研究。

郝骞 环保 18512101661

斯坦福大学环境工程与科学专业硕士,上海交通大学机械、密西根大学土木工程双学士。2018年加入光大证券研究所,从事公用事业及环保行业研究。2014年旧金山市政府生活用水处理厂研发部门1年工作经验,2015-2017年上海城投公路集团3年工作经验,曾获“上海市优秀建设者”称号。

免责声明

本订阅号是光大证券股份有限公司研究所(以下简称“光大证券研究所”)公用环保研究团队依法设立、独立运营的官方唯一订阅号。其他任何以光大证券研究所公用环保研究团队名义注册的、或含有“光大证券研究”、与光大证券研究所品牌名称等相关信息的订阅号均不是光大证券研究所公用环保研究团队的官方订阅号。

本订阅号所刊载的信息均基于光大证券研究所已正式发布的研究报告,仅供在新媒体形势下研究信息、研究观点的及时沟通交流,其中的资料、意见、预测等,均反映相关研究报告初次发布当日光大证券研究所的判断,可能需随时进行调整,本订阅号不承担更新推送信息或另行通知的义务。如需了解详细的证券研究信息,请具体参见光大证券研究所发布的完整报告。

在任何情况下,本订阅号所载内容不构成任何投资建议,任何投资者不应将本订阅号所载内容作为投资决策依据,本公司也不对任何人因使用本订阅号所载任何内容所引致的任何损失负任何责任。

本订阅号所载内容版权仅归光大证券股份有限公司所有。任何机构和个人未经书面许可不得以任何形式翻版、复制、转载、刊登、发表、篡改或者引用。如因侵权行为给光大证券造成任何直接或间接的损失,光大证券保留追究一切法律责任的权利。

敏锐的视角解读行业动态

全新的速度把握投资机会

光大公用环保团队与您一路同行