一、茅台18年涨超200倍仅排第三

茅台虽是A股公认的“股王”,但从总回报的角度看,也只排在第三位。

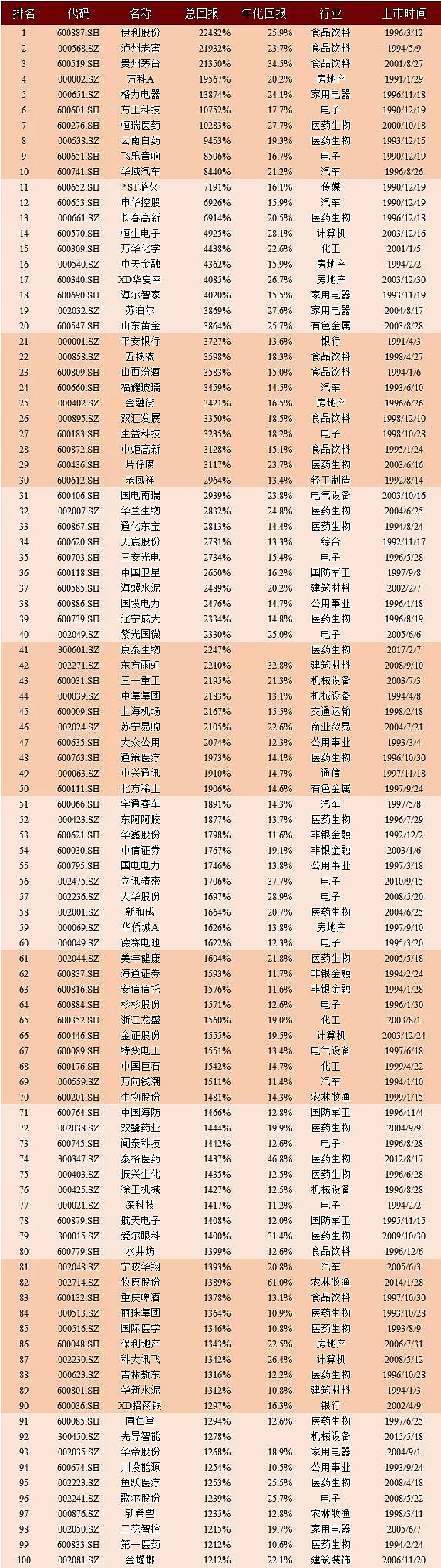

A股上市后总回报前10名(数据截止2019/9/27):

第一名:伊利股份,主营乳制品,1996年上市,总回报225倍,年化回报25.9%

第二名:泸州老窖,主营白酒,1994年上市,总回报219倍,年化回报23.7%

第三名,贵州茅台,主营白酒,2001年上市,总回报214倍,年化回报34.5%

以上三家是仅有的上市后至今总回报超过200倍的公司,而回报超过100倍的也仅有四家公司,它们分别是:

总回报196倍的万科A

总回报139倍的格力电器

总回报108倍的方正科技

总回报103倍的恒瑞医药

然后看前100名的详细数据:

A股上市后总回报前100名(数据截止2019/9/27):

备注:总回报=当前价格(后复权)/首发上市日收盘价(后复权)-1

从上表可以看到,排在前列的大多是一些耳熟能详的公司,比如百倍回报的伊利,茅台,格力等等。而排在后面的还有很多知名度响度较低的“隐形冠军”,它们也一样给投资者带来了巨额回报。比如做电子部件和组装的歌尔股份上市11年总回报12倍,做眼科医院的爱尔眼科上市10年总回报14倍。

且慢!

除了看总回报,还要看看从年化回报的角度看看牛股有哪些。

如果只算总回报,那些早上市的股票占了很大的便宜。上面前100,尤其是前10名的公司基本都是2000年之前上市的。

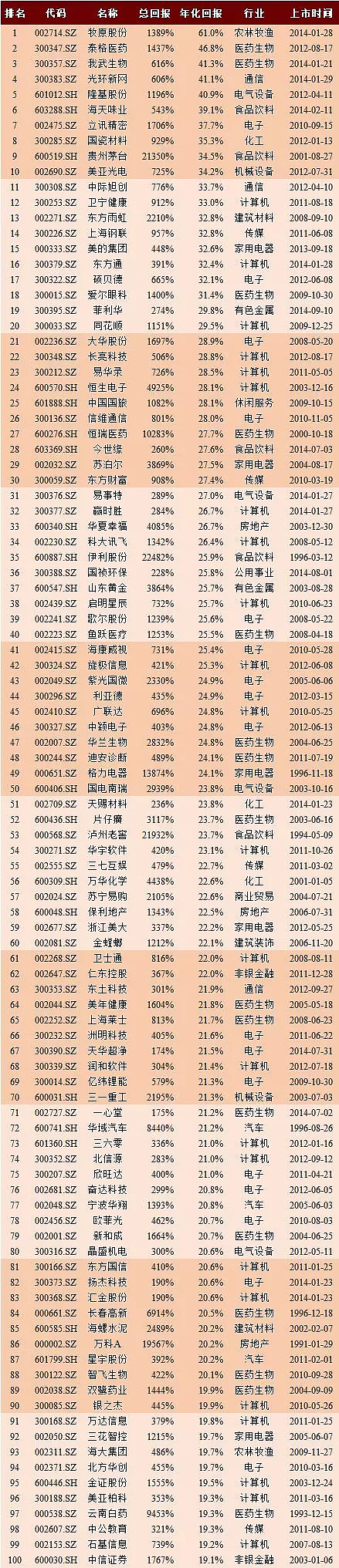

那么如果按“年化回报”排名的话,和前面的榜单相比会有变化?(为了排除掉一些刚上市新股的影响,最终选取了上市超过5年的股票来进行排名。)

从最终年化回报的结果看,结果果然是另一番光景。年化回报前十名的公司中,大众所熟知的公司就只剩茅台和海天两家了:

A股上市后年化回报前10名(数据截止2019/9/27):

备注:年化回报=(总回报+1)^(1/上市年份数)-1

前五名都是各自细分领域的佼佼者:

第一名:牧原股份,主营生猪养殖,14年上市,总回报13.9倍,年化回报61.0%

第二名:泰格医药,主营医药临床研究服务,12年上市,总回报14.7倍,年化回报46.8%

第三名,我武生物,主营脱敏药物,14年上市,总回报6.2倍,年化回报41.3%

第四名:光环新网,主营数据中心服务,14年上市,总回报6.1倍,年化回报41.1%

第五名:隆基股份,主营光伏,12年上市,总回报12.0倍,年化回报40.9%

前五名的年化回报均超过40%,一年40%的回报是什么概念呢?差不多两年就能翻倍。

然后看前100名的详细数据,前面总榜排名靠前的伊利股份和格力电器都在很后面才看到的了:

A股上市后年化回报前100名(数据截止2019/9/27):

认真看上面的榜单可以发现,上市超过5年,年化回报超过20%的仅有88只股票,在所有上市超过5年的股票中占比3.5%。从长期来看,A股的长牛股比例不高。

从长期表现来看,茅台上市18年回报超200倍,牧原股份上市5年多,年化回报61%已经是已经是最佳的表现。不过考虑到A股的巨大波动之后,会发现A股竟然曾经出现过千倍牛股!

二、3年暴跌95%的千倍“牛股”

利用区间最高最低价,可以找到A股历史上那些曾经的“短命牛股”。

以历史最大涨幅计算,涨幅最大的公司为游久游戏(现在是ST游久)、最大涨幅曾高达1377倍,也就是在低点只要投入7万元,就能赚一个小目标!

除了游久游戏,还有国新健康,飞乐音响,方正科技,申华控股,万向钱潮,ST中安,航天放置,金证股份,鹏博士等17家公司,曾经阶段涨幅达到100倍以上,但至今回撤已超七成。

大众熟知的落难王子乐视网和暴风集团,都还够不上这份名单的最低标准(最高涨幅超100倍)。

A股阶段涨幅超过100倍且回撤超过70%的股票名单(数据截止2019/9/27)

备注:最大回报=区间最高价(后复权)/区间最低价(后复权)-1,区间为上市日期至2019/9/27

仔细查看上述数据发现,这里面大部分股票都是在15年牛市时达到股价高点,而且多是通过并购重组而涨起来的,比如第一名的游久游戏。

游久游戏前身为“爱使股份”, 2014年还未收购游久之前,干的是煤炭产业。爱使股份收购游久时代100%股权后,实现了由传统煤炭行业向新兴传媒行业的“华丽转身”。在收购完成后,游久游戏的股价在一年的时间里暴涨了接近8倍。不过随着连年没能实现并购业绩承诺,游久游戏股价已经从高位暴跌95%。

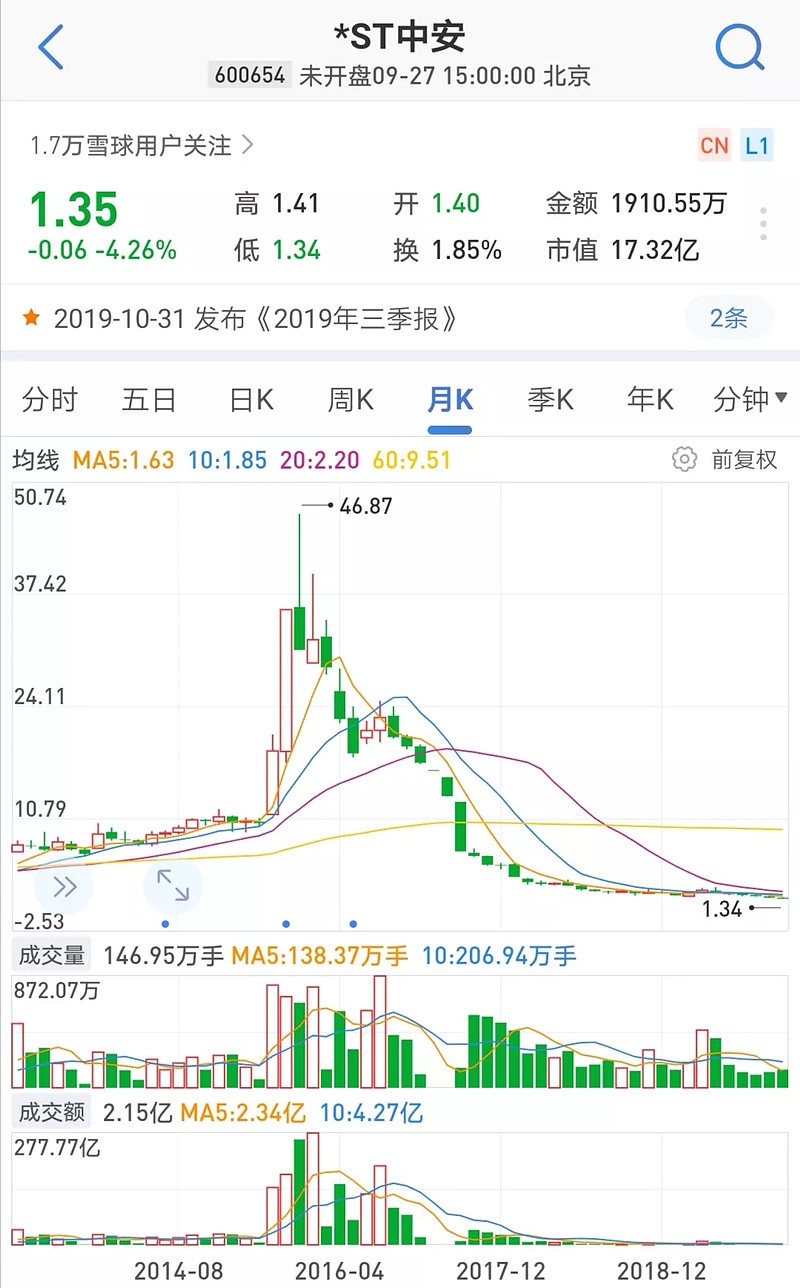

另一个重组的案例,中安消(现在是*ST中安)2015年初通过借壳飞乐股份实现A股上市后,短短两个月股价快速上涨近5倍,不过随之而来的就是连续不断地暴跌,如今相较高位已经回调97%,是回调最惨的股票之一。

短期靠着重组,并购炒上去的股票,最后如果没有足够的业绩支撑,多数都会繁花散去。

前面盘点了A股历史上那些长期牛股和短命牛股,再从市场的层面来看看A股近30年的成长和变化,可以发现A股长期回报好于多数人的认知!

三、上证指数是近30年全球回报最优的指数之一

通过完整的数据统计,可以发现一个惊人的事实:拉长到30年的维度,A股是全球股市表现最好的市场之一,比起纳斯达克指数,标普500和恒生指数都要好的多。

上证指数30年涨了30倍,只是在近10年表现才逊于全球其他主要指数。

备注:图中白色为上证指数,紫色为恒生指数,黄色和绿色分别为纳斯达克指数和标普500。(来源wind,数据截至2019/9/29)

在30年波澜壮阔的行情变化中,虽有高低起伏,但A股从开板至今的上涨趋势却是非常明显的。

除了长远的上涨趋势外,A股在不同年代呈现出鲜明的产业特点。自改革开放以来,不同经济时代背景都有被打上其烙印的主导产业诞生,而主导产业的崛起又往往孕育着巨大的投资机会。

按照大的产业周期,大概可以把过去三十年分为三大时代。

1990s年代:生活消费时代,百货家电风靡

1990年代市场经济地位确立,人们收入大幅增长,对百货家电等消费品需求增大,造就了92-93年和96-01年的两轮牛市。这些年以四川长虹、青岛海尔、春兰股份、深康佳为代表的一批家电巨头是市场上的绝对主角。

2000s年代:工业制造时代,出口地产领头

2001年中国加入WTO,中国经济走向世界,中国的出口经济开始繁荣,而城镇化加速带动房地产繁荣,成为了中国又一经济支柱,出口和地产产业迎来辉煌发展期,带来了03-04年五朵金花(钢铁、石化、汽车、电力、 银行)行情和05-07年、09年两轮牛市,这两轮牛市的核心产业链即为以固定资产投资为主的地产产业链,包括下游的地产,中游的工程机械、卡车、钢铁、建筑建材,以及上游的有色金属、煤炭开采等。

2010s年代:全球创新周期,新兴产业崛起

2010年后,美国创新之风席卷全球,中国在经济下行时寻求变革,信息技术的创新时代来临,2012 年创业板开启一波大牛市。从2010年开始,大华股份、歌尔股份等电子公司进入全球智能手机产业链,随着智能手机全球性地快速普及,这些手机产业链上的公司市值得到了飞跃提升,十倍股屡见不鲜。而在此轮全球创新周期中,正好伴随着人们收入水平的再一次提升,居民消费开始从实物消费走向服务消费,各类消费升级的代表企业都迎来了快速发展期。

即将到来的2020s年代,可以预见A股将会有更多新的牛股诞生。