陈海涛周游世界:

yink 讲讲银行为什么估值低,要提高需什么催化剂?

2,可能的降息对行业净息差的影响?

Yink:

1、我觉得根本上作为高杠杆行业,市场对风险更为敏感,相对消费等确实难以给很高估值,高杠杆的地产也如此。直接来说和银行长期以来受政策影响强,资产质量真实性不被外界看好有关。我昨天也讲了,都蒙着盖头的时候市场难以区分哪个好哪个坏(也确实有坏的),所以都按悲观预期看待。

2、降息要看是否存贷同降,贷款降存款不变是对银行直接利空,出台阻力很大;贷款不变存款降也不符合回归本源服务实体的导向。同降的话会导致更多资金流向社会刺激经济增长,银行业务量也会增加,中性偏多。但是对具体银行影响不一,看管理水平高低。

高山农夫=中国平安:

yink 请问当哪些核心变量出来之后,银行业的真实情况可以浮出来呢?

Yink:

这几年监管为了去杠杆防风险,已经采取了很多措施,主要一是严格管制同业业务,促进资金回表运作,二是要求严格执行逾期90天以上甚至60天以上贷款归为不良。三是及时出手治理一些坏银行。个人觉得整体上还是可以信赖的,一些优秀银行估值也在上升。只是市场看法未必一致。

安心:

童成墩:

在规范影子银行、限制资金池、打破刚兑等等一系列严监管的格局下,新的金融生态正在重塑。居民对金融资产安全性的偏好进一步上升,过去一年高达10万亿储蓄存款回到银行。和银行相比,保险公司通过合法资金池、跨周期和跨品种专业投资,有望为客户继续创造较高回报的类固收产品。保险公司追求较为严格资产负债匹配的中长期理财模式,刚好契合客户长期资金保值增值需求,与银行短久期的储蓄存款和理财业务错位竞争。从2020年开门红情况来看,3.5%预定利率的年金型产品焕发生机,中大型保单再现市场。从客户存量资产再配置角度看,预计未来规模潜力巨大,同时可以避免其他泛金融同业的同质竞争,有望保持较长时间的可持续性。

10万亿!!!

陈海涛周游世界:

安心 10万亿储蓄回到银行!

怎么理解?

安心:

陈海涛周游世界

原先这些资金通过各种理财方式,获得了较高的收益,提高了全社会的资金成本。通过几年的规范,许多渠道被堵上了。只好回流银行,首先利好银行,由于银行的利率低,所以将来一部分还会流向保险

李汀:

我也谈一下自己对银行的看法,也顺便回答陈海涛周游世界 为啥银行估值低以及提高估值催化剂的问题。

从历史上看,银行估值趋势性降低,是从2010年开始的,在那之前,银行估值很高的,普遍20pe,3pb

事实上,2009年的反弹,主流银行估值水平都反弹到了17~18pe

但2010年以后,出现了几个显著压制银行估值的事件

安心:

10年前银行的宏观经济环境和现在差别太大了。

陈海涛周游世界:

李汀:

第一,巴塞尔协议2的实施,直接把银行核心资本要求提高了一倍(4%~8%),这造成了银行业的大规模融资潮

大规模融资潮,带来的直接影响就是银行分红回报的降低,叠加了后来银行估值一直起不来,很多银行被迫很低估值融资,严重摊薄了老股东权益

融资的估值低到了什么程度呢?大多时候,比如定向增发,增发价格都是不低于当期经审计净资产,但从提出到实施,大多接近一年,所以银行的再融资,实施的时候,基本都是低于净资产的,这对长期股东非常不利

陈海涛周游世界:

李汀 对,前些年主要因巴赛尔协议

李汀:

这是压制银行估值的核心逻辑

陈海涛周游世界:

这压制在消退不?

高山农夫=中国平安:

李汀 梳理得很好

李汀:

事实上,保险真正起来,核心长逻辑之一,也是偿二代实施,大家突然发现,寿险基本没有偿付能力充足率的困扰了,可以提供持续分红

乐平:

李汀 有没有可能银行逐步改变原有资本扩张的发展路径,走轻资产的路线?

李汀:

压制银行估值的第二个原因,就是坏账率

事实上,大家如果长期关注银行报表的话,就会发现,07~14年那段时间,银行报表的坏账率是非常低的,长期低于1%

高山农夫=中国平安:

李汀 人为做数?

李汀:

并且,这不是靠核销降低坏账率,而是报表上生成坏账就是很低

这是一个不可思议的事情,所以大家都觉得这不真实

前些年,大家普遍认为,地方政府融资平台,房地产会暴雷,其实这是不对的,这两块,整体都是银行的优质资产

银行报表真正开始爆坏账,是从2015年开始的,直到现在都没有结束

表现就是,大规模核销伴随大规模新生成,坏账率倒是没有显著提高

陈海涛周游世界:

哦,2015年后开始的坏账是压制估值的第二个核心逻辑?

yink:

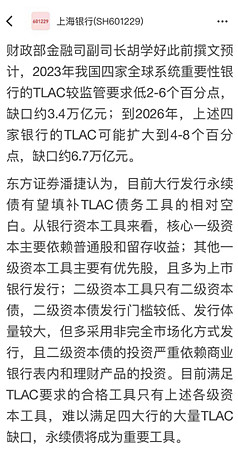

不过整体监管趋势上,对银行的资本要求只会越来越好,尤其是引入tlac后,大型银行融资潮还会来。现在我印象只有招行实现了靠内生增长就可以满足资本要求。

只会越来越高

木浴:

建行也基本可以

yink:

建行要在2025年达到资本充足率16%,2028年18%,招行还不用

陈海涛周游世界:

今早讨论的这些挺重要

高山农夫=中国平安:

yink 为什么资本充足率要求这么高?

Kenny:

我不认为会一路紧下去。由于08金融海啸后遗症,全球对大不能倒一直十分警惕,所以不断收紧对银行业的监管要求成为潮流,监管收紧制约了银行对经济派生能力,这点应该已经逐渐被意识到了,所以现在已经开始提出要放松对中小银行的监管,未来全球经济如果继续下行,继续收紧对银行监管要求不可持续!

陈海涛周游世界:

Kenny 嗯,也要注意变化

yink:

其实和外界比也不高,主要是08年后以美国为首对银行体系稳健型要求更高,美国和香港主流银行资本充足率都是在15%以上的。中国也是朝着这个方向走。

yink:

比如对资本底线的要求,目前国内是10.5%,香港是12.5%。

李汀:

给个数字大家感受一下,以兴业银行为例,当年坏账计提/当年税前利润,在2011年之前,长期低于20%,2012~2014年20%~40%,2015~2016年70%~80%,2017~2018年低一点,60%~70%

高山农夫=中国平安:

李汀 不看不知道,一看吓一跳

李汀:

更夸张的是平安银行,这个比值150%左右

李汀:

所以平安银行弹性大

Kenny:

四万亿后遗症

高山农夫=中国平安:

明白了

李汀:

其他银行趋势类似,所以,近几年,银行坏账计提核销,严重影响了业绩

李汀:

这个趋势一直没有结束,所以大家搞不清楚,银行肚子里到底有多少坏账

高山农夫=中国平安:

就是,先补充资本,增大分母;接着,清理坏账,降低分子,所以ROE就低了

Kenny:

一方面是坏账核销,另一方面也是由于资本要求提升,杠杆降低。两个因素叠加到一起了

李汀:

为啥前些年坏账低呢?其实还是和经济大环境直接相关的

银行大比例的坏账,来自中小企业,这些年中小企业还是比较困难的

这样是民生银行为啥这些年从神坛跌落的原因

Kenny:

昨天我还在跟别人聊民生和兴业

阳台上钓鱼:

友邦准备在国内扩大扩张步伐

李汀:

2012年那一波,民生是领头羊,做小微的龙头

后来被证伪了

压制银行的第三个因素,利率市场化,息差

Kenny:

时间会到13、14年,你会认为证伪的是招商

Kenny:

我记得当时满世界骂老马的,招商股东苦不堪言,持股多年不赚钱

李汀:

大家一直诟病银行息差保护,躺着赚钱

Kenny:

云蒙老兄应该是在那个时候跳出的招商

李汀:

都认为利率市场化以后银行息差趋势性降低

李汀:

银行息差近年是在趋势性降低,但原因不是利率市场化,而是整体经济环境不支持高利率

李汀:

事实上,理论上利率市场化只对银行负债端影响比较大

高山农夫=中国平安:

李汀 思路很清晰,感谢

李汀:

但由于资本约束,是不允许银行大规模打价格战的

李汀:

所以利率市场化对银行息差影响并不大,影响银行息差的主要因素,还是整体大经济环境

李汀:

所以,银行在这三座大山压制下,估值常年一路走低

李汀:

长年一路走低

陈海涛周游世界:

银行在这三座大山压制下,估值常年一路走低,谢谢,很清晰!清楚核心逻辑是为了发现关键变量与股价催化剂。

李汀:

另外,还有一个因素,市场反应并不强烈,但个人看来,也是未来影响银行估值的重要因素

爱你等于爱自己:

李汀 你对平安银行走资产端优势的模式怎么看

李汀:

就是规模

高山农夫=中国平安:

李汀 如果把这个三个核心变量回顾一下,第一个变量=核心资本的约束影响应该接近尾声了;第二个变量=坏账冲减也释放得差不多了;第三个变量=宏观经济的作用,正在剧中。如此看,最大的影响,目前就是宏观经济的好坏了?

李汀:

简单的说,利息收入=规模*息差

李汀:

为啥银行在三座大山压制下,2012年末和2014年末都走出整体大规模行情?

yink:

这个也是银行经营的顺周期性决定的,宏观放缓很直接传导到银行,规模扩张、资产质量都会出问题。只有很少数好的区域性银行受影响小一点。

李汀:

表观上看,是估值实在太低下的反弹,但为啥估值能那么低?是因为业绩高速增长

业绩高速增长的主要原因,是规模高速增长带来的收入高速增长

2015年以后,银行业绩增长完全降速,整体就是中低个位数增长,除了坏账拨备加大以外,另一个重要原因就是规模增长放缓,收入增速降低

为啥招行走出来了,大家都是零售银行

是

我们对照一下三座大山对招行的影响

第一,因为招行资产端零售规模高,对资本要求是比较低的,所以招行核心资本充足率表现好,不需要再融资,表现出内生增长

第二,招行零售坏账率比较低,虽然大额拨备,但一直堆在资产负债表

第三,零售息差高,核心原因,零售负债成本低。事实上,招行资产端利率比较低,反应出客户质量好,也是资产质量好的主要原因

所以,未来,银行想要估值修复,就看这几个变量的变化

现在看,资本约束长期存在,现在还无解,银行最近又开始融资,这次是可转债

资产质量,L型走平阶段,还看不到拐点

但也没有恶化

息差,基本见底,底部小幅波动

规模增长,基本也很弱

所以,个人没有看到银行基本面好转的信号

银行股唯一的优点,估值非常低,但基本面看不到修复的契机

陈海涛周游世界:

嗯

具体哪些业务对资本要求低?哪些高?看资产风险评估吧

李汀:

市场面就不知道了

如果今年股市大热,银行也会估值修复

或者去年消费炒过了头,大家进银行避险,也是可能的

个人观点就是这些,大家见笑了

核心观点就是,基本面已经触底,但什么时候反弹,不知道

水晶陈皮丹:

很棒的思考!李汀

陈海涛周游世界:

个人看可以算一次主要贡献

yink:

轻资本是占用表内外资产规模且风险权重不高于25%的业务,如债权投资、资产交易、担保承诺类等。

陈海涛周游世界:

清晰、专业

爱你等于爱自己:

李汀 很有启发

周展宏:

陈海涛周游世界:

yink 好的

李汀:

早上的分享,拉掉了一个重要观点,现在补上

就是关于银行业的规模增长

大家都知道这个是被核心资本充足率约束的

但为什么2010年开始提巴塞尔协议2,银行还是高速增长了5年左右?

原因有三个

第一,整个社会贷款需求非常旺盛

第二,巴二的实施,有过渡期,给了银行缓冲

第三,银行做了一些“创新”,绕过了监管,做了大量表外业务,节省了资本

最近几年,随着经济放缓,整个社会贷款需求已经没那么强了,m2从13%~14%已经降到了8%一线

然后就是监管也学精了,对银行的监管要求穿透底层资产

所以这两年我们就看到银行大量表外业务回表内,那些投资,受益权什么的,都转回

转回贷款

陈海涛周游世界:

哦,这个很重要

李汀:

从报表观察的话,就是2015年以前,银行总资产和加权风险资产同步高增长,资本充足率吃紧

近几年,总资产基本已经不增长了,加权风险资产还在增长

这个很要命,以前,资本消耗了,创造了利润。现在,资本消耗了,不创造额外利润,所以银行业绩这几年增长这么低

这也是保险业的机会

银行业的增长,被资本牢牢限制了,不能被满足的需求,就是保险业资产增长的机会

yink:

rorwa净利润与加权风险资产的比值,少数优秀银行还是在不断提升的,比如招行、平安、南京、宁波

吴文涛:

为何不提建行,人家RORWA很好啊

yink:

嗯是的,大行我关注不太多。自己没怎么买,主要是推荐长辈买

吴文涛:

老了老了

李汀:

这也是大家一窝蜂转零售的原因,就是因为资本消耗低

yink:

哈哈误会,主要是比较符合他们的风险偏好。

-The End-

未经分享人和大湾汇双方一致同意,严禁转载!